क्रॉस-ट्रेंड रिवर्सल को तीस ऑसिलेटर्स की दोहरी रणनीति के साथ संयोजित किया गया

अवलोकन

यह रणनीति मुख्य रूप से दो अलग-अलग प्रकार के रणनीति संकेतों को जोड़ती है, जो संकेत गुणवत्ता को बढ़ाने के लिए रणनीति संकेतों को ओवरलैप करती है। पहला संकेत एक क्रॉस-रिवर्स रणनीति है, दूसरा संकेत तीस-ओसिलेटर रणनीति है।

रणनीति 1: क्रॉस-ट्रेंड रिवर्स रणनीति

यह रणनीतियाँ एक उलटा प्रकार की रणनीतियों में से एक है। विशिष्ट तर्क यह है कि जब समापन मूल्य दो दिन लगातार पिछले दिन के समापन मूल्य से अधिक है, और 9 दिन धीमी गति से K लाइन 50 से नीचे है, तो अधिक करें; जब समापन मूल्य दो दिन लगातार पिछले दिन की समापन मूल्य से कम है, और 9 दिन तेजी से K लाइन 50 से ऊपर है, तो शून्य करें।

रणनीति 2: तीस ऑस्सिलेटर रणनीति

यह रणनीति 3 दिन के औसत और 10 दिन के औसत के अंतर का उपयोग करती है, जो सूचकांक का निर्माण करती है। विस्तार से, 3 दिन के सूचकांक चलती औसत को 10 दिन के सूचकांक चलती औसत से घटाकर, अंतर को एक तेज रेखा के रूप में प्राप्त करें, फिर उस तेज रेखा पर 16 दिन की सरल चलती औसत करें, धीमी रेखा प्राप्त करें। जब तेज रेखा नीचे से ऊपर की तरफ से धीमी रेखा को तोड़ती है, तो अधिक करें; जब तेज रेखा ऊपर से नीचे की ओर गिरती है, तो धीमी रेखा को तोड़ दें।

रणनीति सिद्धांत

- सबसे पहले, ट्रेडिंग सिग्नल posReversal123 की गणना करें जो एक ट्रेंड रिवर्स रणनीति को पार करता है;

- फिर तीस-ओसीलेटर रणनीति के लिए ट्रेडिंग सिग्नल posD_Three की गणना करें;

- जब दो सिग्नल एक साथ होते हैं, तो एक समग्र सिग्नल का उत्पादन किया जाता है;

- यह भी कहा गया है कि यह एक तरह से व्यापारिक संकेत है, और यह एक तरह से व्यापारिक संकेत है।

- K लाइन को अलग-अलग रंगों में खींचें।

श्रेष्ठता विश्लेषण

इस तरह के एक बहु-नीति वाले सिग्नल के निम्नलिखित फायदे हैंः

- फ़िल्टर झूठे सिग्नल, सिग्नल की गुणवत्ता में सुधार

चूंकि दो रणनीतियों की आवश्यकता होती है जो एक ही समय में एक साथ सिग्नल देते हैं, इसलिए एकल रणनीति में झूठे संकेतों के प्रभाव से बचा जा सकता है, जिससे संकेत की विश्वसनीयता बढ़ जाती है।

- विभिन्न व्यापारिक विचारों का एकीकरण

रिवर्स रणनीति और ट्रेंड रणनीति के संयोजन के साथ, यह कुछ हद तक रणनीति के अंधे बिंदुओं को कम कर सकता है और अधिक व्यापक बाजार दृष्टिकोण प्राप्त कर सकता है।

- उच्च लचीलापन

विभिन्न प्रकार की रणनीतियों के संयोजन के साथ, वास्तविक आवश्यकताओं के आधार पर, एक अधिक विविध समग्र रणनीति बनाने के लिए एकीकृत भागीदारी के लिए रणनीतियों के पोर्टफोलियो को समायोजित किया जा सकता है।

जोखिम विश्लेषण

- विरोधाभास

इस रणनीति की मूलभूत धारणा यह है कि कई रणनीतियाँ एक-दूसरे के संकेतों को सत्यापित कर सकती हैं। लेकिन यह भी संभव है कि सभी रणनीतियाँ एक ही समय में एक गलत संकेत दे सकती हैं।

- संकेत असंगत

जब दो रणनीतिक संकेत एक दूसरे से मेल नहीं खाते हैं, तो यह निर्धारित नहीं किया जा सकता है कि कौन सी रणनीति अधिक विश्वसनीय है, और कुछ निर्णय लेने का जोखिम है।

- पैरामीटर का गलत मिलान

यदि पैरामीटर को गलत तरीके से सेट किया जाता है, तो कुछ रणनीतियों को ठीक से काम नहीं करने का कारण बन सकता है, जिससे रणनीति संयोजन का अपेक्षित प्रभाव प्राप्त नहीं किया जा सकता है।

क्या करें?

रणनीतियों की संख्या बढ़ाएं, बहुमत से मतदान करें

एक सिग्नल के नुकसान को नियंत्रित करने के लिए स्टॉपलॉस सेट करें

पैरामीटर को अनुकूलित करें ताकि यह सुनिश्चित हो सके कि रणनीति ठीक से काम कर रही है

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में भी अनुकूलित किया जा सकता हैः

- रणनीतियों का एक और समूह जोड़ना

सिग्नल की गुणवत्ता को और बेहतर बनाने के लिए आप विभिन्न प्रकार की रणनीतियों को जोड़ना जारी रख सकते हैं।

- पूर्व-फ़िल्टरिंग शर्तें

बाजार की विशेषताओं के आधार पर, कुछ पूर्व शर्तों को सेट किया जा सकता है, जैसे कि बड़े स्टॉक फ़िल्टर, अनुचित बाजार स्थितियों के तहत पदों को खोलने से बचने के लिए।

- गतिशील रूप से रणनीतिक भार को समायोजित करना

विभिन्न रणनीतियों के पिछले प्रदर्शन के आधार पर, उनके महत्वपूर्ण भागीदारी संयोजनों को गतिशील रूप से समायोजित किया जा सकता है, जिससे बेहतर प्रदर्शन करने वाली रणनीतियों को अधिक भूमिका मिलती है।

- ऑप्टिमाइज़ेशन पैरामीटर विवरण

एक अधिक प्रणालीगत दृष्टिकोण के माध्यम से, सर्वोत्तम पैरामीटर प्राप्त करने के लिए नीतियों के भीतर पैरामीटर का परीक्षण और अनुकूलन किया जा सकता है।

संक्षेप

यह रणनीति एक बहु-नीति ओवरले प्रकार की समग्र रणनीति है। यह एक ट्रेंड रिवर्स रणनीति और तीस-ओसिलेशन रणनीति के बीच दो उप-नीतियों को एकीकृत करती है, जो ट्रेडिंग निर्देशों को उत्पन्न करने के लिए अपने ट्रेडिंग सिग्नल को समकालिक बनाकर, एकल रणनीति में झूठे संकेतों को प्रभावी ढंग से हटा सकती है और संकेत की गुणवत्ता में सुधार कर सकती है। एकल रणनीति की तुलना में, इस प्रकार की रणनीति संयोजन में सिग्नल विश्वसनीयता, त्रुटि सहिष्णुता, आदि का एक उच्च स्तर है। लेकिन यह भी ध्यान देने की आवश्यकता है कि एक सुसंगतता की धारणा के साथ संभावित जोखिम क्या हो सकता है, और उचित उपायों को नियंत्रित करने की आवश्यकता है। कुल मिलाकर, इस बहु-नीति संयोजन ढांचे में बहुत विस्तार की क्षमता है, जिसे अधिक उप-नीति, अनुकूलन पैरामीटर और फ़िल्टरिंग स्थितियों को जोड़ने जैसे तरीकों से गहरा किया जा सकता है।

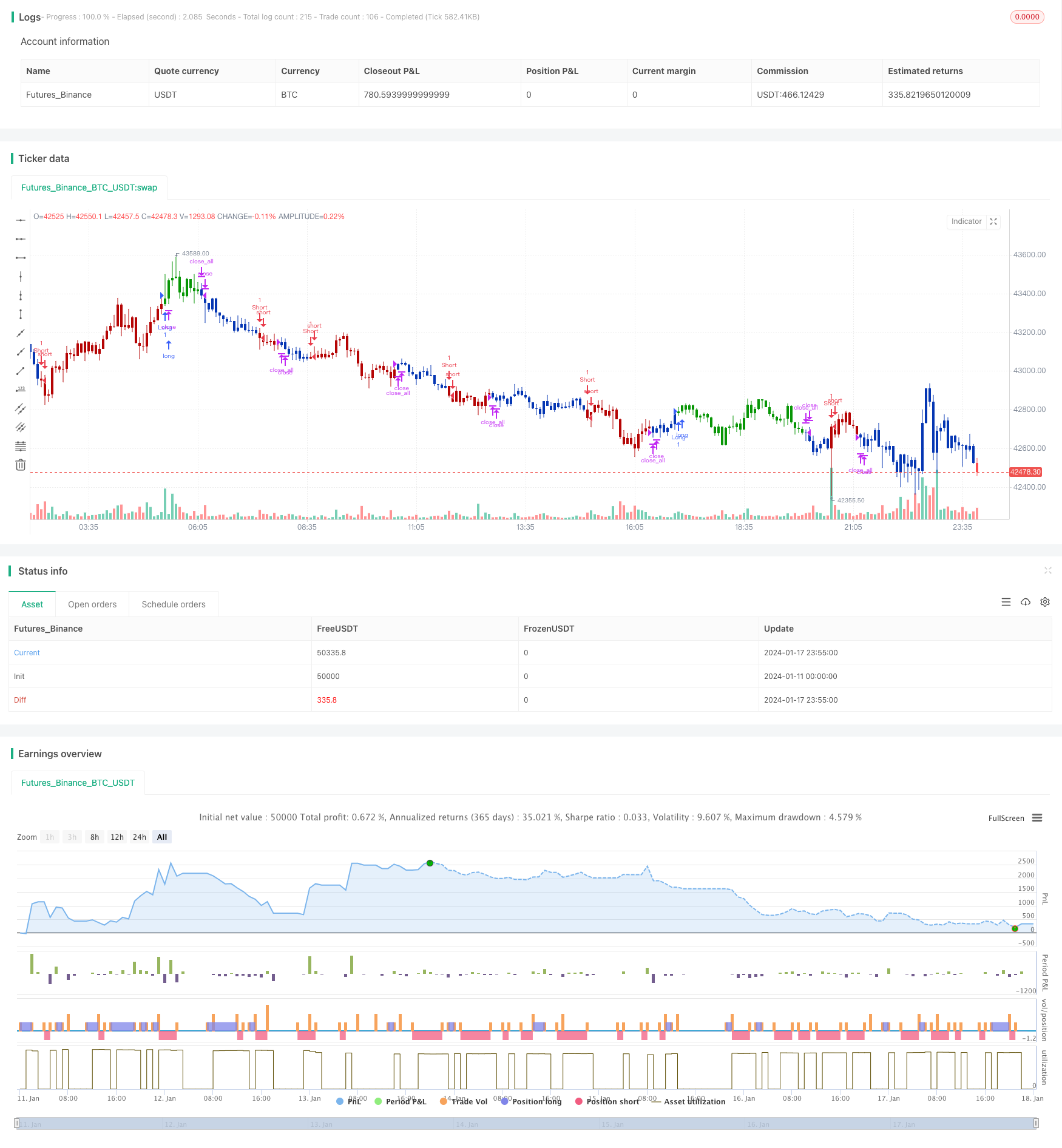

/*backtest

start: 2024-01-11 00:00:00

end: 2024-01-18 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 04/12/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// TradeStation does not allow the user to make a Multi Data Chart with

// a Tick Bar Chart and any other type a chart. This indicator allows the

// user to plot a daily 3-10 Oscillator on a Tick Bar Chart or any intraday interval.

// Walter Bressert's 3-10 Oscillator is a detrending oscillator derived

// from subtracting a 10 day moving average from a 3 day moving average.

// The second plot is an 16 day simple moving average of the 3-10 Oscillator.

// The 16 period moving average is the slow line and the 3/10 oscillator is

// the fast line.

// For more information on the 3-10 Oscillator see Walter Bressert's book

// "The Power of Oscillator/Cycle Combinations"

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

D_Three(Length1, Length2, Length3) =>

pos = 0.0

xPrice = security(syminfo.tickerid,"D", hl2)

xfastMA = ema(xPrice, Length1)

xslowMA = ema(xPrice, Length2)

xMACD = xfastMA - xslowMA

xSignal = sma(xMACD, Length3)

pos := iff(xSignal > xMACD, -1,

iff(xSignal < xMACD, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & D_Three Ten Osc", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Length1 = input(3, minval=1)

Length2 = input(10, minval=1)

Length3 = input(16, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posD_Three = D_Three(Length1, Length2, Length3)

pos = iff(posReversal123 == 1 and posD_Three == 1 , 1,

iff(posReversal123 == -1 and posD_Three == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )