गतिशील CCI समर्थन और प्रतिरोध रणनीति

अवलोकन

इस रणनीति में CCI सूचक के केंद्र बिंदुओं का उपयोग करके गतिशील समर्थन और प्रतिरोध की गणना की जाती है, जो खरीद और बेचने के संकेतों को खोजने के लिए प्रवृत्ति के निर्णय के साथ संयुक्त होती है। यह रणनीति CCI के उलटफेर की विशेषताओं और प्रवृत्ति ट्रैकिंग क्षमताओं को जोड़ती है, जिसका उद्देश्य मध्यवर्ती प्रवृत्ति में टर्नओवर को पकड़ना है।

रणनीति सिद्धांत

सीसीआई सूचक दिखा सकता है कि क्या बाजार बहुत कमजोर है या बहुत मजबूत है, 80 और -80 सीमाओं का उपयोग यह निर्धारित करने के लिए किया जाता है कि क्या बाजार ओवरबॉय ओवरसोल्ड स्थिति में है या नहीं। यह रणनीति सीसीआई की इस विशेषता का उपयोग करती है, जो ऊपरी और निचले केंद्रों को प्राप्त करने के लिए 50 के लाइनों के केंद्रों की गणना करती है और फिर केंद्रों के आधार पर गतिशीलता के निर्माण के लिए प्रतिरोध लाइनों और समर्थन लाइनों को जोड़ती है।

जब समापन मूल्य खोलने की कीमत से अधिक है और ऊपरी समर्थन रेखा से नीचे है, तो एक खरीद संकेत उत्पन्न करें; जब समापन मूल्य खोलने की कीमत से कम है और नीचे की प्रतिरोध रेखा से ऊपर है, तो एक बेचने का संकेत उत्पन्न करें। गैर-प्रमुख प्रवृत्ति दिशा को फ़िल्टर करने के लिए ट्रेडिंग संकेतों को फ़िल्टर करने के लिए, रणनीति ईएमए और स्केलेबिलिटी इंडिकेटर के साथ मिलकर वर्तमान मुख्यधारा की प्रवृत्ति दिशा का न्याय करने के लिए भी काम करती है। केवल जब प्रवृत्ति को बहु-हेड माना जाता है, तो खरीदें; केवल जब प्रवृत्ति को शून्य माना जाता है, तो बिक्री करें।

स्टॉप लॉस और स्टॉप रोल एटीआर सूचकांकों की गतिशील गणना पर आधारित हैं, जो इस रणनीति के लिए जोखिम नियंत्रण को उचित बनाता है।

श्रेष्ठता विश्लेषण

- सीसीआई सूचकांक की उलटा विशेषताओं का उपयोग करके, उलटा बिंदु के पास खरीदारी और बिक्री का चयन करें, जिससे लाभ की संभावना बढ़ जाए।

- प्रवृत्ति का आकलन करने के साथ-साथ प्रतिगामी संचालन से बचें और नुकसान को कम करें।

- गतिशील स्टॉप लॉस स्टॉप सेटिंग्स जोखिम नियंत्रण को अधिक तर्कसंगत बनाते हैं।

- CCI चक्र, बफर जोन का आकार, आदि जैसे अनुकूलन योग्य पैरामीटर अधिक बाजार स्थितियों के लिए अनुकूलित किए जाते हैं।

जोखिम विश्लेषण

- CCI सूचकांक झूठे संकेतों को उत्पन्न करने के लिए प्रवृत्तियों को फ़िल्टर करने के लिए प्रवृत्तियों को फ़िल्टर करने के लिए प्रवृत्तियों को फ़िल्टर करता है।

- एक निश्चित संभावना के साथ नुकसान के जोखिम के साथ, एक पलटाव सफल नहीं हो सकता।

- अनुचित पैरामीटर सेट करने से बहुत अधिक ट्रेड हो सकते हैं या ट्रेडिंग के अवसर छूट सकते हैं।

जोखिम को कम करने के लिए, पैरामीटर को अनुकूलित करें, स्टॉप-लॉस को समायोजित करें, आदि। इसके अलावा, यह रणनीति अन्य संकेतकों के लिए एक सहायक उपकरण के रूप में काम कर सकती है, न कि पूरी तरह से अपने व्यापारिक संकेतों पर निर्भर।

अनुकूलन दिशा

- विभिन्न अस्थिरता बाजारों के लिए अनुकूलित बफर क्षेत्र आकार

- एटीआर चक्र पैरामीटर का अनुकूलन अधिक सटीक गतिशील स्टॉप लॉस स्टॉप प्राप्त करने के लिए।

- विभिन्न CCI पैरामीटर सेटिंग्स का प्रयास करें

- अन्य प्रकार के रुझान-निर्णय सूचकांकों के प्रभाव का परीक्षण करना।

संक्षेप

इस रणनीति में CCI सूचक की बहु-फलक फ़िल्टरिंग क्षमता और प्रवृत्ति के फैसले की फ़िल्टरिंग पुष्टि को एकीकृत किया गया है, जिसका कुछ वास्तविक मूल्य है। गतिशील स्टॉप लॉस स्टॉप भी रणनीति को वास्तविक अनुप्रयोगों में जोखिम को नियंत्रित करने में सक्षम बनाता है। पैरामीटर अनुकूलन और सुधार के माध्यम से बेहतर प्रभाव प्राप्त करने की उम्मीद है।

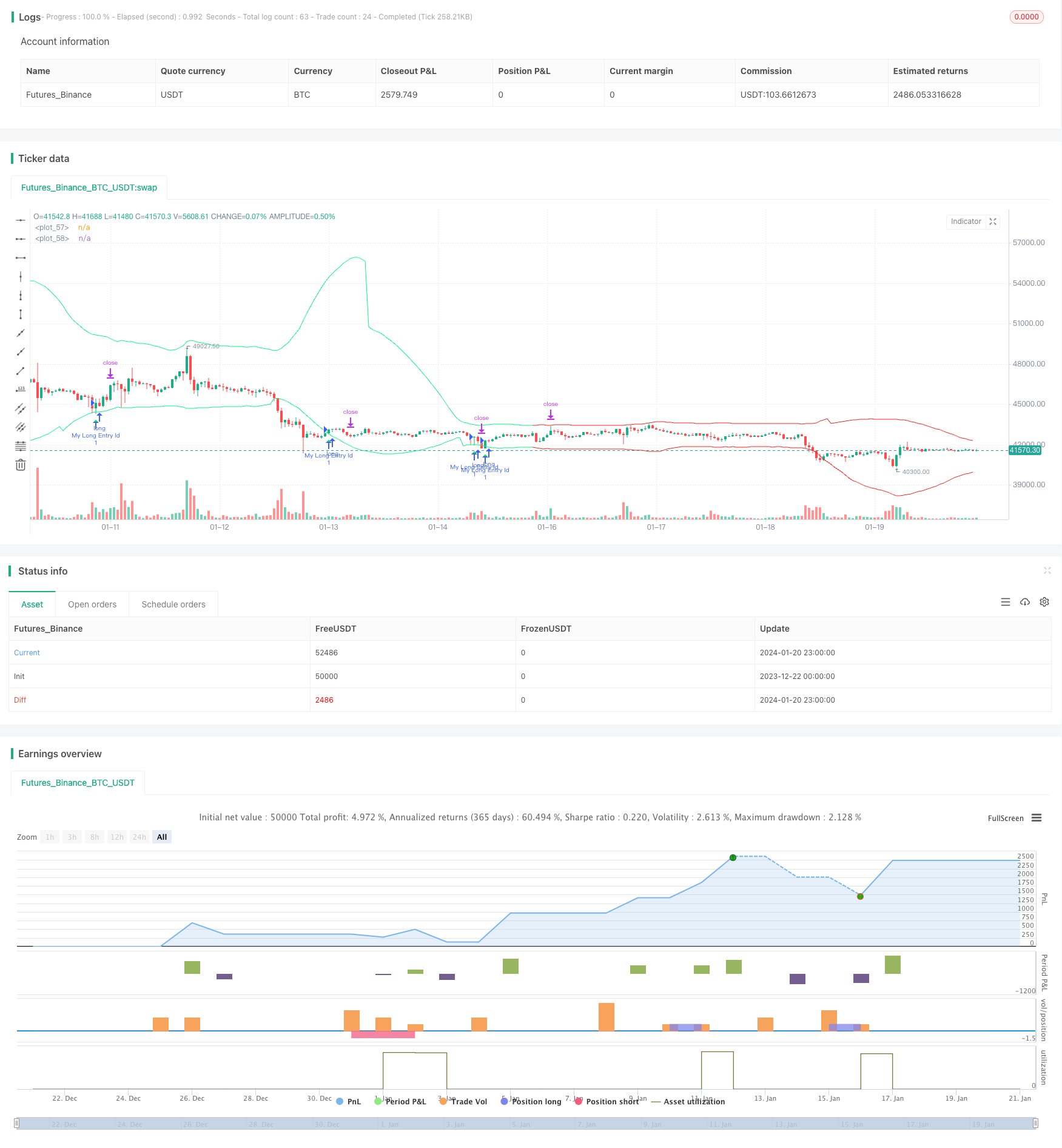

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © AliSignals

//@version=5

strategy("CCI based support and resistance strategy", overlay=true )

cci_length = input.int(50, "cci length")

right_pivot = input.int(50, "right pivot")

left_pivot = input.int(50, "left pivot")

buffer = input.float(10.0, "buffer")

trend_matter = input.bool(true, "trend matter?")

showmid = input.bool ( false , "show mid?")

trend_type = input.string("cross","trend type" ,options = ["cross","slope"])

slowma_l = input.int(100, "slow ma length")

fastma_l = input.int(50, "fast ma length")

slope_l = input.int(5, "slope's length for trend detection")

ksl = input.float(1.1)

ktp = input.float(2.2)

restf = input.timeframe(title="Time Frame of Last Period for Calculating max" , defval="D")

// Calculating Upper and Lower CCI

cci = ta.cci(hlc3,cci_length)

uppercci = 0.0

lowercci = 0.0

uppercci := fixnan(ta.pivothigh(cci, left_pivot, right_pivot)) - buffer

lowercci := fixnan(ta.pivotlow (cci, left_pivot, right_pivot)) + buffer

midccci = math.avg(uppercci,lowercci)

// Support and Resistance based on CCI

res = uppercci*(0.015*ta.dev(hlc3,cci_length))+ ta.sma(hlc3,cci_length)

sup = lowercci*(0.015*ta.dev(hlc3,cci_length))+ ta.sma(hlc3,cci_length)

mid = midccci*(0.015*ta.dev(hlc3,cci_length))+ ta.sma(hlc3,cci_length)

// Calculating trend

t_cross = 0

t_cross := ta.ema(close,fastma_l) > ta.ema(close,slowma_l) ? 1 : ta.ema(close,fastma_l) < ta.ema(close,slowma_l) ? -1 : t_cross[1]

t_slope = 0

t_slope := ta.ema(close,slowma_l) > ta.ema(close,slowma_l)[slope_l] ? 1 : ta.ema(close,slowma_l) < ta.ema(close,slowma_l)[slope_l] ? -1 : t_slope[1]

t = 0

t := trend_type == "cross" ? t_cross : trend_type == "slope" ? t_slope : na

colort = trend_matter == false ? color.rgb(201, 251, 0) : t == 1 ? color.rgb(14, 243, 132) : t == -1 ? color.rgb(255, 34, 34) : na

bull_t = trend_matter == false or t == 1

bear_t = trend_matter == false or t == -1

plot(res, color = colort)

plot(sup, color = colort)

plot(showmid == true ? mid : na)

// Long and Short enter condition

buy = bull_t == 1 and ta.lowest (2) < sup and close > open and close > sup

sell = bear_t == 1 and ta.highest(2) > res and close < open and close < res

plotshape( buy , color=color.rgb(6, 255, 23) , location = location.belowbar, style = shape.triangleup , size = size.normal)

plotshape( sell, color=color.rgb(234, 4, 4) , location = location.abovebar, style = shape.triangledown, size = size.normal)

atr = ta.atr(100)

CLOSE=request.security(syminfo.tickerid, restf, close)

max = 0.0

max := CLOSE == CLOSE[1] ? math.max(max[1], atr) : atr

act_atr = 0.0

act_atr := CLOSE == CLOSE[1] ? act_atr[1] : max[1]

atr1 = math.max(act_atr, atr)

dis_sl = atr1 * ksl

dis_tp = atr1 * ktp

var float longsl = open[1] - dis_sl

var float shortsl = open[1] + dis_sl

var float longtp = open[1] + dis_tp

var float shorttp = open[1] - dis_tp

longCondition = buy

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

shortCondition = sell

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)

longsl := strategy.position_size > 0 ? longsl[1] : close - dis_sl

shortsl := strategy.position_size < 0 ? shortsl[1] : close + dis_sl

longtp := strategy.position_size > 0 ? longtp[1] : close + dis_tp

shorttp := strategy.position_size < 0 ? shorttp[1] : close - dis_tp

if strategy.position_size > 0

strategy.exit(id="My Long close Id", from_entry ="My Long Entry Id" , stop=longsl, limit=longtp)

if strategy.position_size < 0

strategy.exit(id="My Short close Id", from_entry ="My Short Entry Id" , stop=shortsl, limit=shorttp)