टीएसआई और एचएमएसीसीआई संकेतकों पर आधारित द्विपक्षीय मध्यस्थता रणनीति

अवलोकन

इस रणनीति में टीएसआई और संशोधित सीसीआई सूचकांक के द्विपक्षीय ट्रेडिंग संकेतों का संयोजन किया गया है, जो अधिक स्थिर स्थायी लाभ प्राप्त करने के उद्देश्य से बार-बार पोजीशन खोलते हैं। महत्वपूर्ण तर्क टीएसआई सूचकांक के तेजी से धीमी औसत रेखा के सुनहरे और मृत कांटे हैं, जो एचएमएसीसीआई सूचकांक के साथ मिलकर बाजार की खरीद-बिक्री की दिशा का निर्धारण करते हैं। स्थिति खोलने की शर्तों को सीमित करके जोखिम को नियंत्रित करने के लिए, साथ ही स्टॉप-लॉस और स्टॉप-बॉक्स तर्क सेट करें।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से टीएसआई और एचएमएसीसीआई दोनों संकेतकों के संयोजन पर आधारित है।

टीएसआई सूचक में एक तेज औसत रेखा और एक धीमी औसत रेखा शामिल है, जिसका उपयोग खरीद और बिक्री के संकेतों को समझने के लिए किया जाता है। जब तेज रेखा नीचे से ऊपर की धीमी रेखा को तोड़ती है, तो यह एक खरीद संकेत है, और इसके विपरीत, यह एक बिक्री संकेत है। इस प्रकार, यह बाजार में परिवर्तनशील प्रवृत्तियों को अधिक संवेदनशीलता से पकड़ सकता है।

एचएमएसीसीआई सूचकांक पारंपरिक सीसीआई सूचकांक के आधार पर मूल्य के बजाय हल चलती औसत का उपयोग करता है, जो कुछ शोर को खत्म कर सकता है और ओवरबॉट ओवरबॉट क्षेत्र को निर्धारित कर सकता है। ओवरबॉट ओवरबॉट क्षेत्र टीएसआई सूचकांक की सिग्नल दिशा की पुष्टि कर सकता है।

रणनीति का एक महत्वपूर्ण तर्क इन दोनों संकेतकों के परिणामों को जोड़ना है, और कुछ अतिरिक्त शर्तों को सेट करना है ताकि गलत संकेतों को फ़िल्टर किया जा सके, जैसे कि एक पूर्व K लाइन के समापन मूल्य और कई चक्रों से पहले के उच्चतम और निम्नतम मूल्य, रिवर्स सिग्नल की गुणवत्ता को नियंत्रित करने के लिए।

स्थिति खोलने के मामले में, यदि शर्तें पूरी होती हैं, तो हर बार के लाइन बंद होने पर बाजार मूल्य पर स्थिति खोलें, और साथ ही अधिक खाली करें। इस तरह से अधिक स्थिर लाभ प्राप्त किया जा सकता है, लेकिन सरलीकरण का जोखिम उठाने की आवश्यकता है।

स्टॉप-स्टॉप-लॉस के लिए, फ्लोटिंग स्टॉप-लॉस और पूरी तरह से ब्लीडिंग-ऑफ-प्रॉफिट सेट किया गया है। यह एकतरफा व्यापार के जोखिम को अच्छी तरह से नियंत्रित कर सकता है।

रणनीतिक लाभ

यह एक अपेक्षाकृत स्थिर और विश्वसनीय उच्च आवृत्ति सरलीकरण रणनीति है। इसके मुख्य लाभ हैंः

- दोहरे संकेतक संयोजन, प्रभावी रूप से गलत संकेतों से बचने के लिए

- हर K लाइन पर पोजीशन खोलें, बार-बार लिलाव करें, लाभ और हानि में उतार-चढ़ाव अधिक सुचारू हो

- सख्त लॉजिक और स्टॉप लॉस, जो जोखिम को नियंत्रित करता है

- प्रवृत्ति और उलटा निर्णय के संयोजन में, उच्च त्रुटि दर

- दिशाहीन वरीयता, विभिन्न प्रकार के बाजार स्थितियों के लिए उपयुक्त

- मापदंडों को अनुकूलित किया जा सकता है और विभिन्न किस्मों के लिए अनुकूलित किया जा सकता है

जोखिम विश्लेषण

मुख्य जोखिमों पर ध्यान देंः

- उच्च आवृत्ति वाले लेनदेन के कारण अधिक शुल्क का नुकसान

- सट्टेबाजी में फंसने से पूरी तरह से बचने की संभावना नहीं

- अनुचित पैरामीटर सेट करने के कारण मैदान में अत्यधिक प्रवेश हो सकता है

- एकतरफा भारी घाटे की संभावना, जिसे कम समय में बर्दाश्त करना मुश्किल है

जोखिम को निम्न तरीकों से कम किया जा सकता हैः

- उचित रूप से स्टॉक खोलने की आवृत्ति को समायोजित करें और प्रभार के प्रभाव को कम करें

- सिग्नल गुणवत्ता सुनिश्चित करने के लिए सूचक मापदंडों का अनुकूलन करें

- स्टॉप लॉस को बढ़ाया, लेकिन अधिक लाभ हानि का सामना करना पड़ा

- विभिन्न किस्मों के लिए पैरामीटर सेटिंग्स का परीक्षण करें

अनुकूलन दिशा

इस रणनीति में अभी भी काफी सुधार की गुंजाइश है, मुख्य रूप सेः

- अनुकूलन और परीक्षण के लिए पैरामीटर जैसे कि चक्र, लंबाई आदि

- विभिन्न सूचकांक संयोजनों का प्रयास करें, जैसे MACD, BOLL आदि

- स्टॉक खोलने के तर्क को संशोधित करें और अधिक कठोर फ़िल्टरिंग शर्तें सेट करें

- गतिशील और ब्रेकआउट स्टॉप के लिए स्टॉप-स्टॉप रणनीति का अनुकूलन करें

- अधिक स्थिर पैरामीटर रेंज खोजने के लिए मशीन लर्निंग का प्रयास करें

- ट्रेडिंग किस्मों और समय अवधि के लिए परीक्षण

- प्रवृत्ति के सूचकांकों के साथ संयोजन, बहुत अधिक उग्रता से बचें

संक्षेप

यह रणनीति एक स्थिर, विश्वसनीय और उच्च त्रुटि दर वाली द्विपक्षीय सट्टा रणनीति है। यह प्रवृत्ति निर्णय और उलट संकेतकों को जोड़ती है, जो लगातार द्विपक्षीय स्थिति खोलने के माध्यम से स्थिर लाभ प्राप्त करती है। साथ ही, रणनीति के पास मजबूत अनुकूलन स्थान और क्षमता है, जो एक उच्च आवृत्ति वाले व्यापारिक विचार है जो गहन अध्ययन के लायक है।

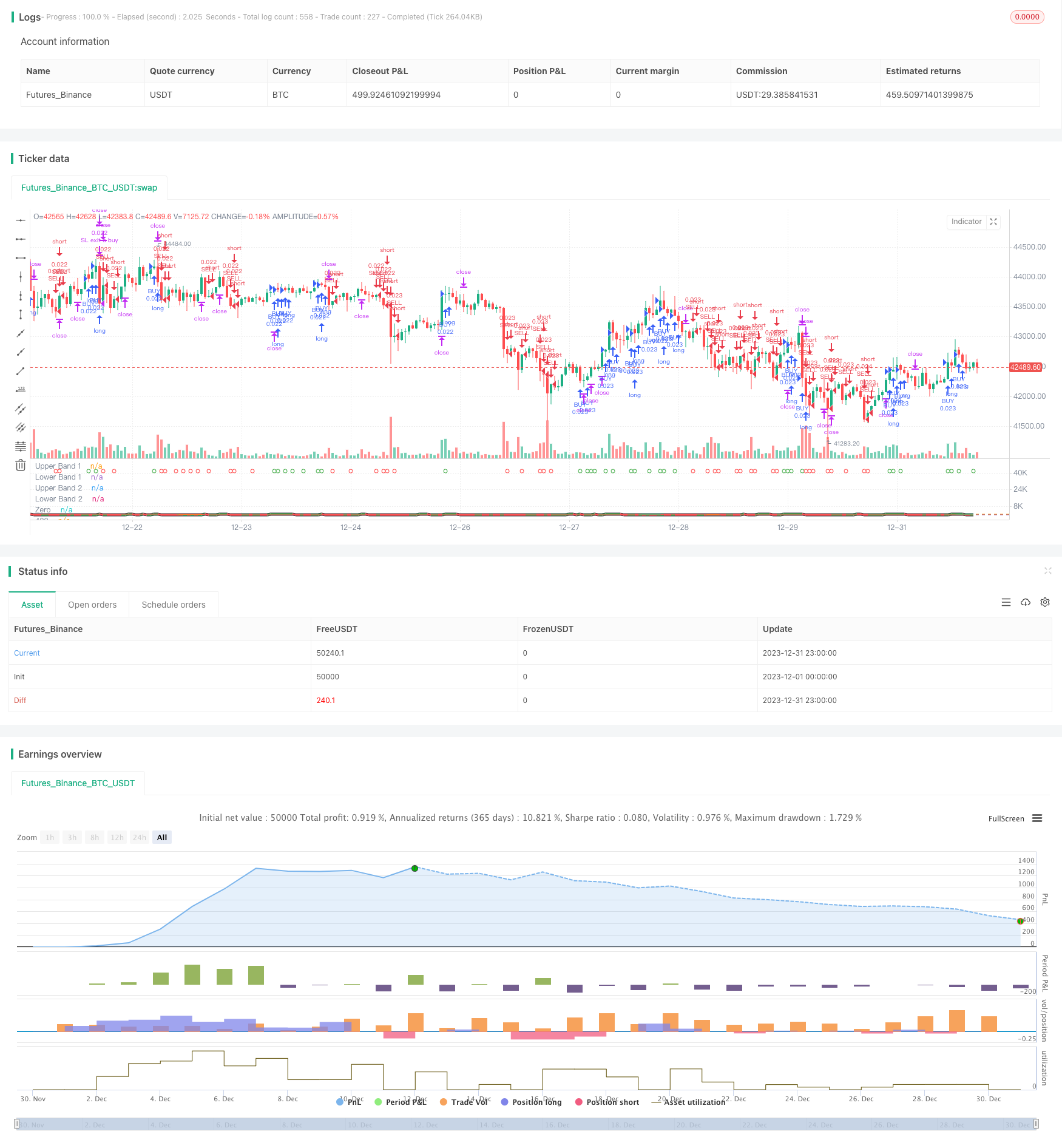

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the suns bipolarity

//©SeaSide420

//@version=4

strategy(title="TSI HMA CCI", default_qty_type=strategy.cash,default_qty_value=1000,commission_type=strategy.commission.percent,commission_value=0.001)

long = input(title="TSI Long Length", type=input.integer, defval=25)

short = input(title="TSI Short Length", type=input.integer, defval=25)

signal = input(title="TSI Signal Length", type=input.integer, defval=13)

length = input(33, minval=1, title="HMACCI Length")

src = input(open, title="Price Source")

ld = input(50, minval=1, title="Line Distance")

CandlesBack = input(8,minval=1,title="Candles Look Back")

StopLoss= input(3000,minval=1, title="Stop Loss")

TargetProfitAll= input(3000,minval=1, title="Target Profit Close All")

FromMonth=input(defval=1,title="FromMonth",minval=1,maxval=12)

FromDay=input(defval=1,title="FromDay",minval=1,maxval=31)

FromYear=input(defval=2020,title="FromYear",minval=2020)

ToMonth=input(defval=1,title="ToMonth",minval=1,maxval=12)

ToDay=input(defval=1,title="ToDay",minval=1,maxval=31)

ToYear=input(defval=9999,title="ToYear",minval=2017)

start=timestamp(FromYear,FromMonth,FromDay,00,00)

finish=timestamp(ToYear,ToMonth,ToDay,23,59)

window()=>true

ul = (ld)

ll = (ld-ld*2)

ma = hma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)*10

tsi_value2=ema(tsi_value/10, signal)*10

cc = color.white

ct = color.new(color.gray, 90)

if cci<ll or cci[1]<ll

cc:=color.red

if cci>ul or cci[1]>ul

cc:=color.green

if cci<ul and cci>ll

cc:=color.new(color.yellow, 90)

ccc = color.white

if cci>ul

ccc:=color.green

if cci<cci[1] and cci<ul and cci>ll

ccc:=color.red

if cci<ll

ccc:=color.red

if cci>cci[1] and cci>ll and cci<ul

ccc:=color.green

tsiplot= plot(tsi_value, color=color.lime)

tsiplot2=plot(tsi_value2, color=color.red)

colorchange2 =tsi_value>tsi_value2?color.lime:color.orange

fill(tsiplot, tsiplot2, color=colorchange2, title="TSIBackground", transp=50)

band1 = hline(ul, "Upper Band 1", color=ct, linestyle=hline.style_dashed)

band0 = hline(ll, "Lower Band 1", color=ct, linestyle=hline.style_dashed)

fill(band1, band0, color=cc, title="MidBandBackground", transp=0)

band2 = hline(ul, "Upper Band 2", color=ct, linestyle=hline.style_dashed)

band3 = hline(ll, "Lower Band 2", color=ct, linestyle=hline.style_dashed)

cciplot2 = plot(cci, "CCIvHMA 2", color=color.black, transp=0, linewidth=5)

cciplot = plot(cci, "CCIvHMA", color=ccc, transp=0, linewidth=3)

hline(0, title="Zero")

hline(420, title="420")

hline(-420, title="-420")

fill(cciplot, cciplot2, color=ccc, title="CCIBackground", transp=0)

LongCondition=cci>cci[1] and cci>ll and src>src[CandlesBack] and tsi_value>tsi_value2

ShortCondition=cci<cci[1] and cci<ul and src<src[CandlesBack] and tsi_value<tsi_value2

plotshape(LongCondition, title="BUY", style=shape.circle, location=location.top, color=color.green)

plotshape(ShortCondition, title="SELL", style=shape.circle, location=location.top, color=color.red)

if strategy.openprofit>TargetProfitAll

strategy.close_all(when=window(),comment="close all profit target")

if LongCondition and strategy.openprofit>-1

strategy.order("BUY", strategy.long,when=window())

if ShortCondition and strategy.openprofit>-1

strategy.order("SELL", strategy.short,when=window())

strategy.exit("SL exit a sell", "SELL", loss = StopLoss,when=window())

strategy.exit("SL exit a buy", "BUY", loss = StopLoss,when=window())