एटीआर चैनल सफलता पर आधारित मात्रात्मक ट्रेडिंग रणनीति

अवलोकन

यह रणनीति औसत वास्तविक तरंगों की गणना पर आधारित है, जो कि एटीआर के माध्यम से उत्पन्न होता है। विशेष रूप से, यह एक निश्चित अवधि के लिए SMA औसत की गणना करता है, और फिर एटीआर मूल्य का उपयोग करके चैनल को निर्धारित करता है, जब कीमत चैनल को तोड़ती है तो अधिक होती है, जब कीमत चैनल को तोड़ती है तो खाली हो जाती है, और जब कीमत SMA औसत को फिर से तोड़ती है तो इसे बंद कर देती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य तर्क औसत वास्तविक तरंगों पर आधारित है। एटीआर चैनल। एटीआर सूचक बाजार की अस्थिरता और शेयर की कीमतों के आंदोलन को प्रभावी ढंग से दर्शाता है, और आमतौर पर स्टॉप-लॉस लाइन और लाभ लक्ष्य निर्धारित करने के लिए उपयोग किया जाता है। रणनीति पहले n चक्रों के लिए एसएमए औसत रेखा की गणना करती है (डिफ़ॉल्ट 150 चक्र) और फिर एटीआर मूल्य और संदर्भ गुणांक के आधार पर चैनल के ऊपर और नीचे की स्थिति निर्धारित करती है।

ऊपरी पट्टी = SMA औसत + ATR मूल्य × ऊपरी पट्टी गुणांक (डिफ़ॉल्ट 4) नीचे की पटरी = SMA औसत रेखा - ATR मूल्य × नीचे की पटरी गुणांक (डिफ़ॉल्ट 4)

जब शेयरों की कीमतों में वृद्धि होती है तो ट्रेंड चैनल में प्रवेश करना शुरू होता है, यह दर्शाता है कि शेयरों की कीमतों में वृद्धि जारी रहेगी, इस समय अधिक करें; जब शेयरों की कीमतों में गिरावट होती है, तो यह दर्शाता है कि शेयरों की कीमतों में गिरावट शुरू हो गई है, इस समय शून्य करें। ब्लीडिंग सिग्नल सभी पॉइंट्स को ब्लीड करता है जब शेयरों की कीमतें SMA औसत रेखा से फिर से गिरती हैं; जब शेयरों की कीमतें SMA औसत रेखा से फिर से टूट जाती हैं तो सभी खाली ऑर्डर ब्लीड होते हैं।

रणनीतिक लाभ

बाजार में उतार-चढ़ाव को अधिक सटीक रूप से कैप्चर करने के लिए चैनल रेंज के संदर्भ के रूप में औसत वास्तविक तरंग दैर्ध्य एटीआर का उपयोग करें। एटीआर बाजार की अस्थिरता को प्रभावी ढंग से माप सकता है, जिससे अधिक उपयुक्त चैनल रेंज स्थापित की जा सके।

एसएमए औसत रेखा + एटीआर चैनल, दोहरी फ़िल्टरिंग सुनिश्चित करता है कि ट्रेडिंग सिग्नल अधिक विश्वसनीय हों। केवल ट्रेडिंग सिग्नल जारी किया जाता है जब कीमत चैनल को तोड़ती है, अनावश्यक झूठे संकेतों से बचती है।

पैरामीटर के अनुकूलन के माध्यम से, स्टॉक की कीमतों में वृद्धि और गिरावट के अवसरों को अधिकतम करने के लिए, प्रवृत्ति का लाभ उठाने के लिए। चैनल की चौड़ाई और अवधि को अनुकूलित किया जा सकता है।

रणनीति तर्क सरल, स्पष्ट और समझने में आसान है, इसे लागू करना आसान है। सूचकांक और चैनल के आधार पर निर्णय लेने के लिए बहुत अधिक खाली करने का विचार बहुत सहज है।

शेयरों की कीमतों में उतार-चढ़ाव के दौरान लाभ प्राप्त करने के लिए दो-तरफ़ा व्यापारिक रणनीतियाँ शामिल हैं।

जोखिम विश्लेषण

चैनल ब्रेक ट्रेडों में महत्वपूर्ण बिंदुओं पर नुकसान हो सकता है। यदि यह एक झूठी तोड़ है, तो यह अल्पकालिक में अधिक नुकसान का कारण बन सकता है।

एसएमए औसत प्रणालीगत जोखिम है और समय पर बाजार में बदलाव को प्रतिबिंबित नहीं कर सकता है। कीमतें गिरावट की ओर जा सकती हैं लेकिन एसएमए औसत अभी तक नहीं बदला है।

एटीआर और गुणांक पैरामीटर को गलत तरीके से सेट किया गया है, जो चैनल रेंज की तर्कसंगतता को प्रभावित करता है।

एक बहुमुखी बैल बाजार की स्थिति में, एक खाली ट्रेड लगातार घाटे में है। इसके विपरीत, एक खाली भालू बाजार की स्थिति में, एक बहुमुखी ट्रेड लगातार घाटे में है।

जोखिम के लिए समाधान:

व्यापार की आवृत्ति को ठीक से समायोजित करें, झूठे ब्रेकडाउन के जोखिम को कम करें। या, एक दूसरे स्तर की फ़िल्टर स्थिति सेट करें, जिससे कि महत्वपूर्ण बिंदुओं पर नुकसान से बचा जा सके।

मैकड, केडीजे और अन्य संकेतकों के साथ, एसएमए को दोहरी पुष्टि करें और प्रणालीगत जोखिम से बचें।

पैरामीटर अनुकूलन करें, उचित एटीआर चक्र और चैनल गुणांक चुनें, और सुनिश्चित करें कि चैनल उचित हैं।

बड़े पैमाने पर बाजार संरचना के आधार पर, प्रवृत्ति व्यापार की दिशा चुनें। बैल बाजार अधिक है, भालू बाजार कम है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

अन्य तकनीकी संकेतक फ़िल्टर जोड़ें, झूठी दरार से बचें। चैनल दरार के साथ-साथ MACD, KDJ आदि संकेतक के संकेतों का पता लगाया जा सकता है, बहुस्तरीय पुष्टि करें।

एटीआर और चैनल गुणांक मापदंडों को अनुकूलित करें ताकि चैनल की सीमा वर्तमान बाजार की स्थिति के अनुरूप हो। यह सबसे अच्छा मापदंडों के संयोजन को निर्धारित करने के लिए बहुत अधिक प्रतिक्रिया और अनुकूलन की आवश्यकता है।

एकल लेनदेन के अधिकतम जोखिम को नियंत्रित करने के लिए स्वचालित स्टॉप-लॉस रणनीति को जोड़ना। मोबाइल स्टॉप-लॉस एक आम विकल्प है।

समय पर रुकावट जब रुझान विचलित हो सकता है। उदाहरण के लिए, जब कीमत SMA औसत रेखा से बाहर एक निश्चित सीमा से अधिक हो जाती है।

बाजार संरचना विश्लेषण के संकेतकों के एक बड़े स्तर के साथ संयुक्त, डोजो बाजार को एक उचित दिशा में तोड़ने वाले ट्रेडों को अलग करें। उदाहरण के लिए, एक परिपत्र स्तर पर प्रवृत्ति की पहचान करें, फिर दिन के भीतर तोड़ने वाले ट्रेडों को करें।

संक्षेप

यह रणनीति SMA औसत रेखा + एटीआर चैनल दोहरी ट्रैक पर आधारित है, और जब कीमत टूट जाती है तो यह एक विशिष्ट चैनल तोड़ने की रणनीति है। इसका लाभ यह है कि दोहरे सूचक फ़िल्टर हैं, तोड़ने का संकेत अपेक्षाकृत विश्वसनीय है; नुकसान यह है कि कुछ हद तक झूठी तोड़ने का जोखिम है। पैरामीटर अनुकूलन, स्टॉप-लॉस रणनीति को जोड़ने, और प्रवृत्ति के फैसले के साथ संयोजन के माध्यम से रणनीति को और अधिक विश्वसनीय बनाने के लिए और अधिक स्थिर रिटर्न प्राप्त करने के लिए रणनीति को और अधिक परिष्कृत किया जा सकता है। यह रणनीति सरल और आसान है, और यह खोज और अनुकूलन के लायक है।

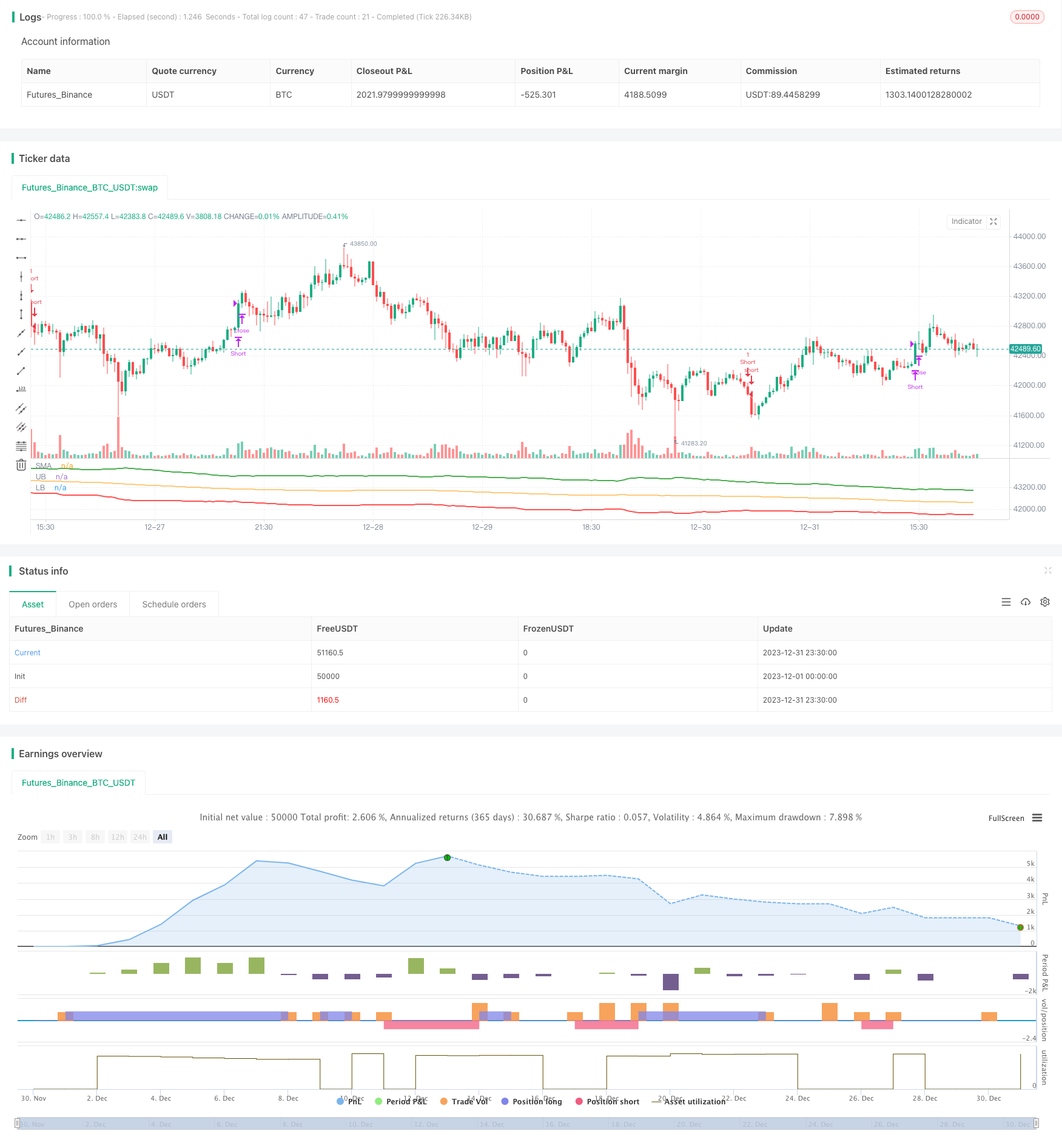

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © omererkan

//@version=5

strategy(title="ATR Channel Breakout")

smaLength = input.int(150, title="SMA Length")

atrLength = input.int(30, title="ATR Length")

ubOffset = input.float(4, title="Upperband Offset", step=0.50)

lbOffset = input.float(4, title="Lowerband Offset", step=0.50)

smaValue = ta.sma(close, smaLength)

atrValue = ta.atr(atrLength)

upperBand = smaValue + (ubOffset * atrValue)

lowerBand = smaValue - (lbOffset * atrValue)

plot(smaValue, title="SMA", color=color.orange)

plot(upperBand, title="UB", color=color.green, linewidth=2)

plot(lowerBand, title="LB", color=color.red, linewidth=2)

enterLong = ta.crossover(close, upperBand)

exitLong = ta.crossunder(close, smaValue)

enterShort = ta.crossunder(close, lowerBand)

exitShort = ta.crossover(close, smaValue)

if enterLong

strategy.entry("Long", strategy.long)

if enterShort

strategy.entry("Short", strategy.short)

if exitLong

strategy.close("Long", "Close Long")

if exitShort

strategy.close("Short", "Close Short")