एग्रीगेट मल्टी-टाइमफ्रेम एमएसीडी आरएसआई सीसीआई स्टोचआरएसआई एमए लीनियर ट्रेडिंग रणनीति

अवलोकन

यह रणनीति MACD, RSI, CCI, StochRSI और 200-दिवसीय सरल चलती औसत जैसे कई संकेतकों का उपयोग करती है, जो एक ट्रेडिंग सिग्नल के रूप में सूर्य रेखा के समय के नीचे उत्पन्न होती है। रणनीति पहले MACD लाइन और सिग्नल लाइनों का आकलन करती है, फिर RSI, CCI, StochRSI संकेतकों के साथ मिलकर यह निर्धारित करती है कि क्या कीमत 200-दिवसीय चलती औसत को तोड़ती है या नहीं, और इन शर्तों के आधार पर खरीद और बिक्री संकेतों को छानती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य तर्क यह है कि जब MACD एक खरीद और बिक्री संकेत देता है, तो यह निर्धारित करने के लिए कि क्या अन्य सहायक संकेतक भी इसी तरह के संकेत देते हैं। यदि अधिकांश संकेतक एक समान संकेत देते हैं, तो एक प्रभावी व्यापार अवसर बनने की उच्च संभावना है।

सबसे पहले, MACD लाइन और सिग्नल लाइन गोल्ड फोर्क होने पर एक खरीद संकेत उत्पन्न करती है, और डेड फोर्क होने पर एक बेचने का संकेत उत्पन्न करती है। यह रणनीति के लिए एक प्रवृत्ति मोड़ का मुख्य आधार है।

दूसरा, आरएसआई सूचकांक यह निर्धारित करता है कि क्या ओवरबॉट ओवरसोल्ड है। आरएसआई को ओवरबॉट के रूप में परिभाषित किया गया है जब यह सेट ओवरबॉट लाइन से अधिक है, तो यह एमएसीडी डेड फोर्क के साथ मिलकर बेचने का संकेत देता है। आरएसआई को ओवरबॉट के रूप में परिभाषित किया गया है जब यह सेट ओवरसोल्ड लाइन से कम है, तो यह एमएसीडी गोल्ड फोर्क के साथ मिलकर खरीदने का संकेत देता है।

इसी तरह, सीसीआई सूचकांक यह निर्धारित करता है कि क्या ओवरबॉट ओवरसोल्ड है। सीसीआई को ओवरबॉट के रूप में परिभाषित किया गया है जब यह सेट ओवरबॉट लाइन से अधिक है, तो यह एमएसीडी डेड फोर्क के साथ मिलकर एक बेचने का संकेत देता है। सीसीआई को ओवरबॉट के रूप में परिभाषित किया गया है जब यह सेट ओवरसोल्ड लाइन से कम है, तो यह एमएसीडी गोल्ड फोर्क के साथ मिलकर एक खरीद संकेत देता है।

स्टोचआरएसआई सूचक में, के लाइन डी लाइन से अधिक है, तो इसे ओवरबॉट के रूप में माना जाता है, इस समय एमएसीडी डेड फोर्क के साथ मिलकर बिक्री संकेत जारी किया जाता है; के लाइन डी लाइन से कम है, तो इसे ओवरबॉट के रूप में माना जाता है, इस समय एमएसीडी गोल्ड फोर्क के साथ मिलकर खरीद संकेत जारी किया जाता है।

अंत में, जब कीमत 200-दिन की चलती औसत से ऊपर होती है, तो यह एक उछाल है, जो MACD गोल्डफ़ोर्क और अन्य संकेतकों के साथ एक खरीद संकेत देता है; जब कीमत 200-दिन की चलती औसत से नीचे होती है, तो यह एक गिरावट है, जो MACD ड्यूफ़ोर्क और अन्य संकेतकों के साथ एक बिक्री संकेत देता है।

कई सूचकांकों की जानकारी को एक साथ जोड़कर, बाजार के ओवरबॉट और ओवरसोल्ड स्थिति का अधिक सटीक रूप से आकलन किया जा सकता है, कुछ झूठे संकेतों को फ़िल्टर किया जा सकता है, जिससे उच्च संभावना वाले खरीद और बिक्री निर्णयों का निर्माण किया जा सकता है।

रणनीति का विश्लेषण

इस रणनीति में कई सूचकांकों का उपयोग किया गया है, जो खरीद और बिक्री के निर्णयों के आधार के रूप में हैं, जिससे गुमराह करने वाले व्यापारिक अवसरों से बचने और संकेतों की विश्वसनीयता में सुधार करने में मदद मिलती है।

200-दिवसीय चलती औसत के साथ कीमतों के संबंध का आकलन करके, ट्रेडों के जोखिम को कम किया जा सकता है।

आरएसआई, सीसीआई, स्टोचआरएसआई और अन्य संकेतक पैरामीटर को समायोजित किया जा सकता है, जो विभिन्न बाजार स्थितियों के लिए अनुकूलित किया जा सकता है, जिससे लाभप्रदता बढ़ सकती है।

रणनीतियाँ जो कि लाईन स्तर पर संचालित होती हैं, अनावश्यक ट्रेडों से बचने के लिए और लंबी लाइन के लिए उपयुक्त होती हैं।

रणनीतिक जोखिम विश्लेषण

रणनीतिक संकेतों में कुछ देरी होती है, जो अल्पकालिक व्यापार के अवसरों को याद कर सकती है।

कई सूचकांकों के निर्णय में शामिल होने से रणनीतिक जटिलता बढ़ जाती है, जिससे तर्क संबंधी त्रुटियां उत्पन्न होती हैं।

गलत तरीके से सेट किए गए संकेतकों के कारण बहुत सारे झूठे संकेत मिल सकते हैं।

लंबी अवधि की स्थिति बाजार के जोखिम के लिए अतिसंवेदनशील होती है और अधिकतम निकासी की संभावना अधिक होती है।

दिन के दौरान अल्पकालिक उतार-चढ़ाव से नुकसान बढ़ सकता है।

रणनीति अनुकूलन दिशा

RSI, CCI, StochRSI और अन्य संकेतकों के लिए सेट किए गए पैरामीटर को समायोजित करने के लिए पैरामीटर का अनुकूलन करें, विभिन्न बाजार स्थितियों के लिए सर्वोत्तम पैरामीटर संयोजन निर्धारित करें।

स्टॉप लॉस रणनीति को बढ़ाएं, स्टॉप लॉस, प्रतिशत स्टॉप लॉस आदि के माध्यम से मुनाफे को लॉक करें, और जोखिम को नियंत्रित करें।

महत्वपूर्ण व्यापारिक अवसरों से बचने के लिए बाजार में फिर से प्रवेश के लिए तकनीकी संकेतकों या तंत्रों को जोड़ना।

इस तरह के सूचकांकों के साथ, जैसे कि ब्रिन बैंड, केडी और अन्य, यह निर्धारित करने के लिए कि क्या खरीदना या बेचना है।

लंबी अवधि के स्तर पर प्रवृत्ति के संकेतकों का विश्लेषण करें, रणनीति के लिए लंबी लाइन की क्षमता का अनुकूलन करें।

संक्षेप

इस रणनीति में MACD, RSI, CCI, StochRSI और 200-दिवसीय चलती औसत जैसे कई संकेतकों का उपयोग किया जाता है, जो खरीद और बिक्री के अवसरों की पहचान करते हैं। रणनीति का लाभ यह है कि संकेत सटीक हैं, लंबी लाइन के लिए उपयुक्त हैं, और पैरामीटर अनुकूलन के माध्यम से बाजार की स्थिति के लिए समायोजित किया जा सकता है, लेकिन कुछ पिछड़ापन भी है, जो अल्पकालिक व्यापार के अवसरों को लॉक करने में असमर्थ है। कुल मिलाकर, यह रणनीति एक से अधिक संकेतकों के निर्णय के रूप में ट्रेंड ट्रैकिंग रणनीति के रूप में अपेक्षाकृत विश्वसनीय है, विशेष रूप से उन निवेशकों के लिए उपयुक्त है जो दीर्घकालिक स्थिर आय की तलाश में हैं।

/*backtest

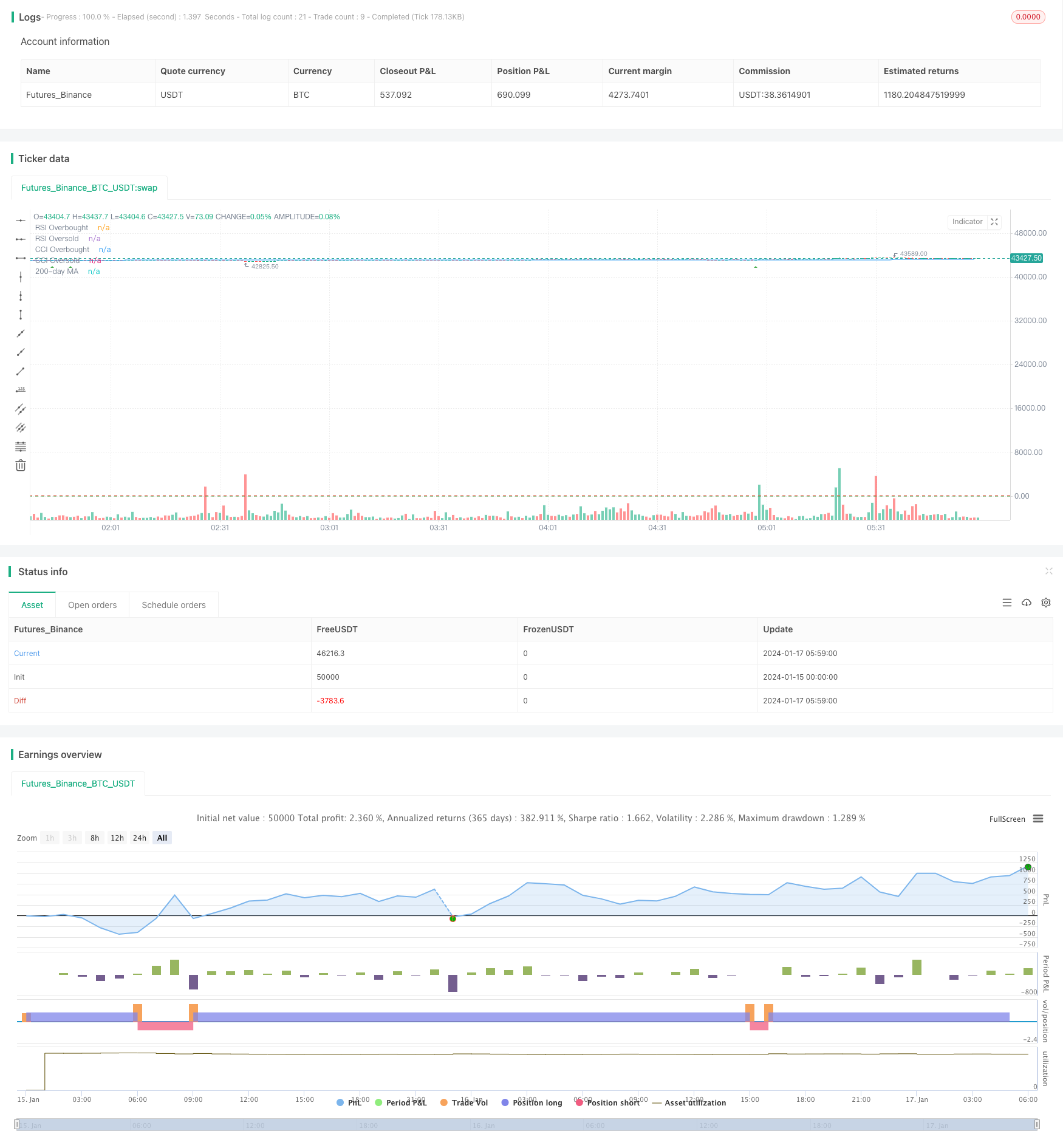

start: 2024-01-15 00:00:00

end: 2024-01-17 06:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("MACD RSI CCI StochRSI MA Strategy", shorttitle="MRCSSMA", overlay=true)

// MACD göstergesi

fastLength = input(12, title="Fast Length")

slowLength = input(26, title="Slow Length")

signalLength = input(9, title="Signal Length")

[macdLine, signalLine, _] = macd(close, fastLength, slowLength, signalLength)

// RSI göstergesi

rsiLength = input(14, title="RSI Length")

rsiLevel = input(70, title="RSI Overbought Level")

rsiValue = rsi(close, rsiLength)

// CCI göstergesi

cciLength = input(14, title="CCI Length")

cciLevel = input(100, title="CCI Overbought Level")

cciValue = cci(close, cciLength)

// Stochastic Oscillator göstergesi

stochLength = input(14, title="Stoch Length")

stochK = input(3, title="Stoch K")

stochD = input(3, title="Stoch D")

stochValue = stoch(close, high, low, stochLength)

stochDValue = sma(stochValue, stochD)

// 200 günlük hareketli ortalama

ma200 = sma(close, 200)

// Alış ve Satış Sinyalleri

buySignal = crossover(macdLine, signalLine) and rsiValue < rsiLevel and cciValue < cciLevel and stochValue > stochDValue and close > ma200

sellSignal = crossunder(macdLine, signalLine) and rsiValue > (100 - rsiLevel) and cciValue > (100 - cciLevel) and stochValue < stochDValue and close < ma200

// Ticaret stratejisi uygula

strategy.entry("Buy", strategy.long, when = buySignal)

strategy.close("Buy", when = sellSignal)

strategy.entry("Sell", strategy.short, when = sellSignal)

strategy.close("Sell", when = buySignal)

// Göstergeleri çiz

hline(rsiLevel, "RSI Overbought", color=color.red)

hline(100 - rsiLevel, "RSI Oversold", color=color.green)

hline(cciLevel, "CCI Overbought", color=color.red)

hline(100 - cciLevel, "CCI Oversold", color=color.green)

// 200 günlük hareketli ortalama çiz

plot(ma200, color=color.blue, title="200-day MA")

// Grafik üzerinde sinyal okları çiz

plotshape(series=buySignal, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small)

plotshape(series=sellSignal, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small)