क्लासिक गतिशील MACD अनुकूलन ट्रेडिंग रणनीति

अवलोकन

इस रणनीति में क्लासिक MACD संकेतक के लिए कई अनुकूलन शामिल हैं, जिससे अधिक सटीक और विश्वसनीय ट्रेडिंग सिग्नल उत्पादन और अधिक सख्त जोखिम नियंत्रण संभव हो सके। मुख्य अनुकूलन में शामिल हैंः 1 आरएसआई संकेतक को शामिल करना ताकि ओवरबॉय से बचा जा सके; 2 लेनदेन की मात्रा की पुष्टि करना; 3 स्टॉप-लॉस को रोकना; 4 पैरामीटर के संयोजन का अनुकूलन करना।

रणनीति सिद्धांत

मूल सिद्धांत अभी भी MACD सूचकांक के तेजी से धीमी गति से है, जो कि अधिक है, मृत कांटा खाली है। मुख्य अनुकूलन में शामिल हैंः

आरएसआई का परिचय, ताकि बाजार में ओवरवैल्यूएशन या अंडरवैल्यूएशन के मामले में झूठे संकेतों को रोका जा सके। आरएसआई बाजार के खरीद और बिक्री के दबाव को प्रभावी ढंग से दर्शाता है।

लेन-देन की मात्रा में निर्णय जोड़ें, केवल लेन-देन की मात्रा में वृद्धि के मामले में सिग्नल उत्पन्न करें, अप्रभावी तोड़ने से बचें। लेन-देन की मात्रा में वृद्धि प्रवृत्ति की ताकत की पुष्टि कर सकती है।

स्टॉप-लॉस स्टॉप सिस्टम को सेट करें, जो बाजार में उतार-चढ़ाव को गतिशील रूप से ट्रैक कर सकता है और जोखिम को स्वीकार्य सीमा के भीतर नियंत्रित कर सकता है। स्टॉप-लॉस एकल नुकसान को प्रभावी रूप से नियंत्रित कर सकता है; स्टॉप-लॉस मुनाफे को लॉक कर सकता है और मुनाफे को वापस लेने से बचा सकता है।

MACD पैरामीटरों के संयोजन को अनुकूलित करें, तेजी से धीमी और सिग्नल लाइनों के पैरामीटरों को समायोजित करें, बेहतर पैरामीटर संयोजन प्राप्त करें और अधिक सटीक ट्रेडिंग सिग्नल उत्पन्न करें।

श्रेष्ठता विश्लेषण

इस रणनीति के कई अनुकूलन के बाद MACD के निम्नलिखित उल्लेखनीय फायदे हैंः

गलत सिग्नल के उत्पादन को कम किया गया है, सिग्नल की विश्वसनीयता और सटीकता में काफी सुधार हुआ है।

सख्त स्टॉप-लॉस-स्टॉप तंत्र ट्रेडिंग जोखिम को नियंत्रित करता है और अधिकतम मुनाफे को लॉक करता है।

MACD के पैरामीटर को विभिन्न किस्मों और समय अवधि के लिए अनुकूलित किया गया है।

बहु-सूचक संयोजन संकेत उत्पन्न करता है, मजबूत प्रणालीगत है, और व्यापक बाजार वातावरण के लिए अनुकूल है।

कुल मिलाकर, लाभ-प्रदता और जोखिम अनुपात में काफी सुधार हुआ है।

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम भी हैं जिनसे आपको बचना चाहिएः

अनुकूलित पैरामीटर सभी किस्मों और चक्रों के लिए 100% उपयुक्त नहीं हो सकते हैं और वास्तविक परिस्थितियों के अनुसार उन्हें समायोजित करने की आवश्यकता है।

सिग्नल की आवृत्ति कम हो जाती है, और कुछ हद तक छूटने का खतरा होता है।

चरम बाजार स्थितियों में, कई सूचकांक संघर्ष के संकेत दे सकते हैं, जिसके लिए मैन्युअल निर्णय की आवश्यकता होती है।

स्वचालित स्टॉप लॉस एक त्वरित उछाल के मामले में समय से पहले बंद हो सकता है, जिससे लाभ पर कुछ जोखिम होता है।

प्रतिरोध मुख्य रूप से मैन्युअल निगरानी निर्णय, बाजार की स्थिति के अनुसार पैरामीटर को उचित रूप से समायोजित करने और स्थिति के आकार को नियंत्रित करने के लिए है।

अनुकूलन दिशा

इस रणनीति में निम्नलिखित पहलुओं में सुधार किया जा सकता हैः

अधिक संकेतकों के संयोजन का परीक्षण करें, जैसे कि ब्रिन बैंड, केडी आदि, सूचक समूह का निर्धारण करने के लिए।

मशीन लर्निंग एल्गोरिदम को लागू करें जो पैरामीटर को स्वचालित रूप से अनुकूलित करता है और इसे अधिक बुद्धिमान बनाता है।

अधिक सख्त धन प्रबंधन रणनीतियों में शामिल होना, जैसे कि निश्चित हिस्सेदारी, केली सूत्र, आदि।

रुझान और उतार-चढ़ाव के आधार पर स्टॉप को समायोजित करने के लिए स्वचालित स्टॉप रणनीति विकसित करना।

गहरी शिक्षा जैसे अत्याधुनिक एल्गोरिदम का उपयोग अधिक सटीक भविष्यवाणी करने के लिए किया जाता है।

संक्षेप

यह रणनीति मूल MACD संकेतकों के कई अनुकूलन के माध्यम से, MACD में गलत संकेत और जोखिम नियंत्रण की कमी के लिए कमजोरियों को हल करती है। मल्टी-संकेतक संयोजन और स्टॉप लॉस स्टॉप के उपयोग से संकेत अधिक सटीक और विश्वसनीय हो जाते हैं, जोखिम नियंत्रण भी अधिक सख्त होता है। यह रणनीति आगे के विकास और आवेदन के लायक है, जो MACD संकेतकों में सुधार का एक उदाहरण है।

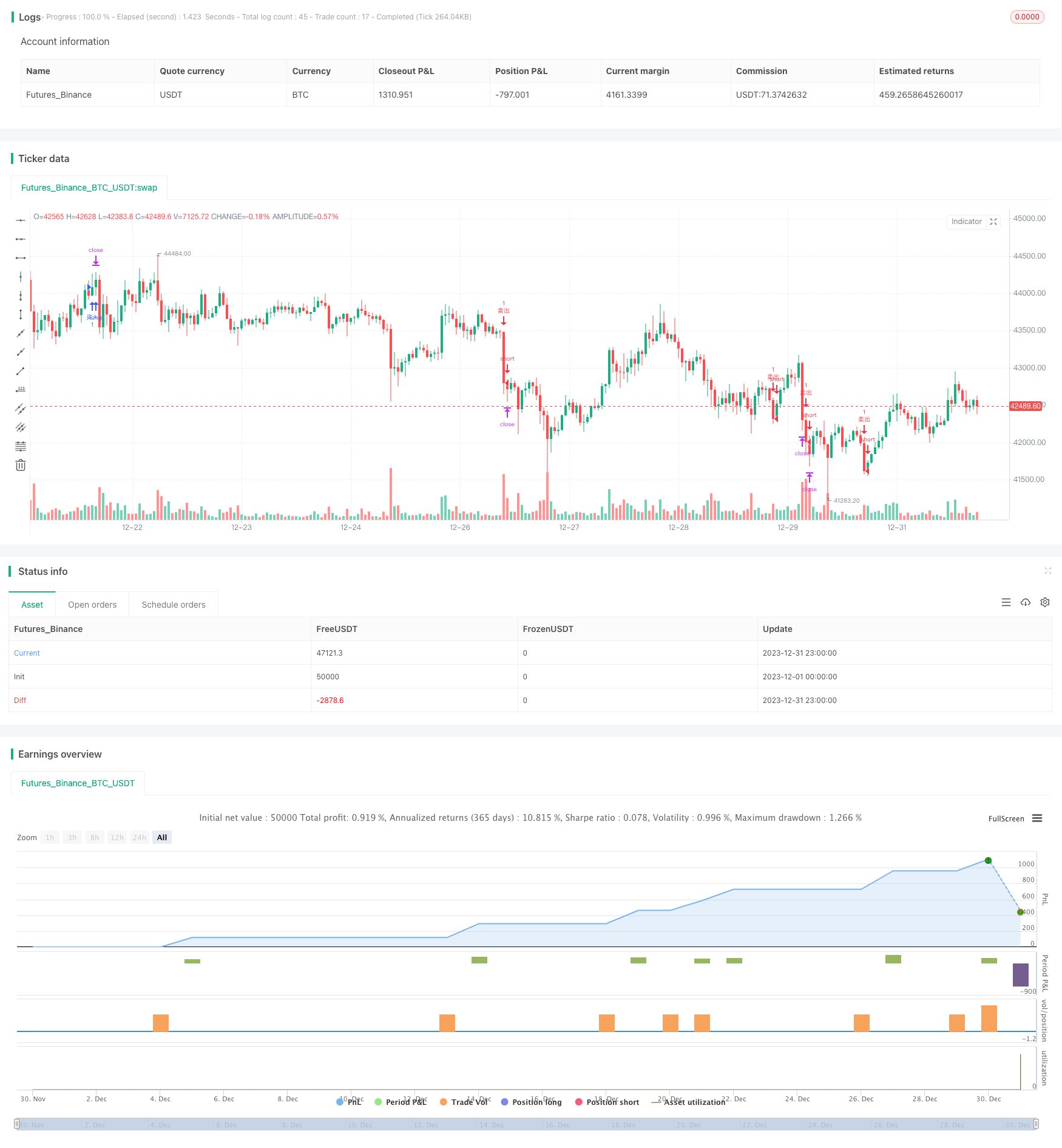

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("优化版MACD交易策略 ", overlay=true)

// 输入参数

fastLength = input(16, "快速线周期")

slowLength = input(34, "慢速线周期")

signalSmoothing = input(10, "信号线平滑")

rsiPeriod = input(19, "RSI周期")

overboughtRsi = 70

oversoldRsi = 30

volumeAvgPeriod = input(13, "成交量平均周期")

stopLossPerc = input.float(10.5, "止损百分比", step=0.1)

takeProfitPerc = input.float(0.3, "止盈百分比", step=0.1)

// 计算指标

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

rsi = ta.rsi(close, rsiPeriod)

volumeAvg = ta.sma(volume, volumeAvgPeriod)

// 交易信号

longCondition = ta.crossover(macdLine, signalLine) and macdLine > 0 and rsi < overboughtRsi and volume > volumeAvg

shortCondition = ta.crossunder(macdLine, signalLine) and macdLine < 0 and rsi > oversoldRsi and volume > volumeAvg

// 止损和止盈

longStopLossPrice = close * (1 - stopLossPerc / 100)

longTakeProfitPrice = close * (1 + takeProfitPerc / 100)

shortStopLossPrice = close * (1 + stopLossPerc / 100)

shortTakeProfitPrice = close * (1 - takeProfitPerc / 100)

// 执行交易

if longCondition

strategy.entry("买入", strategy.long)

strategy.exit("买入止损止盈", "买入", stop=longStopLossPrice, limit=longTakeProfitPrice)

if shortCondition

strategy.entry("卖出", strategy.short)

strategy.exit("卖出止损止盈", "卖出", stop=shortStopLossPrice, limit=shortTakeProfitPrice)