चलती औसत पर आधारित प्रवृत्ति अनुसरण रणनीति

अवलोकन

गोल्डन क्रॉस मूविंग एवरेज रणनीति एक प्रवृत्ति ट्रैकिंग रणनीति है जो चलती औसत पर आधारित है। यह रणनीति विभिन्न चक्रों की चलती औसत की गणना करके बाजार की प्रवृत्ति की दिशा का आकलन करती है, और तदनुसार एक व्यापार संकेत उत्पन्न करती है। विशेष रूप से, यह रणनीति 50 दिन की रेखा, 100 दिन की रेखा और 200 दिन की रेखा के तीन चलती औसत की गणना करती है, जो एक खरीद संकेत उत्पन्न करती है जब अल्पकालिक औसत नीचे से ऊपर की ओर लंबी अवधि की औसत को तोड़ता है; जब अल्पकालिक औसत ऊपर से नीचे की ओर लंबी अवधि की औसत को तोड़ता है, तो एक बिक्री संकेत उत्पन्न करता है।

रणनीति सिद्धांत

इस रणनीति का मुख्य संकेत एक गोल्डन क्रॉसिंग है जो एक चलती औसत के साथ होता है। तथाकथित गोल्डन क्रॉसिंग, एक संकेत है कि एक अल्पकालिक चलती औसत नीचे से ऊपर की ओर लंबी अवधि के चलती औसत को तोड़ता है, जो एक बहुमुखी प्रवृत्ति में प्रवेश करने का संकेत देता है। यह रणनीति 50 दिन की लाइन को अल्पकालिक औसत के रूप में, 200 दिन की लंबी औसत के रूप में, दो समान लाइनों के साथ सोने के क्रॉसिंग के दौरान खरीदारी की प्रतीक्षा करती है; 50 दिन की लाइन को अल्पकालिक औसत के रूप में, 100 दिन की लंबी औसत के रूप में, एक ट्रेडिंग चक्र को पूरा करने के लिए लंबी अवधि के औसत को पार करने के लिए प्रतीक्षा करें।

विभिन्न मापदंडों के साथ एक चलती औसत सेट करके, बाजार की प्रवृत्ति के टर्नओवर को बेहतर ढंग से पकड़ना संभव है। अल्पकालिक औसत मूल्य परिवर्तनों के लिए तेजी से प्रतिक्रिया करता है, हाल के मूल्य व्यवहार को दर्शाता है। दीर्घकालिक औसत अल्पकालिक उतार-चढ़ाव के प्रति असंवेदनशील है, और मुख्य प्रवृत्ति की दिशा निर्धारित कर सकता है। दो समान रेखाओं के बीच एक गोल्डन क्रॉस का गठन किया जाता है, जो प्रभावी रूप से ट्रेंड टर्नओवर की पुष्टि कर सकता है, और व्यापार संकेत उत्पन्न कर सकता है।

रणनीति का विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

प्रवृत्ति का पालन करने की क्षमता मजबूत है। दोहरी चलती औसत रणनीति बाजार के प्रमुख रुझानों के अनुरूप है, जो अल्पकालिक बाजार के शोर से बाधित नहीं है, और इसमें प्रवृत्ति का पालन करने की क्षमता है।

ट्रेडिंग सिग्नल स्पष्ट है. रणनीति पूरी तरह से चलती औसत के संबंध पर निर्भर करती है ट्रेडिंग सिग्नल बनाने के लिए, सिग्नल का उत्पादन और व्याख्या बहुत स्पष्ट और प्रत्यक्ष है, व्यक्तिपरक निर्णय त्रुटि से बचा जाता है.

एक सामान्य प्रवृत्ति अनुवर्ती रणनीति के रूप में, यह रणनीति को लागू करने और रणनीति के प्रभाव का आकलन करने के लिए तेजी से प्रतिक्रिया दे सकती है।

विस्तार करने के लिए बहुत जगह है। चलती औसत पैरामीटर, ट्रेडिंग प्रकार, समय अवधि, आदि को अनुकूलित किया जा सकता है ताकि बेहतर पैरामीटर संयोजन की तलाश की जा सके।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

चूक टर्निंग पॉइंट्स. चलती औसत प्रकृति में पिछड़ा है, महत्वपूर्ण टर्निंग पॉइंट्स को ठीक से निर्धारित नहीं किया जा सकता है, और सबसे अच्छा खरीदने का समय चूक सकता है।

एक बार में कई बार गोल्डन क्रॉसिंग का गलत संकेत हो सकता है, जिससे निवेशकों को गलतफहमी हो सकती है।

आकस्मिक घटनाओं का जोखिम: महत्वपूर्ण आकस्मिक घटनाओं के कारण बाजार में भारी उतार-चढ़ाव हो सकता है, और चलती औसत रणनीतियों के लिए ऐसी असामान्यताओं का सामना करना मुश्किल होता है।

बड़े पैमाने पर उतार-चढ़ाव का जोखिम। जब बाजार लंबे समय तक व्यापक उतार-चढ़ाव की स्थिति में होते हैं, तो यह रणनीति बहुत अधिक अप्रभावी संकेत दे सकती है, जिससे संचालन अक्सर होता है लेकिन समग्र लाभ कमजोर होता है।

इन जोखिमों को चलती औसत मापदंडों को समायोजित करके, स्टॉप-लॉस रणनीतियों को सेट करके, या अन्य संकेतकों के साथ संयोजन करके टाला जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

चलती औसत मापदंडों को अनुकूलित करें, सबसे अच्छा पैरामीटर संयोजन ढूंढें। अधिक आवधिक मापदंडों का परीक्षण किया जा सकता है, या एक अनुकूलित औसत रेखा जैसे कि त्रि-सूचक चलती औसत पेश किया जा सकता है।

एकल हानि को नियंत्रित करने के लिए स्टॉप रणनीति को बढ़ाएं। चलती रोक या अनुपातिक रोक से नुकसान को और अधिक विस्तार से बचा जा सकता है।

अन्य संकेतकों के साथ संयोजन में फ़िल्टरिंग सिग्नल. द्विआधारी चलती औसत सिग्नल को व्यापार की मात्रा, अस्थिरता और अन्य संकेतकों के साथ जोड़ा जा सकता है ताकि यह सुनिश्चित किया जा सके कि केवल मजबूत प्रवृत्ति के मामले में ही व्यापार होता है।

मशीन लर्निंग तकनीक का उपयोग करके रणनीति अनुकूलन। बेहतर पारेमिटर्स और ट्रेडिंग नियमों के लिए एल्गोरिदम की स्वचालित खोज के माध्यम से रणनीति रिटर्न को लगातार बढ़ाने के लिए।

संक्षेप

गोल्डन क्रॉस मूविंग एवरेज रणनीति बाजार के प्रमुख रुझानों की दिशा का आकलन करने के लिए दोहरी मूविंग एवरेज के संबंधों की गणना करती है ताकि मध्यम-लंबी रुझानों के अवसरों को पकड़ सके। इस रणनीति का लाभ यह है कि सिग्नल निर्णय नियम स्पष्ट, लागू करने और अनुकूलित करने में आसान है, जो मध्यम-लंबी निवेशकों के लिए उपयुक्त है। हमें इस रणनीति की पिछड़ापन और संभावित झूठे संकेतों पर भी ध्यान देना चाहिए, और संभावित जोखिमों से बचने के लिए संयोजन और अनुकूलन उपाय करना चाहिए।

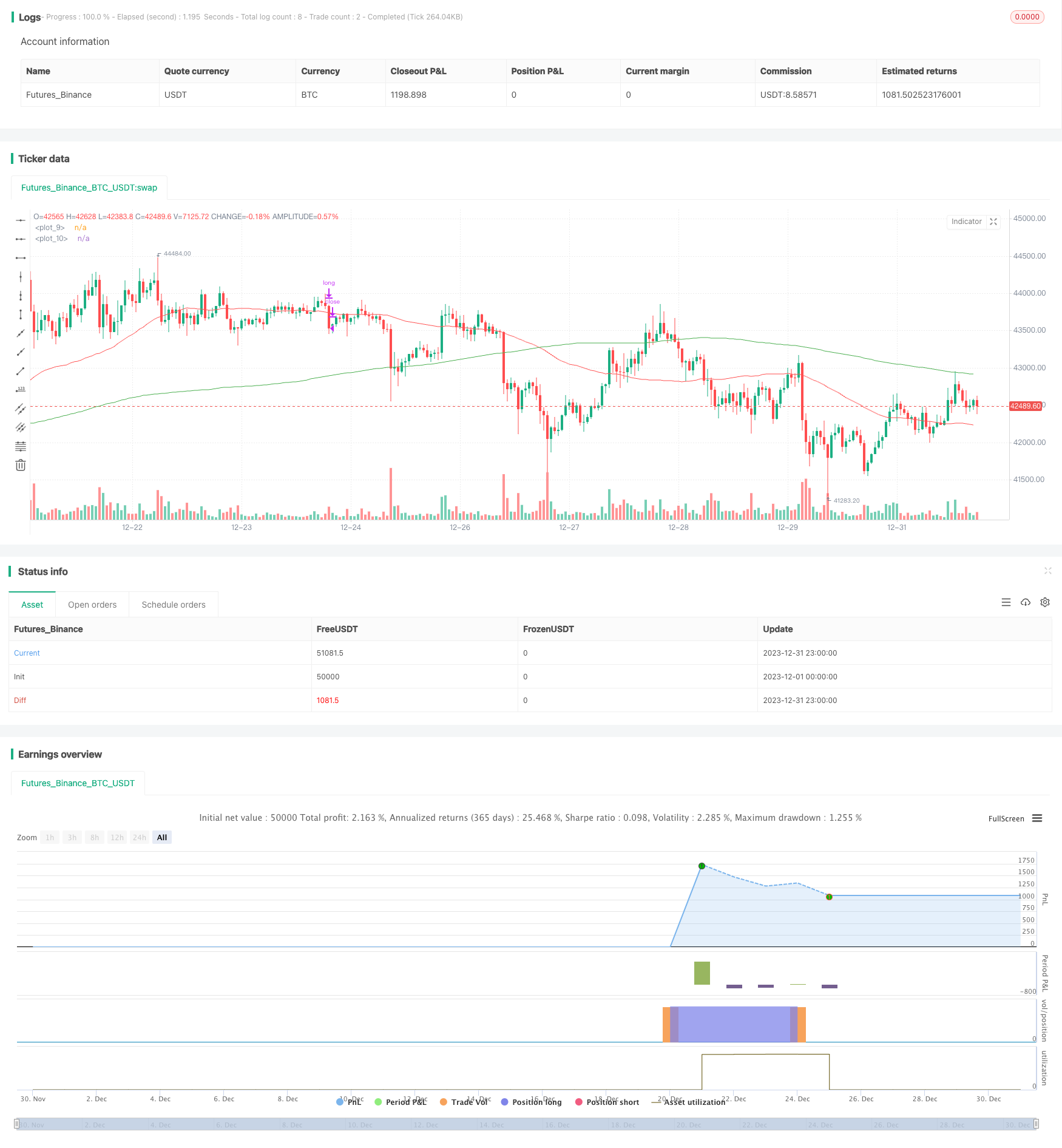

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="MA Cross", overlay=true)

short = sma(close, 50)

short1 = sma(close[5], 50)

medium = sma(close, 100)

long = sma(close, 200)

long1 = sma(close[5], 200)

plot(short, color = color.red)

plot(long, color = color.green)

trendUp = (cross(short, long) and (long1 > short1) ? true : false)

x = if (trendUp)

(long1 - short1)*5

else

0

//start = timestamp(2000, 01, 01, 00, 00) // backtest start window

//finish = timestamp(2020, 02, 09, 23, 59) // backtest finish window

//window() => time >= start and time <= finish ? true : false

//strategy.entry("long", true, 1000, limit = high, when = window() and trendUp)

//strategy.close("long", when = window() and close < medium)

strategy.entry("long", true, 1, limit = high, when = trendUp)

strategy.close("long", when = close < medium)