प्रगतिशील बी बी के सी ट्रेंड रणनीति

अवलोकन

इस रणनीति में ब्रींड और केट लाइन सिग्नल के संयोजन का उपयोग बाजार की प्रवृत्ति की पहचान करने के लिए किया जाता है, ब्रींड एक तकनीकी विश्लेषण उपकरण है जो कीमतों में उतार-चढ़ाव की सीमा के आधार पर चैनल को परिभाषित करता है; केट लाइन सिग्नल एक तकनीकी संकेतक है जो समर्थन या दबाव का आकलन करने के लिए कीमतों में उतार-चढ़ाव और प्रवृत्ति को जोड़ता है। यह रणनीति दोनों संकेतकों के लाभों का लाभ उठाती है, यह निर्धारित करने के लिए कि क्या ब्रींड और केट लाइन में गोल्डन क्रॉसिंग हो रहा है या नहीं, और साथ ही साथ संश्लेषित लेनदेन की स्थिति को सत्यापित करने के लिए संकेतों को सत्यापित करती है, जो प्रभावी रूप से एक प्रवृत्ति की शुरुआत की पहचान करने में सक्षम है, और अक्षम संकेतों को अधिकतम करने के लिए संपीड़ित करता है।

रणनीति सिद्धांत

- 20 चक्रों के लिए बुलिन के मध्य, ऊपरी और निचले पटरियों की गणना की जाती है, बैंडविड्थ को मानक अंतर के 2 गुना से निर्धारित किया जाता है।

- केट के 20 चक्रों के मध्य, ऊपरी और निचले पटरियों की गणना की गई, बैंडविड्थ को वास्तविक उतार-चढ़ाव की 2.2 गुना सीमा से निर्धारित किया गया।

- जब केट ऑनलाइन ट्रैक पर ब्रिन बैंड को पार करता है और 10 चक्र औसत से अधिक लेनदेन करता है, तो अधिक करें।

- जब केट ने ब्रिन बैंड को नीचे की ओर से नीचे की ओर पार किया, और लेनदेन की मात्रा 10 चक्र औसत से अधिक थी, तो खाली कर दिया गया।

- यदि 20 K लाइनों को खोलने के बाद बाहर नहीं निकला जाता है, तो स्टॉप लॉस को बाहर निकालने के लिए मजबूर किया जाता है।

- अधिक के बाद 1.5% की रोकथाम, कम के बाद -1.5% की रोकथाम; अधिक के बाद 2% की ट्रैकिंग रोकथाम, कम के बाद -2% की ट्रैकिंग रोकथाम।

यह रणनीति मुख्य रूप से ब्रिन बैंड पर निर्भर करती है जो कि उतार-चढ़ाव की सीमा और ताकत को निर्धारित करती है। केट लाइन सहायक सत्यापन का उपयोग करते हुए, दो अलग-अलग मापदंडों लेकिन समान प्रकृति वाले संकेतकों का संयुक्त उपयोग संकेत की सटीकता को बढ़ा सकता है।

श्रेष्ठता विश्लेषण

- ब्रिन बैंड और केट लाइन दोनों सूचकांकों के लाभों का समग्र उपयोग करने से ट्रेडिंग सिग्नल की सटीकता में सुधार होता है।

- संश्लेषित लेन-देन सूचकांक के साथ, बाजार में बार-बार टकराव के अमान्य संकेतों को कम किया जा सकता है।

- जोखिम को प्रभावी ढंग से नियंत्रित करने के लिए स्टॉप लॉस और ट्रैक स्टॉप लॉस तंत्र स्थापित करें।

- निष्क्रिय सिग्नल के बाद जबरदस्ती रोक रोक को सेट करें, रोक रोक को जल्दी से रोक दें।

जोखिम विश्लेषण

- ब्रिन बैंड और केट लाइन दोनों चलती औसत रेखा पर आधारित और अस्थिरता गणना के साथ संकेतक हैं, जो अशांति की स्थिति में गलत संकेत देने के लिए अतिसंवेदनशील हैं।

- यह एक गैर-लाभकारी तंत्र है, जो कई बार बंद हो जाता है, जिससे बहुत अधिक नुकसान हो सकता है।

- उलटा सिग्नल अधिक आम है और पैरामीटर को समायोजित करने के बाद प्रवृत्ति के अवसरों को खोना आसान है। स्टॉप लॉस की सीमा को उचित रूप से छूट दी जा सकती है, या गलत संकेतों के जोखिम को कम करने के लिए MACD जैसे सहायक सूचक फ़िल्टरिंग सिग्नल को जोड़ा जा सकता है।

अनुकूलन दिशा

- विभिन्न मापदंडों के लिए रणनीति के लाभप्रदता पर प्रभाव का परीक्षण किया जा सकता है, जैसे कि औसत रेखा की लंबाई को समायोजित करना, मानक विचलन गुणांक आदि।

- सिग्नल को निर्धारित करने के लिए अन्य सूचक निर्णयों को जोड़ा जा सकता है, जैसे कि KDJ सूचक या MACD सूचक की सहायता से।

- मशीन लर्निंग के माध्यम से पैरामीटर को स्वचालित रूप से अनुकूलित किया जा सकता है।

संक्षेप

इस रणनीति में बाजार की प्रवृत्ति की पहचान करने के लिए ब्रिन बैंड और केट लाइन सूचकांक का व्यापक उपयोग किया गया है, और संकेतों को सत्यापित करने के लिए लेनदेन मात्रा सूचकांक का समर्थन किया गया है। इस रणनीति को पैरामीटर अनुकूलन, अन्य तकनीकी संकेतकों को जोड़ने आदि के माध्यम से और अधिक मजबूत किया जा सकता है, जिससे यह व्यापक बाजार की स्थिति के अनुकूल हो सके। यह रणनीति समग्र व्यवहार्यता के लिए मजबूत है, जो कि आसानी से समझने और समायोजित करने वाली मात्रात्मक व्यापार रणनीतियों में से एक है।

/*backtest

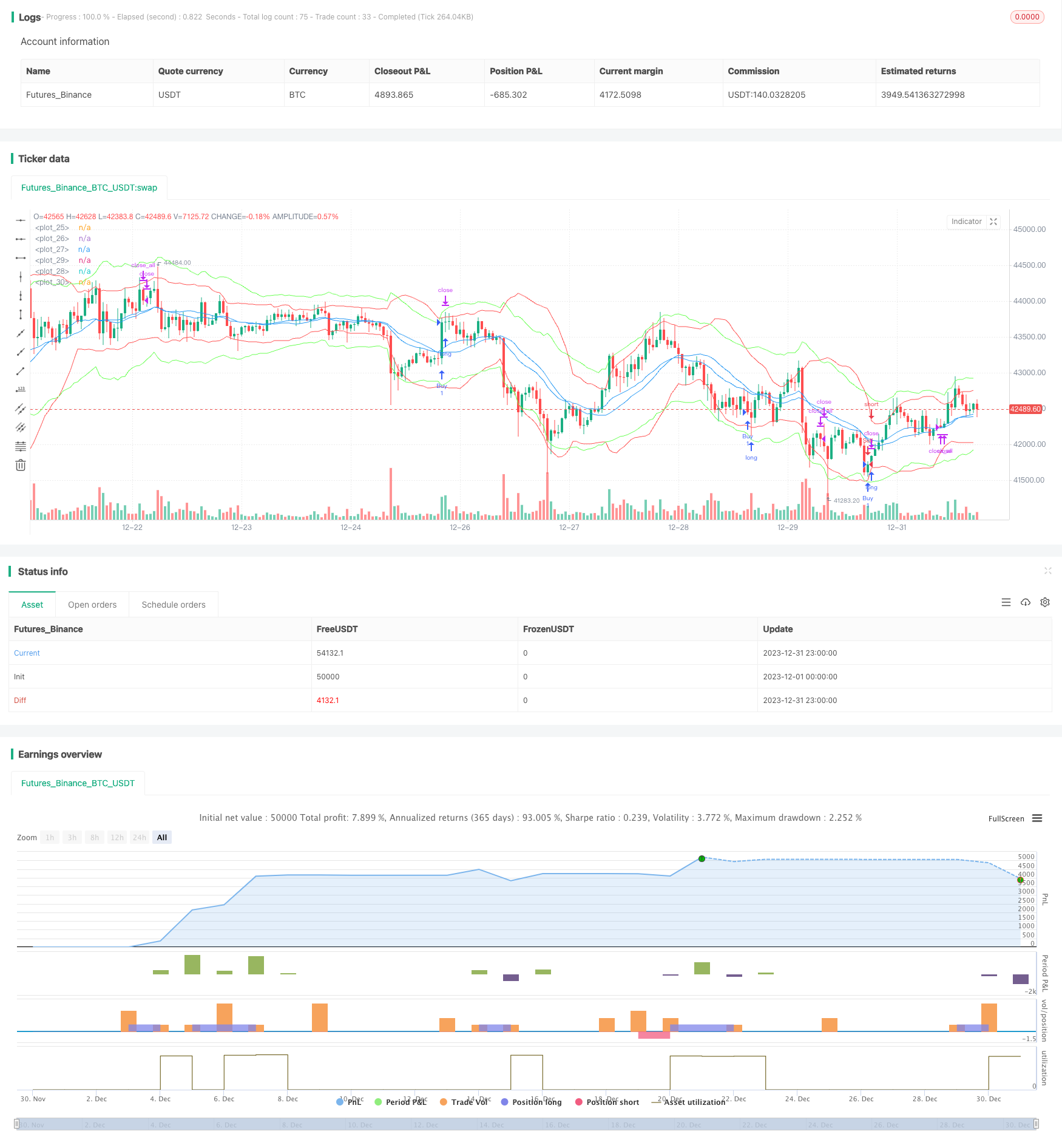

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © jensenvilhelm

//@version=5

strategy("BB and KC Strategy", overlay=true)

// Define the input parameters for the strategy, these can be changed by the user to adjust the strategy

kcLength = input.int(20, "KC Length", minval=1) // Length for Keltner Channel calculation

kcStdDev = input.float(2.2, "KC StdDev") // Standard Deviation for Keltner Channel calculation

bbLength = input.int(20, "BB Length", minval=1) // Length for Bollinger Bands calculation

bbStdDev = input.float(2, "BB StdDev") // Standard Deviation for Bollinger Bands calculation

volumeLength = input.int(10, "Volume MA Length", minval=1) // Length for moving average of volume calculation

stopLossPercent = input.float(1.5, "Stop Loss (%)") // Percent of price for Stop loss

trailStopPercent = input.float(2, "Trail Stop (%)") // Percent of price for Trailing Stop

barsInTrade = input.int(20, "Bars in trade before exit", minval = 1) // Minimum number of bars in trade before considering exit

// Calculate Bollinger Bands and Keltner Channel

[bb_middle, bb_upper, bb_lower] = ta.bb(close, bbLength, bbStdDev) // Bollinger Bands calculation

[kc_middle, kc_upper, kc_lower] = ta.kc(close, kcLength, kcStdDev) // Keltner Channel calculation

// Calculate moving average of volume

vol_ma = ta.sma(volume, volumeLength) // Moving average of volume calculation

// Plotting Bollinger Bands and Keltner Channels on the chart

plot(bb_upper, color=color.red) // Bollinger Bands upper line

plot(bb_middle, color=color.blue) // Bollinger Bands middle line

plot(bb_lower, color=color.red) // Bollinger Bands lower line

plot(kc_upper, color=color.rgb(105, 255, 82)) // Keltner Channel upper line

plot(kc_middle, color=color.blue) // Keltner Channel middle line

plot(kc_lower, color=color.rgb(105, 255, 82)) // Keltner Channel lower line

// Define entry conditions: long position if upper KC line crosses above upper BB line and volume is above MA of volume

// and short position if lower KC line crosses below lower BB line and volume is above MA of volume

longCond = ta.crossover(kc_upper, bb_upper) and volume > vol_ma // Entry condition for long position

shortCond = ta.crossunder(kc_lower, bb_lower) and volume > vol_ma // Entry condition for short position

// Define variables to store entry price and bar counter at entry point

var float entry_price = na // variable to store entry price

var int bar_counter = na // variable to store bar counter at entry point

// Check entry conditions and if met, open long or short position

if (longCond)

strategy.entry("Buy", strategy.long) // Open long position

entry_price := close // Store entry price

bar_counter := 1 // Start bar counter

if (shortCond)

strategy.entry("Sell", strategy.short) // Open short position

entry_price := close // Store entry price

bar_counter := 1 // Start bar counter

// If in a position and bar counter is not na, increment bar counter

if (strategy.position_size != 0 and na(bar_counter) == false)

bar_counter := bar_counter + 1 // Increment bar counter

// Define exit conditions: close position if been in trade for more than specified bars

// or if price drops by more than specified percent for long or rises by more than specified percent for short

if (bar_counter > barsInTrade) // Only consider exit after minimum bars in trade

if (bar_counter >= barsInTrade)

strategy.close_all() // Close all positions

// Stop loss and trailing stop

if (strategy.position_size > 0)

strategy.exit("Sell", "Buy", stop=entry_price * (1 - stopLossPercent/100), trail_points=entry_price * trailStopPercent/100) // Set stop loss and trailing stop for long position

else if (strategy.position_size < 0)

strategy.exit("Buy", "Sell", stop=entry_price * (1 + stopLossPercent/100), trail_points=entry_price * trailStopPercent/100) // Set stop loss and trailing stop for short position