डबल बीबी संकेतक आरएसआई मात्रात्मक व्यापार रणनीति

अवलोकन

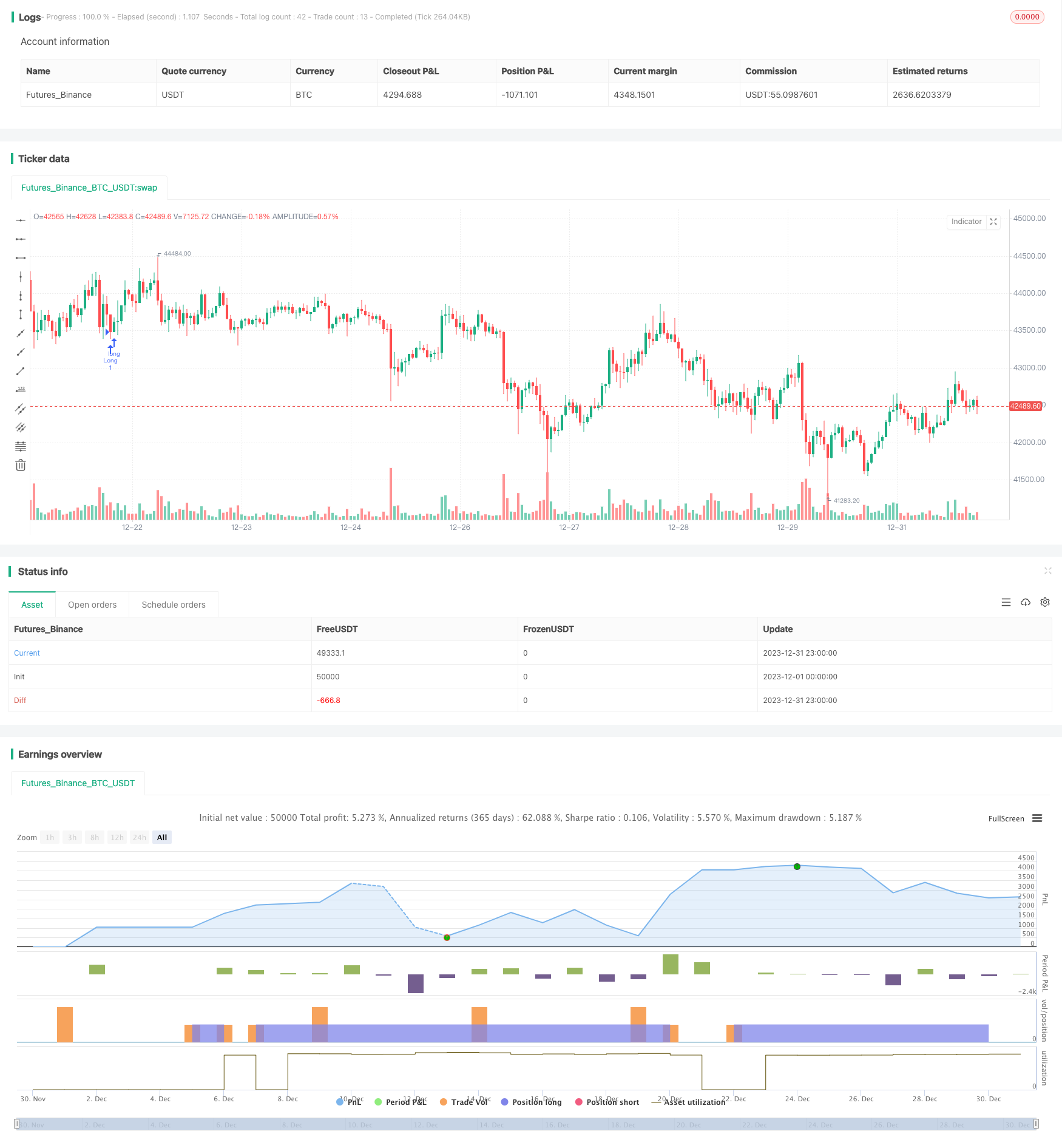

यह रणनीति Bollinger Bands और Relative Strength Index (RSI) पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति मशीन लर्निंग के तरीकों का उपयोग करती है, और पायथन भाषा के माध्यम से पिछले 1 साल के ऐतिहासिक डेटा के लिए ऑप्टिमाइज़ किया गया है, जिससे सबसे अच्छा संयोजन पाया जा सकता है।

रणनीति सिद्धांत

इस रणनीति के लिए ट्रेडिंग सिग्नल दोहरे बोलिंगर बैंड और आरएसआई सूचकांक के एक समग्र निर्णय से प्राप्त होते हैं। इनमें, बोलिंगर बैंड सूचकांक कीमत के मानक विचलन बैंड के आधार पर गणना की गई अस्थिरता चैनल है। जब कीमत अस्थिरता चैनल के करीब या स्पर्श करती है, तो ट्रेडिंग सिग्नल उत्पन्न होता है। जबकि आरएसआई सूचकांक कीमत के ओवरबॉट और ओवरसोल की स्थिति का न्याय करता है।

विशेष रूप से, जब समापन मूल्य 1.0 मानक अंतर से कम होता है और आरएसआई 42 से अधिक होता है, तो एक खरीद संकेत उत्पन्न होता है। जब समापन मूल्य 1.0 मानक अंतर से अधिक होता है और आरएसआई 70 से अधिक होता है, तो एक बिक्री संकेत उत्पन्न होता है। इसके अलावा, रणनीति में बीबी और आरएसआई के पैरामीटर के दो सेट सेट किए गए हैं, जो प्रवेश और स्टॉप-लॉस पोजीशन के लिए हैं। ये पैरामीटर बहुत सारे फीडबैक और मशीन सीखने के माध्यम से प्राप्त किए गए सर्वोत्तम मूल्य हैं।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ पैरामीटर की सटीकता में निहित है। मशीन सीखने के तरीकों के माध्यम से, प्रत्येक पैरामीटर को पूर्ण रीट्रेसिंग के बाद इष्टतम शार्प अनुपात प्राप्त किया जाता है। इस प्रकार रणनीति की लाभप्रदता सुनिश्चित की जाती है और जोखिम को नियंत्रित किया जाता है। इसके अलावा, दोहरे संकेतक संयोजन ने संकेत की सटीकता और सफलता में सुधार किया है।

जोखिम विश्लेषण

इस रणनीति का जोखिम मुख्य रूप से स्टॉपलॉस की स्थापना से आता है। यदि स्टॉपलॉस बहुत बड़ा है, तो नुकसान को प्रभावी ढंग से नियंत्रित नहीं किया जा सकता है। इसके अलावा, यदि स्टॉपलॉस और अन्य लेनदेन लागतों जैसे कि शुल्क और लेनदेन स्लिप की गणना गलत है, तो जोखिम भी बढ़ जाता है। जोखिम को कम करने के लिए, स्टॉपलॉस पैरामीटर को समायोजित करने, ट्रेडिंग आवृत्ति को कम करने और उचित स्टॉपलॉस की गणना करने की सिफारिश की जाती है।

अनुकूलन दिशा

इस रणनीति के लिए और अधिक अनुकूलन के लिए जगह है। उदाहरण के लिए, आप बोलिंगर बैंड की लंबाई को बदलने की कोशिश कर सकते हैं, या आरएसआई के ओवरबॉट और ओवरबॉट थ्रेशोल्ड को समायोजित कर सकते हैं। इसके अलावा, आप अन्य संकेतकों को पेश करने की कोशिश कर सकते हैं, बहु-सूचक पोर्टफोलियो का निर्माण कर सकते हैं। यह रणनीति के लिए लाभप्रदता और स्थिरता को बढ़ा सकता है।

संक्षेप

इस रणनीति में दोहरे बीबी और आरएसआई संकेतक शामिल हैं, जो मशीन सीखने के तरीकों के माध्यम से इष्टतम पैरामीटर प्राप्त करते हैं, उच्च रिटर्न और एक नियंत्रित जोखिम स्तर प्राप्त करते हैं। इसमें संकेतक पोर्टफोलियो निर्णय और पैरामीटर अनुकूलन दोनों के फायदे हैं। निरंतर सुधार के साथ, इस रणनीति को एक उत्कृष्ट मात्रात्मक व्यापार रणनीति बनने की उम्मीद है।

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bunghole 2020

strategy(overlay=true, shorttitle="Flawless Victory Strategy" )

// Stoploss and Profits Inputs

v1 = input(true, title="Version 1 - Doesn't Use SL/TP")

v2 = input(false, title="Version 2 - Uses SL/TP")

stoploss_input = input(6.604, title='Stop Loss %', type=input.float, minval=0.01)/100

takeprofit_input = input(2.328, title='Take Profit %', type=input.float, minval=0.01)/100

stoploss_level = strategy.position_avg_price * (1 - stoploss_input)

takeprofit_level = strategy.position_avg_price * (1 + takeprofit_input)

//SL & TP Chart Plots

plot(v2 and stoploss_input and stoploss_level ? stoploss_level: na, color=color.red, style=plot.style_linebr, linewidth=2, title="Stoploss")

plot(v2 and takeprofit_input ? takeprofit_level: na, color=color.green, style=plot.style_linebr, linewidth=2, title="Profit")

// Bollinger Bands 1

length = 20

src1 = close

mult = 1.0

basis = sma(src1, length)

dev = mult * stdev(src1, length)

upper = basis + dev

lower = basis - dev

// Bollinger Bands 2

length2 = 17

src2 = close

mult2 = 1.0

basis2 = sma(src1, length2)

dev2 = mult2 * stdev(src2, length2)

upper2 = basis2 + dev2

lower2 = basis2 - dev2

// RSI

len = 14

src = close

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

// Strategy Parameters

RSILL= 42

RSIUL= 70

RSILL2= 42

RSIUL2= 76

rsiBuySignal = rsi > RSILL

rsiSellSignal = rsi > RSIUL

rsiBuySignal2 = rsi > RSILL2

rsiSellSignal2 = rsi > RSIUL2

BBBuySignal = src < lower

BBSellSignal = src > upper

BBBuySignal2 = src2 < lower2

BBSellSignal2 = src2 > upper2

// Strategy Long Signals

Buy = rsiBuySignal and BBBuySignal

Sell = rsiSellSignal and BBSellSignal

Buy2 = rsiBuySignal2 and BBBuySignal2

Sell2 = rsiSellSignal2 and BBSellSignal2

if v1 == true

strategy.entry("Long", strategy.long, when = Buy, alert_message = "v1 - Buy Signal!")

strategy.close("Long", when = Sell, alert_message = "v1 - Sell Signal!")

if v2 == true

strategy.entry("Long", strategy.long, when = Buy2, alert_message = "v2 - Buy Signal!")

strategy.close("Long", when = Sell2, alert_message = "v2 - Sell Signal!")

strategy.exit("Stoploss/TP", "Long", stop = stoploss_level, limit = takeprofit_level)