चलती औसत और विलियम्स संकेतक पर आधारित दैनिक रणनीति

अवलोकन

यह रणनीति GBP/JPY विदेशी मुद्रा किस्म के लिए औसत रेखा, एटीआर और विलियम सूचकांक का उपयोग करके दैनिक रेखा के स्तर पर व्यापार करती है। यह रणनीति पहले औसत रेखा के माध्यम से मूल्य प्रवृत्ति और संभावित रिवर्स पॉइंट का आकलन करती है, फिर विलियम सूचकांक का उपयोग करके व्यापार संकेतों को और अधिक पुष्टि करती है, जबकि एटीआर सूचकांक का उपयोग करके स्टॉप लॉस और ट्रेडिंग वॉल्यूम की गणना करती है।

रणनीति सिद्धांत

- 20 दिन की रेखा पर औसत रेखा (आधार रेखा) का उपयोग करके मूल्य की समग्र प्रवृत्ति का आकलन करें, कीमतें औसत रेखा के नीचे से खरीद संकेत के रूप में मिट जाती हैं, औसत रेखा के ऊपर से नीचे से बिक्री संकेत के रूप में टूट जाती हैं

- विलियम सूचकांक का उपयोग कीमतों के उलट होने की पुष्टि करने के लिए किया जाता है। सूचकांक 35 के पार होने पर खरीदने की पुष्टि करता है, और 70 के पार होने पर बेचने की पुष्टि करता है

- एटीआर सूचक पिछले 2 दिनों के लिए औसत उतार-चढ़ाव की सीमा की गणना करता है।

- खाते के 50% हिस्सेदारी के अनुसार जोखिम नियंत्रण। स्टॉप लॉस दूरी और जोखिम अनुपात के अनुसार व्यापार की मात्रा की गणना करें

- लंबी स्थिति में प्रवेश करने के बाद, स्टॉप-लॉस को मूल्य के निचले बिंदु से घटाकर स्टॉप-लॉस की दूरी। स्टॉप-लॉस को प्रवेश बिंदु के लिए 100 अंक जोड़कर। बाहर निकलने के संकेतों को और अधिक पुष्टि करने के लिए बाहर निकलने की तर्क

- शॉर्ट पोजीशन में प्रवेश करने के बाद, स्टॉप लॉस और स्टॉप कैश समवर्ती होते हैं। बाहर निकलने के संकेतों को और अधिक पुष्टि करने के लिए एक्जिटिंग लॉजिक का उपयोग किया जाता है।

श्रेष्ठता विश्लेषण

- एक समग्र उपयोग औसत रेखा प्रवृत्ति और संकेतकों की पुष्टि करने के लिए प्रवेश, आप प्रभावी रूप से फ़िल्टर कर सकते हैं नकली तोड़ने से नुकसान

- एटीआर गतिशील रोक बाजार में उतार-चढ़ाव के आधार पर उचित रोक दूरी निर्धारित कर सकते हैं

- जोखिम नियंत्रण और गतिशील ट्रेड वॉल्यूम की गणना एकल हानि को अधिकतम करने के लिए

- Exiting logic के साथ सम-रेखीय निर्णय से बाहर निकलने के समय को और अधिक पुष्ट किया जा सकता है और समय से पहले बंद होने से बचा जा सकता है

जोखिम विश्लेषण

- औसत फैसले में गलत संकेतों की अधिक संभावना है, और सूचक को और अधिक पुष्टि की आवश्यकता है

- सूचकांक भी गलत संकेत दे सकते हैं, जिससे नुकसान से पूरी तरह से बचा जा सकता है।

- यह रणनीति ट्रेंडिंग किस्मों के लिए अधिक उपयुक्त है, जो कि रेंज में उतार-चढ़ाव वाली किस्मों के लिए खराब हो सकती है।

- जोखिम नियंत्रण के लिए अनुचित अनुपात की स्थापना भी रणनीतिक रिटर्न को प्रभावित कर सकती है

इसे और अधिक अनुकूलित और सुधारित किया जा सकता है जैसे कि औसत चक्र को समायोजित करना, अधिक संकेतकों को संयोजित करना, या मैन्युअल रूप से हस्तक्षेप करने वाले ट्रेडों को शामिल करना।

संक्षेप

यह रणनीति प्रवृत्ति निर्णय और सूचक फ़िल्टरिंग के साथ मिलकर GBP/JPY सूर्य रेखा स्तर के व्यापार के लिए विधि डिजाइन करती है। गतिशील रोक, जोखिम नियंत्रण और अन्य साधनों का उपयोग करके व्यापार जोखिम को नियंत्रित करने के लिए। अनुकूलन के लिए बहुत जगह है, और पैरामीटर समायोजन और विधि संयोजन के माध्यम से रणनीति की प्रभावशीलता में और सुधार किया जा सकता है।

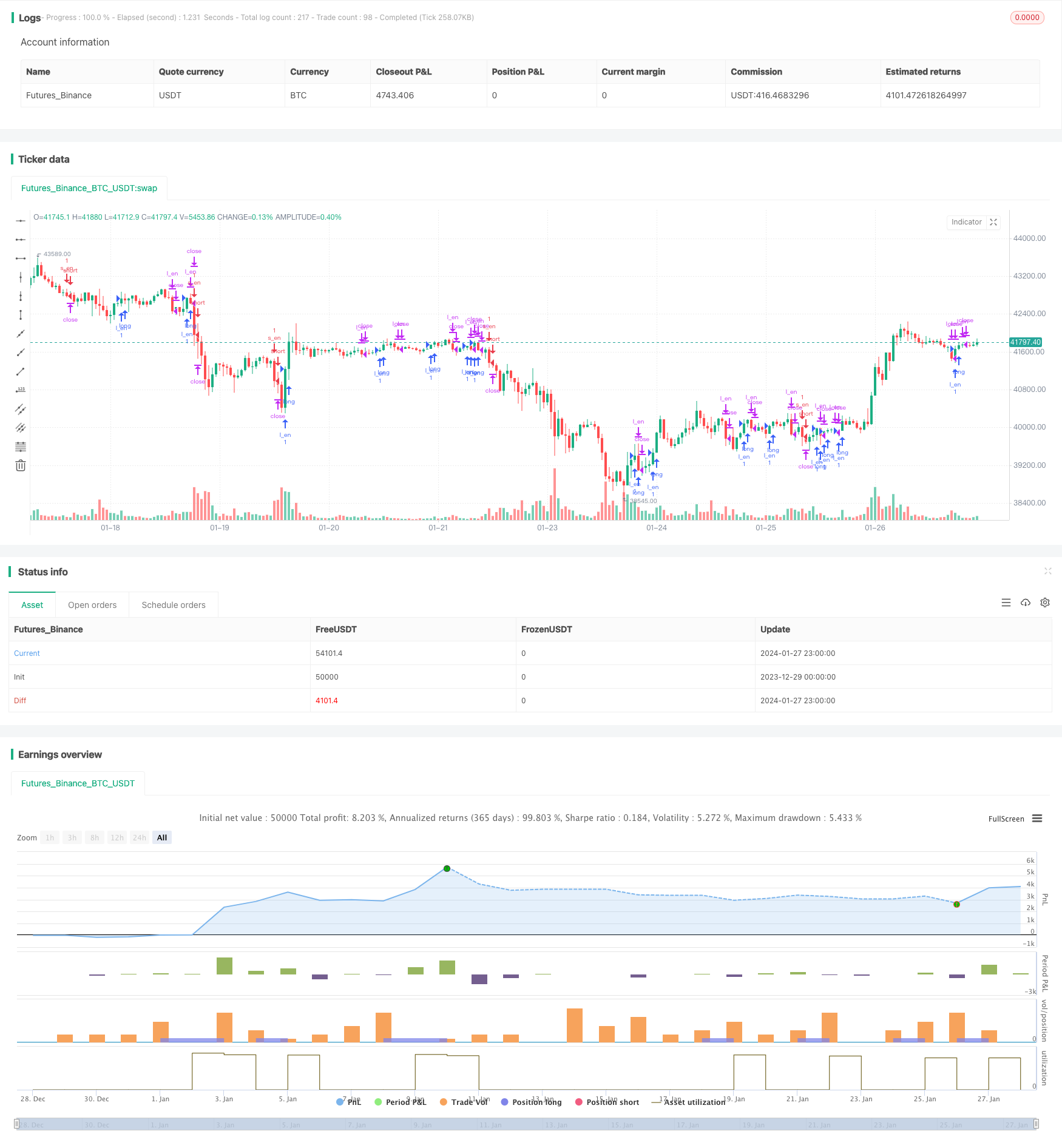

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("GBPJPY DAILY FX",initial_capital = 1000,currency="USD", overlay=true)

UseHAcandles = input(false, title="Use Heikin Ashi Candles in Algo Calculations")

//

// === /INPUTS ===

// === BASE FUNCTIONS ===

haClose = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

haOpen = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

haHigh = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, high) : high

haLow = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, low) : low

//INDICATOR---------------------------------------------------------------------

//Average True Range (1. RISK)

atr_period = 2

atr = atr(atr_period)

//Ichimoku Cloud - Kijun Sen (2. BASELINE)

ks_period = 20

kijun_sen = (highest(haHigh,ks_period) + lowest(haLow,ks_period))/2

base_long = haOpen < kijun_sen and haClose > kijun_sen

base_short = haOpen > kijun_sen and haClose < kijun_sen

//Williams Percent Range (3. Confirmation#1)

use_wpr = true

wpr_len = 4

wpr = -100*(highest(haHigh,wpr_len) - haClose)/(highest(haHigh,wpr_len) - lowest(haLow,wpr_len))

wpr_up = -35

wpr_low = -70

conf1_long = wpr >= wpr_up

conf1_short = wpr <= wpr_low

if(use_wpr == false)

conf1_long := true

conf1_short := true

//TRADE LOGIC-------------------------------------------------------------------

//Long Entry

//if -> WPR crosses below -39 AND MACD line is less than signal line

l_en = base_long and conf1_long

//Long Exit

//if -> WPR crosses above -14

l_ex = haClose < kijun_sen

//Short Entry

//if -> WPR crosses above -39 AND MACD line is greater than signal line

s_en = base_short and conf1_short

//Short Exit

//if -> WPR crosses under -14

s_ex = haClose > kijun_sen

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

isTwoDigit = input(true,"Is this a 2 digit pair? (JPY, XAU, XPD...")

risk = input(50,"Risk %")/100 //risk % per trade

equity_protector = input(30,"Equity Protection %")/100 //equity protection %

stop = atr*100000*input(1,"Average True Range multiplier") //Stop level

if(isTwoDigit)

stop := stop/100

target = input(100, "Target TP in Points") //TP level

//Calculate current DD and determine if stopout is necessary

equity_stopout = false

if(floating<0 and abs(floating/balance)>equity_protector)

equity_stopout := true

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 1)

size := 1 //Set min. lot size

//TRADE EXECUTION---------------------------------------------------------------

strategy.close_all(equity_stopout) //Close all trades w/equity protector

is_open = strategy.opentrades > 0

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2021, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

if(time_cond)

strategy.entry("l_en",true,1,oca_name="a",when=l_en and not is_open) //Long entry

strategy.entry("s_en",false,1,oca_name="a",when=s_en and not is_open) //Short entry

strategy.exit("S/L","l_en",loss=stop, profit=target) //Long exit (stop loss)

strategy.close("l_en",when=l_ex) //Long exit (exit condition)

strategy.exit("S/L","s_en",loss=stop, profit=target) //Short exit (stop loss)

strategy.close("s_en",when=s_ex) //Short exit (exit condition)