टर्टल ट्रेडर रणनीति पर आधारित ब्रेकआउट रिवर्सल मॉडल

अवलोकन

यह रणनीति प्रसिद्ध समुद्री डाकू व्यापारियों की रणनीति पर आधारित है, जिसे कई वर्षों तक सत्यापित किया गया है। यह लंबी और खाली स्थिति के संकेत भेजता है, और अधिकतम 5 पिरामिड ऑर्डर किए जा सकते हैं, जिसका अर्थ है कि यह रणनीति एक ही दिशा में 5 ऑर्डर तक ट्रिगर कर सकती है।

यह ध्यान दिया जाना चाहिए कि यह रणनीति दो प्रणालियों को एक साथ काम करने के लिए जोड़ती है (S1 और S2) ।

रणनीति सिद्धांत

स्थिति का आकार समुद्री डाकू व्यापारियों के लिए बहुत महत्वपूर्ण है ताकि जोखिम को ठीक से प्रबंधित किया जा सके। स्थिति को समायोजित करने की रणनीति बाजार की अस्थिरता और खातों ((लाभ और हानि) के लिए अनुकूल है। यह एटीआर ((औसत वास्तविक सीमा) पर आधारित है, जिसे N भी कहा जा सकता है। इसकी लंबाई डिफ़ॉल्ट रूप से 20 है।

खरीद की गई इकाइयों की संख्याः

unit = (percentage_to_risk/100)*account/atr*syminfo.pointvalue

आप अपने जोखिम वरीयताओं के आधार पर अपने खाते का प्रतिशत बढ़ा सकते हैं, लेकिन समुद्री डाकू व्यापारी डिफ़ॉल्ट रूप से 1% है। यदि आप अनुबंध का व्यापार करते हैं, तो इकाई को डिफ़ॉल्ट रूप से नीचे ले जाना चाहिए।

एक अतिरिक्त नियम भी है, जिसका उपयोग खाते के मूल्य से कम प्रारंभिक पूंजी होने पर जोखिम को कम करने के लिए किया जाता है: इस मामले में, इकाई सूत्र में निम्नलिखित के साथ प्रतिस्थापन किया जाना चाहिएः

account := (strategy.equity-strategy.openprofit)*(strategy.equity-strategy.openprofit)/strategy.initial_capital

दो प्रणालियाँ एक साथ काम करती हैंः यदि यह एक नई ऊंचाई है, तो हम एक बहुस्तरीय स्थिति खोलते हैं, और यदि यह एक नई निचली स्थिति है, तो हम एक खाली स्थिति में प्रवेश करते हैं।

हम एक अतिरिक्त नियम जोड़ते हैंः यह अतिरिक्त नियम ट्रेडरों को मुख्य प्रवृत्ति में भाग लेने की अनुमति देता है यदि सिस्टम 1 सिग्नल को छोड़ दिया जाता है। यदि सिस्टम 1 सिग्नल को छोड़ दिया जाता है और अगली K लाइन भी एक नया 20 दिन का ब्रेक है, तो S1 सिग्नल नहीं देगा। हमें S2 सिग्नल का इंतजार करना होगा या S1 को फिर से सक्रिय करने के लिए एक नया ब्रेक K लाइन नहीं होने का इंतजार करना होगा।

श्रेष्ठता विश्लेषण

तटीय रणनीति हमें स्थिति के लिए अतिरिक्त इकाइयों को जोड़ने की अनुमति देती है जब कीमत की चाल हमारे पक्ष में होती है। मैं रणनीति को एक ही दिशा में 5 आदेशों तक जोड़ने की अनुमति देने के लिए कॉन्फ़िगर करता हूं। इसलिए, यदि कीमत खरीद से बदलती है, तो हम इकाइयों को जोड़ते हैं।

हम पहले ऑर्डर को सेट करते हैं (बहु-हेड या खाली) के रूप में सबसे बड़ा ऑर्डर। बाद के पिरामिड ऑर्डर पहले ऑर्डर की तुलना में कम इकाइयों में होंगे।

हम पहले ऑर्डर के लिए अधिकतम 10% का स्टॉपलॉस सेट करते हैं, जिसका अर्थ है कि आप अपने पहले ऑर्डर के मूल्य का 10% से अधिक नहीं खोएंगे। हालांकि, स्टॉपलॉस के कारण यह बढ़ेगा/घटेगा 0.5*एटीआर 20), आपके पिरामिड ऑर्डर में अधिक नुकसान हो सकता है, इस समय यह गारंटी नहीं दी जाती है कि नुकसान 10% से अधिक नहीं होगा। जोखिम अभी भी अच्छी तरह से प्रबंधित है, क्योंकि इन ऑर्डर का मूल्य पहले ऑर्डर के मूल्य से कम है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम है कि यह बहुत अधिक है। चूंकि एक ही समय में कई बड़े बाजार मूल्य के आदेश दिए जाते हैं, यह बोली पर एक बड़ा प्रभाव डालता है, जिससे बड़ी मात्रा में स्लिप होता है। यह बहुत अधिक धन हानि का कारण बन सकता है।

एक और जोखिम अनुचित धन प्रबंधन विन्यास है। यदि स्टॉप लॉस विन्यास गलत है या अनुपात बहुत बड़ा है, तो यह भारी नुकसान का कारण बन सकता है। यह अपनी जोखिम वरीयताओं के अनुसार सावधानीपूर्वक विन्यास की आवश्यकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित क्षेत्रों में अनुकूलित किया जा सकता हैः

विभिन्न मापदंडों के लाभप्रदता और शार्प अनुपात पर प्रभाव का परीक्षण किया जा सकता है, जैसे कि एटीआर चक्र, एटीआर गुणांक को रोकना, आदि। सबसे अच्छा संयोजन खोजने के लिए।

विभिन्न प्रवेश और निकास नियमों का परीक्षण किया जा सकता है। उदाहरण के लिए, एक अतिरिक्त फ़िल्टरिंग शर्त के रूप में के-लाइन आकृति का उपयोग करें।

अन्य प्रकार के स्टॉप को आज़माया जा सकता है, जैसे कि चलती स्टॉप, गतिशील स्टॉप। इससे स्टॉप के टूटने की संभावना कम हो सकती है।

पिरामिड ऑर्डर की एक अलग संख्या का परीक्षण किया जा सकता है. जितने अधिक ऑर्डर हैं, उतना ही अधिक लाभ और जोखिम. सबसे अच्छा संतुलन बिंदु खोजने के लिए.

एक निश्चित समय अवधि के भीतर व्यापार को रोकने का प्रयास किया जा सकता है (उदाहरण के लिए, अमेरिकी गैर-कृषि रोजगार डेटा के प्रकाशन से पहले) ताकि एक बड़ी घटना के प्रभाव से बचा जा सके।

संक्षेप

इस रणनीति के लिए कुल मिलाकर, जोखिम-लाभ संतुलन अच्छा है, मध्यम और लंबी रेखा प्रवृत्ति व्यापार के लिए उपयुक्त. यह व्यापार systematization, जोखिम नियंत्रित करने के लिए इस तरह के रूप में फायदे के साथ है. अनुकूलन के माध्यम से, रणनीति की स्थिरता और रिटर्न दर में और अधिक सुधार कर सकते हैं.

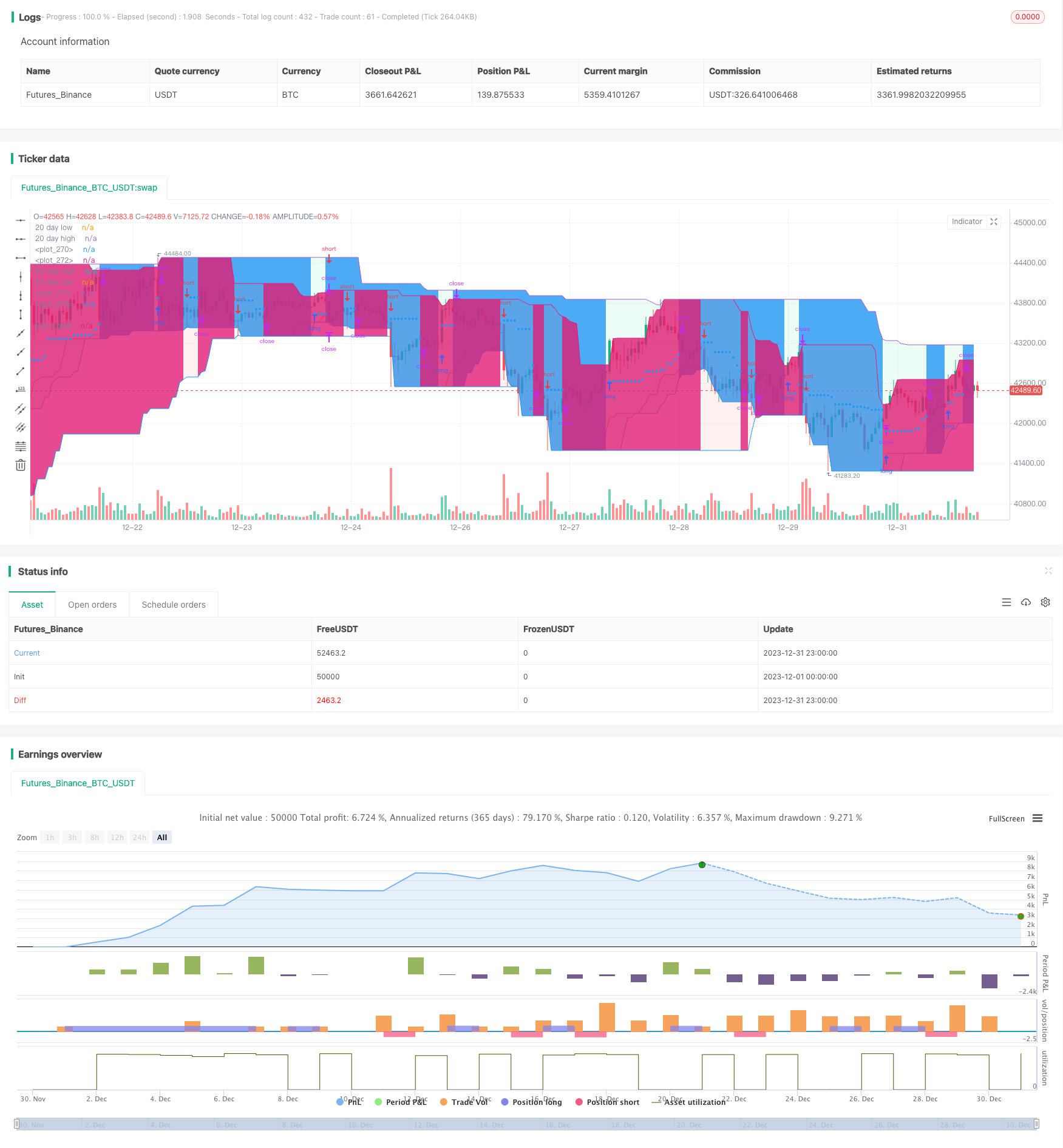

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gsanson66

//This strategy is based on the famous "Turtle Strategy"

//A well-known strategy which proved its performance during past years

//@version=5

strategy("TURTLE STRATEGY", overlay=true)

//------------------------------TOOL TIPS--------------------------------//

t1 = "Percentage of the account the trader is willing to lose. This percentage is used to define the position size based on previous gains or losses. Turtle traders default to 1%."

t2 = "ATR Length"

t3 = "ATR Multiplier to fix the Stop Loss"

t4 = "Pyramiding : ATR Multiplier to set a profit target to increase position size"

t5 = "System 1 enter long if there is a new high after this selected period of time"

t6 = "System 2 enter long if there is a new high after this selected period of time"

t7 = "Exit Long from system 1 if there is a new low after this selected period of time"

t8 = "Exit Long from system 2 if there is a new low after this selected period of time"

t9 = "System 1 enter short if there is a new low after this selected period of time"

t10 = "System 2 enter short if there is a new low after this selected period of time"

t11 = "Exit short from system 1 if there is a new high after this selected period of time"

t12 = "Exit short from system 2 if there is a new high after this selected period of time"

//----------------------------------------FUNCTIONS---------------------------------------//

//@function Displays text passed to `txt` when called.

debugLabel(txt, color) =>

label.new(bar_index, high, text=txt, color=color, style=label.style_label_lower_right, textcolor=color.black, size=size.small)

//@function which looks if the close date of the current bar falls inside the date range

inBacktestPeriod(start, end) => true

//---------------------------------------USER INPUTS--------------------------------------//

//Risk Management and turtle system input

percentage_to_risk = input.float(1, "Risk % of capital", maxval=100, minval=0, group="Turtle Parameters", tooltip=t1)

atr_period = input.int(20, "ATR period", minval=1, group="Turtle Parameters", tooltip=t2)

stop_N_multiplier = input.float(1.5, "Stop ATR", minval=0.1, group="Turtle Parameters", tooltip=t3)

pyramid_profit = input.float(0.5, "Pyramid Profit", minval=0.01, group="Turtle Parameters", tooltip=t4)

S1_long = input.int(20, "S1 Long", minval=1, group="Turtle Parameters", tooltip=t5)

S2_long = input.int(55, "S2 Long", minval=1, group="Turtle Parameters", tooltip=t6)

S1_long_exit = input.int(10, "S1 Long Exit", minval=1, group="Turtle Parameters", tooltip=t7)

S2_long_exit = input.int(20, "S2 Long Exit", minval=1, group="Turtle Parameters", tooltip=t8)

S1_short = input.int(15, "S1 Short", minval=1, group="Turtle Parameters", tooltip=t9)

S2_short = input.int(55, "S2 Short", minval=1, group="Turtle Parameters", tooltip=t10)

S1_short_exit = input.int(7, "S1 Short Exit", minval=1, group="Turtle Parameters", tooltip=t11)

S2_short_exit = input.int(20, "S2 Short Exit", minval=1, group="Turtle Parameters", tooltip=t12)

//Backtesting period

startDate = input(title="Start Date", defval=timestamp("1 Jan 2020 00:00:00"), group="Backtesting Period")

endDate = input(title="End Date", defval=timestamp("1 July 2034 00:00:00"), group="Backtesting Period")

//----------------------------------VARIABLES INITIALISATION-----------------------------//

//Turtle variables

atr = ta.atr(atr_period)

var float buy_price_long = na

var float buy_price_short = na

var float stop_loss_long = na

var float stop_loss_short = na

float account = na

//Entry variables

day_high_syst1 = ta.highest(high, S1_long)

day_low_syst1 = ta.lowest(low, S1_short)

day_high_syst2 = ta.highest(high, S2_long)

day_low_syst2 = ta.lowest(low, S2_short)

var bool skip = false

var bool unskip_buffer_long = false

var bool unskip_buffer_short = false

//Exit variables

exit_long_syst1 = ta.lowest(low, S1_long_exit)

exit_short_syst1 = ta.highest(high, S1_short_exit)

exit_long_syst2 = ta.lowest(low, S2_long_exit)

exit_short_syst2 = ta.highest(high, S2_short_exit)

float exit_signal = na

//Backtesting period

bool inRange = na

//------------------------------CHECKING SOME CONDITIONS ON EACH SCRIPT EXECUTION-------------------------------//

strategy.initial_capital = 50000

//Checking if the date belong to the range

inRange := inBacktestPeriod(startDate, endDate)

//Checking if the current equity is higher or lower than the initial capital to adjusted position size

if strategy.equity - strategy.openprofit < strategy.initial_capital

account := (strategy.equity-strategy.openprofit)*(strategy.equity-strategy.openprofit)/strategy.initial_capital

else

account := strategy.equity - strategy.openprofit

//Checking if we close all trades in case where we exit the backtesting period

if strategy.position_size!=0 and not inRange

strategy.close_all()

debugLabel("END OF BACKTESTING PERIOD : we close the trade", color=color.rgb(116, 116, 116))

//--------------------------------------SKIP MANAGEMENT------------------------------------//

//Checking if a long signal has been skiped and system2 is not triggered

if skip and high>day_high_syst1[1] and high<day_high_syst2[1]

unskip_buffer_long := true

//Checking if a short signal has been skiped and system2 is not triggered

if skip and low<day_low_syst1[1] and low>day_low_syst2[1]

unskip_buffer_short := true

//Checking if current high is lower than previous 20_day_high after a skiped long signal to set skip to false

if unskip_buffer_long

if high<day_high_syst1[1]

skip := false

unskip_buffer_long := false

//Checking if current low is higher than previous 20_day_low after a skiped short signal to set skip to false

if unskip_buffer_short

if low>day_low_syst1[1]

skip := false

unskip_buffer_short := false

//Checking if we have an open position to reset skip and unskip buffers

if strategy.position_size!=0 and skip

skip := false

unskip_buffer_long := false

unskip_buffer_short := false

//--------------------------------------------ENTRY CONDITIONS--------------------------------------------------//

//We calculate the position size based on turtle calculation

unit = (percentage_to_risk/100)*account/atr*syminfo.pointvalue

//Long order for system 1

if not skip and not (strategy.position_size>0) and inRange

strategy.cancel("Long Syst 2")

//We check that position size doesn't exceed available equity

if unit*day_high_syst1>account

unit := account/day_high_syst1

stop_loss_long := day_high_syst1 - stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_long < day_high_syst1*0.9

stop_loss_long := day_high_syst1*0.9

strategy.order("Long Syst 1", strategy.long, unit, stop=day_high_syst1)

buy_price_long := day_high_syst1

//Long order for system 2

if skip and not (strategy.position_size>0) and inRange

//We check that position size doesn't exceed available equity

if unit*day_high_syst2>account

unit := account/day_high_syst2

stop_loss_long := day_high_syst2 - stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_long < day_high_syst2*0.9

stop_loss_long := day_high_syst2*0.9

strategy.order("Long Syst 2", strategy.long, unit, stop=day_high_syst2)

buy_price_long := day_high_syst2

//Short order for system 1

if not skip and not (strategy.position_size<0) and inRange

strategy.cancel("Short Syst 2")

//We check that position size doesn't exceed available equity

if unit*day_low_syst1>account

unit := account/day_low_syst1

stop_loss_short := day_low_syst1 + stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_short > day_low_syst1*1.1

stop_loss_short := day_low_syst1*1.1

strategy.order("Short Syst 1", strategy.short, unit, stop=day_low_syst1)

buy_price_short := day_low_syst1

//Short order for system 2

if skip and not (strategy.position_size<0) and inRange

//We check that position size doesn't exceed available equity

if unit*day_low_syst2>account

unit := account/day_low_syst2

stop_loss_short := day_low_syst2 + stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_short > day_low_syst2*1.1

stop_loss_short := day_low_syst2*1.1

strategy.order("Short Syst 2", strategy.short, unit, stop=day_low_syst2)

buy_price_short := day_low_syst2

//-------------------------------PYRAMIDAL------------------------------------//

//Pyramid for long orders

if close > buy_price_long + (pyramid_profit*atr) and strategy.position_size>0

//We calculate the remaining capital

remaining_capital = account - strategy.position_size*strategy.position_avg_price*(1-0.0018)

//We calculate units to add to the long position

units_to_add = (percentage_to_risk/100)*remaining_capital/atr*syminfo.pointvalue

if remaining_capital > units_to_add

//We set the new Stop loss

stop_loss_long := stop_loss_long + pyramid_profit*atr

strategy.entry("Pyramid Long", strategy.long, units_to_add)

buy_price_long := close

//Pyramid for short orders

if close < buy_price_short - (pyramid_profit*atr) and strategy.position_size<0

//We calculate the remaining capital

remaining_capital = account + strategy.position_size*strategy.position_avg_price*(1-0.0018)

//We calculate units to add to the short position

units_to_add = (percentage_to_risk/100)*remaining_capital/atr*syminfo.pointvalue

if remaining_capital > units_to_add

//We set the new Stop loss

stop_loss_short := stop_loss_short - pyramid_profit*atr

strategy.entry("Pyramid Short", strategy.short, units_to_add)

buy_price_short := close

//----------------------------EXIT ORDERS-------------------------------//

//Checking if exit_long_syst1 is higher than stop_loss_long

if strategy.opentrades.entry_id(0)=="Long Syst 1"

if exit_long_syst1[1] > stop_loss_long

exit_signal := exit_long_syst1[1]

else

exit_signal := stop_loss_long

//Checking if exit_long_syst2 is higher than stop_loss_long

if strategy.opentrades.entry_id(0)=="Long Syst 2"

if exit_long_syst2[1] > stop_loss_long

exit_signal := exit_long_syst2[1]

else

exit_signal := stop_loss_long

//Checking if exit_short_syst1 is lower than stop_loss_short

if strategy.opentrades.entry_id(0)=="Short Syst 1"

if exit_short_syst1[1] < stop_loss_short

exit_signal := exit_short_syst1[1]

else

exit_signal := stop_loss_short

//Checking if exit_short_syst2 is lower than stop_loss_short

if strategy.opentrades.entry_id(0)=="Short Syst 2"

if exit_short_syst2[1] < stop_loss_short

exit_signal := exit_short_syst2[1]

else

exit_signal := stop_loss_short

//If the exit order is configured to close the position at a profit, we set 'skip' to true (we substract commission)

if strategy.position_size*exit_signal>strategy.position_size*strategy.position_avg_price*(1-0.0018)

strategy.cancel("Long Syst 1")

strategy.cancel("Short Syst 1")

skip := true

if strategy.position_size*exit_signal<=strategy.position_size*strategy.position_avg_price*(1-0.0018)

skip := false

//We place stop exit orders

if strategy.position_size > 0

strategy.exit("Exit Long", stop=exit_signal)

if strategy.position_size < 0

strategy.exit("Exit Short", stop=exit_signal)

//------------------------------PLOTTING ELEMENTS-------------------------------//

plotchar(atr, "ATR", "", location.top, color.rgb(131, 5, 83))

//Plotting enter threshold

plot(day_high_syst1[1], "20 day high", color.rgb(118, 217, 159))

plot(day_high_syst2[1], "55 day high", color.rgb(4, 92, 53))

plot(day_low_syst1[1], "20 day low", color.rgb(234, 108, 108))

plot(day_low_syst2[1], "55 day low", color.rgb(149, 17, 17))

//Plotting Exit Signal

plot(exit_signal, "Exit Signal", color.blue, style=plot.style_circles)

//Plotting our position

exit_long_syst2_plot = plot(exit_long_syst2[1], color=na)

day_high_syst2_plot = plot(day_high_syst2[1], color=na)

exit_short_syst2_plot = plot(exit_short_syst2[1], color=na)

day_low_syst2_plot = plot(day_low_syst2[1], color=na)

fill(exit_long_syst2_plot, day_high_syst2_plot, color=strategy.position_size>0 ? color.new(color.lime, 90) : na)

fill(exit_short_syst2_plot, day_low_syst2_plot, color=strategy.position_size<0 ? color.new(color.red, 90) : na)