रेन्को स्टॉक इंट्राडे लो रिट्रेसमेंट पर आधारित स्टॉक इंट्राडे ट्रेडिंग रणनीति

अवलोकन

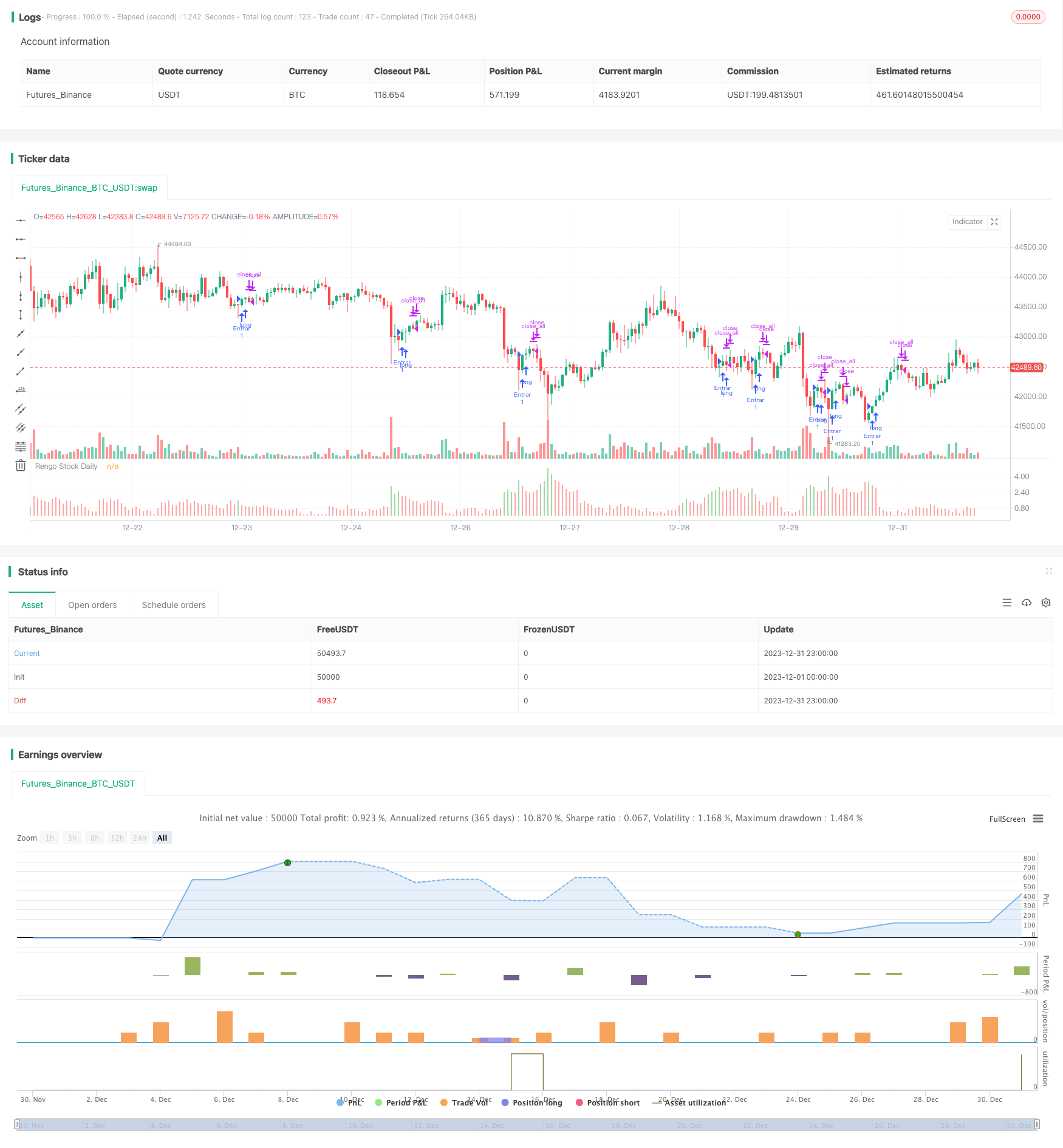

यह रणनीति मुख्य रूप से नए रुझान की दिशा का आकलन करने के लिए रेन्को स्टॉक के दिन के भीतर कम बिंदु की वापसी की विशेषता का उपयोग करती है, और फिर स्टॉक दिन के भीतर व्यापार रणनीति स्थापित करती है। जब स्टॉक रेन्को दिन के भीतर कम बिंदु पर स्पष्ट वापसी करता है, तो इसे नए पूर्वाग्रह संकेत के रूप में समझें, और एक खरीद ऑपरेशन करें; जब स्टॉक रेन्को समापन मूल्य में स्पष्ट गिरावट होती है, तो इसे गिरावट के संकेत के रूप में समझें, और एक ब्लीच ऑपरेशन करें।

रणनीति सिद्धांत

इस रणनीति के मुख्य निर्णय मानदंडों में से एक हैः स्टॉक रेन्को दिन के भीतर कम वापसी की मात्रा ऊपरी और निचले पट्टी से अधिक है। इनमें से, ऊपरी पट्टी गणना विधि रेन्को दिन के भीतर कम वापसी की 20 दिन की औसत + 2 गुना मानक अंतर है; नीचे की गणना विधि रेन्को दिन के भीतर कम 50 दिन की उच्चतम बिंदु का 85% है। जब रेन्को दिन के भीतर कम वापसी ऊपरी पट्टी या निचले पट्टी से अधिक है, तो इसे खरीदने के संकेत के रूप में माना जाता है, अन्यथा यह खाली है। विशिष्ट प्रक्रिया इस प्रकार हैः

- पिछले 20 दिनों के लिए नवीनतम 22 रेन्को के उच्चतम और निम्नतम मूल्य के बीच मानक अंतर की गणना करें

- हाल के 20 दिनों के लिए नवीनतम 22 रेन्को की उच्चतम और निम्नतम कीमतों के बीच अंतर की गणना करें

- ऊपरी पटरी रैंको 11 = मीडिया + DesviaccionTipica * 2

- निचला ट्रैक Rango22 = renko हाल ही में 50 में उच्चतम बिंदु* 0.85

- जब renko low/highest ((low, 22) >Rango11 या Rango22 को पूरा करता है, तो अधिक करें; जब renko close

यह रणनीति के मुख्य निर्णय नियम और व्यापारिक तर्क हैं।

श्रेष्ठता विश्लेषण

- रेन्को के फ़िल्टर झूठे संकेतों का लाभ उठाते हुए, रेन्को के सहायक निर्णय का उपयोग करके, अस्थिर बाजार के झूठे संकेतों को प्रभावी ढंग से फ़िल्टर किया जा सकता है

- रेन्को दिन के निचले बिंदु पर आधारित निर्णय लेने की प्रवृत्ति, एकल औसत निर्णय का उपयोग करने से उत्पन्न गलतफहमी की दर से बचें

- डबल-रेल निर्णय विधि का उपयोग करके, प्रवृत्ति की दिशा को अधिक सटीक रूप से निर्धारित किया जा सकता है

- रणनीतिक निर्णय के नियम स्पष्ट और समझने में आसान हैं

- आसान पैरामीटर ट्यूनिंग और अनुकूलन के साथ, रणनीति प्रभाव में काफी सुधार कर सकते हैं

जोखिम विश्लेषण

- रेन्को की रीपेंट विशेषता का फिक्स्ड डिस्क ट्रेडिंग पर कुछ प्रभाव पड़ सकता है

- दोहरी रेल दूरी की अनुचित सेटिंग से सिग्नल छूट या गलत हो सकता है

- रणनीति एक सूचक के आधार पर निर्णय लेती है, जो अन्य सूचकांकों द्वारा दिए गए महत्वपूर्ण संकेतों को छोड़ सकती है

- कोई स्टॉप लॉस सेटिंग नहीं, इससे अधिक नुकसान हो सकता है

जोखिम समाधान:

- अधिक संकेतों को सुनिश्चित करने के लिए उचित रूप से दोहरी-रेल मापदंडों को ढीला करना

- औसत रेखा, ऊर्जा सूचकांक आदि जैसे अधिक सूचकांकों के साथ निर्णय सुनिश्चित करना

- जोखिम को नियंत्रित करने के लिए चलती रोक

अनुकूलन दिशा

- पैरामीटर ट्यूनिंग, दोहरी रेल पैरामीटर सेटिंग्स का अनुकूलन

- और अधिक सहायक प्रौद्योगिकी के साथ जुड़ें

- रोकथाम तंत्र में शामिल होना

- व्यापारिक विविधता का विस्तार और अधिक व्यापारिक अवसर

संक्षेप

इस रणनीति की समग्र विचार स्पष्ट है, इसे लागू करना आसान है, और नए रुझान की दिशा का आकलन करने के लिए रेन्को स्टॉक के दिन के निचले बिंदुओं का उपयोग किया जाता है। रणनीति का लाभ रेन्को की विशेषताओं का उपयोग करके फ़िल्टर करने और गलतफहमी से बचने में है; सटीकता बढ़ाने के लिए दो-रेखा निर्णय का उपयोग किया जाता है। साथ ही, रणनीति में कुछ सुधार की जगह भी है, जो पैरामीटर अनुकूलन, स्टॉपलॉस सेटिंग्स और बहु-सूचक एकीकरण निर्णय में महत्वपूर्ण है। कुल मिलाकर, यह रणनीति एक सरल, समझने में आसान और प्रभावी स्टॉक डे ट्रेडिंग रणनीति है।

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=2

strategy("Renko Stock Daily")

Rango1 = input(false, title="Rango 1")

Rango2 = input(false, title="Rango 2")

Situacion = ((highest(close, 22)-low)/(highest(close, 22)))*100

DesviaccionTipica = 2 * stdev(Situacion, 20)

Media = sma(Situacion, 20)

Rango11 = Media + DesviaccionTipica

Rango22 = (highest(Situacion, 50)) * 0.85

advertir = Situacion >= Rango11 or Situacion >= Rango22 ? green : red

if (Situacion[1] >= Rango11[1] or Situacion[1] >= Rango22[1]) and (Situacion[0] < Rango11[0] and Situacion[0] < Rango22[0])and (close>open)

strategy.entry("Entrar", strategy.long,comment= "Entrar",when=strategy.position_size <= 0)

strategy.close_all(when=close<open)

plot(Rango1 and Rango22 ? Rango22 : na, title="Rango22", style=line, linewidth=4, color=orange)

plot(Situacion, title="Rengo Stock Daily", style=histogram, linewidth = 4, color=advertir)

plot(Rango2 and Rango11 ? Rango11 : na, title="Upper Band", style=line, linewidth = 3, color=aqua)