मोमेंटम बोलिंगर बैंड डबल मूविंग एवरेज डीसीए रणनीति

अवलोकन

गतिशीलता ब्रुनेई बैंड द्वि-समान रेखा डीसीए रणनीति एक कम जोखिम वाली, लंबी लाइन वाली निवेश रणनीति है। यह ब्रुनेई बैंड सूचकांक का उपयोग करके यह निर्धारित करता है कि क्या कीमत नीचे गिर गई है, और आरएसआई सूचकांक के साथ मिलकर यह निर्धारित करता है कि क्या यह ओवरसोल्ड क्षेत्र में है, और ब्रुनेई बैंड नीचे गिरने और आरएसआई 50 से नीचे होने पर द्वि-समान रेखा बाजार की चाल का आकलन करने के लिए, एक विशिष्ट पूंजी आकार, जैसे कि $ 500 का उपयोग करके खरीदें।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से ब्रींग बैंड और आरएसआई पर आधारित है, जो बाजार की चाल को दोहरे समतुल्य रेखा से निर्धारित करती है। ब्रींग बैंड सामान्य वितरण के सांख्यिकीय सिद्धांत के आधार पर स्टॉक की कीमत की प्रासंगिकता और उतार-चढ़ाव की गणना करने के लिए स्टॉक की कीमतों की एक सीमा है। जब कीमतों में गिरावट आती है, तो शेयरों को अपेक्षाकृत कम मूल्य क्षेत्र में प्रवेश करने के लिए कहा जाता है। आरएसआई सूचक यह निर्धारित करता है कि क्या कीमत ओवरसोल्ड क्षेत्र में है।

इस रणनीति का व्यापारिक तर्क यह है कि जब शेयरों की कीमत बुरीन बैंड के नीचे गिरती है और आरएसआई 50 से नीचे होता है, तो एक निश्चित निवेश खरीदना, यह दर्शाता है कि शेयर अपेक्षाकृत कम हैं और कुछ प्रति-उत्साही क्षमता है। द्वि-समानता रेखा बाजार की दिशा का आकलन करती है, जिससे बाजार में गिरावट जारी रहने पर भी निश्चित निवेश खरीद से बचा जा सकता है।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि जोखिम कम है और संचालित करने के लिए आसान है। एक निश्चित निवेश रणनीति को अपनाने के लिए, विशिष्ट खरीद समय पर ध्यान देने की आवश्यकता नहीं है, केवल खरीदारी के लिए खरीदारी करें, ट्रेडिंग की आवृत्ति को कम करें। ब्रिन बैंड संकेतक का निर्णय मूल्य ट्रैक से नीचे गिरने का प्रतिनिधित्व करता है। कम मूल्य क्षेत्र में प्रवेश, खरीद के बाद ऊपर जाने के लिए अधिक जगह। आरएसआई 50 से कम निर्णय ओवरसोल्ड क्षेत्र में प्रवेश कर चुका है, और एक पलटाव की उम्मीद है। पूंजीगत स्थिर निवेश भी एकमुश्त नुकसान की सीमा को नियंत्रित करता है।

जोखिम विश्लेषण

इस रणनीति का मुख्य जोखिम यह है किः 1) बाजार के निचले हिस्से को निर्धारित करने में असमर्थता, शेयर बाजार में भारी गिरावट के दौरान नुकसान का जोखिम है; 2) आरएसआई संकेतक हमेशा ओवरसोल्ड क्षेत्र के अंत का आकलन नहीं कर सकते हैं, और कीमतों में गिरावट जारी रह सकती है। 3) एक निश्चित निवेश रणनीति में नियमित रूप से निवेश की आवश्यकता होती है, और यदि निवेश को लगातार नहीं रखा जा सकता है, तो प्रदर्शन को प्रभावित करेगा। 4) लेनदेन की लागत अक्सर छोटे लेनदेन पर कुछ प्रभाव डालती है।

जोखिम को नियंत्रित करने के लिए, सूचकांक ईटीएफ जैसी अपेक्षाकृत कम जोखिम वाली परिसंपत्तियों का चयन करें। ओवरसोल्ड क्षेत्र के अंत के समय को फ़िल्टर करने के लिए आरएसआई पैरामीटर को समायोजित करने पर विचार किया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

अधिक सूचकांक का उपयोग करके निर्णय लें कि कब खरीदना है। उदाहरण के लिए, MACD, KD सूचकांक जैसे निर्णय लें कि क्या यह ओवरसोल्ड क्षेत्र में है।

अतिरिक्त स्टॉप-लॉस रणनीतियाँ। जब कीमतें कुछ हद तक गिरती रहती हैं, तो स्टॉप-लॉस को छोड़ दें ताकि अत्यधिक नुकसान से बचा जा सके।

ब्रिन बैंड पैरामीटर्स को समायोजित करें। जब बाजार में उतार-चढ़ाव बढ़ जाता है, तो ब्रिन बैंड चैनल को उचित रूप से बढ़ाया जा सकता है ताकि बहुत बार खरीदारी न हो।

कम मात्रा वाले क्षेत्रों में खरीदारी करने से बचें।

RSI पैरामीटर को स्वचालित रूप से अनुकूलित करने के लिए एल्गोरिदम का उपयोग करें। ओवरसोल्ड क्षेत्र के अंत को निर्धारित करने के लिए RSI पैरामीटर को वास्तविक समय में अपडेट करें।

संक्षेप

गतिशीलता ब्रुनेई दोहरे समानांतर रेखा डीसीए रणनीति ब्रुनेई न्याय मूल्य के अपेक्षाकृत कम स्तर, आरएसआई न्याय oversold क्षेत्र और दोहरे समानांतर रेखा न्याय बाजार की चाल को एकीकृत करती है, कम जोखिम वाले निवेश खरीदने की रणनीति को प्राप्त करती है। अन्य नियोजित निवेश रणनीतियों की तुलना में, यह रणनीति खरीदने और समय पर विकल्प पर अधिक ध्यान देती है। हालांकि नुकसान को पूरी तरह से टाला नहीं जा सकता है, लेकिन नुकसान की सीमा सीमित है, और लंबी पंक्ति में होने वाली आय काफी है। कुछ पैरामीटर समायोजन और अनुकूलन संकेतकों के माध्यम से, व्यापार जोखिम को और कम किया जा सकता है, रणनीति की दक्षता में सुधार किया जा सकता है।

/*backtest

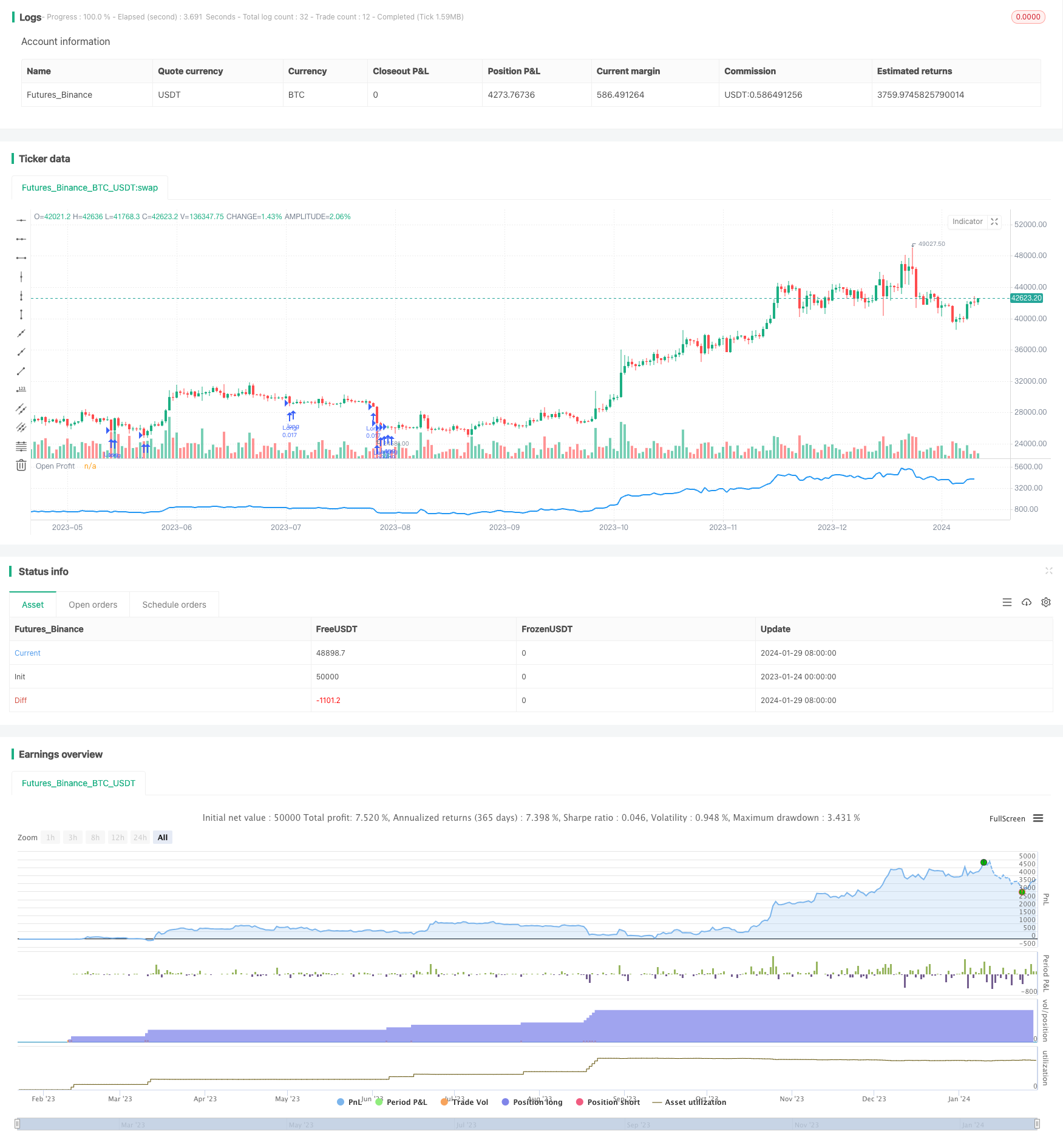

start: 2023-01-24 00:00:00

end: 2024-01-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Bollinger DCA v1", overlay=false)

//user inputs

contribution = input(title="Contribution (USD)",type=input.integer,minval=1,maxval=1000000,step=1,defval=500,confirm=false)

length = input(title="Bollinger (Period)", defval=20, step=1, minval=1)

mult = input(title="Deviations (Float)", defval=2.0, step=0.001, minval=0.001, maxval=50)

rsi_period = input(title="RSI (Period)", defval=14, step=1, minval=1)

//compute bollinger bands

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//compute moving averages

ma50 = sma(close,50)

ma100 = sma(close,100)

ma150 = sma(close,150)

ma200 = sma(close,200)

//up_trend = ma50 > ma100 and ma100 > ma150 and ma150 > ma200

//dn_trend = ma50 < ma100 and ma100 < ma150 and ma150 < ma200

//compute rsi

strength = rsi(close, rsi_period)

//plot indicators

//p1 = plot(upper, color=color.gray)

//p2 = plot(lower, color=color.gray)

//fill(p1, p2)

//p3 = plot(ma50, color=color.red)

//p4 = plot(ma100, color=color.blue)

//p5 = plot(ma150, color=color.green)

//p6 = plot(ma200, color=color.orange)

//units to buy

units = contribution / close

//long signal

if (close < lower and strength < 50)

strategy.order("Long", strategy.long, units)

//close long signal

//if (close > upper and strength > 50 and strategy.position_size > 0)

//strategy.order("Close Long", strategy.short, units)

//plot strategy equity

plot(strategy.openprofit, color=color.blue, linewidth=2, title="Open Profit")