मात्रात्मक प्रवृत्ति अनुसरण रणनीति

अवलोकन

इस रणनीति में बुलिन बैंड, आरएसआई, एडीएक्स और एमएसीडी जैसे कई संकेतकों का उपयोग बाजार की प्रवृत्ति के बारे में निर्णय लेने के लिए किया जाता है, जिसमें प्रवृत्ति की पहचान करने की क्षमता होती है। जब संकेतक संकेत एक साथ बुलिश होते हैं, तो पीछे हटने की रणनीति अपनाई जाती है; जब संकेतक संकेत एक साथ बियर होते हैं, तो स्थिति को बंद कर दिया जाता है।

रणनीति सिद्धांत

- बुलिन बैंड का उपयोग यह निर्धारित करने के लिए किया जाता है कि क्या कीमतें बुलिन बैंड ट्रैक के ऊपर या नीचे हैं, यह निर्धारित करने के लिए कि क्या कोई प्रवृत्ति है

- आरएसआई के साथ मिलकर, यह निर्धारित करें कि क्या आप एक ओवरबॉट या ओवरसोल्ड क्षेत्र में हैं, ताकि एक झूठी ब्रेक से बचा जा सके

- ADX का उपयोग प्रवृत्ति की ताकत का आकलन करने के लिए किया जाता है, केवल जब प्रवृत्ति मजबूत होती है तो संकेत दिया जाता है

- MACD का उपयोग अल्पकालिक और दीर्घकालिक रुझानों की संगतता के लिए किया जाता है

- दिन के समय के साथ जुड़ा हुआ, केवल निर्दिष्ट व्यापारिक समय पर व्यापार

मूल्य रुझानों की सटीक पहचान करने के लिए बहु-सूचक संयोजन के माध्यम से निर्णय लें, जब रुझान होते हैं तो समय पर ट्रैक करें और अतिरिक्त लाभ प्राप्त करें।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि सूचक संयोजन का निर्णय व्यापक और सटीक है, जो मूल्य रुझानों की प्रभावी पहचान करने में मदद करता है और एकल सूचक के कारण होने वाले झूठे संकेतों से बचा जाता है।

विशेष रूप से, इसके कुछ फायदे हैंः

- ब्रिन बैंड मूल्य में उतार-चढ़ाव की सीमा और ताकत का आकलन करता है

- आरएसआई ने ओवरबॉय जोन में खरीदारी से परहेज किया और ओवरबॉय जोन में बिक्री की

- एडीएक्स केवल मजबूत रुझानों का पालन करता है

- एमएसीडी ने लंबी और छोटी लाइनों की समानता का आकलन किया

- रातोंरात जोखिम से बचने के लिए ट्रेडिंग के समय को सीमित करें

सूचकांक के संयोजन के माध्यम से निर्णय लेने के लिए, हम गलत संकेतों को कम कर सकते हैं और रणनीति की स्थिरता को बढ़ा सकते हैं।

जोखिम विश्लेषण

इस रणनीति के मुख्य जोखिमों में शामिल हैंः

- आकस्मिक घटनाओं के कारण सूचकांक विफल

- भूकंपीय घटनाओं के दौरान बहुत सारे झूठे संकेत

जोखिम 1 के लिए, कई संकेतकों पर निर्भरता के कारण, एक एकल संकेतक की विफलता को कुछ हद तक टाला जा सकता है, लेकिन जोखिम नियंत्रण तंत्र को सुधारने की आवश्यकता है।

जोखिम 2 के लिए, पैरामीटर को उचित रूप से समायोजित किया जा सकता है, ट्रेडिंग की सीमा को छोटा किया जा सकता है, ट्रेडिंग की आवृत्ति को कम किया जा सकता है, और जोखिम को कम किया जा सकता है।

अनुकूलन दिशा

इस रणनीति के मुख्य अनुकूलन क्षेत्रों में शामिल हैंः

- बढ़ी हुई हानि, जैसे कि गति, समय, और ब्रेकडाउन से बचने के लिए।

- ऑप्टिमाइज़ेशन पैरामीटर, सूचकांक पैरामीटर के संयोजन को समायोजित करें, इष्टतम पैरामीटर खोजें

- फ़िल्टरिंग की शर्तों को बढ़ाएं, जैसे कि पारगमन फ़िल्टरिंग, ताकि कम मात्रा में झूठे ब्रेकडाउन से बचा जा सके

- केडीजे, ओबीवी आदि जैसे अधिक संकेतकों के साथ, सिग्नल की सटीकता में सुधार

- स्वचालित रूप से पैरामीटर अनुकूलित करने के लिए मशीन लर्निंग का उपयोग करना

निरंतर अनुकूलन के माध्यम से, रणनीति पैरामीटर की मजबूती को लगातार बढ़ाएं और झूठे संकेतों की संभावना को कम करें।

संक्षेप

इस रणनीति में समग्र रूप से प्रवृत्ति संकेतों की पहचान करने की क्षमता है, जो सूचकांक के संयोजन के आधार पर मूल्य रुझानों की पहचान करने में सक्षम है।

हालांकि, कुछ जोखिम भी हैं, जो लंबे समय तक स्थिर संचालन के लिए वेंटिलेशन तंत्र को लगातार सुधारने और मापदंडों को लगातार अनुकूलित करने की आवश्यकता है। यदि बाद में मशीन लर्निंग जैसे तरीकों को स्वचालित रूप से मापदंडों को अनुकूलित करने के लिए पेश किया जा सकता है, तो रणनीति की कठोरता और लाभप्रदता में काफी वृद्धि होगी।

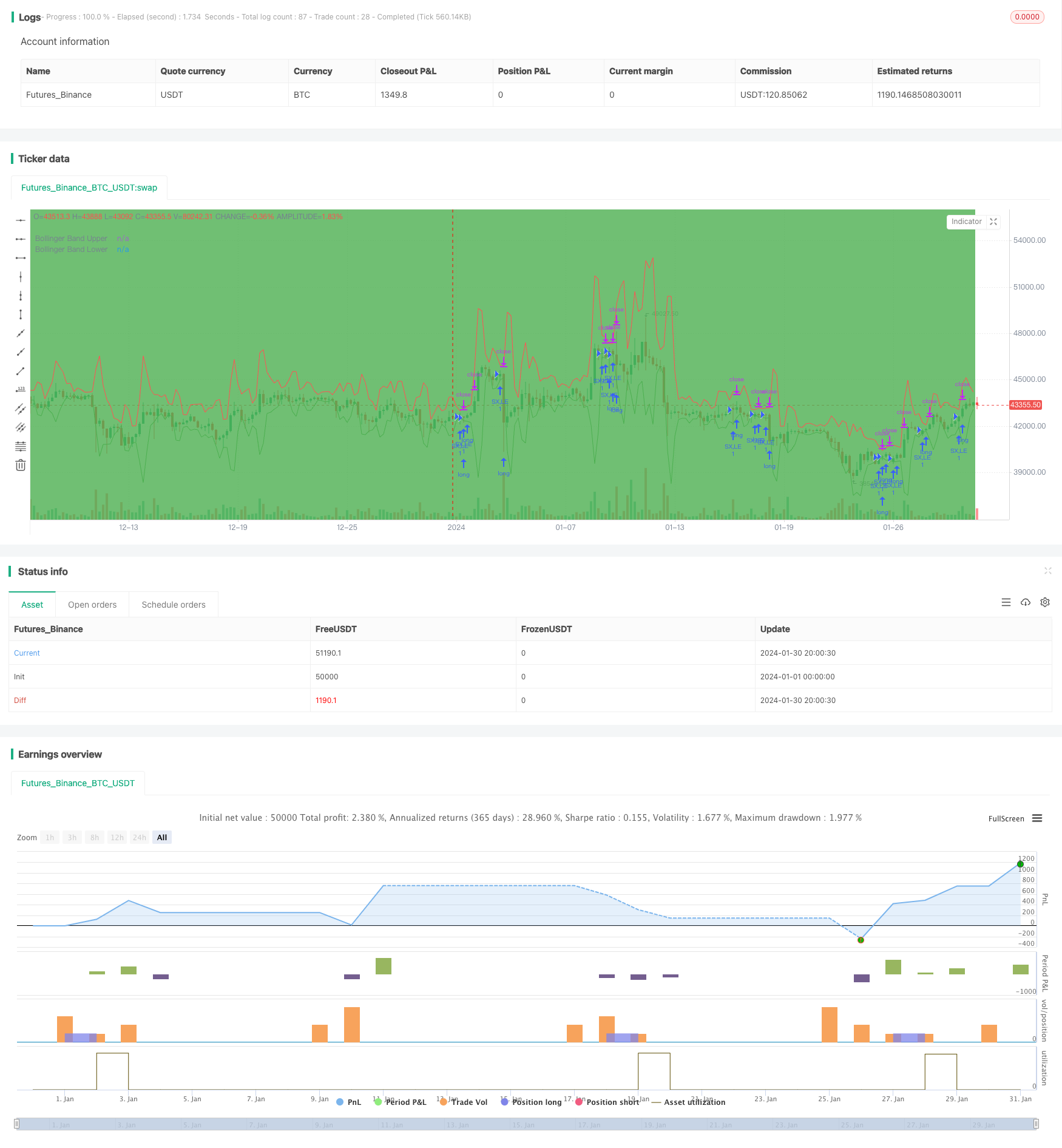

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 00:00:00

period: 5h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © abilash.s.90

dIMinusCalc(adxLen) =>

smoothedTrueRange = 0.0

smoothedDirectionalMovementMinus = 0.0

dIMinus = 0.0

trueRange = 0.0

directionalMovementMinus = 0.0

trueRange := max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

directionalMovementMinus := nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

smoothedTrueRange := nz(smoothedTrueRange[1]) - (nz(smoothedTrueRange[1])/adxLen) + trueRange

smoothedDirectionalMovementMinus := nz(smoothedDirectionalMovementMinus[1]) - (nz(smoothedDirectionalMovementMinus[1])/adxLen) + directionalMovementMinus

dIMinus := smoothedDirectionalMovementMinus / smoothedTrueRange * 100

dIMinus

dIPlusCalc(adxLen) =>

smoothedTrueRange = 0.0

smoothedDirectionalMovementPlus = 0.0

dIPlus = 0.0

trueRange = 0.0

directionalMovementPlus = 0.0

trueRange := max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

directionalMovementPlus := high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

smoothedTrueRange := nz(smoothedTrueRange[1]) - (nz(smoothedTrueRange[1])/adxLen) + trueRange

smoothedDirectionalMovementPlus := nz(smoothedDirectionalMovementPlus[1]) - (nz(smoothedDirectionalMovementPlus[1])/adxLen) + directionalMovementPlus

dIPlus := smoothedDirectionalMovementPlus / smoothedTrueRange * 100

dIPlus

Adx(adxLen) =>

dIPlus = 0.0

dIMinus = 0.0

dX = 0.0

aDX = 0.0

dIPlus := dIPlusCalc(adxLen)

dIMinus := dIMinusCalc(adxLen)

dX := abs(dIPlus-dIMinus) / (dIPlus+dIMinus)*100

aDX := sma(dX, adxLen)

aDX

BarInSession(sess) => time(timeframe.period, sess) != 0

//@version=4

strategy("Bollinger Band + RSI + ADX + MACD", overlay=true)

//Session

session = input(title="Trading Session", type=input.session, defval="0930-1500")

sessionColor = BarInSession(session) ? color.green : na

bgcolor(color=sessionColor, transp=95)

// Bollinger Bands

src = input(high, title="Bollinger Band Source", type=input.source)

length = input(3, minval=1, type=input.integer, title="Bollinger Band Length")

mult = input(4.989, minval=0.001, maxval=50, step=0.001, type=input.float, title="Bollinger Band Std Dev")

basis = sma(src, length)

dev = mult * stdev(src, length)

upper = basis + dev

lower = basis - dev

plot(upper, title="Bollinger Band Upper", color=color.red)

plot(lower, title="Bollinger Band Lower", color=color.green)

// RSI

rsiSrc = input(close, title="RSI Source", type=input.source)

rsiLength = input(16, minval=1, type=input.integer, title="RSI Length")

rsiComparator = input(39.2, title="RSI Comparator", type=input.float, step=0.1)

rsi = rsi(rsiSrc, rsiLength)

// ADX

adxLength = input(14, minval=1, type=input.integer, title="ADX Length")

adxComparator = input(14, minval=1, type=input.integer, title="ADX Comparator")

adx = Adx(adxLength)

// Heikinashi

haClose = security(heikinashi(syminfo.ticker), timeframe.period, close)

haOpen = security(heikinashi(syminfo.ticker), timeframe.period, open)

nextHaOpen = (haOpen + haClose) / 2

//MACD

macdCalcTypeProcessed = input(title="MACD Source", type=input.source, defval=high)

fast = input(12, title="MACD Fast")

slow = input(20, title="MACD Slow")

signalLen = input(15, title="MACD Signal")

fastMA = ema(macdCalcTypeProcessed, fast)

slowMA = ema(macdCalcTypeProcessed, slow)

macd = fastMA - slowMA

signal = sma(macd, signalLen)

longCondition() =>

(low < lower) and (rsi[0] > rsiComparator) and (adx > adxComparator) and (close > nextHaOpen) and BarInSession(session) and macd > signal

stop = (close - max((low - (low * 0.0022)), (close - (close * 0.0032)))) / syminfo.mintick

target = (max(upper, (close + (close * 0.0075))) - close) / syminfo.mintick

strategy.entry("SX,LE", strategy.long, when=longCondition(), comment="SX,LE")

strategy.close_all(when=(not BarInSession(session)))

strategy.exit("LX", from_entry="SX,LE", profit=target, loss=stop)