एमएसीडी और स्टोचैस्टिक संकेतकों पर आधारित क्रिप्टोकरेंसी ट्रेडिंग रणनीति

अवलोकन

यह रणनीति एक क्रिप्टोक्यूरेंसी ट्रेडिंग रणनीति है जो MACD सूचक और यादृच्छिक सूचक के संयोजन पर आधारित है। यह बिटकॉइन की कीमत के MACD सूचक की गणना करके और उस पर यादृच्छिक सूचक लागू करके ट्रेडिंग सिग्नल उत्पन्न करता है ताकि क्रिप्टोक्यूरेंसी बाजार में रुझान में बदलाव को पकड़ सके।

रणनीति सिद्धांत

यह रणनीति सबसे पहले MACD सूचक की गणना करती है। MACD एक ट्रेंड ट्रैकिंग सूचक है, जो चलती औसत समापन विचलन का प्रतिनिधित्व करता है। यह एक तेज और धीमी रेखा से बना है, तेज रेखा एक अधिक अल्पकालिक सूचकांक चलती औसत है, धीमी रेखा एक अधिक दीर्घकालिक सूचकांक चलती औसत है। जब तेज रेखा पर धीमी रेखा को पार किया जाता है, तो यह एक गोल्ड फोर्क सिग्नल है, जो बाजार को उछाल में बदल देता है; जब तेज रेखा धीमी रेखा को पार करती है, तो यह एक मृत फोर्क सिग्नल है, जो बाजार को गिरावट में बदल देती है।

MACD सूचकांक की गणना करने के बाद, रणनीति% K के यादृच्छिक सूचकांक को MACD सूचकांक पर लागू करती है। यादृच्छिक सूचकांक% K के लिए गणना सूत्र हैः

%K = (वर्तमान समापन मूल्य - N दिन का न्यूनतम मूल्य) / (N दिन का अधिकतम मूल्य - N दिन का न्यूनतम मूल्य) * 100

यादृच्छिक संकेतक शेयर की कीमतों में हालिया सीमा से बाहर परिवर्तन को दर्शाता है। 20% के मूल्य के बीच 80-80 के बीच का उतार-चढ़ाव शेयर की कीमतों के आंदोलन को एक संरेखण सीमा में दर्शाता है। जब% के नीचे से ऊपर की ओर 20 लाइन को पार करता है, तो यह एक खरीदने का संकेत है। जब% के ऊपर से नीचे 80 लाइन को पार करता है, तो यह एक बेचने का संकेत है।

यह रणनीति MACD सूचक और यादृच्छिक सूचक% K के ट्रेडिंग सिग्नल के संयोजन के साथ क्रिप्टोक्यूरेंसी बाजार में ट्रेडिंग करती है। जब यादृच्छिक सूचक% K 20 के ऊपर से गुजरता है तो एक खरीद संकेत उत्पन्न होता है; जब यादृच्छिक सूचक% K 80 के नीचे से गुजरता है तो एक बिक्री संकेत उत्पन्न होता है।

रणनीतिक लाभ

इस रणनीति में प्रवृत्ति विश्लेषण और ओवरबॉय ओवरसोल संकेतक शामिल हैं, जो बाजार के महत्वपूर्ण मोड़ की पहचान करने में मदद करते हैं। अकेले MACD या यादृच्छिक संकेतक का उपयोग करने की तुलना में,% K और MACD के संयोजन का उपयोग करने से संकेतों की विश्वसनीयता बढ़ जाती है और झूठे संकेतों को कम किया जा सकता है।

इसके अलावा, यह रणनीति क्रिप्टोक्यूरेंसी ट्रेडिंग के लिए स्टॉक मार्केट में अक्सर उपयोग किए जाने वाले तकनीकी संकेतकों को लागू करती है, जो एक क्रॉस-मार्केट उपयोग है। यह संकेत डिजिटल मुद्रा बाजार में भी लागू होता है, और डिजिटल मुद्रा की उच्च अस्थिरता के कारण बेहतर प्रभाव प्राप्त करता है।

जोखिम और समाधान

इस रणनीति का सबसे बड़ा जोखिम यह है कि क्रिप्टोक्यूरेंसी बाजार में अत्यधिक उतार-चढ़ाव होता है, जो झूठे संकेतों के लिए प्रवण होता है जिससे व्यापारिक नुकसान होता है। इसके अलावा, तकनीकी संकेतक संकेत देते हैं कि कीमतों में पहले से ही एक निश्चित मात्रा में बदलाव हो सकता है, जो कि प्रवृत्ति के शुरुआती चरणों को पूरी तरह से पकड़ने में असमर्थता का जोखिम है।

इन जोखिमों को नियंत्रित करने के लिए, लाभ को लॉक करने के लिए चलती रोक को अपनाने की सिफारिश की जाती है, ताकि नुकसान को और अधिक विस्तारित न किया जा सके। साथ ही, पैरामीटर को उचित रूप से समायोजित किया जा सकता है, विभिन्न चक्र लंबाई का उपयोग करके अधिक संभावित अवसरों का पता लगाने के लिए।

रणनीति अनुकूलन दिशा

सबसे पहले, इस रणनीति का प्रयोग चलती औसत को अस्थिरता के संकेतकों के साथ संयोजन में करने का प्रयास किया जा सकता है, जैसे कि ब्रीनिंग बैंड, अस्थिरता के पैरामीटर को तोड़ने की प्रभावशीलता की पहचान करने और झूठे संकेतों से बचने के लिए सेट करना।

दूसरा, मशीन लर्निंग मॉडल को ऐतिहासिक डेटा पर प्रशिक्षित करने के लिए पेश किया जा सकता है, जो कि एक यादृच्छिक वन या एलएसटीएम न्यूरल नेटवर्क मॉडल का निर्माण करता है, जो संकेतकों की प्रभावशीलता का आकलन करने में मदद करता है।

तीसरा, जोखिम को नियंत्रित करने के लिए स्टॉप को स्वचालित रूप से निष्पादित करने के लिए स्टॉप मैकेनिज्म को बढ़ाएं।

संक्षेप

इस रणनीति में MACD सूचक और यादृच्छिक सूचक% K का संयोजन किया गया है, जो क्रिप्टोक्यूरेंसी ट्रेडिंग रणनीतियों को बनाने के लिए दो संकेतकों को एक दूसरे के संकेतों को सत्यापित करने के तरीके का उपयोग करता है। इस संयोजन सूचक रणनीति से संकेतों की सटीकता में कुछ हद तक सुधार हो सकता है। लेकिन हमें इस बात से भी सावधान रहना होगा कि सूचक संयोजन में अत्यधिक जटिलता के कारण होने वाले शोर और देरी के प्रभाव हो सकते हैं। पैरामीटर सेटिंग और जोखिम नियंत्रण समान रूप से महत्वपूर्ण हैं, और विभिन्न बाजार स्थितियों के अनुसार अनुकूलन और अनुकूलन की आवश्यकता है ताकि बेहतर रणनीति प्रदर्शन हो सके।

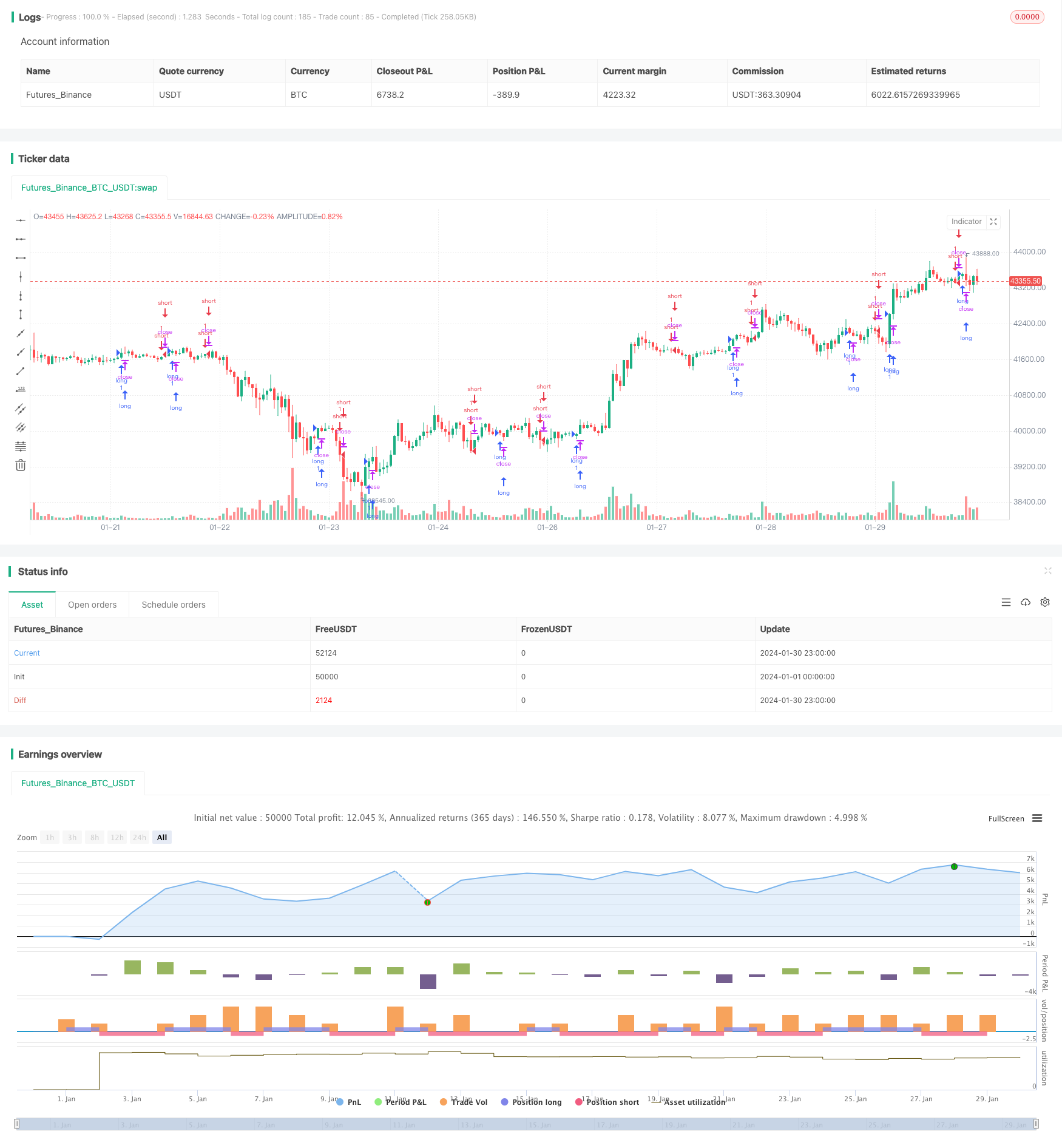

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Schaff Trend Cycle Strategy", shorttitle="STC Backtest", overlay=true)

fastLength = input(title="MACD Fast Length", defval=23)

slowLength = input(title="MACD Slow Length", defval=50)

cycleLength = input(title="Cycle Length", defval=10)

d1Length = input(title="1st %D Length", defval=3)

d2Length = input(title="2nd %D Length", defval=3)

src = input(title="Source", defval=close)

highlightBreakouts = input(title="Highlight Breakouts ?", type=bool, defval=true)

macd = ema(src, fastLength) - ema(src, slowLength)

k = nz(fixnan(stoch(macd, macd, macd, cycleLength)))

d = ema(k, d1Length)

kd = nz(fixnan(stoch(d, d, d, cycleLength)))

stc = ema(kd, d2Length)

stc := stc > 100 ? 100 : stc < 0 ? 0 : stc

upper = input(75, defval=75)

lower = input(25, defval=25)

long = crossover(stc, lower) ? lower : na

short = crossunder(stc, upper) ? upper : na

long_filt = long and not short

short_filt = short and not long

prev = 0

prev := long_filt ? 1 : short_filt ? -1 : prev[1]

long_final = long_filt and prev[1] == -1

short_final = short_filt and prev[1] == 1

//alertcondition(long_final, "Long", message="Long")

//alertcondition(short_final,"Short", message="Short")

//plotshape(long_final, style=shape.arrowup, text="Long", color=green, location=location.belowbar)

//plotshape(short_final, style=shape.arrowdown, text="Short", color=red, location=location.abovebar)

strategy.entry("long", strategy.long, when = long )

strategy.entry("short", strategy.short, when = short)