डबल मूविंग एवरेज क्रॉसओवर और विलियम्स इंडिकेटर संयोजन रणनीति

अवलोकन

यह रणनीति दो अलग-अलग रणनीतियों का एक संयोजन है, पहली रणनीति स्टॉक की कीमतों के दोहरे चलती औसत को पार करने पर आधारित है, जो एक संकेत बनाता है; दूसरी रणनीति विलियम्स सूचकांक में जादुई अस्थिरता सूचकांक पर आधारित है। अंतिम सिग्नल दो रणनीति संकेतों के चौराहे को लेता है, जो अंतिम व्यापारिक संकेत बनाता है।

रणनीति सिद्धांत

पहली रणनीति का सिद्धांत यह है कि जब कल का समापन मूल्य पिछले दिन के समापन मूल्य से अधिक होता है और तेजी से K लाइन 9 दिन का यादृच्छिक संकेतक धीमी गति से D लाइन 3 दिन के यादृच्छिक संकेतक से कम होता है तो एक खरीद संकेत उत्पन्न होता है; जब कल का समापन मूल्य पिछले दिन के समापन मूल्य से कम होता है और तेजी से K लाइन 9 दिन का यादृच्छिक संकेतक धीमी गति से D लाइन 3 दिन के यादृच्छिक संकेतक से अधिक होता है, तो एक बेचने का संकेत उत्पन्न होता है।

दूसरी रणनीति का सिद्धांत यह है कि 5 वें और 34 वें दिन के मूल्य में उतार-चढ़ाव के अंतर की गणना करें और उस अंतर के लिए एक चलती औसत की गणना करें। वर्तमान मूल्य पिछले चक्र से अधिक होने पर एक खरीद संकेत है, और वर्तमान मूल्य पिछले चक्र से कम होने पर एक बिक्री संकेत है।

दो रणनीतियों के संयोजन में, अंतिम सिग्नल दो रणनीतिक संकेतों के चौराहे को लेता है। जब दो रणनीतियाँ एक साथ खरीद संकेत देती हैं, तो अधिक करें; जब दो रणनीतियाँ एक साथ बेचने के संकेत देती हैं, तो खाली करें।

श्रेष्ठता विश्लेषण

यह रणनीति दोहरी चलती औसत रणनीति और विलियम्स सूचकांक रणनीति के दो रणनीतियों के लाभों को जोड़ती है। दोहरी चलती औसत रणनीति मध्य-लंबी प्रवृत्ति को पकड़ सकती है; विलियम्स सूचकांक रणनीति छोटी लाइन ट्रेडिंग अवसरों को पकड़ सकती है। दोनों रणनीतियों का संयोजन, लाभ और झूठे ब्रेकडाउन को रोकने के लिए एक साथ हो सकता है।

इसके अलावा, इस रणनीति में कई पैरामीटर इनपुट सेट होते हैं, जिन्हें विभिन्न शेयरों और बाजार स्थितियों के अनुसार पैरामीटर अनुकूलित किया जा सकता है, जो व्यापक बाजार परिवेश के अनुकूल है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि दो रणनीतिक संकेत असंगत हो सकते हैं। जब एक रणनीति एक खरीद संकेत देती है और दूसरी एक बेचने का संकेत देती है, तो रणनीति एक प्रभावी संकेत उत्पन्न करने में असमर्थ होती है और व्यापार के अवसरों को याद कर सकती है।

इसके अलावा, इस रणनीति में कई पैरामीटर शामिल हैं, जो पैरामीटर अनुकूलन के लिए कुछ कठिनाई पैदा करता है। अनुचित पैरामीटर संयोजन से रणनीति खराब प्रदर्शन हो सकती है।

जोखिम को कम करने के लिए, केवल एक रणनीति सिग्नल को अपनाने पर विचार किया जा सकता है; या विभिन्न बाजार स्थितियों के लिए उपयुक्त पैरामीटर की एक सीमा निर्धारित करने के लिए अध्ययन करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

दो रणनीतिक संकेतों की एकरूपता का मूल्यांकन करें, विभिन्न मापदंडों के तहत उनके संकेत मिलान की डिग्री का अध्ययन करें और सर्वोत्तम पैरामीटर संयोजन निर्धारित करें।

विभिन्न किस्मों और विभिन्न चक्रों के तहत रणनीति का परीक्षण करें, ताकि यह पता लगाया जा सके कि यह किसके लिए सबसे अच्छा है।

द्विआधारी चलती औसत रणनीति को अन्य संकेतकों, जैसे कि केडीजे संकेतकों में बदलने पर विचार किया जा सकता है, जो रणनीति के समृद्ध पोर्टफोलियो को प्रदान करता है।

जोखिम को नियंत्रित करने के लिए स्टॉप लॉस को बढ़ाएं, उदाहरण के लिए, अधिकतम वापसी स्टॉप लॉस सेट करें।

संक्षेप

यह रणनीति दोहरी चलती औसत रणनीति और विलियम्स सूचक रणनीति के संयोजन के साथ-साथ ट्रेंड ट्रैकिंग और शॉर्ट-लाइन सिग्नल कैप्चर को शामिल करती है। पैरामीटर अनुकूलन के माध्यम से व्यापक बाजार वातावरण के लिए अनुकूलन किया जा सकता है। लेकिन इसमें संकेत मिलान असमानता के साथ-साथ जटिल पैरामीटर अनुकूलन की कठिनाई का जोखिम भी है। कुल मिलाकर, यह रणनीति मात्रात्मक व्यापार के लिए एक प्रभावी विचार प्रदान करती है और जोखिम को कम करने और स्थिरता बढ़ाने के लिए आगे के अध्ययन के लिए अनुकूलन के लायक है।

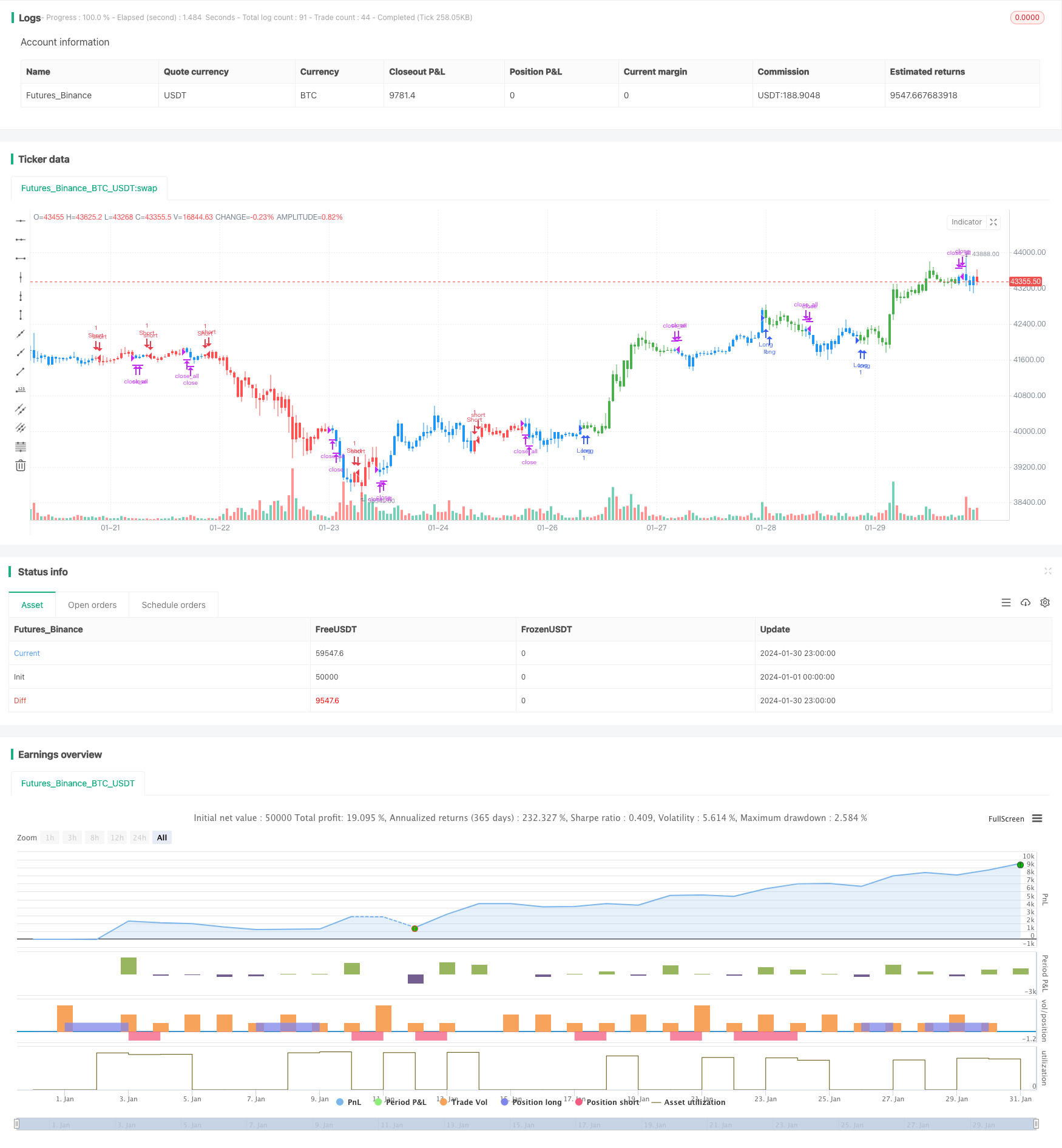

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 20/06/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots the oscillator as a histogram where blue denotes

// periods suited for buying and red . for selling. If the current value

// of AO (Awesome Oscillator) is above previous, the period is considered

// suited for buying and the period is marked blue. If the AO value is not

// above previous, the period is considered suited for selling and the

// indicator marks it as red.

// You can make changes in the property for set calculating strategy MA, EMA, WMA

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

BillWilliamsAC(nLengthSlow, nLengthFast,nLengthMA, nLengthEMA, nLengthWMA, bShowWMA, bShowMA, bShowEMA) =>

pos = 0

xSMA1_hl2 = sma(hl2, nLengthFast)

xSMA2_hl2 = sma(hl2, nLengthSlow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

xSMA_hl2 = sma(xSMA1_SMA2, nLengthFast)

nRes = xSMA1_SMA2 - xSMA_hl2

xResWMA = wma(nRes, nLengthWMA)

xResMA = sma(nRes, nLengthMA)

xResEMA = ema(nRes, nLengthEMA)

xSignalSeries = iff(bShowWMA, xResWMA,

iff(bShowMA, xResMA,

iff(bShowEMA, xResEMA, na)))

cClr = nRes > nRes[1] ? blue : red

pos := iff(xSignalSeries[2] < 0 and xSignalSeries[1] > 0, 1,

iff(xSignalSeries[2] > 0 and xSignalSeries[1] < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Bill Williams. Awesome Oscillator (AC) with Signal Line", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

nLengthMA = input(15, minval=1, title="MA")

nLengthEMA = input(15, minval=1, title="EMA")

nLengthWMA = input(15, minval=1, title="WMA")

bShowWMA = input(type=bool, defval=true, title="Show and trading WMA")

bShowMA = input(type=bool, defval=false, title="Show and trading MA")

bShowEMA = input(type=bool, defval=false, title="Show and trading EMA")

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posBillWilliamsAC = BillWilliamsAC(nLengthSlow, nLengthFast,nLengthMA, nLengthEMA, nLengthWMA, bShowWMA, bShowMA, bShowEMA)

pos = iff(posReversal123 == 1 and posBillWilliamsAC == 1 , 1,

iff(posReversal123 == -1 and posBillWilliamsAC == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )