आलसी भालू गति निचोड़ रणनीति

अवलोकन

बियर गतिशीलता एक्सट्रूज़न रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जो ब्यूरिन बैंड, केल्टनर चैनल और गतिशीलता संकेतकों को जोड़ती है। यह ब्यूरिन बैंड और केल्टनर चैनल का उपयोग यह निर्धारित करने के लिए करती है कि क्या वर्तमान बाजार में एक एक्सट्रूज़न स्थिति है, और फिर गतिशीलता संकेतकों के साथ मिलकर व्यापार संकेत उत्पन्न करता है।

इस रणनीति का मुख्य लाभ यह है कि यह स्वचालित रूप से ट्रेंडिंग व्यवहार की शुरुआत की पहचान कर सकता है और गतिशीलता के संकेतकों के साथ प्रवेश के समय का निर्णय ले सकता है। हालांकि, कुछ जोखिम भी हैं जिन्हें विभिन्न किस्मों के लिए पैरामीटर अनुकूलन की आवश्यकता है।

रणनीति सिद्धांत

इस रणनीति का मूल्यांकन तीन मापदंडों के आधार पर किया जाता हैः

- बोलिंगर बैंडः मध्य, ऊपरी और निचले रेल शामिल हैं

- Keltner Channels: इसमें मध्य, ऊपरी और निचली रेल शामिल हैं

- गति सूचक (Momentum Indicator): वर्तमान मूल्य और n दिन पहले के मूल्य का अंतर

जब ब्यूरिन बैंड के ऊपर की पट्टी केल्टनर चैनल के नीचे की पट्टी से कम होती है और ब्यूरिन बैंड के नीचे की पट्टी केल्टनर चैनल के नीचे की पट्टी से अधिक होती है, तो हम मानते हैं कि बाजार एक निचोड़ की स्थिति में है। आमतौर पर इसका मतलब है कि वर्तमान ट्रेंडिंग ट्रेंड शुरू होने वाला है।

प्रवेश के समय को निर्धारित करने के लिए, हम गतिशीलता सूचकांक का उपयोग करके मूल्य परिवर्तन की गति का आकलन करते हैं। जब गतिशीलता ऊपर की ओर होती है, तो यह एक खरीद संकेत उत्पन्न करती है। जब गतिशीलता नीचे की ओर होती है, तो यह एक बेचने का संकेत उत्पन्न करती है।

रणनीति का विश्लेषण

इस रणनीति के मुख्य लाभों में शामिल हैंः

- जब आप एक प्रवृत्ति की पहचान कर सकते हैं, तो जल्दी प्रवेश करें

- गलत संकेतों से बचने के लिए विभिन्न मापदंडों का उपयोग करें

- ट्रेंड और रिवर्स दोनों ट्रेडिंग मोड

- अनुकूलन योग्य पैरामीटर, विभिन्न किस्मों के लिए अनुकूलित

जोखिम विश्लेषण

हालांकि, इस रणनीति के कुछ जोखिम भी हैं:

- ब्रिन बेल्ट और केल्टनर चैनल में झूठे संकेतों की अधिक संभावना है

- गतिशीलता सूचक अस्थिर प्रदर्शन, सबसे अच्छा प्रवेश बिंदु से चूक सकता है

- पैरामीटर को अनुकूलित करने की आवश्यकता है, अन्यथा यह अच्छा नहीं होगा

- व्यापारिक किस्मों के साथ अधिक प्रभावशीलता

जोखिम को कम करने के लिए, बुलिन बैंड और केल्टनर चैनल की लंबाई के पैरामीटर को अनुकूलित करने, स्टॉप-लॉस को समायोजित करने, अधिक तरलता वाले ट्रेडिंग किस्मों का चयन करने और अन्य संकेतकों के साथ संयोजन में सत्यापन करने की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

इस रणनीति के प्रभाव को और बढ़ाने के लिए, मुख्य अनुकूलन दिशाओं में शामिल हैंः

- विभिन्न किस्मों और चक्रों के लिए पैरामीटर संयोजन का परीक्षण करना

- बुलिन बेल्ट और केल्टनर चैनल की लंबाई का अनुकूलन

- गतिशीलता सूचक की लंबाई का अनुकूलन करें

- मल्टीहेड और रिक्त हेड के लिए अलग-अलग स्टॉप-लॉस रणनीति बनाना

- सिग्नल सत्यापन के लिए अन्य संकेतक जोड़ें

बहु-स्तरीय परीक्षण और अनुकूलन के माध्यम से, इस रणनीति की सफलता और लाभप्रदता में काफी वृद्धि की जा सकती है।

संक्षेप

ड्यूरियन गतिशीलता निचोड़ने की रणनीति कई संकेतकों के निर्णय को एकीकृत करती है, जिससे प्रवृत्ति की शुरुआत के समय को प्रभावी ढंग से पहचाना जा सकता है। लेकिन कुछ जोखिम भी हैं, विभिन्न प्रकार के व्यापार के लिए पैरामीटर अनुकूलन की आवश्यकता है। निरंतर परीक्षण और अनुकूलन के माध्यम से, यह रणनीति एक कुशल एल्गोरिथम ट्रेडिंग सिस्टम बन सकती है।

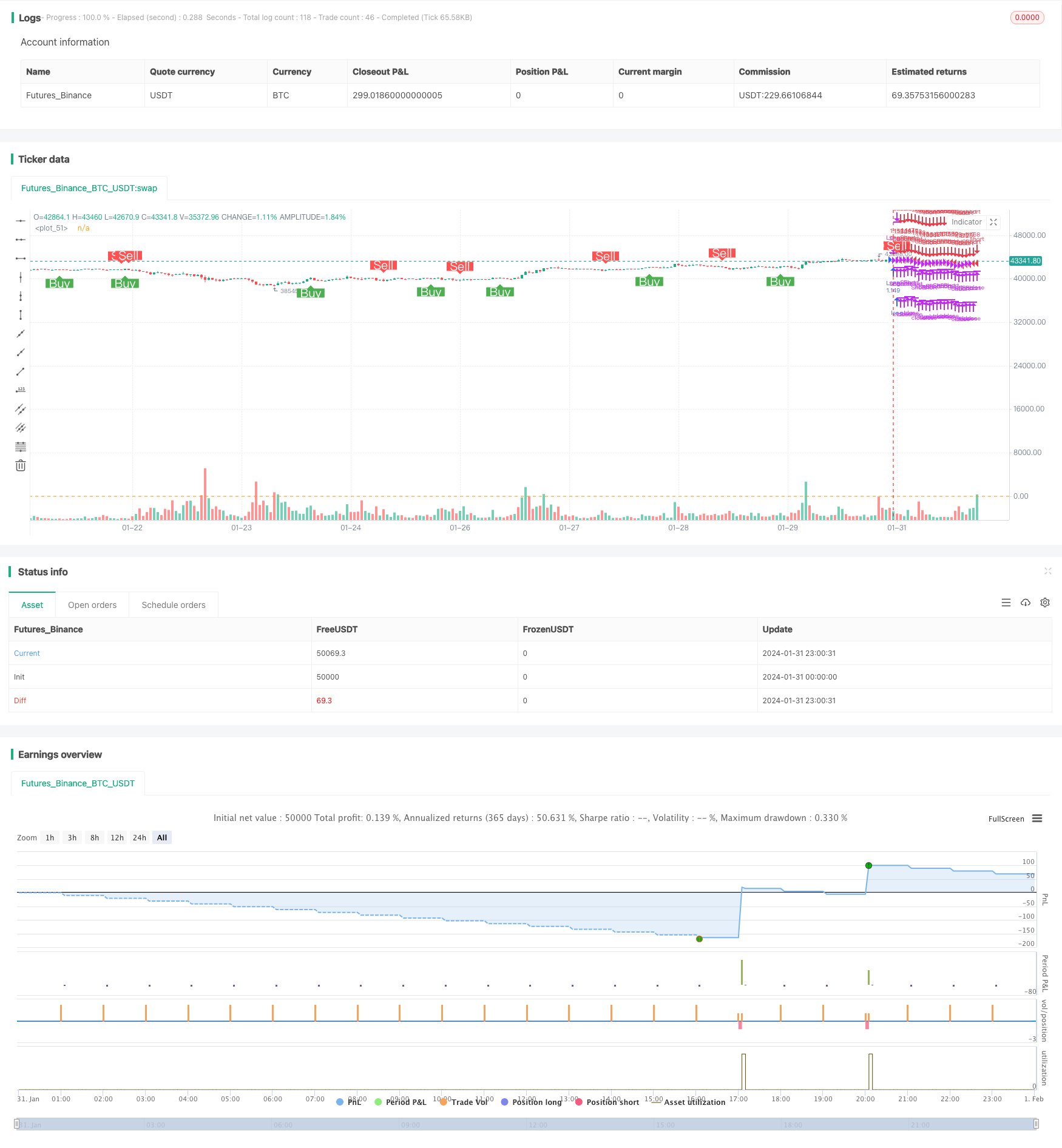

/*backtest

start: 2024-01-31 00:00:00

end: 2024-02-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mtahreemalam original strategy by LazyBear

strategy(title = 'SQM Strategy, TP & SL',

shorttitle = 'Squeeze.M Strat',

overlay = true,

pyramiding = 0,

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100,

initial_capital = 1000,

commission_type=strategy.commission.percent,

commission_value=0.0,

process_orders_on_close=true,

use_bar_magnifier=true)

//Strategy logic

strategy_logic = input.string("Cross above 0", "Strategy Logic", options = ["LazyBear", "Cross above 0"])

// Date Range

testPeriodSwitch = input(false, "Custom Backtesting Date Range",group="Backtesting Date Range")

i_startTime = input(defval = timestamp("01 Jan 2022 00:01 +0000"), title = "Backtesting Start Time",group="Backtesting Date Range")

i_endTime = input(defval = timestamp("31 Dec 2022 23:59 +0000"), title = "Backtesting End Time",group="Backtesting Date Range")

timeCond = true

isPeriod = testPeriodSwitch == true ? timeCond : true

//// Stoploss and Take Profit Parameters

// Enable Long Strategy

enable_long_strategy = input.bool(true, title='Enable Long Strategy', group='SL/TP For Long Strategy', inline='1')

long_stoploss_value = input.float(defval=5, title='Stoploss %', minval=0.1, group='SL/TP For Long Strategy', inline='2')

long_stoploss_percentage = close * (long_stoploss_value / 100) / syminfo.mintick

long_takeprofit_value = input.float(defval=5, title='Take Profit %', minval=0.1, group='SL/TP For Long Strategy', inline='2')

long_takeprofit_percentage = close * (long_takeprofit_value / 100) / syminfo.mintick

// Enable Short Strategy

enable_short_strategy = input.bool(true, title='Enable Short Strategy', group='SL/TP For Short Strategy', inline='3')

short_stoploss_value = input.float(defval=5, title='Stoploss %', minval=0.1, group='SL/TP For Short Strategy', inline='4')

short_stoploss_percentage = close * (short_stoploss_value / 100) / syminfo.mintick

short_takeprofit_value = input.float(defval=5, title='Take Profit %', minval=0.1, group='SL/TP For Short Strategy', inline='4')

short_takeprofit_percentage = close * (short_takeprofit_value / 100) / syminfo.mintick

//// Inputs

//SQUEEZE MOMENTUM STRATEGY

length = input(20, title='BB Length', group = "Squeeze Momentum Settings")

mult = input(2.0, title='BB MultFactor', group = "Squeeze Momentum Settings")

source = close

lengthKC = input(20, title='KC Length', group = "Squeeze Momentum Settings")

multKC = input(1.5, title='KC MultFactor', group = "Squeeze Momentum Settings")

useTrueRange = input(true, title='Use TrueRange (KC)', group = "Squeeze Momentum Settings")

signalPeriod=input(5, title="Signal Length", group = "Squeeze Momentum Settings")

show_labels_sqm = input(title='Show Buy/Sell SQM Labels', defval=true, group = "Squeeze Momentum Settings")

h0 = hline(0)

// Defining MA

ma = ta.sma(source, length)

// Calculate BB

basis = ma

dev = mult * ta.stdev(source, length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

range_1 = useTrueRange ? ta.tr : high - low

rangema = ta.sma(range_1, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

// SqzON | SqzOFF | noSqz

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

// Momentum

val = ta.linreg(source - math.avg(math.avg(ta.highest(high, lengthKC), ta.lowest(low, lengthKC)), ta.sma(close, lengthKC)), lengthKC, 0)

red_line = ta.sma(val,signalPeriod)

blue_line = val

// lqm = if val > 0

// if val > nz(val[1])

// long_sqm_custom

// if val < nz(val[1])

// short_sqm_custom

// Plots

//plot(val, style = plot.style_line, title = "blue line", color= color.blue, linewidth=2)

//plot(ta.sma(val,SignalPeriod), style = plot.style_line, title = "red line",color = color.red, linewidth=2)

//plot(val, color=blue, linewidth=2)

//plot(0, color=color.gray, style=plot.style_cross, linewidth=2)

//plot(red_line, color=red, linewidth=2)

//LOGIC

//momentum filter

//filterMom = useMomAverage ? math.abs(val) > MomentumMin / 100000 ? true : false : true

//}

////SQM Long Short Conditions

//Lazy Bear Buy Sell Condition

// long_sqm_lazy = (blue_line>red_line)

// short_sqm_lazy = (blue_line<red_line)

long_sqm_lazy = ta.crossover(blue_line,red_line)

short_sqm_lazy = ta.crossunder(blue_line,red_line)

//Custom Buy Sell Condition

dir_sqm = val < 0 ? -1 : 1

long_sqm_custom = dir_sqm == 1 //and dir_sqm[1] == -1

short_sqm_custom = dir_sqm == -1 //and dir_sqm[1] == 1

long_sqm = strategy_logic == "LazyBear" ? long_sqm_lazy : long_sqm_custom

short_sqm = strategy_logic == "LazyBear" ? short_sqm_lazy : short_sqm_custom

// Plot Stoploss & Take Profit Levels

long_stoploss_price = strategy.position_avg_price * (1 - long_stoploss_value / 100)

long_takeprofit_price = strategy.position_avg_price * (1 + long_takeprofit_value / 100)

short_stoploss_price = strategy.position_avg_price * (1 + short_stoploss_value / 100)

short_takeprofit_price = strategy.position_avg_price * (1 - short_takeprofit_value / 100)

plot(enable_long_strategy and not enable_short_strategy ? long_stoploss_percentage : na, color=color.red, style=plot.style_linebr, linewidth=2, title='Long SL Level')

plot(enable_long_strategy and not enable_short_strategy ? long_takeprofit_percentage : na, color=color.green, style=plot.style_linebr, linewidth=2, title='Long TP Level')

plot(enable_short_strategy and not enable_long_strategy ? short_stoploss_price : na, color=color.red, style=plot.style_linebr, linewidth=2, title='Short SL Level')

plot(enable_short_strategy and not enable_long_strategy ? short_takeprofit_price : na, color=color.green, style=plot.style_linebr, linewidth=2, title='Short TP Level')

// Long Strategy

if long_sqm and enable_long_strategy == true

strategy.entry('Long', strategy.long)

strategy.exit('Long SL/TP', from_entry='Long', loss=long_stoploss_percentage, profit=long_takeprofit_percentage)

strategy.close('Long', comment = "L. CL")

// Short Strategy

if short_sqm and enable_short_strategy == true

strategy.entry('Short', strategy.short)

strategy.exit('Short SL/TP', from_entry='Short', loss=short_stoploss_percentage, profit=short_takeprofit_percentage)

strategy.close('Short', comment = "S.Cl")

plot_sqm_long = long_sqm and not long_sqm[1]

plot_sqm_short = short_sqm and not short_sqm[1]

plotshape(plot_sqm_long and show_labels_sqm, title='Buy', style=shape.labelup, location=location.belowbar, size=size.normal, text='Buy', textcolor=color.new(color.white, 0), color=color.new(color.green, 0))

plotshape(plot_sqm_short and show_labels_sqm, title='Sell', style=shape.labeldown, location=location.abovebar, size=size.normal, text='Sell', textcolor=color.new(color.white, 0), color=color.new(color.red, 0))

// Date Range EXIT

if (not isPeriod)

strategy.cancel_all()

strategy.close_all()