इचिमोकू क्लाउड, एमएसीडी और स्टोचैस्टिक पर आधारित मल्टी-टाइम फ्रेम ट्रेंड फॉलोइंग रणनीति

अवलोकन

इस रणनीति में इचिमोकू क्लाउड, मूविंग एवरेज, एमएसीडी, स्टोचैस्टिक और एटीआर जैसे कई संकेतकों को शामिल किया गया है, जो कई समय-फ्रेमों पर प्रवृत्ति की पहचान और ट्रैकिंग को सक्षम करता है। उच्च संभावना वाले प्रवृत्ति संकेत प्राप्त करने के बाद, एटीआर चक्र स्टॉप लॉस स्टॉप विधि का उपयोग करके जोखिम नियंत्रण किया जाता है।

रणनीति सिद्धांत

इचिमोकू क्लाउड चार्ट में मध्य-लंबी रेखा की प्रवृत्ति की दिशा निर्धारित की गई है। CLOSE मूल्य पर क्लाउड चार्ट के ऊपर से गुजरने वाली टर्नओवर लाइन और बेंचमार्क लाइन को मल्टीहेड सिग्नल के रूप में और नीचे से गुजरने वाले खाली हेड सिग्नल के रूप में माना जाता है।

एमएसीडी शॉर्ट लाइन ट्रेंड और ओवरबॉय ओवरसोल की स्थिति का आकलन करता है। एमएसीडी स्तंभों पर सिग्नल लाइन को मल्टीहेड सिग्नल के रूप में और नीचे सिग्नल लाइन को खाली सिग्नल के रूप में देखा जाता है।

Stochastic KD निर्णय ओवरबॉय ओवरसोल्ड क्षेत्र 〇 K लाइन पर 20 को बहुहेड सिग्नल के रूप में और नीचे 80 को खाली हेड सिग्नल के रूप में पहना जाता है 〇

चलती औसत मध्य अवधि के रुझानों का आकलन करती है। समापन मूल्य पर चलती औसत को एक बहु-हेड संकेत के रूप में और नीचे एक खाली-हेड संकेत के रूप में पहनता है।

उपरोक्त कई संकेतकों के संकेतों को एकीकृत करें, कुछ झूठे संकेतों को फ़िल्टर करें, और एक उच्च संभावना के साथ निरंतर प्रवृत्ति संकेत बनाएं।

एटीआर के आधार पर स्टॉप-लॉस स्टॉप प्राइस की गणना करें। एक निश्चित एटीआर गुणांक के साथ स्टॉप-लॉस और स्टॉप-ऑफ के रूप में, जोखिम नियंत्रण प्राप्त करें।

रणनीतिक लाभ

कई समय फ़्रेम प्रवृत्तियों की पहचान करते हैं और संकेतों की सटीकता में सुधार करते हैं।

व्यापक रूप से सूचक संयोजन फ़िल्टरिंग तकनीक का उपयोग किया जाता है, जो झूठे संकेतों को प्रभावी रूप से फ़िल्टर करता है।

एटीआर आवधिक स्टॉप लॉस स्टॉप, एकल नुकसान को अधिकतम करने के लिए।

विभिन्न जोखिम वरीयताओं को पूरा करने के लिए प्रवेश की कठोरता को अनुकूलित करें।

रणनीतिक जोखिम

इस प्रकार, यह ट्रेंड ट्रैकिंग पर निर्भर करता है, और अचानक होने वाली घटनाओं को पहचानने में असमर्थ है।

एटीआर आवर्ती क्षति को अति-आदर्श बनाया जा सकता है, और इसे पूरी तरह से नकल करना मुश्किल है।

अनुचित पैरामीटर सेटिंग से लेनदेन की उच्च आवृत्ति या सिग्नल पहचान की कम सटीकता हो सकती है।

विभिन्न किस्मों और बाजार स्थितियों के लिए एक संतुलन खोजने के लिए पैरामीटर को समायोजित करने की आवश्यकता होती है।

रणनीति अनुकूलन दिशा

ट्रेंड टर्निंग पॉइंट्स को समझने में मदद करने के लिए मशीन लर्निंग एल्गोरिदम को जोड़ना।

एटीआर गुणांक पैरामीटर को अनुकूलित करें, विभिन्न किस्मों के लिए अलग-अलग गुणांक सेट किए जा सकते हैं।

व्यापारिक मात्रा में परिवर्तन जैसे अन्य कारकों के संयोजन के साथ, ब्रेकआउट सिग्नल की सटीकता में सुधार करना।

सबसे अच्छा पैरामीटर संयोजन खोजने के लिए फीडबैक परिणामों के आधार पर पैरामीटर को लगातार अनुकूलित करें।

संक्षेप

इस रणनीति में इचिमोकु क्लाउड मैप, एमएसीडी, स्टोचैस्टिक आदि जैसे कई संकेतकों का व्यापक उपयोग किया जाता है, जो कई समय सीमा की प्रवृत्ति की पहचान करते हैं, जबकि प्रवृत्ति को पकड़ने और आकस्मिक घटनाओं से बचने की कोशिश करते हैं। एटीआर आवधिक स्टॉप लॉस स्टॉप विधि एकल हानि को प्रभावी ढंग से नियंत्रित करने के लिए एक अनुशंसित प्रवृत्ति ट्रैकिंग रणनीति है। अधिक सहायक निर्णय संकेतकों और मशीन सीखने के तरीकों को पेश करके, इस रणनीति में और अधिक अनुकूलन के लिए जगह है।

/*backtest

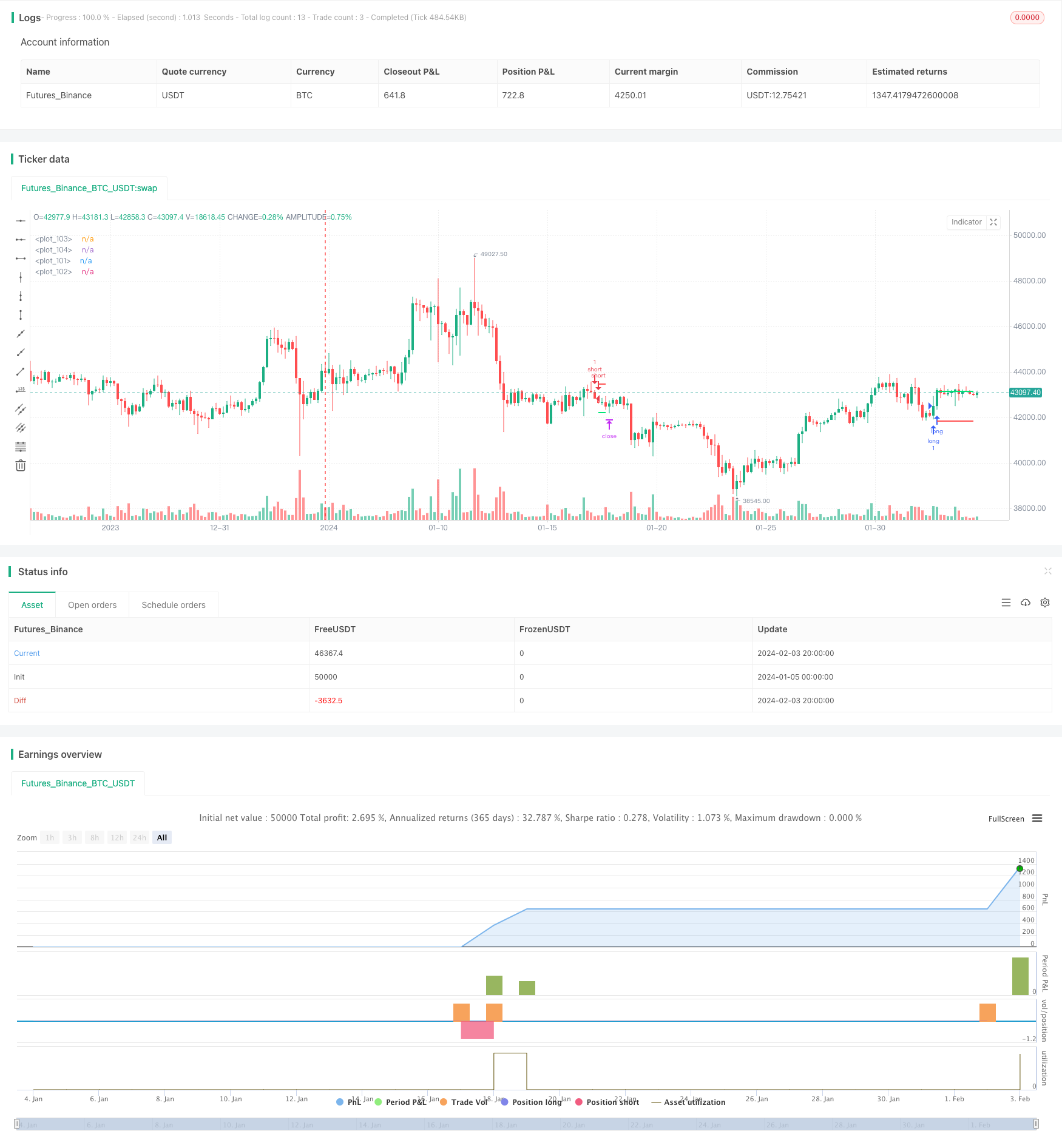

start: 2024-01-05 00:00:00

end: 2024-02-04 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © FXFUNDINGMATE

//@version=4

strategy(title="FXFUNDINGMATE TREND INDICATOR", overlay=true)

//Ichimoku Cloud

conversionPeriods = input(9, minval=1, title="Conversion Line Length")

basePeriods = input(26, minval=1, title="Base Line Length")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Length")

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)[displacement - 1]

leadLine2 = donchian(laggingSpan2Periods)[displacement - 1]

//macd

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA (Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA (Signal Line)", type=input.bool, defval=false)

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

//kd

periodK = input(5, title="%K Length", minval=1)

smoothK = input(3, title="%K Smoothing", minval=1)

periodD = input(3, title="%D Smoothing", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

//atr

atrlength = input(title="Atr Length", defval=8, minval=1)

SMulti = input(title="Stop loss multi Atr", defval=1.0)

TMulti = input(title="Take profit multi Atr", defval=1.0)

smoothing = input(title="Smoothing", defval="RMA", options=["RMA", "SMA", "EMA", "WMA"])

ma_function(source, length) =>

if smoothing == "RMA"

rma(source, length)

else

if smoothing == "SMA"

sma(source, length)

else

if smoothing == "EMA"

ema(source, length)

else

wma(source, length)

atr = ma_function(tr(true), atrlength)

operation_type = input(defval = "Both", title = "Position side", options = ["Long", "Short", "Both"])

operation = operation_type == "Long" ? 1 : operation_type == "Short" ? 2 : 3

showlines = input(true, title="Show sl&tp lines")

// MA

sma_len = input(100, title="MA Length", type=input.integer)

sma = sma(close, sma_len)

longCond = crossover(k, 20) and macd > 0 and close > sma and close > leadLine1 and close > leadLine2

shortCond = crossunder(k, 80) and macd < 0 and close < sma and close < leadLine1 and close < leadLine2

entry_price = float(0.0) //set float

entry_price := strategy.position_size != 0 or longCond or shortCond ? strategy.position_avg_price : entry_price[1]

entry_atr = valuewhen(longCond or shortCond, atr,0)

short_stop_level = float(0.0) //set float

short_profit_level = float(0.0) //set float

long_stop_level = float(0.0) //set float

long_profit_level = float(0.0) //set float

short_stop_level := entry_price + SMulti * entry_atr

short_profit_level := entry_price - TMulti * entry_atr

long_stop_level := entry_price - SMulti * entry_atr

long_profit_level := entry_price + TMulti * entry_atr

// Strategy Backtest Limiting Algorithm

i_startTime = input(defval = timestamp("1 Jan 2020 00:00 +0000"), title = "Backtesting Start Time", type = input.time)

i_endTime = input(defval = timestamp("31 Dec 2025 23:59 +0000"), title = "Backtesting End Time", type = input.time)

timeCond = true

if (operation == 1 or operation == 3)

strategy.entry("long" , strategy.long , when=longCond and timeCond, alert_message = "Long")

strategy.exit("SL/TP", from_entry = "long" , limit = long_profit_level , stop = long_stop_level , alert_message = "Long exit")

if (operation == 2 or operation == 3)

strategy.entry("short", strategy.short, when=shortCond and timeCond, alert_message="Short")

strategy.exit("SL/TP", from_entry = "short", limit = short_profit_level , stop = short_stop_level , alert_message = "Short exit")

if time > i_endTime

strategy.close_all(comment = "close all", alert_message = "close all")

plot(showlines and strategy.position_size <= 0 ? na : long_stop_level, color=color.red, style=plot.style_linebr, linewidth = 2)

plot(showlines and strategy.position_size <= 0 ? na : long_profit_level, color=color.lime, style=plot.style_linebr, linewidth = 2)

plot(showlines and strategy.position_size >= 0 ? na : short_stop_level, color=color.red, style=plot.style_linebr, linewidth = 2)

plot(showlines and strategy.position_size >= 0 ? na : short_profit_level, color=color.lime, style=plot.style_linebr, linewidth = 2)

//}