डबल स्मूथेड मूविंग एवरेज ऑसिलेटर स्टॉक रणनीति

अवलोकन

इस रणनीति का उपयोग करने के लिए एक द्विआधारी चिकनी-मध्यम ऑसिलेटर सूचकांक का उपयोग किया जाता है ताकि शेयरों की खरीद और बिक्री के बारे में निर्णय लिया जा सके। द्विआधारी चिकनी-मध्यम ऑसिलेटर सूचकांक दो अलग-अलग मापदंडों की एक द्विआधारी चलती औसत से बना होता है, जो मूल्य परिवर्तन की गतिशीलता की गणना करके ओवरबॉय और ओवरसेलिंग की घटना को मापता है।

रणनीति सिद्धांत

इस रणनीति के लिए केंद्रीय सूचक द्विप्लस-समान रेखीय ऑसिलेटर सूचकांक (टीएसआई) है। सूचकांक की गणना निम्नानुसार की जाती हैः

मूल्य परिवर्तन की गणना करें pc=close-preclose

पीसी को दोहरे सूचकांक के साथ चिकना किया जाता है, 12 दिनों की लंबी अवधि और 9 दिनों की छोटी अवधि के लिए औसत।

दोहरे सूचकांक को दोहरे सूचकांक के साथ चिकना करने के लिए, हम double_smoothed_abs_pc प्राप्त करते हैं

अंतिम टीएसआई सूचकांक = 100*(double_smoothed_pc/double_smoothed_abs_pc)

टीएसआई मूल्य और इसकी सिग्नल लाइन टीएसआई_सिग्नल के बीच के संबंध की गणना करके, यह निर्धारित करें कि आप किस ओवरबॉय ओवरसोल क्षेत्र में हैं, ताकि खरीद और बिक्री का निर्णय लिया जा सके।

खरीदें सिग्नलः टीएसआई मूल्य पर अपनी सिग्नल लाइन को पार करें, यह दर्शाता है कि शेयर की कीमत उलट गई है, ओवरसोल्ड क्षेत्र में कदम रखा गया है, खरीद सकते हैं।

बेचने का संकेतः टीएसआई मूल्य के नीचे से गुजरने के लिए, यह संकेत देता है कि शेयर की कीमत उलट गई है, ओवरसोल्ड क्षेत्र समाप्त हो गया है और इसे बेचा जाना चाहिए।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि दो स्लाइडिंग औसत सूचकांक का उपयोग शेयर की कीमतों में आवधिक विशेषताओं की पहचान करने के लिए किया जाता है। दो स्लाइडिंग औसत सूचकांक में एक साथ दो लंबे और छोटे चक्रों का उपयोग करने से मूल्य परिवर्तन के रुझान को अधिक संवेदनशीलता और सटीकता से पकड़ने में मदद मिलती है, और खरीद और बिक्री के बिंदु को निर्धारित करने के लिए एकल स्लाइडिंग औसत की तुलना में अधिक लाभ होता है।

इसके अलावा, इस रणनीति में टीएसआई सूचकांक को अन्य सामान्य तकनीकी संकेतकों के बजाय चुना गया है, क्योंकि टीएसआई सूचकांक मूल्य परिवर्तन की गतिशील जानकारी पर अधिक ध्यान देता है। यह ओवरबॉय ओवरसोल घटनाओं का अधिक सटीक रूप से आकलन कर सकता है, जिससे बेहतर खरीद और बिक्री नोड्स का चयन किया जा सकता है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि दोहरी स्लाइडिंग औसत मूल्य परिवर्तन के प्रति संवेदनशील है, और जब शेयर की कीमत में उतार-चढ़ाव होता है, तो यह गलत संकेत दे सकता है। इसके अलावा, टीएसआई सूचकांक ओवरबॉट ओवरसोल्ड क्षेत्र का आकलन करने के लिए मानक अभी भी काफी व्यक्तिपरक है, और पैरामीटर की गलत सेटिंग भी निर्णय की सटीकता को प्रभावित कर सकती है।

इन जोखिमों को नियंत्रित करने के लिए, यह अनुशंसा की जाती है कि पैरामीटर को उचित रूप से अनुकूलित किया जाए, लंबी और छोटी औसत रेखा की लंबाई को समायोजित किया जाए; साथ ही साथ अन्य संकेतकों के साथ सिग्नल को सत्यापित करने के लिए, उतार-चढ़ाव की स्थिति में स्थिति खोलने से बचें। इसके अलावा, स्टॉप-लॉस रणनीति को अनुकूलित करना, आकस्मिक घटनाओं के लिए जोखिम नियंत्रण उपायों को स्थापित करना भी बहुत आवश्यक है।

अनुकूलन दिशा

इस रणनीति के अनुकूलन में दो प्रमुख पहलुओं पर ध्यान केंद्रित किया गया हैः

पैरामीटर का अनुकूलन. अधिक रिटर्न्स के माध्यम से, औसत लंबाई और सिग्नल लाइन पैरामीटर के इष्टतम संयोजन का परीक्षण किया जा सकता है, जिससे संकेतक की संवेदनशीलता बढ़ जाती है।

फ़िल्टर संकेतक की व्यवस्था करें। उदाहरण के लिए, बुरिन बैंड, केडीजे और अन्य संकेतक के साथ संयोजन करें, ताकि खरीदारी और बिक्री के संकेतों को सत्यापित किया जा सके, ताकि स्थिति खोलने में गलती न हो। या ट्रेड वॉल्यूम फ़िल्टर स्थापित करें, केवल ट्रेड वॉल्यूम के साथ स्थिति खोलें।

बढ़ी हुई हानि की रणनीति. एकल हानि को नियंत्रित करने के लिए चलती हानि और समय की हानि की स्थापना। साथ ही, सिस्टम जोखिम को नियंत्रित करने के लिए बड़े बाजार की स्थिति के आधार पर व्यापार को निलंबित करना संभव है।

स्थिति प्रबंधन को अनुकूलित करें। गतिशील रूप से समायोजित स्थिति आकार और अनुपात स्थापित करें, जो बाजार की स्थिति के आधार पर प्रत्येक व्यापार के लिए जोखिम को नियंत्रित करने में सक्षम हो।

संक्षेप

इस रणनीति का उपयोग करता है दो स्मूथ रेवरेन्ज ऑसिलेटर सूचकांक की गणना विधि, और दो चक्रों की गतिशीलता का विश्लेषण करने के लिए कीमतों में परिवर्तन का विश्लेषण करने के लिए, ताकि ओवरबॉय ओवरसोल क्षेत्र का न्याय किया जा सके, और एक एकल रेवरेन्ज की तुलना में खरीद और बेचने का समय तय किया जा सके। बेशक, अभी भी उचित अनुकूलन पैरामीटर की आवश्यकता है, और अन्य संकेतकों के साथ सिग्नल को फ़िल्टर करने के लिए, ताकि रणनीति की स्थिरता और लाभप्रदता में सुधार हो सके। कुल मिलाकर, यह रणनीति एक प्रभावी तकनीकी साधन प्रदान करती है जो खरीद और बिक्री के बिंदुओं का न्याय करने के लिए परीक्षण और अनुकूलन के लायक है।

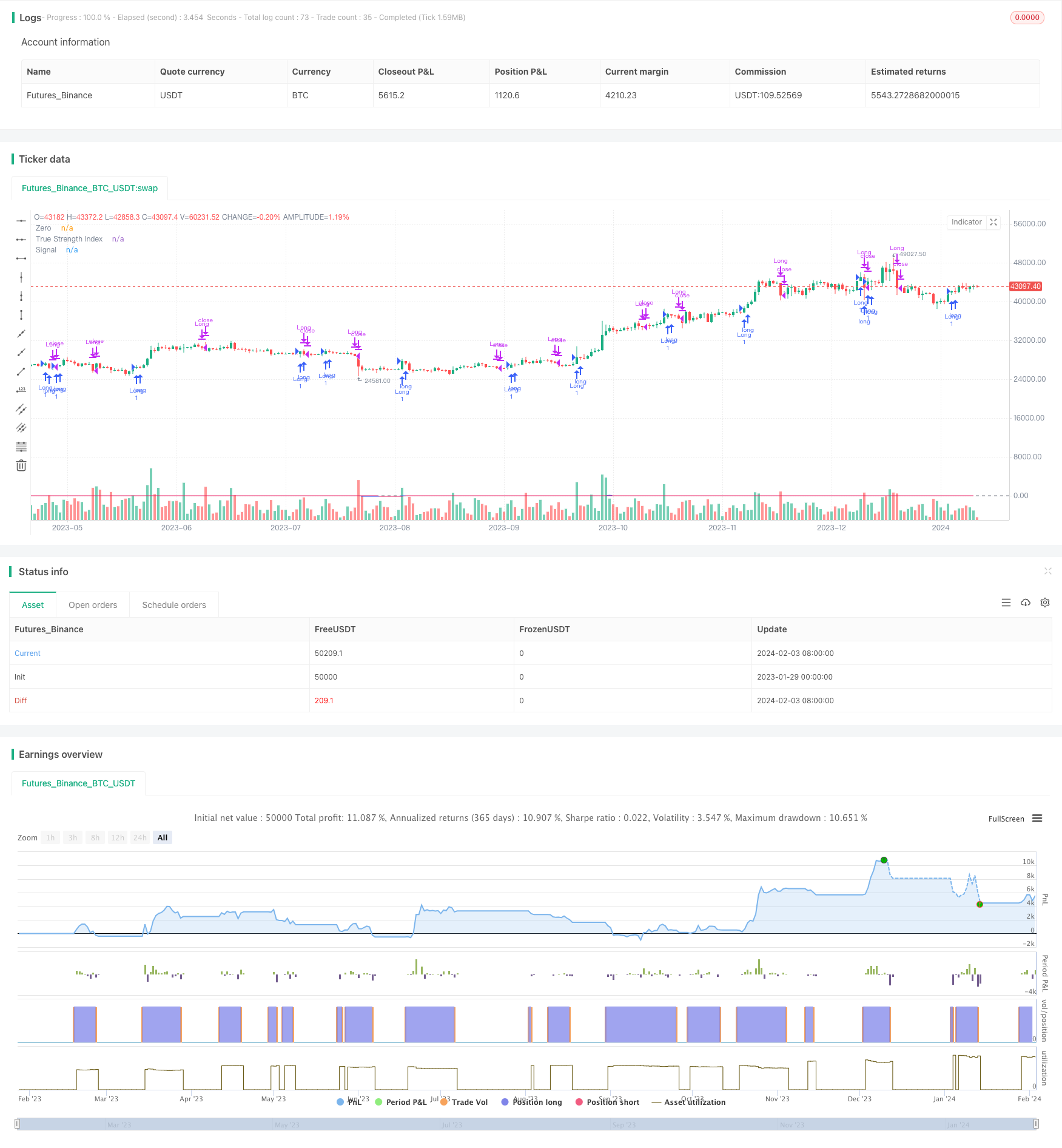

/*backtest

start: 2023-01-29 00:00:00

end: 2024-02-04 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © shankardey7310

//@version=5

strategy("TSI STOCKS", shorttitle="TSI", overlay=true)

initialCapital = input(10000, title="Initial Capital")

riskPercent = input(1, title="Risk Percentage") / 100

longLength = input(12, title="Long Length")

shortLength = input(9, title="Short Length")

signalLength = input(12, title="Signal Length")

price = close

pc = ta.change(price)

double_smooth(src, long, short) =>

first_smooth = ta.ema(src, long)

ta.ema(first_smooth, short)

double_smoothed_pc = double_smooth(pc, longLength, shortLength)

double_smoothed_abs_pc = double_smooth(math.abs(pc), longLength, shortLength)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_signal = ta.ema(tsi_value, signalLength)

riskAmount = (initialCapital * riskPercent) / close

if (tsi_value > tsi_signal and tsi_value[1] <= tsi_signal[1])

strategy.entry("Long", strategy.long)

if (tsi_value < tsi_signal and tsi_value[1] >= tsi_signal[1])

strategy.close("Long")

plot(tsi_value, title="True Strength Index", color=#2962FF)

plot(tsi_signal, title="Signal", color=#E91E63)

hline(0, title="Zero", color=#787B86)