हल संकेतक और एलएसएमए संकेतक पर आधारित प्रवृत्ति ट्रैकिंग मात्रात्मक रणनीति

अवलोकन

इस रणनीति के लिए प्रवृत्ति दिशा और प्रवृत्ति रिवर्स बिंदुओं की पहचान करने के लिए, हुल सूचक और एलएसएमए (न्यूनतम द्विआधारी चलती औसत) सूचक के संयोजन के माध्यम से प्रवृत्ति पर नज़र रखने के लिए। जब हुल सूचक एक ऊंची प्रवृत्ति दिखाता है और एलएसएमए एक हुल सूचक को पार करता है तो अधिक करें; जब हुल सूचक एक गिरावट की प्रवृत्ति दिखाता है और एलएसएमए एक हुल सूचक को पार करता है तो खाली करें। यह रणनीति मध्यम या निम्न आवृत्ति वाले ट्रेडिंग के लिए उपयुक्त है और 1 मिनट के समय के फ्रेम में उपयोग की जा सकती है।

रणनीति सिद्धांत

हल सूचक का उपयोग मूल्य की प्रवृत्ति की दिशा का आकलन करने के लिए किया जाता है। जब मध्य पट्टी रेखा ((MHULL) नीचे पट्टी रेखा ((LHULL) के ऊपर होती है, तो यह एक ऊंची प्रवृत्ति को दर्शाता है; इसके विपरीत, यह एक नीचे की प्रवृत्ति को दर्शाता है।

एलएसएमए संकेतक का उपयोग ट्रेंड रिवर्सिंग पॉइंट की पहचान करने के लिए किया जाता है। जब एलएसएमए संकेतक एमएचयूएलएल को पार करता है, तो यह संकेत देता है कि एक बढ़ती प्रवृत्ति बनती है या तेज हो जाती है; जब एलएसएमए संकेतक एमएचयूएलएल को पार करता है, तो यह संकेत देता है कि एक गिरती प्रवृत्ति बनती है या तेज होती है।

इन दोनों को मिलाकर, जब हुल सूचक ऊपर की ओर बढ़ता है (MHULL > LHULL) और एलएसएमए एमएचयूएलएल को पार करता है, तो अधिक करें; जब हुल सूचक नीचे की ओर बढ़ता है (MHULL < LHULL) और एलएसएमए एमएचयूएलएल को पार करता है, तो शून्य करें।

स्टॉप लॉस को निकटतम उतार-चढ़ाव बिंदु के रूप में सेट करें। लो स्टॉप लॉस को निकटतम निम्नतम बिंदु के रूप में सेट करें और लो स्टॉप लॉस को निकटतम उच्चतम बिंदु के रूप में सेट करें।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

हुल सूचक तेजी से प्रतिक्रिया करता है, समय में प्रवृत्ति परिवर्तन को पकड़ने में सक्षम है; एलएसएमए चिकनी है, उलटा सिग्नल की पहचान सटीक और विश्वसनीय है। दोनों का संयोजन उपयोग करने के लिए अच्छा है।

एलएसएमए के माध्यम से पार करने वाले झूठे संकेतों ने गलत लेनदेन की संभावना को कम कर दिया।

स्टॉप लॉस के रूप में अस्थिर बिंदुओं का उपयोग करना, अधिकतम धन सुरक्षा प्रदान करता है।

मध्यम और निम्न आवृत्ति ट्रेडिंग के लिए उपयुक्त, 1 मिनट या उससे कम समय सीमा में उपयोग किया जा सकता है, व्यापक रूप से लागू होता है।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

अस्थिरता के दौरान, हुल सूचकांक और एलएसएमए के बीच कई बार क्रॉसिंग हो सकती है, जिससे ट्रेडिंग की आवृत्ति बहुत अधिक हो जाती है। ट्रेडिंग की आवृत्ति को कम करने के लिए पैरामीटर को उचित रूप से समायोजित किया जाना चाहिए।

स्टॉप लॉस को उतार-चढ़ाव के बिंदु के रूप में सेट किया गया है, जो अल्पकालिक मूल्य समायोजन के कारण ट्रिगर हो सकता है, स्टॉप लॉस बिट्स के अंतराल को उचित रूप से चौड़ा किया जाना चाहिए।

एलएसएमए सूचकांक में देरी के कारण, थोड़ा गलतफहमी का खतरा है। इसे अन्य संकेतकों जैसे कि के-लाइन आकृति के साथ जोड़ा जाना चाहिए।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

हुल सूचकांक और एलएसएमए के मापदंडों को अनुकूलित करें ताकि उनके संयोजन विभिन्न किस्मों और समय अवधि के लिए अधिक संगत हो सकें।

अस्थिरता के दौरान गलत ट्रेडिंग से बचने के लिए अस्थिरता, लेनदेन की मात्रा, आदि के आधार पर फ़िल्टरिंग की आवश्यकताओं को बढ़ाएं।

ट्रेंडिंग प्रवृत्ति का आकलन करने के लिए मशीन लर्निंग एल्गोरिदम को जोड़ना।

डीपीएल और अन्य तकनीकों के संयोजन के साथ, यह पता लगाने के लिए कि किस क्षेत्र में प्रतिरोध का समर्थन किया जा रहा है, स्टॉप लॉस को और अधिक उचित बनाया जा सकता है।

संक्षेप

इस रणनीति के माध्यम से हुल सूचक और LSMA के संयोजन आवेदन, प्रवृत्ति दिशा में परिवर्तन का न्याय करने के लिए, प्रवृत्ति का पालन करने के लिए लागू व्यापार. इसका लाभ यह है कि ऑपरेशन सरल है, तेजी से प्रतिक्रिया, व्यापक रूप से मध्यम और कम आवृत्ति के लिए लागू किया जा सकता है. फिल्टर शर्तों, सहायक निर्णय और स्टॉप लॉस एल्गोरिदम आदि को और अनुकूलित करके बेहतर रणनीति प्रभाव प्राप्त करने की उम्मीद है.

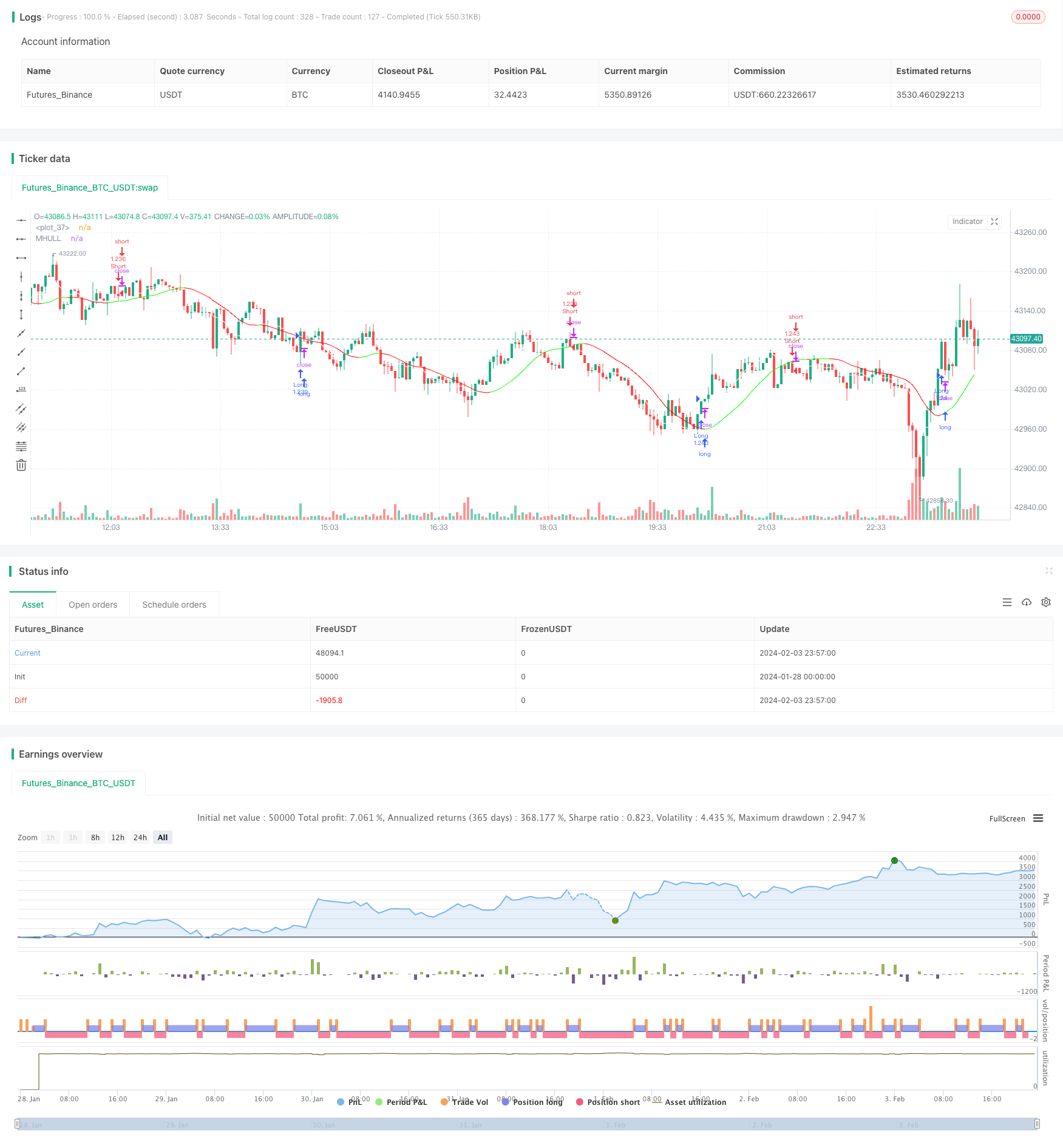

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © myn

//@version=5

strategy('Strategy Myth-Busting #9 - HullSuite+LSMA - [MYN]', max_bars_back=5000, overlay=true, pyramiding=0, initial_capital=1000, currency='USD', default_qty_type=strategy.percent_of_equity, default_qty_value=1.0, commission_value=0.075, use_bar_magnifier = false)

// Hull Suite by InSilico

// Least Squares Moving Average

// Long

// Hull Suite is red and LSMA crosses above HUll Suite while red

// Stop loss latest swing low

//Short

// Hull Suite is green and LSMA crosses under HUll Suite while green

// Stop loss latest swing high

//1:4 Risk ratio

// 1 minute timeframe

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

//72iE0gCVjvM

// LSMA

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

//indicator(title = "Least Squares Moving Average", shorttitle="LSMA", overlay=true, timeframe="", timeframe_gaps=true)

length1 = input(title="Length", defval=25, group="Least Squares Moving Average (LSMA)")

offset1 = input(title="Offset", defval=0)

src1 = input(close, title="Source")

lsma = ta.linreg(src1, length1, offset1)

plot(lsma, color=color.white)

// Hull Suite by InSilico

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

//Basic Hull Ma Pack tinkered by InSilico

//indicator('Hull Suite by InSilico', overlay=true)

//INPUT

src = input(close, title='Source', group="Hull Suite")

modeSwitch = input.string('Hma', title='Hull Variation', options=['Hma', 'Thma', 'Ehma'])

length = input(55, title='Length(180-200 for floating S/R , 55 for swing entry)')

lengthMult = input(1.0, title='Length multiplier (Used to view higher timeframes with straight band)')

useHtf = input(false, title='Show Hull MA from X timeframe? (good for scalping)')

htf = input.timeframe('240', title='Higher timeframe')

switchColor = input(true, 'Color Hull according to trend?')

candleCol = input(false, title='Color candles based on Hull\'s Trend?')

visualSwitch = input(false, title='Show as a Band?')

thicknesSwitch = input(1, title='Line Thickness')

transpSwitch = input.int(40, title='Band Transparency', step=5)

//FUNCTIONS

//HMA

HMA(_src, _length) =>

ta.wma(2 * ta.wma(_src, _length / 2) - ta.wma(_src, _length), math.round(math.sqrt(_length)))

//EHMA

EHMA(_src, _length) =>

ta.ema(2 * ta.ema(_src, _length / 2) - ta.ema(_src, _length), math.round(math.sqrt(_length)))

//THMA

THMA(_src, _length) =>

ta.wma(ta.wma(_src, _length / 3) * 3 - ta.wma(_src, _length / 2) - ta.wma(_src, _length), _length)

//SWITCH

Mode(modeSwitch, src, len) =>

modeSwitch == 'Hma' ? HMA(src, len) : modeSwitch == 'Ehma' ? EHMA(src, len) : modeSwitch == 'Thma' ? THMA(src, len / 2) : na

//OUT

_hull = Mode(modeSwitch, src, int(length * lengthMult))

HULL = useHtf ? request.security(syminfo.ticker, htf, _hull) : _hull

MHULL = HULL[0]

SHULL = HULL[2]

//COLOR

hullColor = switchColor ? HULL > HULL[2] ? #00ff00 : #ff0000 : #ff9800

//PLOT

///< Frame

Fi1 = plot(MHULL, title='MHULL', color=hullColor, linewidth=thicknesSwitch, transp=50)

Fi2 = plot(visualSwitch ? SHULL : na, title='SHULL', color=hullColor, linewidth=thicknesSwitch, transp=50)

alertcondition(ta.crossover(MHULL, SHULL), title='Hull trending up.', message='Hull trending up.')

alertcondition(ta.crossover(SHULL, MHULL), title='Hull trending down.', message='Hull trending down.')

///< Ending Filler

fill(Fi1, Fi2, title='Band Filler', color=hullColor, transp=transpSwitch)

///BARCOLOR

barcolor(color=candleCol ? switchColor ? hullColor : na : na)

// Long

// Hull Suite is red and LSMA crosses above HUll Suite while red

// Stop loss latest swing low

//Short

// Hull Suite is green and LSMA crosses under HUll Suite while green

// Stop loss latest swing high

//1:4 Risk ratio

longEntry = hullColor == #ff0000 and ta.crossover(lsma, MHULL )

shortEntry = hullColor == #00ff00 and ta.crossunder(lsma, MHULL)

//////////////////////////////////////

//* Put your strategy rules below *//

/////////////////////////////////////

longCondition = longEntry

shortCondition = shortEntry

//define as 0 if do not want to use

closeLongCondition = 0

closeShortCondition = 0

// ADX

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

adxEnabled = input.bool(defval = false , title = "Average Directional Index (ADX)", tooltip = "", group ="ADX" )

adxlen = input(14, title="ADX Smoothing", group="ADX")

adxdilen = input(14, title="DI Length", group="ADX")

adxabove = input(25, title="ADX Threshold", group="ADX")

adxdirmov(len) =>

adxup = ta.change(high)

adxdown = -ta.change(low)

adxplusDM = na(adxup) ? na : (adxup > adxdown and adxup > 0 ? adxup : 0)

adxminusDM = na(adxdown) ? na : (adxdown > adxup and adxdown > 0 ? adxdown : 0)

adxtruerange = ta.rma(ta.tr, len)

adxplus = fixnan(100 * ta.rma(adxplusDM, len) / adxtruerange)

adxminus = fixnan(100 * ta.rma(adxminusDM, len) / adxtruerange)

[adxplus, adxminus]

adx(adxdilen, adxlen) =>

[adxplus, adxminus] = adxdirmov(adxdilen)

adxsum = adxplus + adxminus

adx = 100 * ta.rma(math.abs(adxplus - adxminus) / (adxsum == 0 ? 1 : adxsum), adxlen)

adxsig = adxEnabled ? adx(adxdilen, adxlen) : na

isADXEnabledAndAboveThreshold = adxEnabled ? (adxsig > adxabove) : true

//Backtesting Time Period (Input.time not working as expected as of 03/30/2021. Giving odd start/end dates

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

useStartPeriodTime = input.bool(true, 'Start', group='Date Range', inline='Start Period')

startPeriodTime = input(timestamp('1 Jan 2019'), '', group='Date Range', inline='Start Period')

useEndPeriodTime = input.bool(true, 'End', group='Date Range', inline='End Period')

endPeriodTime = input(timestamp('31 Dec 2030'), '', group='Date Range', inline='End Period')

start = useStartPeriodTime ? startPeriodTime >= time : false

end = useEndPeriodTime ? endPeriodTime <= time : false

calcPeriod = true

// Trade Direction

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tradeDirection = input.string('Long and Short', title='Trade Direction', options=['Long and Short', 'Long Only', 'Short Only'], group='Trade Direction')

// Percent as Points

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

per(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// Take profit 1

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp1 = input.float(title='Take Profit 1 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 1')

q1 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 1')

// Take profit 2

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp2 = input.float(title='Take Profit 2 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 2')

q2 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 2')

// Take profit 3

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp3 = input.float(title='Take Profit 3 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 3')

q3 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 3')

// Take profit 4

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp4 = input.float(title='Take Profit 4 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit')

/// Stop Loss

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

stoplossPercent = input.float(title='Stop Loss (%)', defval=999, minval=0.01, group='Stop Loss') * 0.01

slLongClose = close < strategy.position_avg_price * (1 - stoplossPercent)

slShortClose = close > strategy.position_avg_price * (1 + stoplossPercent)

/// Leverage

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

leverage = input.float(1, 'Leverage', step=.5, group='Leverage')

contracts = math.min(math.max(.000001, strategy.equity / close * leverage), 1000000000)

/// Trade State Management

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

isInLongPosition = strategy.position_size > 0

isInShortPosition = strategy.position_size < 0

/// ProfitView Alert Syntax String Generation

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

alertSyntaxPrefix = input.string(defval='CRYPTANEX_99FTX_Strategy-Name-Here', title='Alert Syntax Prefix', group='ProfitView Alert Syntax')

alertSyntaxBase = alertSyntaxPrefix + '\n#' + str.tostring(open) + ',' + str.tostring(high) + ',' + str.tostring(low) + ',' + str.tostring(close) + ',' + str.tostring(volume) + ','

/// Trade Execution

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

longConditionCalc = (longCondition and isADXEnabledAndAboveThreshold)

shortConditionCalc = (shortCondition and isADXEnabledAndAboveThreshold)

if calcPeriod

if longConditionCalc and tradeDirection != 'Short Only' and isInLongPosition == false

strategy.entry('Long', strategy.long, qty=contracts)

alert(message=alertSyntaxBase + 'side:long', freq=alert.freq_once_per_bar_close)

if shortConditionCalc and tradeDirection != 'Long Only' and isInShortPosition == false

strategy.entry('Short', strategy.short, qty=contracts)

alert(message=alertSyntaxBase + 'side:short', freq=alert.freq_once_per_bar_close)

//Inspired from Multiple %% profit exits example by adolgo https://www.tradingview.com/script/kHhCik9f-Multiple-profit-exits-example/

strategy.exit('TP1', qty_percent=q1, profit=per(tp1))

strategy.exit('TP2', qty_percent=q2, profit=per(tp2))

strategy.exit('TP3', qty_percent=q3, profit=per(tp3))

strategy.exit('TP4', profit=per(tp4))

strategy.close('Long', qty_percent=100, comment='SL Long', when=slLongClose)

strategy.close('Short', qty_percent=100, comment='SL Short', when=slShortClose)

strategy.close_all(when=closeLongCondition or closeShortCondition, comment='Close Postion')

/// Dashboard

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// Inspired by https://www.tradingview.com/script/uWqKX6A2/ - Thanks VertMT

showDashboard = input.bool(group="Dashboard", title="Show Dashboard", defval=false)

f_fillCell(_table, _column, _row, _title, _value, _bgcolor, _txtcolor) =>

_cellText = _title + "\n" + _value

table.cell(_table, _column, _row, _cellText, bgcolor=_bgcolor, text_color=_txtcolor, text_size=size.auto)

// Draw dashboard table

if showDashboard

var bgcolor = color.new(color.black,0)

// Keep track of Wins/Losses streaks

newWin = (strategy.wintrades > strategy.wintrades[1]) and (strategy.losstrades == strategy.losstrades[1]) and (strategy.eventrades == strategy.eventrades[1])

newLoss = (strategy.wintrades == strategy.wintrades[1]) and (strategy.losstrades > strategy.losstrades[1]) and (strategy.eventrades == strategy.eventrades[1])

varip int winRow = 0

varip int lossRow = 0

varip int maxWinRow = 0

varip int maxLossRow = 0

if newWin

lossRow := 0

winRow := winRow + 1

if winRow > maxWinRow

maxWinRow := winRow

if newLoss

winRow := 0

lossRow := lossRow + 1

if lossRow > maxLossRow

maxLossRow := lossRow

// Prepare stats table

var table dashTable = table.new(position.bottom_right, 1, 15, border_width=1)

if barstate.islastconfirmedhistory

// Update table

dollarReturn = strategy.netprofit

f_fillCell(dashTable, 0, 0, "Start:", str.format("{0,date,long}", strategy.closedtrades.entry_time(0)) , bgcolor, color.white) // + str.format(" {0,time,HH:mm}", strategy.closedtrades.entry_time(0))

f_fillCell(dashTable, 0, 1, "End:", str.format("{0,date,long}", strategy.opentrades.entry_time(0)) , bgcolor, color.white) // + str.format(" {0,time,HH:mm}", strategy.opentrades.entry_time(0))

_profit = (strategy.netprofit / strategy.initial_capital) * 100

f_fillCell(dashTable, 0, 2, "Net Profit:", str.tostring(_profit, '##.##') + "%", _profit > 0 ? color.green : color.red, color.white)

_numOfDaysInStrategy = (strategy.opentrades.entry_time(0) - strategy.closedtrades.entry_time(0)) / (1000 * 3600 * 24)

f_fillCell(dashTable, 0, 3, "Percent Per Day", str.tostring(_profit / _numOfDaysInStrategy, '#########################.#####')+"%", _profit > 0 ? color.green : color.red, color.white)

_winRate = ( strategy.wintrades / strategy.closedtrades ) * 100

f_fillCell(dashTable, 0, 4, "Percent Profitable:", str.tostring(_winRate, '##.##') + "%", _winRate < 50 ? color.red : _winRate < 75 ? #999900 : color.green, color.white)

f_fillCell(dashTable, 0, 5, "Profit Factor:", str.tostring(strategy.grossprofit / strategy.grossloss, '##.###'), strategy.grossprofit > strategy.grossloss ? color.green : color.red, color.white)

f_fillCell(dashTable, 0, 6, "Total Trades:", str.tostring(strategy.closedtrades), bgcolor, color.white)

f_fillCell(dashTable, 0, 8, "Max Wins In A Row:", str.tostring(maxWinRow, '######') , bgcolor, color.white)

f_fillCell(dashTable, 0, 9, "Max Losses In A Row:", str.tostring(maxLossRow, '######') , bgcolor, color.white)