डबल कॉन्फिडेंस प्राइस शॉक क्वांटिटेटिव स्ट्रैटेजी

अवलोकन

इस रणनीति का मुख्य विचार दो अलग-अलग प्रकार की रणनीतियों को जोड़ना है, 123 रिवर्स रणनीति और पूर्ण मूल्य आंदोलन संकेतक, ताकि एक समग्र संकेत प्राप्त किया जा सके। विशेष रूप से, यदि दोनों रणनीतियों ने कई संकेत दिए हैं, तो अंतिम रणनीति संकेत 1 है ((( अधिक); यदि दोनों रणनीतियों ने शून्य संकेत दिए हैं, तो अंतिम रणनीति संकेत -1 है ((( शून्य); यदि दोनों रणनीतियों के संकेत असंगत हैं, तो अंतिम संकेत 0 है ((( कोई कार्रवाई नहीं) ।

रणनीति सिद्धांत

सबसे पहले, 123 रिवर्स रणनीति का सिद्धांत हैः यदि समापन मूल्य पिछले दिन के समापन मूल्य से दो दिन लगातार कम है, और यादृच्छिक संकेतक ओवरबॉय लाइन से नीचे है, तो अधिक करें; यदि समापन मूल्य पिछले दिन के समापन मूल्य से दो दिन लगातार अधिक है, और यादृच्छिक संकेतक ओवरबॉय लाइन से अधिक है, तो शून्य करें।

दूसरा, निरपेक्ष मूल्य उतार-चढ़ाव सूचक दो सूचकांक चलती औसत के बीच का अंतर दर्शाता है। जब तेजी से चलती औसत धीमी गति से चलती औसत से अधिक होता है, तो यह सकारात्मक होता है, जो एक प्रवृत्ति को दर्शाता है; इसके विपरीत, यह नकारात्मक है, जो एक प्रवृत्ति को दर्शाता है।

अंत में, यह रणनीति दो उप-नीतियों के संकेतों को जोड़ती है, यानी यदि दोनों एक समान संकेत देते हैं, तो इस संकेत पर कार्रवाई करें; अन्यथा कोई कार्रवाई नहीं की जाएगी।

श्रेष्ठता विश्लेषण

इस रणनीति में अल्पकालिक रिवर्स सिग्नल और कीमतों के मध्यम और दीर्घकालिक रुझानों को ध्यान में रखा गया है, जिससे बाजार में बदलाव के बिंदुओं की प्रभावी पहचान की जा सकती है। 123 रिवर्स या एपीओ सूचक का उपयोग करने की तुलना में, इस रणनीति से सिग्नल की विश्वसनीयता में काफी सुधार हो सकता है और गलत संकेतों की कमी हो सकती है।

इसके अलावा, इस रणनीति में कई तकनीकी संकेतकों का उपयोग किया गया है, जो बाजार की स्थिति का समग्र रूप से आकलन करने में सक्षम है, न कि केवल किसी एक संकेतक पर निर्भर है। इससे किसी एक संकेतक की विफलता के कारण समग्र निर्णय में त्रुटि की स्थिति से बचा जा सकता है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम 123 रिवर्स रणनीति और एपीओ सूचक के बीच असंगत संकेतों की स्थिति में है। इस मामले में, ऑपरेटर को अपने अनुभव के आधार पर यह निर्णय लेने की आवश्यकता होती है कि कौन सा संकेत अधिक विश्वसनीय है। यदि निर्णय में विचलन होता है, तो व्यापार के अवसरों को याद किया जा सकता है या नुकसान हो सकता है।

इसके अलावा, यदि बाजार में भारी बदलाव होता है, तो एक छोटी अवधि के रिवर्स सिग्नल और मध्य-लंबी प्रवृत्ति सिग्नल एक साथ विफल हो जाते हैं, तो रणनीति के संकेत भी गलत हो सकते हैं। ऑपरेटर को प्रमुख राजनीतिक आर्थिक घटनाओं के बाजार पर प्रभाव पर ध्यान देने की आवश्यकता है, और यदि आवश्यक हो तो रणनीति को निलंबित कर दिया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

अनुकूलन उप-नीति के पैरामीटर जो उप-नीति के संकेतों को अधिक विश्वसनीय बनाते हैं। जैसे कि चलती औसत अवधि पैरामीटर को समायोजित करना।

अन्य सहायक निर्णय संकेतकों को जोड़ना, मतदान तंत्र बनाना। जब कई संकेतक एक समान संकेत देते हैं, तो संकेत की विश्वसनीयता अधिक होती है।

स्टॉप-लॉस रणनीति को बढ़ाएं। समय पर स्टॉप-लॉस से बचने के लिए, जब कीमतों में वृद्धि तकनीकी संकेतकों की उम्मीदों के अनुरूप नहीं होती है, तो नुकसान को बढ़ाया जा सकता है।

ऑप्टिमाइज़ेशन ओपनिंग और स्टॉप पोजीशन. ऐतिहासिक रीट्रेसिंग डेटा के साथ संयोजन में, अधिक उपयुक्त विशिष्ट मान सेट करें.

संक्षेप

इस रणनीति में कई तकनीकी संकेतकों का व्यापक रूप से उपयोग किया गया है, जिससे सिंगल इंडिकेटर पर निर्भरता का जोखिम कुछ हद तक कम हो गया है, जिससे सिग्नल निर्णय की सटीकता में सुधार हुआ है। साथ ही, इस रणनीति में कुछ अनुकूलन की गुंजाइश भी है, निवेशक अपनी आवश्यकता के अनुसार पैरामीटर को समायोजित कर सकते हैं। कुल मिलाकर, द्विआधारी आत्मविश्वास मूल्य कंपन मात्रात्मक रणनीति सिग्नल एक उच्च विश्वसनीयता वाली ट्रेडिंग रणनीति है, जो आगे के अध्ययन के लायक है।

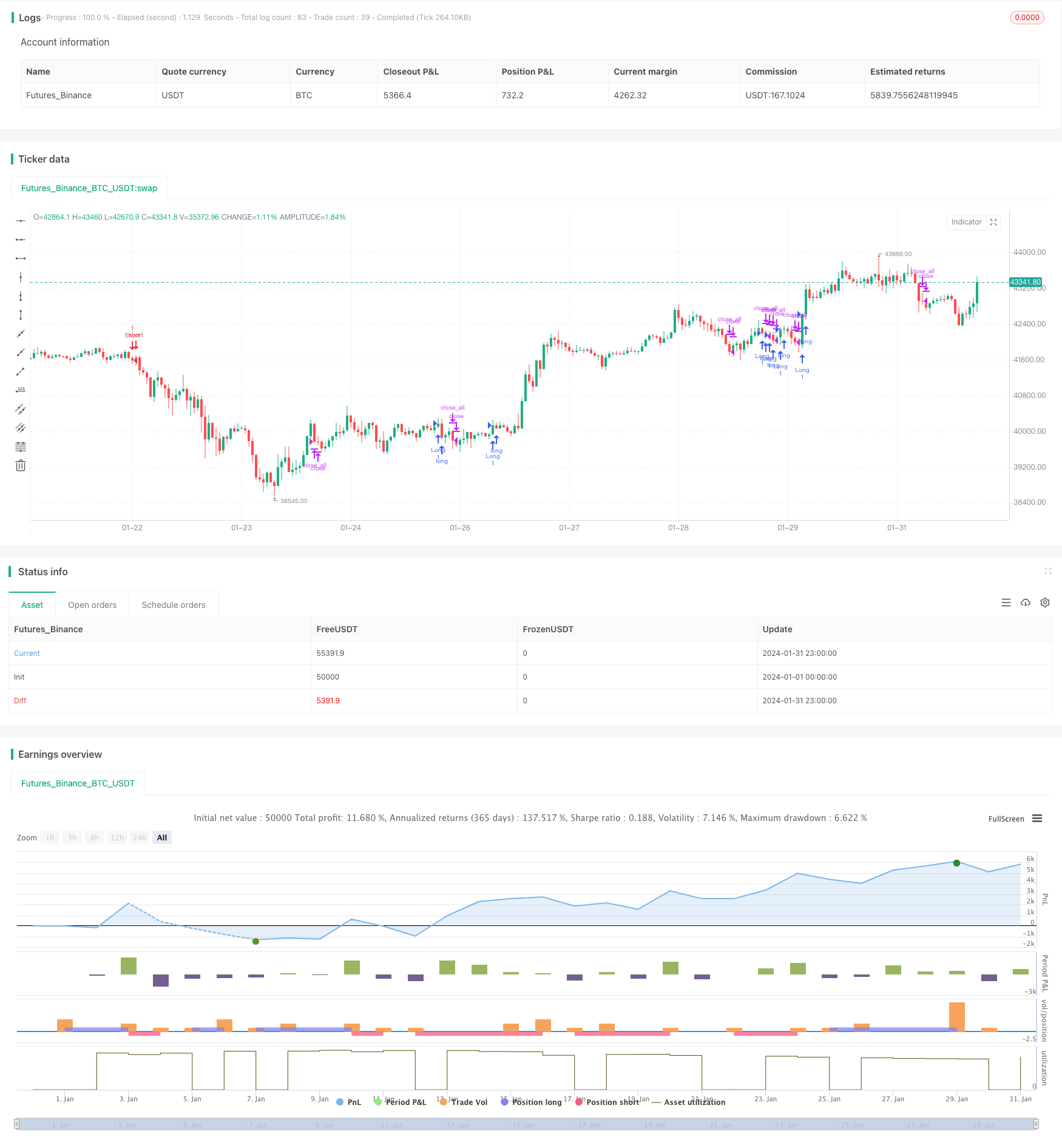

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 22/04/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// The Absolute Price Oscillator displays the difference between two exponential

// moving averages of a security's price and is expressed as an absolute value.

// How this indicator works

// APO crossing above zero is considered bullish, while crossing below zero is bearish.

// A positive indicator value indicates an upward movement, while negative readings

// signal a downward trend.

// Divergences form when a new high or low in price is not confirmed by the Absolute Price

// Oscillator (APO). A bullish divergence forms when price make a lower low, but the APO

// forms a higher low. This indicates less downward momentum that could foreshadow a bullish

// reversal. A bearish divergence forms when price makes a higher high, but the APO forms a

// lower high. This shows less upward momentum that could foreshadow a bearish reversal.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

AbsolutePriceOscillator(LengthShortEMA, LengthLongEMA) =>

xPrice = close

xShortEMA = ema(xPrice, LengthShortEMA)

xLongEMA = ema(xPrice, LengthLongEMA)

xAPO = xShortEMA - xLongEMA

pos = 0.0

pos := iff(xAPO > 0, 1,

iff(xAPO < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal and Absolute Price Oscillator (APO)", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

LengthShortEMA = input(10, minval=1)

LengthLongEMA = input(20, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posAbsolutePriceOscillator = AbsolutePriceOscillator(LengthShortEMA, LengthLongEMA)

pos = iff(posReversal123 == 1 and posAbsolutePriceOscillator == 1 , 1,

iff(posReversal123 == -1 and posAbsolutePriceOscillator == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )