मूविंग एवरेज क्रॉसओवर और बोलिंगर बैंड ब्रेकआउट रणनीति

अवलोकन

इस रणनीति में ओवरबॉय और ओवरसोल सिग्नल की पहचान करने के लिए आरएसआई सूचक का उपयोग किया गया है, बुरीन बैंड ने मूल्य ब्रेकडाउन का आकलन किया है, और एक समान रूप से सुनहरे कांटे के मृत कांटे के साथ, ताकि प्रवृत्ति के विभिन्न चरणों में बाजार का आकलन किया जा सके और लाभ प्राप्त किया जा सके।

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से निम्नलिखित सूचकांकों को शामिल किया गया हैः

आरएसआई संकेतक: जब आरएसआई संकेतक लाइन पर सेट ओवरबॉय लाइन या ओवरबॉय लाइन को पार करता है, तो संबंधित ओवरबॉय या ओवरबॉय ऑपरेशन करें।

ब्रिन बैंडः जब कीमत ब्रिन बैंड को पार करती है, तो एक शून्य ऑपरेशन किया जाता है; जब कीमत ब्रिन बैंड को पार करती है, तो एक बहु ऑपरेशन किया जाता है।

औसत रेखा: एक निश्चित अवधि (जैसे 5 चक्र) के भीतर उच्चतम और निम्नतम मूल्य की गणना करें, जब कीमत नवीनतम 5 चक्रों के उच्चतम बिंदु से अधिक हो, तो अधिक करें; जब कीमत नवीनतम 5 चक्रों के निम्नतम बिंदु से कम हो, तो शून्य करें।

एमएसीडीः एक सहायक निर्णय सूचक के रूप में फास्ट लाइन, स्लो लाइन और एमएसीडी लाइन के लिए एक गोल्डन फोर्क डेड फोर्क की गणना करना।

इन संकेतकों को एक साथ जोड़ा जाता है, प्रवृत्ति में, बुरिन बैंड का उपयोग मूल्य के टूटने और मध्य अक्ष में वापसी के समय को निर्धारित करने के लिए किया जाता है; समेकन में, प्रवृत्ति के परिवर्तन बिंदु को पकड़ने के लिए समान रेखा का उपयोग किया जाता है; ओवरबॉय ओवरबॉय में, आरएसआई सूचक के चरम मूल्य क्षेत्र का उपयोग करने के लिए किया जाता है।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैंः

बहु-सूचक संयोजन, सटीक निर्णय. आरएसआई, ब्रिन बैंड, औसत रेखा जैसे संकेतक एक-दूसरे को सत्यापित करते हैं, जिससे व्यापारिक संकेत अधिक विश्वसनीय होते हैं.

विभिन्न स्थितियों के लिए उपयुक्त: प्रवृत्ति बैंड का उपयोग ब्रीनिंग बैंड का उपयोग करने के लिए, औसत रेखा का उपयोग करने के लिए, RSI का उपयोग करने के लिए ओवरबॉय और ओवरसोल का उपयोग करने के लिए, कई स्थितियों का सामना कर सकते हैं

मध्यम परिचालन आवृत्ति. संकेतक पैरामीटर को सावधानीपूर्वक सेट किया जाता है ताकि बहुत अधिक बार व्यापार न किया जा सके.

प्रोग्रामिंग स्पष्ट है. कोड को आसानी से पढ़ा और फिर से विकसित किया जा सकता है.

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

पैरामीटर सेटिंग जोखिम. अनुचित सूचक पैरामीटर सेटिंग ट्रेडिंग सिग्नल त्रुटि का कारण बन सकता है. पैरामीटर को अनुकूलित करने के लिए बार-बार परीक्षण की आवश्यकता होती है.

मल्टी हेड रिक्त स्विच जोखिम. मल्टी हेड रिक्त स्विच बाजार के मोड़ बिंदुओं में अधिक बार हो सकता है, लेनदेन की लागत बढ़ जाती है. होल्डिंग समय को उचित रूप से समायोजित किया जा सकता है.

प्रोग्रामिंग जोखिमों को लागू करना। कोड में कुछ अव्यवस्थित तार्किक त्रुटियां हो सकती हैं, जिससे असामान्य लेनदेन हो सकता है। असामान्य प्रसंस्करण और लॉगिंग को बेहतर बनाने की आवश्यकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में भी अनुकूलित किया जा सकता हैः

लाभ को लॉक करने और घाटे को कम करने के लिए स्टॉप लॉस रणनीति को बढ़ाएं।

लेन-देन की मात्रा के संकेतकों के साथ संयोजन में, झूठे संकेतों से बचें। उदाहरण के लिए, ब्रिन बैंड को तोड़ने पर लेनदेन की मात्रा की जांच करें।

मशीन लर्निंग एल्गोरिदम को जोड़ना, ऐतिहासिक डेटा प्रशिक्षण का उपयोग करना, पैरामीटर को स्वचालित रूप से अनुकूलित करना।

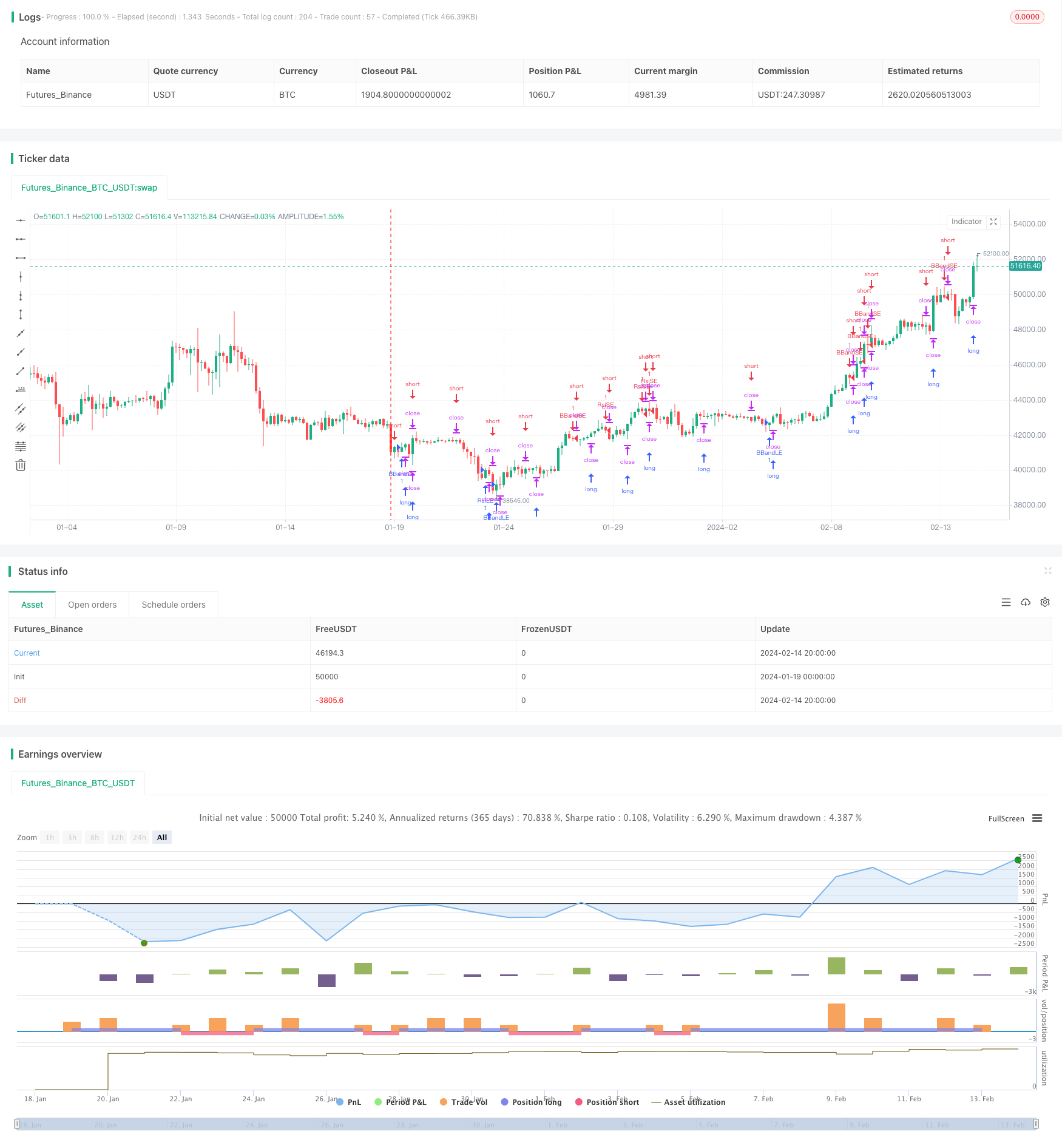

यह एक ग्राफिकल डिस्प्ले है जो रणनीति के प्रदर्शन को दर्शाता है।

ऑप्टिमाइज़ेशन के लिए सबसे अच्छा पैरामीटर संयोजन चुनें।

संक्षेप

इस रणनीति में कई संकेतकों जैसे कि औसत रेखा, ब्रिन बैंड और आरएसआई का उपयोग किया गया है, जो संकेतक के संयोजन के माध्यम से निर्णय लेते हैं, व्यापार संकेतों का निर्माण करते हैं। रणनीति का लाभ अनुकूलनशीलता और निर्णय सटीक है; जोखिम मुख्य रूप से पैरामीटर सेटिंग और प्रक्रिया में लागू होता है, निरंतर परीक्षण को अनुकूलित करने की आवश्यकता होती है। इसके बाद, रणनीति को लगातार सुधारने के लिए, स्टॉप लॉस मैकेनिज्म को बढ़ाने के लिए, मशीन सीखने के प्रशिक्षण के सर्वोत्तम पैरामीटर का उपयोग करने के लिए, और ग्राफिकल इंटरफेस विकसित करने, निगरानी और असामान्यता प्रसंस्करण कार्यों को बेहतर बनाने के लिए।

/*backtest

start: 2024-01-19 00:00:00

end: 2024-02-15 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("MD strategy", overlay=true)

lengthrsi = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

price = close

source = close

lengthbb = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

direction = input(0, title = "Strategy Direction",minval=-1, maxval=1)

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

consecutiveBarsUp = input(3)

consecutiveBarsDown = input(3)

lengthch = input( minval=1, maxval=1000, defval=5)

upBound = highest(high, lengthch)

downBound = lowest(low, lengthch)

ups = price > price[1] ? nz(ups[1]) + 1 : 0

dns = price < price[1] ? nz(dns[1]) + 1 : 0

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

basis = sma(source, lengthbb)

dev = mult * stdev(source, lengthbb)

upper = basis + dev

lower = basis - dev

vrsi = rsi(price, lengthrsi)

if (not na(vrsi))

if (crossover(vrsi, overSold))

strategy.entry("RsiLE", strategy.long, comment="RsiLE")

if (crossunder(vrsi, overBought))

strategy.entry("RsiSE", strategy.short, comment="RsiSE")

if (crossover(source, lower))

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands", comment="BBandLE")

else

strategy.cancel(id="BBandLE")

if (crossunder(source, upper))

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE")

else

strategy.cancel(id="BBandSE")

if (not na(close[lengthch]))

strategy.entry("ChBrkLE", strategy.long, stop=upBound + syminfo.mintick, comment="ChBrkLE")

strategy.entry("ChBrkSE", strategy.short, stop=downBound - syminfo.mintick, comment="ChBrkSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)