मूविंग एवरेज क्रॉसओवर रणनीति

अवलोकन

यह रणनीति सरल चलती औसत और भारित चलती औसत के क्रॉसिंग पर आधारित है, जो ट्रेडिंग सिग्नल उत्पन्न करती है, जबकि स्टॉप और स्टॉप के संयोजन के साथ स्थिति को प्रबंधित करती है। यह रणनीति गतिशील कारक ((चलने वाली औसत क्रॉसिंग) और स्थिर कारक ((फिक्स्ड स्टॉप और स्टॉप अनुपात) को जोड़ती है, जिससे गतिशील स्टैटिक इंटरसेप्शन का प्रभाव प्राप्त होता है।

रणनीति सिद्धांत

मूल तर्क दो अलग-अलग चक्रों के लिए एक चलती औसत की गणना करना है, एक 9-दिवसीय सरल चलती औसत और एक 21-दिवसीय भारित चलती औसत है। एक खरीद संकेत उत्पन्न होता है जब एक छोटी अवधि में 9 दिन की सरल चलती औसत एक लंबी अवधि में 21 दिन की भारित चलती औसत से गुजरती है; और एक बिक्री संकेत उत्पन्न होता है जब एक छोटी अवधि में एक लंबी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक लंबी अवधि में एक लंबी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक छोटी अवधि में एक

सिग्नल प्राप्त करने के बाद, सेट किए गए स्टॉप-स्टॉप अनुपात के अनुसार ऑर्डर करें। उदाहरण के लिए, यदि स्टॉप-स्टॉप अनुपात 5% है, तो स्टॉप-स्टॉप मूल्य प्रवेश मूल्य का 95% है। यदि स्टॉप-स्टॉप अनुपात 5% है, तो स्टॉप-स्टॉप मूल्य प्रवेश मूल्य का 105% है। इस प्रकार गतिशील कारक ((चलने वाली औसत क्रॉसिंग प्रवेश और निकास समय निर्धारित करता है) और स्थिर कारक ((फिक्स्ड स्टॉप-स्टॉप अनुपात) का एकीकरण होता है।

श्रेष्ठता विश्लेषण

इस रणनीति में गतिशील तकनीकी संकेतकों और स्थिर रणनीतिक मापदंडों का संयोजन है, जिसमें गतिशील प्रणाली का लाभ है। तकनीकी संकेतक गतिशील रूप से बाजार की विशेषताओं को पकड़ने में मदद करते हैं, जो रुझानों को पकड़ने में मदद करते हैं। जबकि पैरामीटर सेटिंग स्थिर जोखिम और रिटर्न नियंत्रण प्रदान करती है, जो स्थिति प्रबंधन की आकस्मिकता को कम करने में मदद करती है।

शुद्ध गतिशील प्रणाली की तुलना में, यह रणनीति स्थिति प्रबंधन में अधिक मजबूत है, जो तर्कहीन निर्णयों के प्रभाव को कम कर सकती है। शुद्ध स्थिर प्रणाली की तुलना में, इस रणनीति में प्रवेश विकल्प अधिक लचीला है, जो बाजार के परिवर्तनों के अनुकूल है। इसलिए, यह रणनीति समग्र रूप से बेहतर है।

जोखिम विश्लेषण

इस रणनीति के लिए जोखिम मुख्य रूप से दो पहलुओं से आता है। पहला, यह संभव है कि चलती औसत गलत संकेत उत्पन्न करे। जब बाजार में उतार-चढ़ाव होता है, तो चलती औसत अक्सर पार हो सकता है, जिससे रणनीति को बंद कर दिया जाता है। दूसरा, यह जोखिम है कि फिक्स्ड स्टॉप लॉस स्टॉप विशेष बाजार की स्थिति के लिए अनुकूल नहीं हो सकता है। जब अचानक होने वाली घटनाओं के कारण बाजार में भारी उतार-चढ़ाव होता है, तो पूर्वनिर्धारित स्टॉप लॉस पोजीशन को तोड़ दिया जा सकता है, जिससे जोखिम को प्रभावी ढंग से नियंत्रित नहीं किया जा सकता है।

प्रतिरोध एक है कि महत्वपूर्ण समय के बिंदुओं से बचने के लिए, गलत संकेतों की संभावना को कम करने के लिए। प्रतिरोध एक है कि बाजार में उतार-चढ़ाव और विशेष घटनाओं के आधार पर अनुकूली स्टॉप-लॉस एल्गोरिदम को सक्षम करने के लिए, ताकि स्टॉप-लॉस बाजार के साथ समायोजित हो सके।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

विभिन्न मापदंडों के संयोजनों का परीक्षण करें और सर्वोत्तम मापदंड खोजें;

इस प्रकार, यह एक और महत्वपूर्ण कदम है, और यह भी एक महत्वपूर्ण कदम है।

बाजार के साथ जुड़ने के लिए अनुकूलनशील स्टॉप-लॉस एल्गोरिदम का उपयोग करना;

अन्य संकेतकों के साथ मजबूत और कमजोर रुझानों का आकलन करें और बाजार में उतार-चढ़ाव से बचें।

मशीन सीखने के तरीकों का उपयोग करके पैरामीटर को स्वचालित रूप से अनुकूलित करें।

विभिन्न मापदंडों का परीक्षण, फ़िल्टरिंग की शर्तों को बढ़ाना, स्टॉपलॉस को बेहतर बनाना, रुझानों का आकलन करना आदि के माध्यम से रणनीति की स्थिरता और रिटर्न दर को और बढ़ाया जा सकता है।

संक्षेप

इस रणनीति में गतिशील संकेतकों और स्थिर पैरामीटर को सफलतापूर्वक संयोजित किया गया है, लचीलापन और स्थिरता दोनों को ध्यान में रखते हुए। यह रणनीति पूरी तरह से गतिशील और पूरी तरह से स्थिर रणनीतियों की तुलना में बेहतर प्रदर्शन करती है। बेशक, अभी भी अनुकूलन की जगह है। पैरामीटर समायोजन, फ़िल्टरिंग शर्तें, स्व-अनुकूली रोकथाम और मशीन सीखने जैसे तरीकों से रणनीति को बेहतर बनाया जा सकता है।

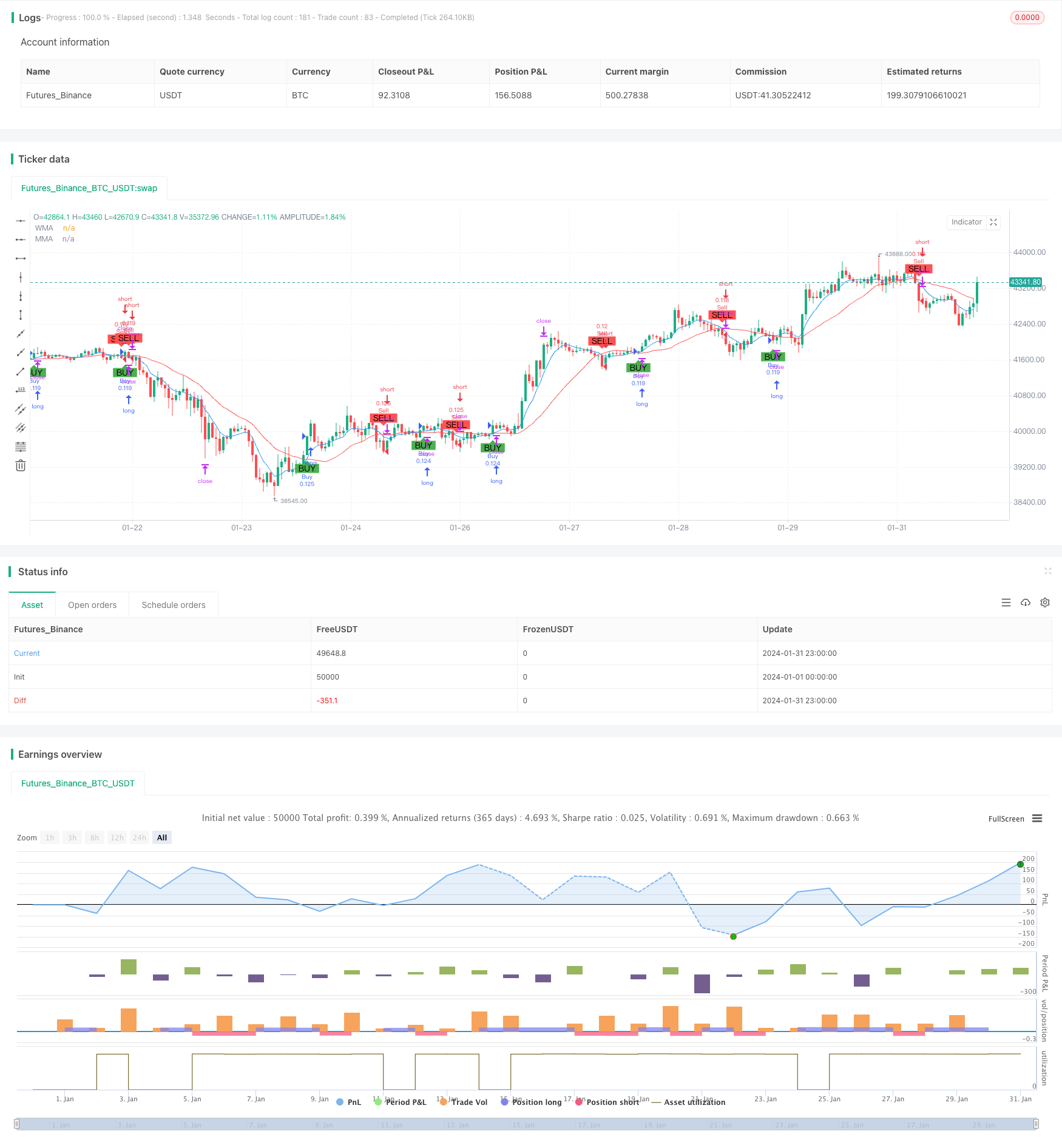

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("WMA vs MMA Crossover Strategy with SL/TP", shorttitle="WMA_MMA_Cross_SL_TP", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Définition des périodes pour les moyennes mobiles

wmaLength = input.int(9, title="WMA Length")

mmaLength = input.int(21, title="MMA Length")

// Paramètres de Stop Loss et Take Profit en pourcentage

stopLossPercentage = input.float(5, title="Stop Loss (%)") / 100

takeProfitPercentage = input.float(5, title="Take Profit (%)") / 100

// Calcul des moyennes mobiles

wmaValue = ta.wma(close, wmaLength)

mmaValue = ta.sma(close, mmaLength)

// Conditions pour les signaux d'achat et de vente

buySignal = ta.crossover(wmaValue, mmaValue)

sellSignal = ta.crossunder(wmaValue, mmaValue)

// Génération des ordres en fonction des signaux

if buySignal

strategy.entry("Buy", strategy.long)

strategy.exit("Exit Buy", "Buy", stop=strategy.position_avg_price * (1 - stopLossPercentage), limit=strategy.position_avg_price * (1 + takeProfitPercentage))

if sellSignal

strategy.entry("Sell", strategy.short)

strategy.exit("Exit Sell", "Sell", stop=strategy.position_avg_price * (1 + stopLossPercentage), limit=strategy.position_avg_price * (1 - takeProfitPercentage))

// Affichage des moyennes mobiles sur le graphique

plot(wmaValue, color=color.blue, title="WMA")

plot(mmaValue, color=color.red, title="MMA")

// Affichage des signaux sur le graphique pour référence

plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")