मोमेंटम ऑसिलेटर ट्रेलिंग स्टॉप रणनीति

अवलोकन

इस रणनीति में बुरिन बैंड सूचक और यादृच्छिक सूचक का एकीकृत उपयोग किया गया है, जिससे बाजार में ओवरबॉय और ओवरसोल की स्थिति की पहचान की जा सके और बुरिन बैंड के निचले पट्टी के पास व्यापार के अवसरों की खोज की जा सके। साथ ही, औसत वास्तविक उतार-चढ़ाव की सीमा सूचक का उपयोग करके स्टॉप लॉस को ट्रैक किया जाता है। डायनामिक ट्रेलिंग स्टॉप गतिशील स्टॉप विधि का उपयोग करता है, जो बाजार में उतार-चढ़ाव के आधार पर स्टॉप पोजीशन को लचीले ढंग से समायोजित करने में सक्षम है, जिससे स्टॉप लॉस प्रभाव की गारंटी देते हुए, बहुत संवेदनशील रूप से स्टॉप आउट होने से बचा जा सके।

रणनीति सिद्धांत

इस रणनीति में 20 की लंबाई और 2 के मानक विचलन के साथ ब्रिलिन बैंड का उपयोग किया जाता है, यह पहचानने के लिए कि क्या कीमत ऊपरी या निचले ट्रैक को छूती है। नीचे की रेखा को छूने से संकेत मिलता है कि यह ओवरसोल्ड हो सकता है, और ऊपरी रेखा को छूने से ओवरबॉट हो सकता है। इसके अलावा, यह रणनीति 14 के के-लाइन चक्र, डी-वैल्यू स्लीविंग चक्र के साथ 3 के यादृच्छिक संकेतक का उपयोग करके ओवरबॉट और ओवरसोल्ड का निर्धारण करती है। जब बंद मूल्य ब्रिलिन बैंड के नीचे की रेखा से नीचे होता है, और यादृच्छिक संकेतक के 20 से नीचे होता है, तो ओवरसोल्ड, अधिक होता है; जब बंद मूल्य ब्रिलिन बैंड के ऊपर की रेखा पर होता है, और यादृच्छिक संकेतक के 80 से ऊपर होता है, तो ओवरबॉट, खाली होता है।

प्रवेश के बाद, यह रणनीति औसत वास्तविक उतार-चढ़ाव की सीमा के संकेतकों का उपयोग करके रोक को ट्रैक करती है। स्टॉप पॉइंट औसत वास्तविक उतार-चढ़ाव की सीमा का 1.5 गुना है, जो बाजार में उतार-चढ़ाव के आधार पर स्टॉप पॉइंट को निर्धारित करने में सक्षम है, जिससे स्टॉप पॉइंट को बहुत करीब या बहुत आराम से बचा जा सकता है।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैं:

ब्रिन बैंड और यादृच्छिक संकेतकों के संयुक्त उपयोग से ओवरबॉट और ओवरसोल्ड की स्थिति का पता लगाना, ट्रेडों के समय की सटीकता में सुधार करना

गतिशील समायोज्य स्टॉप पॉइंट, जो बाजार में उतार-चढ़ाव के आधार पर उचित स्टॉप दूरी निर्धारित करने में सक्षम है

स्टॉप लॉस को ट्रैक करने के तरीके से स्टॉप लॉस को बहुत करीब से ट्रैक किया जा सकता है, जिससे स्टॉप लॉस को आसानी से ट्रैक किया जा सकता है

नीति नियम स्पष्ट, सरल और समझने में आसान हैं

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

ब्रिन बैंड के ऊपर और नीचे के ट्रैक के बारे में 100 प्रतिशत निश्चित नहीं है कि कीमतों में उलटफेर हो सकता है, और यह संभावना है कि ब्रेकआउट जारी रहेगा

यादृच्छिक संकेतक पैरामीटर की गलत सेटिंग एक गलत सिग्नल का कारण बन सकता है

अनुगमन बंद करने से बाजार में उचित उतार-चढ़ाव के दायरे से अधिक स्टॉप लॉस हो सकता है

addDynamic trailing stop बेहतर हो सकता है, बाजार में उतार-चढ़ाव के आधार पर ट्रेलिंग स्टॉप दूरी को बारीकी से समायोजित करें

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में भी अनुकूलित किया जा सकता हैः

विभिन्न ब्रिन बैंड मापदंडों के परिणामों के प्रभाव का परीक्षण करना और सर्वोत्तम संयोजनों को खोजना

विभिन्न यादृच्छिक सूचक मापदंडों का परीक्षण करें और सूचक प्रभावशीलता में सुधार करें

गतिशील रूप से स्टॉप दूरी को ट्रिगर करने की संख्या और लाभप्रदता के आधार पर समायोजित करें

अन्य संकेतकों के साथ संयोजन में प्रवेश संकेतों को फ़िल्टर करना, ऑपरेशन की सफलता दर में सुधार करना

स्टॉप-लॉस री-एंट्री मैकेनिज्म जोड़ा गया, बाजार की प्रवृत्ति के अवसरों को पूरा करने के लिए

संक्षेप

इस रणनीति पर आधारित है, ब्रींड पहचान ओवरबॉय ओवरसोल स्थिति, stochastic सूचक के लिए सहायक पुष्टि. रणनीति के नियम स्पष्टता, रोकथाम के तरीके के लिए उचित लचीलापन के फायदे है. लेकिन यह भी निर्णय के मानदंड की अशुद्धता, रोकथाम दूरी सेट करने के लिए अनुचित जैसे जोखिम है. पैरामीटर अनुकूलन, सिग्नल फ़िल्टरिंग जोड़ने, गतिशील समायोजन रोकथाम आदि के माध्यम से रणनीति के प्रदर्शन को और बढ़ाया जा सकता है.

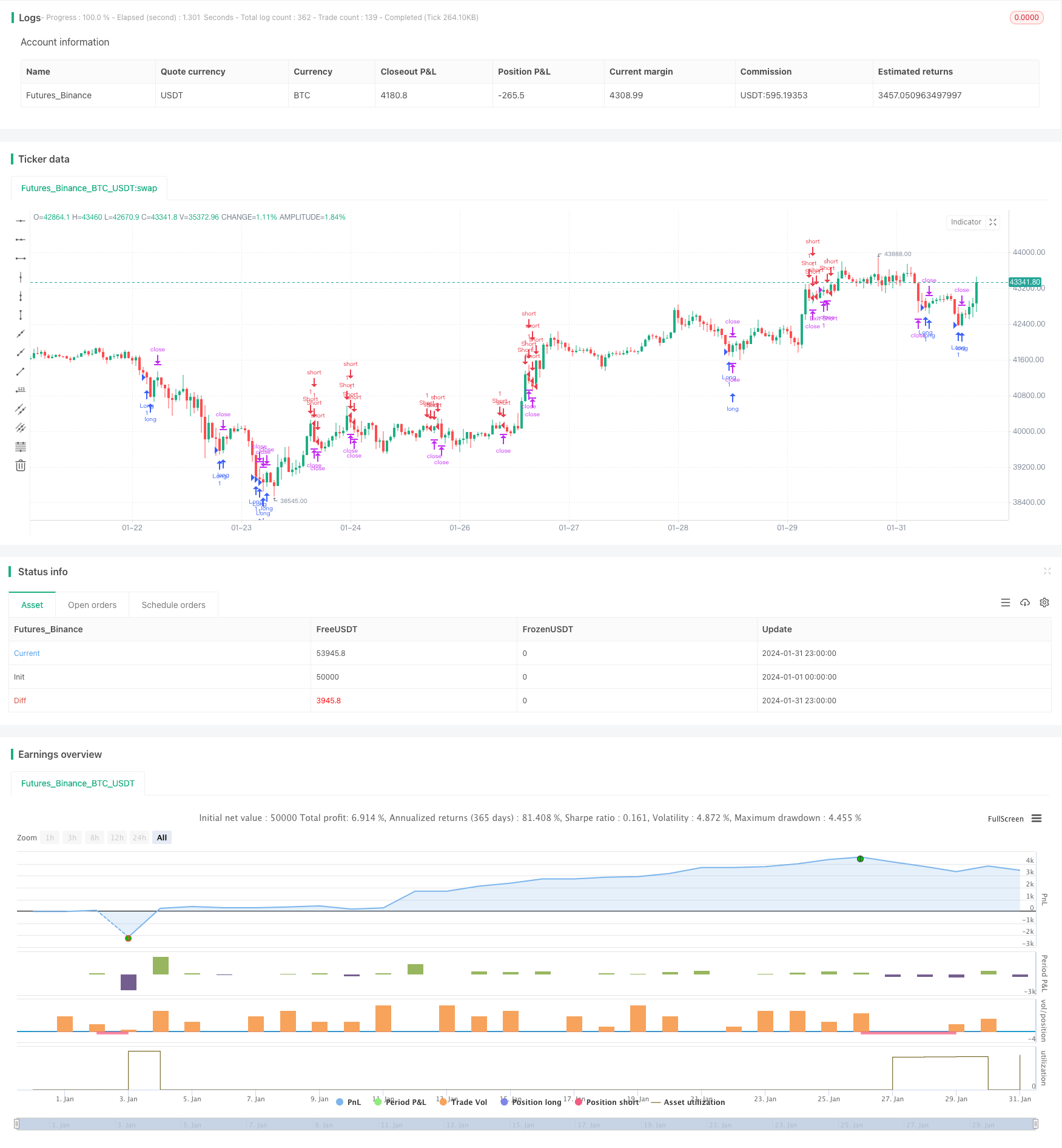

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger y Estocástico con Trailing Stop", overlay=true)

// Parámetros de entrada

lengthBB = input(20, title="Longitud BB")

stdDevBB = input(2, title="Desviación Estándar BB")

kLength = input(14, title="Longitud K Estocástico")

dLength = input(3, title="Longitud D Estocástico")

smooth = input(3, title="Suavizado Estocástico")

atrLength = input(14, title="Longitud ATR")

trailStopATRMultiple = input(1.5, title="Multiplicador ATR para Trailing Stop")

// Cálculos

[upperBB, basisBB, lowerBB] = ta.bb(close, lengthBB, stdDevBB)

stochK = ta.sma(ta.stoch(close, high, low, kLength), smooth)

atr = ta.atr(atrLength)

// Condiciones de trading

longCondition = close < lowerBB and stochK < 20

shortCondition = close > upperBB and stochK > 80

// Ejecutar operaciones

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Trailing Stop

strategy.exit("Exit Long", from_entry="Long", trail_points=atr * trailStopATRMultiple, trail_offset=atr * trailStopATRMultiple)

strategy.exit("Exit Short", from_entry="Short", trail_points=atr * trailStopATRMultiple, trail_offset=atr * trailStopATRMultiple)