कई कारकों पर आधारित मात्रात्मक ट्रेडिंग रणनीतियाँ

अवलोकन

यह रणनीति संभावित प्रवेश के अवसरों की पहचान करने के लिए आरएसआई, एमएसीडी, ओबीवी, सीसीआई, सीएमएफ, एमएफआई और वीडब्ल्यूएमएसीडी जैसे कई तकनीकी संकेतकों का उपयोग करती है। यह रणनीति उच्च अस्थिरता और गहराई या वीएफआई स्थितियों को पूरा करने पर व्यापार संकेत भेजने के लिए उपयोगकर्ता डुबकी जांच संकेतकों के साथ संयुक्त है। यह रणनीति केवल अधिक करती है।

रणनीति सिद्धांत

आरएसआई, एमएसीडी, ओबीवी, सीसीआई, सीएमएफ, एमएफआई और वीडब्ल्यूएमएसीडी जैसे संकेतकों की गणना करें, और स्व-अनुकूली रैखिक रिग्रेशन विधि के माध्यम से प्रत्येक सूचक और ऐतिहासिक कीमतों के बीच विचलन का पता लगाएं। जब सूचक नवाचार कम है और कीमतें नवाचार के बाद कम नहीं हैं, तो एक खरीद संकेत जारी करें।

उपयोगकर्ता के इनपुट के आधार पर अस्थिरता दर थ्रेशोल्ड और गहराई प्रतिशत थ्रेशोल्ड, VFI सूचक फ़िल्टरिंग के साथ, उच्च अस्थिरता और गहराई परीक्षण के अनुरूप K लाइन पर सिग्नल।

प्रारंभिक अधिभार के बाद, यदि कीमत अंतिम अधिभार के एक निश्चित अनुपात से नीचे गिरती है (कन्फ़िगर करने योग्य), तो फिर से अधिभार लगाया जाता है।

ट्रैक किए गए स्टॉप लॉस का उपयोग करें और विन्यास के स्टॉप अनुपात को पूरा करने के लिए स्टॉप करें।

श्रेष्ठता विश्लेषण

कई कारकों का संयोजन, कीमत और मात्रा के संकेतक का समग्र उपयोग, सिग्नल की विश्वसनीयता में सुधार करता है।

स्व-अनुकूली रैखिक रिग्रेशन विधि का पता लगाने के लिए विचलन, मानव-निर्मित निर्णय की व्यक्तिपरकता से बचें।

उतार-चढ़ाव की दर और गहराई/वीएफआई जांच के संकेतकों के संयोजन से, पलटने के अवसरों की पहचान करने में मदद मिलती है।

कई बार जमा करने से कीमतों में बदलाव का पूरा लाभ उठाया जा सकता है, और स्टॉप लॉस लाभ को लॉक करने के लिए ट्रैक किया जा सकता है।

जोखिम विश्लेषण

बहु-कारक संयोजन निर्णय अधिक जटिल है, पैरामीटर अनुकूलन और पहचान प्रभाव से विचलन वास्तविक प्रदर्शन को प्रभावित कर सकता है।

एकतरफा स्थिति में उच्च जोखिम है, यदि निर्णय में त्रुटि हो तो अधिक नुकसान हो सकता है।

बार-बार बढ़ी हुई स्थिति के तहत, नुकसान भी बढ़ जाएगा, स्थिति को सावधानीपूर्वक नियंत्रित करने की आवश्यकता होगी।

वास्तविक मुनाफे पर लेनदेन शुल्क के प्रभाव पर ध्यान दें

अनुकूलन दिशा

विभिन्न मापदंडों और मापदंडों के संयोजन के प्रभाव का परीक्षण करें, अनुकूलित विन्यास

स्टॉप लॉस रणनीति जोड़ें, एकल और अधिकतम नुकसान को नियंत्रित करें।

जोखिमों को विभाजित करने के लिए द्वि-दिशात्मक व्यापार के अवसरों पर विचार करें।

मशीन लर्निंग के साथ स्वचालित रूप से अनुकूलित पैरामीटर।

संक्षेप

इस रणनीति में प्रवेश के समय की पहचान करने के लिए कई तकनीकी संकेतकों को शामिल किया गया है, और उपयोगकर्ता परिभाषित शर्तों और VFI संकेतकों का उपयोग करके झूठे संकेतों को फ़िल्टर किया गया है। यह रणनीति कीमतों की वापसी का उपयोग करती है जो लगातार स्थिति को पकड़ती है, जो प्रवृत्ति में अवसरों को पकड़ने के लिए फायदेमंद है। लेकिन यह गलत निर्णय और एकतरफा स्थिति रखने के जोखिम का भी सामना करती है, जोखिम को कम करने और लाभ के लिए जगह बढ़ाने के लिए सूचक पैरामीटर और स्टॉप-लॉस रणनीति आदि को उचित रूप से अनुकूलित करने की आवश्यकता है।

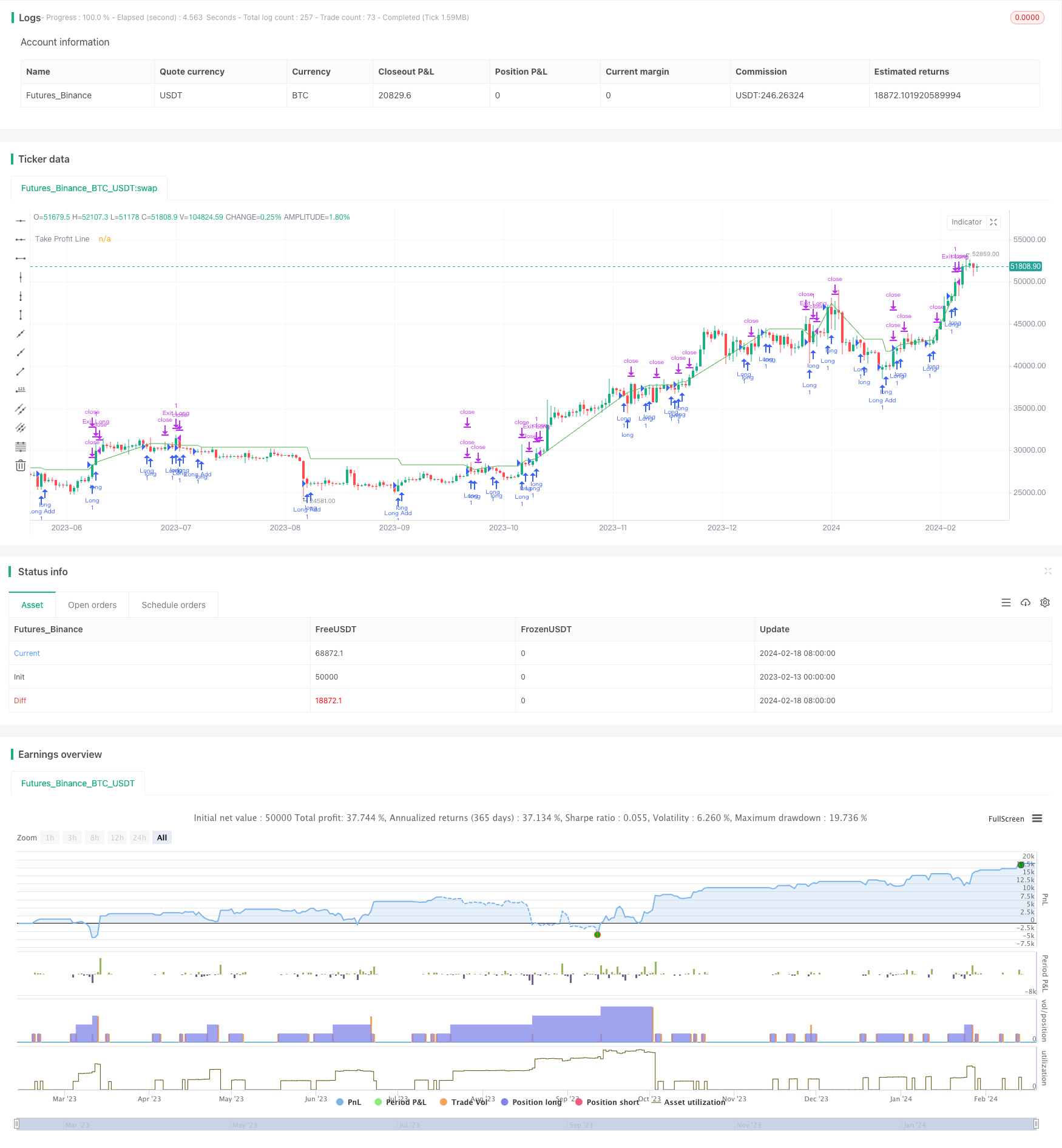

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mkose81

//@version=5

strategy("RSI ve MACD Uyumsuzluğu Stratejisi (Sadece Long)", overlay=true, max_bars_back=4000,use_bar_magnifier= true,pyramiding=40)

// RSI Hesaplama

rsi = ta.rsi(close, 14)

float botRSI = na

botRSI := ta.pivotlow(5, 5)

botcRSI = 0

botcRSI := botRSI ? 5 : nz(botcRSI[1]) + 1

newbotRSI = ta.pivotlow(5, 0)

emptylRSI = true

if not na(newbotRSI) and newbotRSI < low[botcRSI]

diffRSI = (newbotRSI - low[botcRSI]) / botcRSI

llineRSI = newbotRSI - diffRSI

for x = 1 to botcRSI - 1 by 1

if close[x] < llineRSI

emptylRSI := false

break

llineRSI -= diffRSI

emptylRSI

// Pozitif Uyumsuzluk Alım Sinyali - RSI

alRSI = 0

if emptylRSI and not na(newbotRSI)

if rsi[botcRSI] < rsi

alRSI := 1

// MACD Hesaplama

[macd, signal, _] = ta.macd(close, 21, 55, 8)

float botMACD = na

botMACD := ta.pivotlow(5, 5)

botcMACD = 0

botcMACD := botMACD ? 5 : nz(botcMACD[1]) + 1

newbotMACD = ta.pivotlow(5, 0)

emptylMACD = true

if not na(newbotMACD) and newbotMACD < low[botcMACD]

diffMACD = (newbotMACD - low[botcMACD]) / botcMACD

llineMACD = newbotMACD - diffMACD

for x = 1 to botcMACD - 1 by 1

if close[x] < llineMACD

emptylMACD := false

break

llineMACD -= diffMACD

emptylMACD

// Pozitif Uyumsuzluk Alım Sinyali - MACD

alMACD = 0

if emptylMACD and not na(newbotMACD)

if macd[botcMACD] < macd

alMACD := 1

// OBV Hesaplama ve Uyumsuzluk Tespiti

obv = ta.cum(ta.change(close) > 0 ? volume : ta.change(close) < 0 ? -volume : 0)

float botOBV = na

botOBV := ta.pivotlow(5, 5)

botcOBV = 0

botcOBV := botOBV ? 5 : nz(botcOBV[1]) + 1

newbotOBV = ta.pivotlow(5, 0)

emptylOBV = true

if not na(newbotOBV) and newbotOBV < obv[botcOBV]

diffOBV = (newbotOBV - obv[botcOBV]) / botcOBV

llineOBV = newbotOBV - diffOBV

for x = 1 to botcOBV - 1 by 1

if obv[x] < llineOBV

emptylOBV := false

break

llineOBV -= diffOBV

emptylOBV

// Pozitif Uyumsuzluk Alım Sinyali - OBV

alOBV = 0

if emptylOBV and not na(newbotOBV)

if obv[botcOBV] < obv

alOBV := 1

// CCI Hesaplama ve Uyumsuzluk Tespiti

cci = ta.cci(close, 20)

float botCCI = na

botCCI := ta.pivotlow(5, 5)

botcCCI = 0

botcCCI := botCCI ? 5 : nz(botcCCI[1]) + 1

newbotCCI = ta.pivotlow(5, 0)

emptylCCI = true

if not na(newbotCCI) and newbotCCI < cci[botcCCI]

diffCCI = (newbotCCI - cci[botcCCI]) / botcCCI

llineCCI = newbotCCI - diffCCI

for x = 1 to botcCCI - 1 by 1

if cci[x] < llineCCI

emptylCCI := false

break

llineCCI -= diffCCI

emptylCCI

// Pozitif Uyumsuzluk Alım Sinyali - CCI

alCCI = 0

if emptylCCI and not na(newbotCCI)

if cci[botcCCI] < cci

alCCI := 1

// CMF Hesaplama

length = 20

mfm = ((close - low) - (high - close)) / (high - low)

mfv = mfm * volume

cmf = ta.sma(mfv, length) / ta.sma(volume, length)

float botCMF = na

botCMF := ta.pivotlow(5, 5)

botcCMF = 0

botcCMF := botCMF ? 5 : nz(botcCMF[1]) + 1

newbotCMF = ta.pivotlow(5, 0)

emptylCMF = true

if not na(newbotCMF) and newbotCMF < cmf[botcCMF]

diffCMF = (newbotCMF - cmf[botcCMF]) / botcCMF

llineCMF = newbotCMF - diffCMF

for x = 1 to botcCMF - 1 by 1

if cmf[x] < llineCMF

emptylCMF := false

break

llineCMF -= diffCMF

emptylCMF

// Pozitif Uyumsuzluk Alım Sinyali - CMF

alCMF = 0

if emptylCMF and not na(newbotCMF)

if cmf[botcCMF] < cmf

alCMF := 1

// MFI Hesaplama

lengthMFI = 14

mfi = ta.mfi(close, lengthMFI)

float botMFI = na

botMFI := ta.pivotlow(mfi, 5, 5)

botcMFI = 0

botcMFI := botMFI ? 5 : nz(botcMFI[1]) + 1

newbotMFI = ta.pivotlow(mfi, 5, 0)

emptylMFI = true

if not na(newbotMFI) and newbotMFI < mfi[botcMFI]

diffMFI = (newbotMFI - mfi[botcMFI]) / botcMFI

llineMFI = newbotMFI - diffMFI

for x = 1 to botcMFI - 1 by 1

if mfi[x] < llineMFI

emptylMFI := false

break

llineMFI -= diffMFI

emptylMFI

// Pozitif Uyumsuzluk Alım Sinyali - MFI

alMFI = 0

if emptylMFI and not na(newbotMFI)

if mfi[botcMFI] < mfi

alMFI := 1

// VWMACD Hesaplama

fastLength = 12

slowLength = 26

signalSmoothing = 9

vwmacd = ta.ema(close, fastLength) - ta.ema(close, slowLength)

signalLine = ta.ema(vwmacd, signalSmoothing)

histogram = vwmacd - signalLine

// VWMACD Uyumsuzluk Tespiti

float botVWMACD = na

botVWMACD := ta.pivotlow(histogram, 5, 5)

botcVWMACD = 0

botcVWMACD := botVWMACD ? 5 : nz(botcVWMACD[1]) + 1

newbotVWMACD = ta.pivotlow(histogram, 5, 0)

emptylVWMACD = true

if not na(newbotVWMACD) and newbotVWMACD < histogram[botcVWMACD]

diffVWMACD = (newbotVWMACD - histogram[botcVWMACD]) / botcVWMACD

llineVWMACD = newbotVWMACD - diffVWMACD

for x = 1 to botcVWMACD - 1 by 1

if histogram[x] < llineVWMACD

emptylVWMACD := false

break

llineVWMACD -= diffVWMACD

emptylVWMACD

// Pozitif Uyumsuzluk Alım Sinyali - VWMACD

alVWMACD = 0

if emptylVWMACD and not na(newbotVWMACD)

if histogram[botcVWMACD] < histogram

alVWMACD := 1

//Dipci indikator

lengthd= 130

coef = 0.2

vcoef = 2.5

signalLength = 5

smoothVFI = false

ma(x, y) =>

smoothVFI ? ta.sma(x, y) : x

typical = hlc3

inter = math.log(typical) - math.log(typical[1])

vinter = ta.stdev(inter, 30)

cutoff = coef * vinter * close

vave = ta.sma(volume, lengthd)[1]

vmax = vave * vcoef

vc = volume < vmax ? volume : vmax //min( volume, vmax )

mf = typical - typical[1]

iff_4 = mf < -cutoff ? -vc : 0

vcp = mf > cutoff ? vc : iff_4

vfi = ma(math.sum(vcp, lengthd) / vave, 3)

vfima = ta.ema(vfi, signalLength)

d = vfi - vfima

// Kullanıcı girdileri

volatilityThreshold = input.float(1.005, title="Volume Percentage Threshold")

pinThreshold = input.float(1.005, title="Deep Percentage Threshold")

// Hesaplamalar

volatilityPercentage = (high - low) / open

pinPercentage = close > open ? (high - close) / open : (close - low) / open

// Volatilite koşulu ve VFI ile filtreleme

voldip = volatilityPercentage >= volatilityThreshold or pinPercentage >= pinThreshold

volCondition = voldip and vfi< 0 // VFI değeri 0'dan küçükse volCondition aktif olacak

threeCommasEntryComment = input.string(title="3Commas Entry Comment", defval="")

threeCommasExitComment = input.string(title="3Commas Exit Comment", defval="")

takeProfitPerc = input.float(1, title="Take Profit Percentage (%)") / 100

fallPerc = input.float(5, title="Percentage for Additional Buy (%)") / 100

// Değişkenlerin tanımlanması

var float lastBuyPrice = na

var float tpPrice = na

var int lastTpBar = na

// Alım koşulları

longCondition = alRSI or alMACD or alOBV or alCCI or alCMF or alMFI or alVWMACD or volCondition

// Son alım fiyatını saklamak için değişken

// İlk alım stratejisi

if (longCondition and strategy.position_size == 0)

strategy.entry("Long", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// İkinci ve sonraki alım koşulları (son alım fiyatının belirlenen yüzde altında)

if (open < lastBuyPrice * (1 - fallPerc) and strategy.position_size > 0)

strategy.entry("Long Add", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// Kar alma fiyatını hesaplama ve strateji çıkışı

tp_price = strategy.position_avg_price * (1 + takeProfitPerc)

if strategy.position_size > 0

strategy.exit("Exit Long", "Long", limit=tp_price,comment=threeCommasExitComment)

strategy.exit("Exit Long Add", "Long Add", limit=tp_price,comment=threeCommasExitComment)

tpPrice := na // Pozisyon kapandığında TP çizgisini sıfırla

// Kar alma seviyesi çizgisi çizme

plot(strategy.position_size > 0 ? tp_price : na, color=color.green, title="Take Profit Line")