मात्रात्मक रेंज ब्रेकआउट पर आधारित अनुकूली अस्थिरता रणनीति

अवलोकन

यह रणनीति हाल ही में एक निश्चित अवधि के दौरान लेनदेन की मात्रा के उच्चतम और निम्नतम मानों की गणना करके एक अनुकूलित उतार-चढ़ाव की सीमा बनाती है, जो वर्तमान अवधि के लेनदेन की मात्रा के इस सीमा को तोड़ने पर एक व्यापारिक संकेत उत्पन्न करती है। सिग्नल की दिशा, सूर्य और चंद्रमा के अनुसार, सरल और प्रभावी है।

रणनीति सिद्धांत

मुख्य तर्क यह है कि हाल ही में एन चक्रों में सकारात्मक और नकारात्मक लेनदेन के उच्चतम न्यूनतम मूल्य की गणना करें, जिससे एक अनुकूलित उतार-चढ़ाव की सीमा हो। इस सीमा के आधार पर यह निर्धारित करें कि क्या उस अवधि में कोई ब्रेकडाउन हुआ है।

यह गणना निम्नानुसार की जाती है:

- नवीनतम एन चक्रों के लिए उच्चतम और निम्नतम लेनदेन की गणना करें

- यह निर्धारित करने के लिए कि क्या वर्तमान चक्र की लेनदेन मात्रा उच्चतम से अधिक है

- वर्तमान या तन्य या सूर्य के प्रकाश के साथ संयोजन, ब्रेकडाउन सिग्नल का निर्णय पूरा करें

- अधिक रिक्त सिग्नल उत्पन्न करें

श्रेष्ठता विश्लेषण

इस रणनीति के मुख्य फायदे हैंः

- बाजार में बदलाव के प्रति संवेदनशील

- उच्च उतार-चढ़ाव वाले आकस्मिक घटनाओं को पकड़ना और लीक दर को कम करना

- झूठी घुसपैठ से बचने के लिए गलत निर्णय लेना

- सरल, समझने में आसान और संशोधित

- विभिन्न किस्मों के लिए लचीला समायोजन पैरामीटर

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

- उच्च और निम्न का पीछा करना आसान है, पैरामीटर नियंत्रण को समायोजित करने की आवश्यकता है

- बड़े चक्र वाले बाजारों में अक्सर गलत संकेत हो सकते हैं

- सामान्य और असामान्य के बीच अंतर करने में असमर्थता, अन्य संकेतकों या पैटर्न के साथ संयोजन की आवश्यकता होती है

- हर बार एक बार प्रवेश के लिए एक मौका है, प्रवृत्ति को ट्रैक नहीं किया जा सकता

अन्य संकेतकों के साथ संयोजन में पैरामीटर चक्र को समायोजित करके अनुकूलित किया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- विभिन्न बाजार चक्रों के लिए पैरामीटर की लंबाई को समायोजित करने के लिए पैरामीटर जोड़ें

- औसत रेखा, ब्रिन बैंड, और फ़िल्टर सिग्नल जोड़ें

- K-लाइन आकृति को अनुकूलित करने के लिए, झूठी घुसपैठ से बचें

- रणनीति को ट्रेंड ट्रैक करने के लिए पुनः प्रवेश और स्टॉप लॉस मॉड्यूल जोड़ा गया

संक्षेप

इस रणनीति को समग्र रूप से सरल और व्यावहारिक माना जाता है, यह आकस्मिक एकतरफा घटनाओं को प्रभावी ढंग से पकड़ने के लिए अनुकूलन दायरे और मूल्य निर्धारण के संयोजन के माध्यम से निर्णय लेता है। हालांकि, कुछ गलत सूचनाओं का जोखिम भी है, पैरामीटर को उचित रूप से समायोजित करने और अन्य उपकरणों के उपयोग के साथ सहयोग करने की आवश्यकता है, ताकि अधिकतम प्रभाव हो सके।

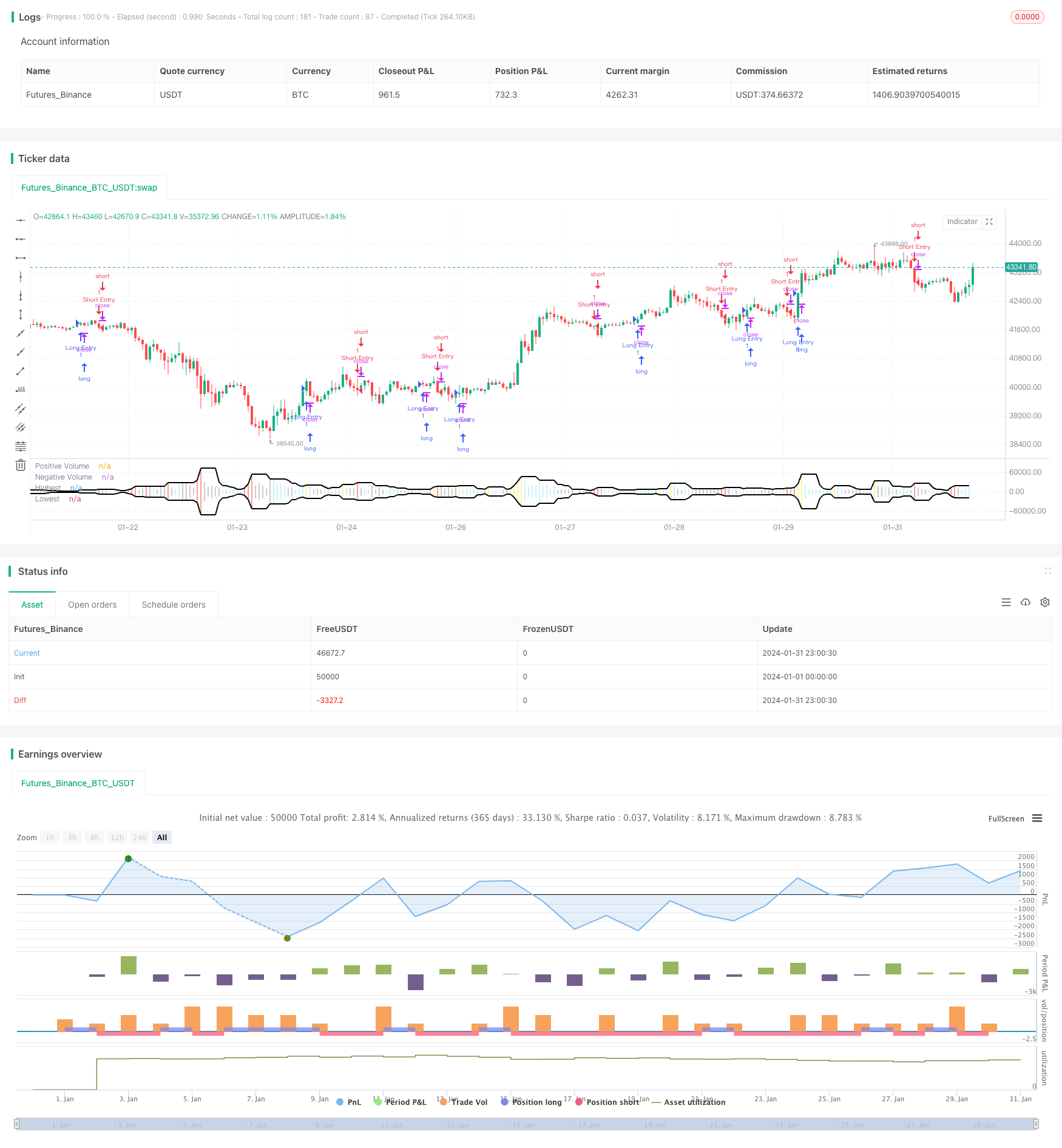

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © EvoCrypto

//@version=4

strategy("Ranged Volume Strategy - evo", shorttitle="Ranged Volume", format=format.volume)

// INPUTS {

Range_Length = input(5, title="Range Length", minval=1)

Heikin_Ashi = input(true, title="Heikin Ashi Colors")

Display_Bars = input(true, title="Show Bar Colors")

Display_Break = input(true, title="Show Break-Out")

Display_Range = input(true, title="Show Range")

// }

// SETTINGS {

Close = Heikin_Ashi ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

Open = Heikin_Ashi ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

Positive = volume

Negative = -volume

Highest = highest(volume, Range_Length)

Lowest = lowest(-volume, Range_Length)

Up = Highest > Highest[1] and Close > Open

Dn = Highest > Highest[1] and Close < Open

Volume_Color =

Display_Break and Up ? color.new(#ffeb3b, 0) :

Display_Break and Dn ? color.new(#f44336, 0) :

Close > Open ? color.new(#00c0ff, 60) :

Close < Open ? color.new(#000000, 60) : na

// }

//PLOTS {

plot(Positive, title="Positive Volume", color=Volume_Color, style=plot.style_histogram, linewidth=4)

plot(Negative, title="Negative Volume", color=Volume_Color, style=plot.style_histogram, linewidth=4)

plot(Display_Range ? Highest : na, title="Highest", color=color.new(#000000, 0), style=plot.style_line, linewidth=2)

plot(Display_Range ? Lowest : na, title="Lowest", color=color.new(#000000, 0), style=plot.style_line, linewidth=2)

barcolor(Display_Bars ? Volume_Color : na)

// }

if (Up)

strategy.entry("Long Entry", strategy.long)

if (Dn)

strategy.entry("Short Entry", strategy.short)