अनुकूली मूविंग एवरेज ट्रेडिंग रणनीति

अवलोकन

यह रणनीति एक ट्रेंड ट्रैकिंग रणनीति है जो एक स्व-अनुकूलित चलती औसत रेखा पर आधारित है। यह दो अलग-अलग चक्रों की डीईएमए चलती औसत रेखा का उपयोग करके खरीद और बिक्री संकेत उत्पन्न करता है। यह रणनीति स्वचालित रूप से विभिन्न चक्रों के आधार पर विश्लेषणिक कणों को अनुकूलित करती है, जिससे बहु-समय फ़्रेम ट्रैकिंग संभव हो जाती है।

रणनीति सिद्धांत

रणनीति डीईएमए तेज लाइन और डीईएमए धीमी लाइन का उपयोग करके ट्रेडिंग सिग्नल बनाने के लिए। तेज लाइन की अवधि टीएफ है, धीमी लाइन की अवधि टीएफ है*2। एक खरीद संकेत उत्पन्न होता है जब तेज लाइन पर धीमी लाइन से गुजरता है; एक बेच संकेत उत्पन्न होता है जब तेज लाइन के नीचे धीमी लाइन से गुजरता है। इस तरह से एक लंबी और मध्यम लाइन प्रवृत्ति का पालन किया जा सकता है। इसके अलावा, रणनीति भी शोर व्यापार को कम करने के लिए हुल दोहरी चल एकसमान फिल्टर का उपयोग करती है। केवल एक ही दिशा में हुल फिल्टर के साथ व्यापार संकेत जारी करता है।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह अलग-अलग चक्रों के लिए अनुकूलित हो सकता है। यह गैर-चक्रों के आधार पर स्वचालित रूप से चुनता है कि कौन सा ग्राफ विश्लेषण करना है। यह सूर्य रेखा से लेकर परिधि रेखा तक का उपयोग कर सकता है। यह रणनीति को कई प्रकार के बाजार वातावरण के लिए उपयुक्त बनाता है। इसके अलावा, द्वि-समान-रेखा संरचना प्रभावी रूप से रुझानों को ट्रैक कर सकती है, और द्वि-रेखा फ़िल्टर संकेत की गुणवत्ता को बढ़ाता है। इसलिए, यह रणनीति लंबी-रेखा रुझानों को ट्रैक करने के लिए बहुत उपयुक्त है।

जोखिम विश्लेषण

इस रणनीति का मुख्य जोखिम प्रवृत्ति के उलट होने से आता है। जब बाजार एक बैल बाजार से एक भालू बाजार में जाता है, तो तेज और धीमी रेखाएं तेज नीचे की ओर हो सकती हैं, जिससे भारी नुकसान हो सकता है। इसके अलावा, दो-लाइन फिल्टर भी कुछ कमाई के अवसरों को खत्म कर सकता है। यदि फ़िल्टर दिशा और कीमत विपरीत है, तो उन संकेतों को भी छोड़ दिया जाएगा जो लाभ के लिए होने चाहिए थे। इसलिए, यह रणनीति मुख्य रूप से स्थिर मध्यम-लंबी प्रवृत्ति वाले बाजारों के लिए है।

अनुकूलन दिशा

फ़िल्टर मापदंडों को समायोजित करके या अन्य संकेतकों के प्रतिस्थापन का उपयोग करके रणनीति को अनुकूलित किया जा सकता है। उदाहरण के लिए, HullMA को प्रतिस्थापित करने के लिए MACD का परीक्षण किया जा सकता है, या HullMA के आवधिक मापदंडों को समायोजित किया जा सकता है। अधिक मिलान वाले ट्रेडिंग नियम खोजने के लिए विभिन्न मापदंडों के संयोजन का परीक्षण किया जा सकता है। इसके अलावा, स्थिति को नियंत्रित करने के लिए अस्थिरता संकेतकों के साथ संयोजन किया जा सकता है। जब बाजार में अस्थिरता बढ़ जाती है, तो स्थिति को उचित रूप से छोटा किया जा सकता है।

संक्षेप

यह रणनीति एक बहुत ही व्यावहारिक स्व-अनुकूली रुझान ट्रैकिंग रणनीति है। यह स्वचालित रूप से विश्लेषण चक्र को समायोजित कर सकता है, विभिन्न समय अवधि के लिए ट्रेडिंग के लिए उपयुक्त है। द्वि-समान-रेखा संरचना रुझानों को स्थिर रूप से ट्रैक कर सकती है, और फ़िल्टर भी संकेत की गुणवत्ता में सुधार करती है। कुल मिलाकर, स्थिर मध्यम-लंबी-रेखा लाभ की तलाश करने वाले निवेशकों के लिए उपयुक्त है।

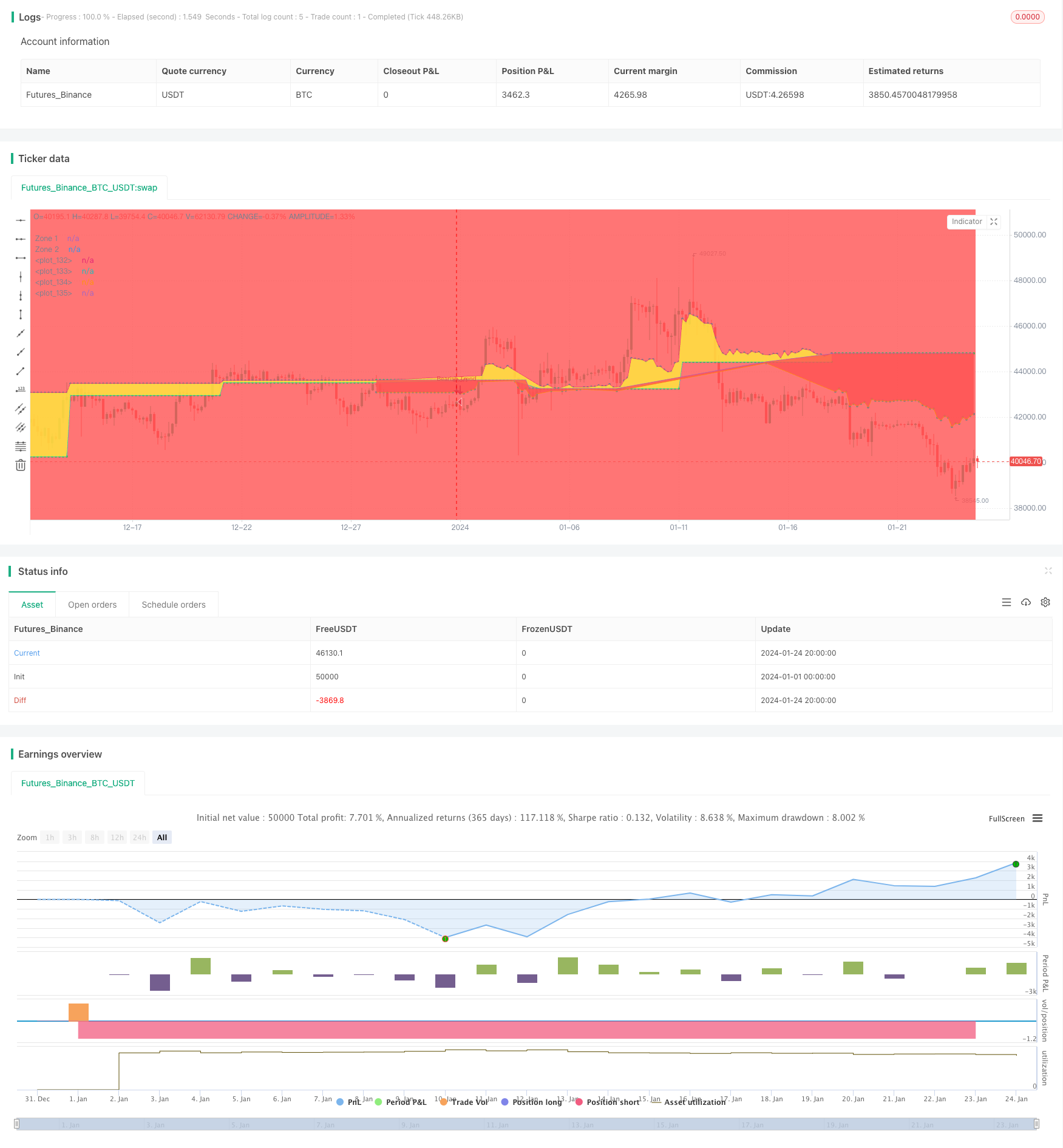

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-24 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

//

//---------------------------------------------

//* Author - PPSingnal

//* http://ppsignal.com

//---------------------------------------------

//

//

strategy (title="PPSignal V4 (Auto Adaptive Times)", shorttitle="PPSignal V4", overlay=true)

delayOffset = input(defval = 0, title = "Delay Open/Close MA (Forces Non-Repainting)", minval = 0, step = 1)

//---------------------------------------- INICIO PPI ----------------------------------------

// - PARÁMETROS DE ENTRADA

// SE DEFINE LA RESOLUCIÓN

useRes1 = true

setRes1 = true

tf = timeframe.period == "60" ? 4 : timeframe.period == "240" ? 4 : timeframe.period == "D" ? 4 : timeframe.period == "W" ?4 : 4

// PRIMER DEMA

type = "DEMA"

src = close

len = tf

off = 0

lsma = 0

// SEGUNDA DEMA

type2 = "DEMA"

src2 = open

len2 = tf

off2 = 0

lsma2 = 0

// - INPUTS END

//---------------------------------------- INICIO FUNCIONES ----------------------------------------

// RETORNA UNA MEDIA MOVIL (TYPE=TIPO / SRC = TIPO DE PRECIO / LEN=LONGITUD / LSMA=0)

variant(type, src, len, lsma) =>

v1 = sma(src, len) // Simple

v2 = ema(src, len) // Exponential

v3 = wma(src, len) // Weighted

v4 = vwma(src, len) // Volume Weighted

v5 = na(v5[1]) ? sma(src, len) : (v5[1] * (len - 1) + src) / len // Smoothed

v6 = 2 * v2 - ema(v2, len) // Double Exponential

v7 = 3 * (v2 - ema(v2, len)) + ema(ema(v2, len), len) // Triple Exponential

v8 = wma(2 * wma(src, len / 2) - wma(src, len), round(sqrt(len))) // Hull

v9 = linreg(src, len, lsma) // Least Squares

// return variant, defaults to SMA if input invalid.

type=="EMA"?v2 : type=="WMA"?v3 : type=="VWMA"?v4 : type=="SMMA"?v5 : type=="DEMA"?v6 : type=="TEMA"?v7 : type=="HullMA"?v8 : type=="LSMA"?v9 : v1

// SuperSmoother filter

// © 2013 John F. Ehlers

a1 = exp(-1.414*3.14159 / len)

b1 = 2*a1*cos(1.414*3.14159 / len)

c2 = b1

c3 = (-a1)*a1

c1 = 1 - c2 - c3

v12 = 0.0

v12 := c1*(src + nz(src[1])) / 2 + c2*nz(v12[1]) + c3*nz(v12[2])

// RETORNA LA RESOLUCIÓN SETEADA Y SINO LA DEFAULT

// 3H: 1min - 3min - 5min - 15min

// DIARIO: 30 - 45 - 60

// SEMANAL: 120 - 180 - 240 - D

reso(exp, use, res) => use ? request.security(syminfo.tickerid, timeframe.period=="1" ? "D" : timeframe.period=="3" ? "D" : timeframe.period=="5" ? "D" : timeframe.period=="15" ? "D" : timeframe.period=="30" ? "D" : timeframe.period=="45" ? "W" : timeframe.period=="60" ? "W" : timeframe.period=="120" ? "W" : timeframe.period=="180" ? "W" : timeframe.period=="240" ? "W" : timeframe.period=="D" ? "W" : "W", exp) : exp

//---------------------------------------- FIN FUNCIONES ----------------------------------------

//---------------------------------------- INICIO VARIABLES ----------------------------------------

// DEMAS

ma_short = reso(variant(type, src[off], len, lsma), useRes1, setRes1)

ma_long = reso(variant(type2, src2[off2], len2, lsma2), useRes1, setRes1)

//---------------------------------------- FIN VARIABLES ----------------------------------------

//---------------------------------------- FIN PPI ----------------------------------------

//---------------------------------------- PRIMER FILTRO ----------------------------------------

// Double HullMA

scolor = false

n=1

n2ma=2*wma(close,round(n/2))

nma=wma(close,n)

diff=n2ma-nma

sqn=round(sqrt(n))

n2ma1=2*wma(close[1],round(n/2))

nma1=wma(close[1],n)

diff1=n2ma1-nma1

sqn1=round(sqrt(n))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

//---------------------------------------- FIN PRIMER FILTRO ----------------------------------------

//---------------------------------------- INICIO CONDICIONES ----------------------------------------

// CONDICION CON FILTRO

cruce= (ma_short > ma_long) and n1>n2 ? true : ma_short < ma_long ? false : cruce[1]

// Condition

// FONDO DE COLOR

bground = cruce ? white : red

bgcolor(bground, transp=90)

// BARRAS COLOREADAS

barcol = cruce ? yellow : red

barcolor(barcol, transp=0)

closePlot = plot(ma_short, title = "Zone 1", color = gray, circles = 0, style = circles, transp = 100)

openPlot = plot(ma_long, title = "Zone 2", color = green, circles = 0, style = circles, transp = 100)

trendState = ma_short > ma_long ? true : ma_short < ma_long ? false : trendState[1]

// channel fill

closePlotU = plot(trendState ? ma_short : na, transp = 100, editable = false)

openPlotU = plot(trendState ? ma_long : na, transp = 100, editable = false)

closePlotD = plot(trendState ? na : ma_short, transp = 100, editable = false)

openPlotD = plot(trendState ? na : ma_long, transp = 100, editable = false)

fill(openPlotU, closePlotU, title = "Up Trend Fill", color = yellow, transp = 70)

fill(openPlotD, closePlotD, title = "Down Trend Fill", color = red, transp = 70)

//---------------------------------------- FIN CONDICIONES ----------------------------------------

//---------------------------------------- INICIO ESTRATEGIA ----------------------------------------

//CONDICION COMPRA

longCond = (ma_short > ma_long) and n1>=n2

//CONDICION VENTA

shortCond = (ma_short < ma_long)

//ABRO COMPRA A

strategy.entry("Bull Trend", strategy.long, when = longCond)

//ABRO VENTA A

strategy.entry("Bearish Trend", strategy.short, when = shortCond)

//CIERRO VENTA A

strategy.exit("Exit Short", from_entry = "Bull Trend", when = shortCond)

//CIERRO COMPRA A

strategy.exit("Exit Long", from_entry = "Bearish Trend", when = longCond)

//---------------------------------------- FIN ESTRATEGIA ----------------------------------------