एटीआर और ईएमए पर आधारित ट्रेंड फॉलोइंग रणनीति

अवलोकन

इस रणनीति का मुख्य विचार यह है कि एटीआर सूचक द्वारा गणना की गई कीमतों की उतार-चढ़ाव की सीमा का उपयोग करके कीमतों को तोड़ने का निर्णय लेना है, और ईएमए सूचक समग्र प्रवृत्ति की दिशा का निर्णय लेने के लिए, प्रवृत्ति का पालन करने के लिए। जब कीमत एटीआर सीमा से ऊपर या नीचे की ओर टूटती है, तो यदि ब्रेक दिशा ईएमए दिशा के साथ मेल खाती है, तो अधिक या कम हो जाती है।

रणनीति सिद्धांत

सबसे पहले, यह रणनीति एटीआर सूचक का उपयोग करती है जो एक निश्चित अवधि में कीमतों के उतार-चढ़ाव की सीमा की गणना करती है। एटीआर रेंज की ऊपरी सीमा एसएमए + एटीआर और निचली सीमा एसएमए-एटीआर है। एसएमए दिन के समापन मूल्य की एक सरल चलती औसत का प्रतिनिधित्व करता है और एटीआर वास्तविक तरंगों की औसत का प्रतिनिधित्व करता है।

जब कीमतें एटीआर रेंज के ऊपर या नीचे से टूटती हैं, तो व्यापार के अवसर बनते हैं। इस समय दिशा का निर्धारण करने की आवश्यकता होती है, यदि यह ऊपर की ओर टूटती है तो अधिक करें, यदि यह नीचे की ओर टूटती है तो खाली करें। यह सुनिश्चित करने के लिए कि ब्रेकआउट दिशा ट्रेंड की दिशा के अनुरूप है, रणनीति ईएमए संकेतक का उपयोग करके समग्र प्रवृत्ति की दिशा का निर्धारण करती है। केवल तभी प्रवेश किया जाता है जब ब्रेकआउट दिशा ईएमए की दिशा के अनुरूप होती है।

अंत में, रणनीति ने एटीआर रेंज को तोड़ने के लिए कीमत के साथ एक बियर सिग्नल के रूप में काम किया। कीमत के नीचे गिरने के बाद बियर बियर; कीमत के ऊपर से बियर बियर के बाद बियर।

रणनीतिक लाभ

एटीआर सूचक का उपयोग तोड़ने के लिए किया जाता है, ताकि कीमतों की प्रवृत्ति के टूटने को प्रभावी ढंग से पकड़ा जा सके। एटीआर रेंज को उतार-चढ़ाव की दर के आधार पर सेट किया जाता है, जिससे सामान्य उतार-चढ़ाव में बहुत अधिक हस्तक्षेप नहीं होता है।

ईएमए को दिशा के रूप में जोड़ने से ट्रेडों को ट्रेंड की दिशा के विपरीत करने से बचा जा सकता है, जिससे लाभ की दर में काफी वृद्धि हो सकती है।

एटीआर रेंज के बाहर की कीमतों को रोकना एक स्टॉप-लॉस विधि है जो नुकसान के जोखिम को अधिकतम रूप से नियंत्रित करती है।

रणनीतिक जोखिम

अस्थिरता के दौरान, एटीआर की सीमा को बार-बार पार किया जा सकता है, जिससे बहुत अधिक अमान्य लेनदेन और बढ़ी हुई हानि हो सकती है।

ईएमए एक प्रवृत्ति दिशा का आकलन करने के लिए एक सूचक के रूप में काम करता है, और इसलिए यह संभावना है कि यह कीमतों के लिए एक छोटी अवधि के पलटाव का अवसर खो सकता है।

स्टॉप लॉस का मतलब है कि कीमतों में गिरावट, जो कि अचानक होने वाली घटनाओं के कारण नुकसान को बढ़ा सकती है।

रणनीति अनुकूलन दिशा

अन्य संकेतकों के साथ प्रवृत्ति और पीछे हटने पर विचार किया जा सकता है, ताकि ईएमए की एकल निर्णय त्रुटि से बचा जा सके। जैसे कि एमएसीडी, केडीजे आदि।

एटीआर पैरामीटर को वास्तविक समय में बाजार में उतार-चढ़ाव के आधार पर समायोजित करने पर विचार किया जा सकता है ताकि एटीआर की सीमा वास्तविक उतार-चढ़ाव के करीब हो सके।

मोबाइल स्टॉप मोड के साथ, स्टॉप को वास्तविक समय में समायोजित किया जा सकता है, जिससे एकल हानि के जोखिम को अधिकतम रूप से नियंत्रित किया जा सके।

संक्षेप

इस रणनीति की समग्र सोच स्पष्ट है, एटीआर सूचक का उपयोग करके कीमत के ब्रेकआउट का निर्धारण करें और ईएमए निर्णय की दिशा के साथ सहयोग करें, ताकि ट्रेंड का प्रभावी ढंग से पालन किया जा सके; स्टॉप लॉस तरीका सीधा है, संचालित करना आसान है। लेकिन साथ ही कुछ जोखिम भी हैं, अनुकूलन के लिए अधिक जगह है, आगे परीक्षण और समायोजन की आवश्यकता है। कुल मिलाकर, यह रणनीति उच्च जीत की तलाश करने वाले प्रवृत्ति व्यापारियों के लिए उपयुक्त है।

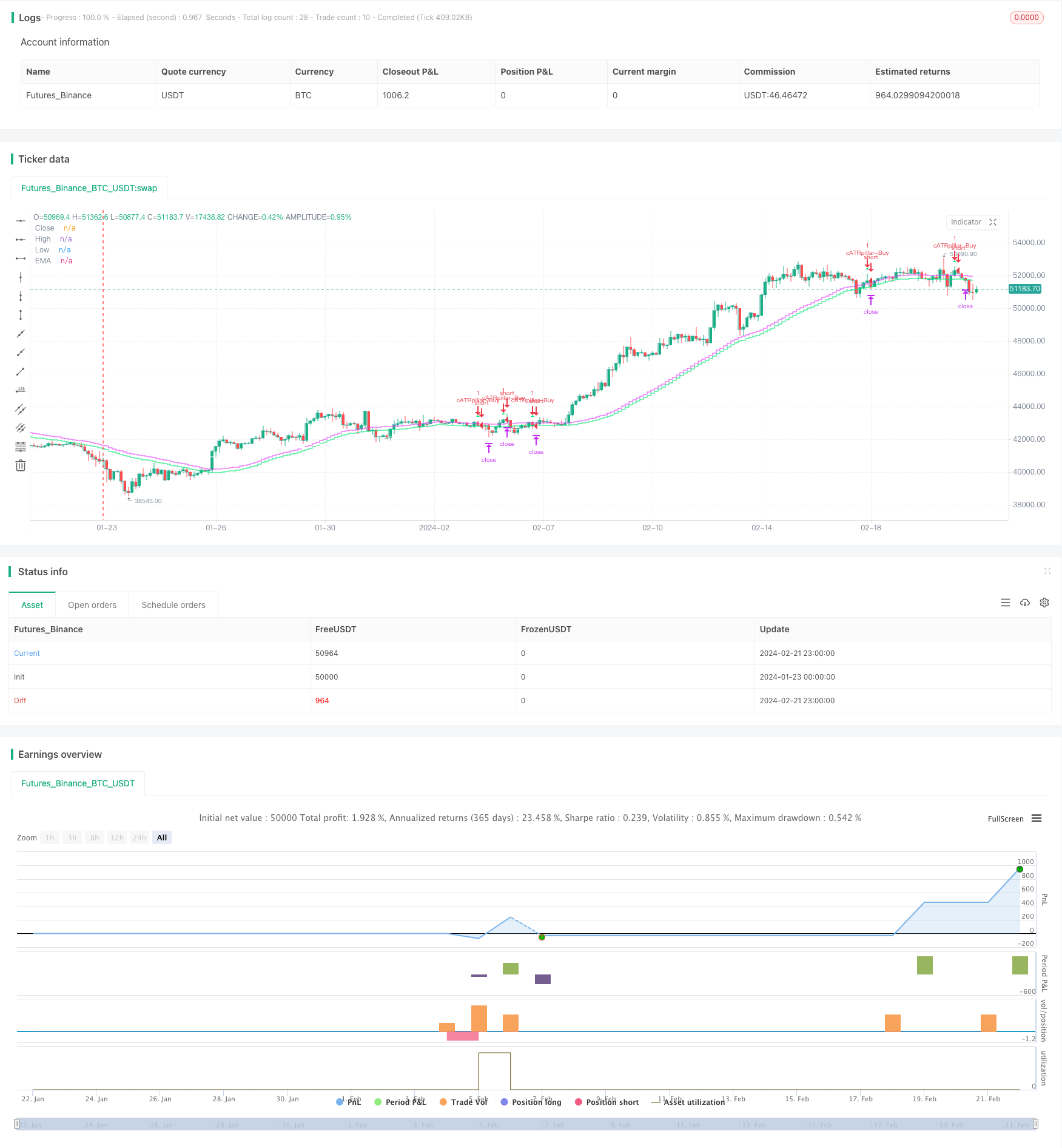

/*backtest

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © cwagoner78

//@version=4

strategy("cATRpillar", overlay=true)

//------------

//inputs

lookback = input(title="Periods", type=input.integer, defval=37)

atrMult = input(title="Range Multiplier", type=input.float, defval=.2)

takeProfit = input(title="Take Profit", type=input.float, defval=5000)

stopLoss = input(title="Stop Loss", type=input.float, defval=2500)

lots = input(title="Lots to Trade", type=input.float, defval=1)

//------------

//indicators

atr=atr(lookback)*atrMult

sma=sma(close, lookback)

ema=ema(close,lookback*2)

rangeLo=sma-atr

rangeHi=sma+atr

//------------

//draw objects

p0 =plot(close, title="Close", color=#26A69A, linewidth=0, transp=80,style=plot.style_stepline)

p1 =plot(rangeHi, title="High", color=color.fuchsia, linewidth=0, transp=80,style=plot.style_stepline)

p2 =plot(rangeLo, title="Low", color=color.lime, linewidth=0, transp=80,style=plot.style_stepline)

p3 =plot(ema, title="EMA", color=color.white, linewidth=0, transp=80, style=plot.style_stepline)

fill(p1, p0, color=color.fuchsia)

fill(p0, p2, color=color.lime)

//------------

//Trading

atrShort=open[1] > rangeHi and open < rangeLo

atrLong=open[1] < rangeLo and open > rangeHi

exitLong=open>rangeLo

exitShort=open<rangeHi

//Long

longCondition=atrLong and open>ema+atr

strategy.entry(id="cATRpillar-Buy", long=true, when=longCondition)

longCloseCondition=exitLong

strategy.exit(id="cATRpillar-Exit", qty=lots, profit=takeProfit, loss=stopLoss, when=longCloseCondition)

//Short

shortCondition=atrShort and open<ema-atr

strategy.entry(id="cATRpillar-Sell", long=false, when=shortCondition)

shortCloseCondition=exitShort

strategy.exit(id="cATRpillar-Exit", qty=lots, profit=takeProfit, loss=stopLoss, when=shortCloseCondition)

plotshape(shortCondition, title= "Short", location=location.belowbar, color=color.fuchsia, transp=80, style=shape.triangledown, size=size.tiny)

plotshape(longCondition, title= "Long", location=location.abovebar, color=color.lime, transp=80, style=shape.triangleup, size=size.tiny)

//------------