रेनबो ऑसिलेटर ट्रेडिंग रणनीति

अवलोकन

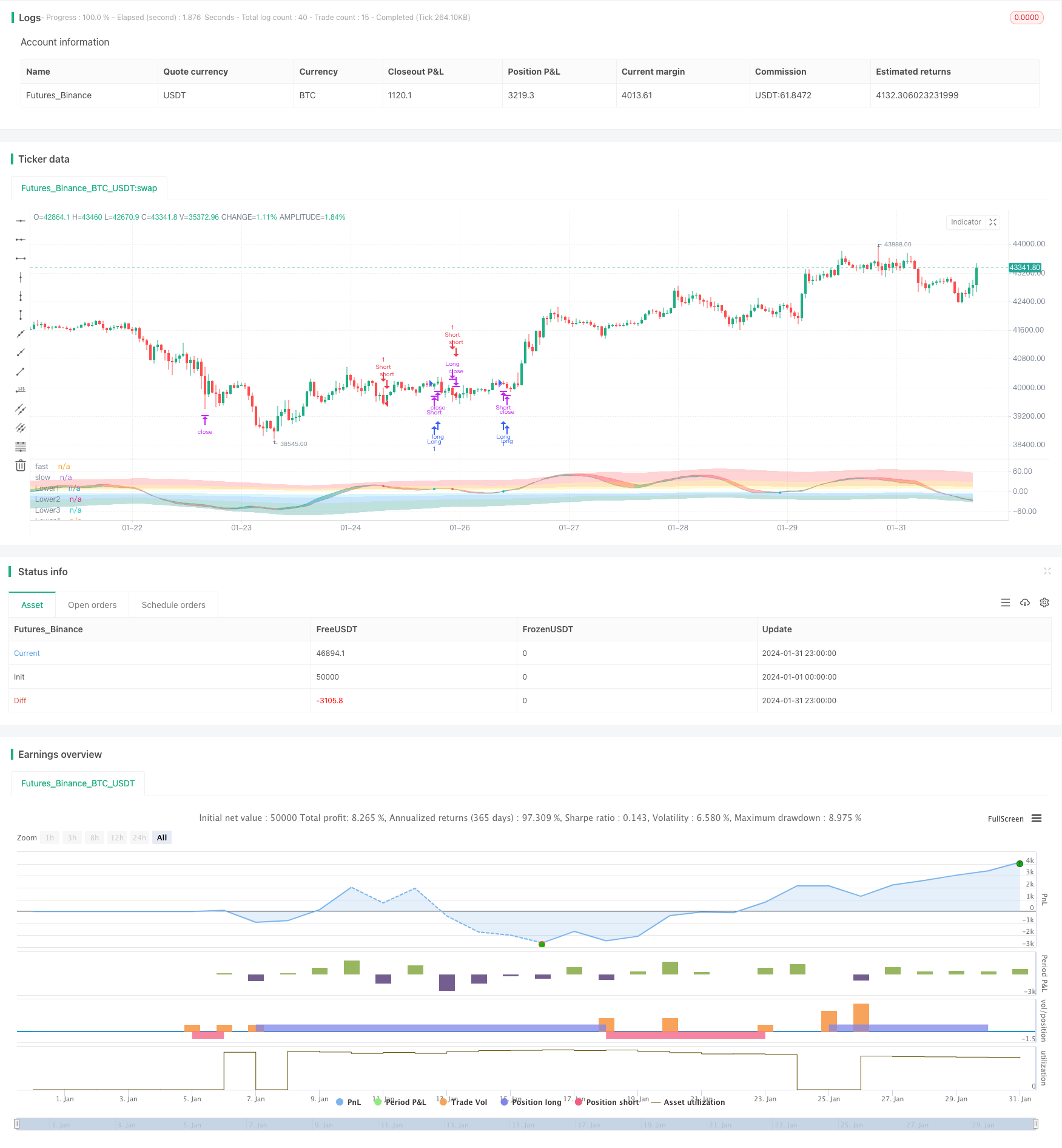

इंद्रधनुष वाइब्रेटर ट्रेडिंग रणनीति मुख्य रूप से कई सूचकांक चिकनी चलती औसत और कंपन संकेतकों का उपयोग कर मल्टी-लेयर वाइब्रेशन चैनल का निर्माण करने के लिए, स्तर स्पष्ट मल्टी-फ्रेम सिग्नल बनाने के लिए, ट्रेंड ट्रैकिंग प्रकार की रणनीति है। यह रणनीति समग्र रूप से बाजार के समग्र रुझान और ओवरबॉय ओवरसेल क्षेत्र को निर्धारित करने के लिए आरएसआई, सीसीआई, स्टोकेस्टिक और एमए मिश्रित संकेतकों का उपयोग करती है।

रणनीति सिद्धांत

- आरएसआई, सीसीआई और स्टोचैस्टिक के तीन सूचकांक मानों का भारित औसत गणना करें और एक समग्र आघात सूचकांक मैजिक बनाएं;

- मैजिक इंडिकेटर को कई बार सूचकांक के साथ चिकनाई की जाती है, जिससे नमूना मैजिक फास्ट और नमूना मैजिक स्लो दोनों वक्र प्राप्त होते हैं।

- sampledMagicFast का अर्थ है तेज औसत, sampledMagicSlow का अर्थ है धीमा औसत;

- जब sampledMagicFast पर sampledMagicSlow पहना जाता है तो एक खरीद संकेत उत्पन्न होता है;

- जब sampledMagicFast के तहत sampledMagicSlow को पहनते हैं तो एक बेचने का संकेत उत्पन्न होता है;

- पिछले बार की तुलना में अंतिम बार के sampledMagicFast परिवर्तन की दिशा की गणना करें और वर्तमान रुझान का आकलन करें;

- प्रवृत्ति की दिशा और नमूना मैजिक फास्ट और नमूना मैजिक स्लो के क्रॉसिंग के आधार पर प्रवेश और प्रस्थान का समय निर्धारित करें।

रणनीतिक लाभ

- सिग्नल की सटीकता को बढ़ाने के लिए बाजार के समग्र रुझानों को समझने के लिए कई संकेतकों को एकीकृत करना;

- स्मूथ्ड एमए पर आधारित, सिग्नल शोर को प्रभावी रूप से दबाता है;

- थरथरानवाला सिग्नल स्पष्ट रूप से और आसानी से संचालित होता है।

- प्रवृत्ति फ़िल्टरिंग के साथ, प्रवृत्ति ट्रैकिंग या रिवर्स ऑपरेशन के रूप में कॉन्फ़िगर किया जा सकता है;

- अनुकूलन योग्य ओवरबॉय ओवरसेल क्षेत्र की ताकत, अनुकूलन योग्य।

रणनीतिक जोखिम

- गलत पैरामीटर सेट करने से वक्र बहुत चिकना हो सकता है और सबसे अच्छा प्रवेश समय छूट सकता है;

- ओवरबॉय और ओवरसेलिंग क्षेत्र की अनुचित सेटिंग के कारण स्टॉक में लंबे समय तक खाली समय हो सकता है।

- मल्टी फैक्टर रेटिंग में कुछ संकेतकों की विफलता सिग्नल की प्रभावशीलता को कम कर सकती है।

समाधान के लिएः

- पैरामीटर को अनुकूलित करें ताकि वक्र मध्यम हो;

- यह भी कहा गया है, “अधिक खरीद और अधिक बिक्री वाले क्षेत्रों की ताकत को समायोजित करें और खाली स्थान को कम करें।

- प्रत्येक सूचक की भविष्यवाणी क्षमता का परीक्षण करें, वजन के साथ समायोजित करें।

रणनीति अनुकूलन दिशा

- बाजार की विशेषताओं के आधार पर सूचकांक के पैरामीटर को गतिशील रूप से समायोजित करना;

- मशीन लर्निंग के तरीकों को शामिल करना जो स्वचालित रूप से सूचकांक भार संयोजन का अनुकूलन करते हैं;

- इनपुट सिग्नल को फ़िल्टर करने के लिए वॉल्यूम और उतार-चढ़ाव को बढ़ाएं।

संक्षेप

इंद्रधनुष कंपन रणनीति सूचकांक के चिकनी प्रसंस्करण के माध्यम से स्थिरता को बढ़ाने के लिए कई सूचक संकेतों को एकीकृत करती है। यह रणनीति रुझान और आघात बाजार के लिए अनुकूलित की जा सकती है, या केवल विशिष्ट किस्मों के आघात आंदोलनों के लिए उपयोग की जा सकती है। पैरामीटर अनुकूलन और सूचक विस्तार के माध्यम से, सिग्नल की गुणवत्ता को और बढ़ाया जा सकता है। कुल मिलाकर, यह रणनीति तर्क स्पष्ट है, इसका उपयोग करना आसान है और इसे संभालना आसान है।

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © businessduck

//@version=5

strategy("Rainbow Oscillator [Strategy]", overlay=false, margin_long=100, margin_short=100, initial_capital = 2000)

bool trendFilter = input.bool(true, 'Use trend filter')

float w1 = input.float(0.33, 'RSI Weight', 0, 1, 0.01)

float w2 = input.float(0.33, 'CCI Weight', 0, 1, 0.01)

float w3 = input.float(0.33, 'Stoch Weight', 0, 1, 0.01)

int fastPeriod = input.int(16, 'Ocillograph Fast Period', 4, 60, 1)

int slowPeriod = input.int(22, 'Ocillograph Slow Period', 4, 60, 1)

int oscillographSamplePeriod = input.int(8, 'Oscillograph Samples Period', 1, 30, 1)

int oscillographSamplesCount = input.int(2, 'Oscillograph Samples Count', 0, 4, 1)

string oscillographMAType = input.string("RMA", "Oscillograph Samples Type", options = ["EMA", "SMA", "RMA", "WMA"])

int levelPeriod = input.int(26, 'Level Period', 2, 100)

int levelOffset = input.int(0, 'Level Offset', 0, 200, 10)

float redunant = input.float(0.5, 'Level Redunant', 0, 1, 0.01)

int levelSampleCount = input.int(2, 'Level Smooth Samples', 0, 4, 1)

string levelType = input.string("RMA", "Level MA type", options = ["EMA", "SMA", "RMA", "WMA"])

perc(current, prev) => ((current - prev) / prev) * 100

smooth(value, type, period) =>

float ma = switch type

"EMA" => ta.ema(value, period)

"SMA" => ta.sma(value, period)

"RMA" => ta.rma(value, period)

"WMA" => ta.wma(value, period)

=>

runtime.error("No matching MA type found.")

float(na)

getSample(value, samples, type, period) =>

float ma = switch samples

0 => value

1 => smooth(value, type, period)

2 => smooth(smooth(value, type, period), type, period)

3 => smooth(smooth(smooth(value, type, period), type, period), type, period)

4 => smooth(smooth(smooth(smooth(value, type, period), type, period), type, period), type, period)

float takeProfit = input.float(5, "% Take profit", 0.8, 100, step = 0.1) / 100

float stopLoss = input.float(2, "% Stop Loss", 0.8, 100, step = 0.1) / 100

float magicFast = w2 * ta.cci(close, fastPeriod) + w1 * (ta.rsi(close, fastPeriod) - 50) + w3 * (ta.stoch(close, high, low, fastPeriod) - 50)

float magicSlow = w2 * ta.cci(close, slowPeriod) + w1 * (ta.rsi(close, slowPeriod) - 50) + w3 * (ta.stoch(close, high, low, slowPeriod) - 50)

float sampledMagicFast = getSample(magicFast, oscillographSamplesCount, oscillographMAType, oscillographSamplePeriod)

float sampledMagicSlow = getSample(magicSlow, oscillographSamplesCount, oscillographMAType, oscillographSamplePeriod)

float lastUpperValue = 0

float lastLowerValue = 0

if (magicFast > 0)

lastUpperValue := math.max(magicFast, magicFast[1])

else

lastUpperValue := math.max(0, lastUpperValue[1]) * redunant

if (magicFast <= 0)

lastLowerValue := math.min(magicFast, magicFast[1])

else

lastLowerValue := math.min(0, lastLowerValue[1]) * redunant

float level1up = getSample( (magicFast >= 0 ? magicFast : lastUpperValue) / 4, levelSampleCount, levelType, levelPeriod) + levelOffset

float level2up = getSample( (magicFast >= 0 ? magicFast : lastUpperValue) / 2, levelSampleCount, levelType, levelPeriod) + levelOffset

float level3up = getSample( magicFast >= 0 ? magicFast : lastUpperValue, levelSampleCount, levelType, levelPeriod) + levelOffset

float level4up = getSample( (magicFast >= 0 ? magicFast : lastUpperValue) * 2, levelSampleCount, levelType, levelPeriod) + levelOffset

float level1low = getSample( (magicFast <= 0 ? magicFast : lastLowerValue) / 4, levelSampleCount, levelType, levelPeriod) - levelOffset

float level2low = getSample( (magicFast <= 0 ? magicFast : lastLowerValue) / 2, levelSampleCount, levelType, levelPeriod) - levelOffset

float level3low = getSample( magicFast <= 0 ? magicFast : lastLowerValue, levelSampleCount, levelType, levelPeriod) - levelOffset

float level4low = getSample( (magicFast <= 0 ? magicFast : lastLowerValue) * 2, levelSampleCount, levelType, levelPeriod) - levelOffset

var transparent = color.new(color.white, 100)

var overbough4Color = color.new(color.red, 75)

var overbough3Color = color.new(color.orange, 75)

var overbough2Color = color.new(color.yellow, 75)

var oversold4Color = color.new(color.teal, 75)

var oversold3Color = color.new(color.blue, 75)

var oversold2Color = color.new(color.aqua, 85)

upperPlotId1 = plot(level1up, 'Upper1', transparent)

upperPlotId2 = plot(level2up, 'Upper2', transparent)

upperPlotId3 = plot(level3up, 'Upper3', transparent)

upperPlotId4 = plot(level4up, 'Upper4', transparent)

fastColor = color.new(color.teal, 60)

slowColor = color.new(color.red, 60)

fastPlotId = plot(sampledMagicFast, 'fast', color = fastColor)

slowPlotId = plot(sampledMagicSlow, 'slow', color = slowColor)

lowerPlotId1 = plot(level1low, 'Lower1', transparent)

lowerPlotId2 = plot(level2low, 'Lower2', transparent)

lowerPlotId3 = plot(level3low, 'Lower3', transparent)

lowerPlotId4 = plot(level4low, 'Lower4', transparent)

fill(upperPlotId4, upperPlotId3, overbough4Color)

fill(upperPlotId3, upperPlotId2, overbough3Color)

fill(upperPlotId2, upperPlotId1, overbough2Color)

fill(lowerPlotId4, lowerPlotId3, oversold4Color)

fill(lowerPlotId3, lowerPlotId2, oversold3Color)

fill(lowerPlotId2, lowerPlotId1, oversold2Color)

upTrend = sampledMagicFast > sampledMagicFast[1]

buySignal = ((upTrend or not trendFilter) and ta.crossunder(sampledMagicSlow, sampledMagicFast)) ? sampledMagicSlow : na

sellSignal = ((not upTrend or not trendFilter) and ta.crossover(sampledMagicSlow, sampledMagicFast)) ? sampledMagicSlow : na

diff = sampledMagicSlow - sampledMagicFast

fill(fastPlotId, slowPlotId, upTrend ? fastColor : slowColor)

plot(buySignal, color = color.aqua, style = plot.style_circles, linewidth = 4)

plot(sellSignal, color = color.red, style = plot.style_circles, linewidth = 4)

// longCondition = upTrend != upTrend[1] and upTrend

long_take_level = strategy.position_avg_price * (1 + takeProfit)

long_stop_level = strategy.position_avg_price * (1 - stopLoss)

short_take_level = strategy.position_avg_price * (1 - takeProfit)

short_stop_level = strategy.position_avg_price * (1 + stopLoss)

strategy.close(id="Long", when=sellSignal, comment = "Exit")

strategy.close(id="Short", when=buySignal, comment = "Exit")

strategy.entry("Long", strategy.long, when=buySignal)

strategy.entry("Short", strategy.short, when=sellSignal)

strategy.exit("Take Profit/ Stop Loss","Long", stop=long_stop_level, limit=long_take_level)

strategy.exit("Take Profit/ Stop Loss","Short", stop=short_stop_level, limit=short_take_level)

// plot(long_stop_level, color=color.red, overlay=true)

// plot(long_take_level, color=color.green)