आरएसआई संकेतक लंबी और छोटी जुदाई व्यापार रणनीति

अवलोकन

इस रणनीति के माध्यम से आरएसआई के संकेतकों की पहचान के लिए और इस के आधार पर व्यापार निर्णय लेने के लिए. इसका मुख्य विचार है कि जब कीमत नए कम है लेकिन आरएसआई के संकेतकों के नए उच्च है, एक बहु सिरों को अलग करने के लिए एक सिग्नल का गठन, यह दर्शाता है कि नीचे का गठन किया गया है, अधिक है; जब कीमत नई उच्च है, लेकिन आरएसआई के संकेतकों के नए कम है, तो एक खाली सिरों को अलग करने के लिए एक सिग्नल का गठन, यह दर्शाता है कि शीर्ष का गठन किया गया है, खाली है ।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से आरएसआई संकेतक का उपयोग करके मूल्य और आरएसआई के बीच बहु-अवकाश की पहचान करती है, जो निम्नानुसार हैः

- आरएसआई संकेतक पैरामीटर 13 का उपयोग करें, स्रोत डेटा समापन मूल्य है

- 14 दिन की बायीं ओर और 2 दिन की दाईं ओर की सीमा के साथ बहुहेड पृथक्करण परिभाषित किया गया

- निर्वात पृथक्करण के लिए परिभाषित बाएं-से-दाएं 47 दिन और 1 दिन की सीमा

- जब कीमतों ने निचले निचले स्तरों को बनाया, लेकिन आरएसआई ने उच्चतम निचले स्तरों को बनाया, तो मल्टीहेड अलगाव की स्थिति को पूरा करने के लिए, एक मल्टीहेड सिग्नल उत्पन्न करें

- जब कीमत एक उच्च ऊंचाई पर पहुंच जाती है, लेकिन आरएसआई एक कम ऊंचाई पर पहुंच जाता है, तो एक शून्य संकेत उत्पन्न करने के लिए एक शून्य विभाजन स्थिति को पूरा करता है

मूल्य और आरएसआई के बीच बहुआयामी अलगाव की पहचान करके, आप मूल्य आंदोलन के टर्निंग पॉइंट को पहले से पकड़ सकते हैं, जिसके आधार पर व्यापारिक निर्णय ले सकते हैं।

रणनीतिक लाभ

इस रणनीति के मुख्य फायदे हैंः

- मूल्य और आरएसआई के बीच बहुआयामी अलगाव की पहचान करें, मूल्य रुझान के टर्निंग पॉइंट को पहले से निर्धारित करें और व्यापार के अवसरों को पकड़ें

- संकेतक विश्लेषण का उपयोग करने के कारण, यह व्यक्तिपरक भावनाओं से प्रभावित नहीं है

- अलग-अलग घटनाओं को पहचानने के लिए एक निश्चित रिवर्स-स्पेस का उपयोग करें, ताकि बार-बार प्रक्षेपण से बचा जा सके

- अतिरिक्त शर्तों जैसे कि डेली लाइन आरएसआई के साथ, गलत ट्रेडों की संभावना को कम किया जा सकता है

जोखिम और समाधान

इस रणनीति में कुछ जोखिम भी हैं:

आरएसआई सूचक में विचलन का संकेत नहीं है कि कीमत तुरंत उलट जाएगी, समय अंतराल हो सकता है, जिससे स्टॉप लॉस ट्रिगर होने का खतरा हो सकता है। इसका समाधान उचित स्टॉप लॉस को ढीला करना है, जिससे कीमतों को अलग होने के संकेतों की पुष्टि करने के लिए पर्याप्त समय मिलता है।

लंबे समय तक अलगाव भी जोखिम को बढ़ाता है। इसका समाधान एक लंबे समय तक चलने वाले डेलीलाइन या सर्कल आरएसआई को फ़िल्टर करने के लिए है।

बहुत छोटा विखंडन प्रवृत्ति को बदलने की पुष्टि नहीं कर सकता है, और अधिक स्पष्ट आरएसआई विखंडन की खोज के लिए रिवर्सिंग स्पेस को ठीक से बढ़ाया जाना चाहिए।

रणनीति अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में भी अनुकूलित किया जा सकता हैः

आरएसआई पैरामीटर को अनुकूलित करें, सबसे अच्छा संयोजन खोजें

अन्य तकनीकी संकेतकों जैसे MACD, KD आदि का प्रयोग करें।

उचित अस्थिरता फ़िल्टरिंग को जोड़ना, अस्थिरता के दौरान गलत लेनदेन को रोकने के लिए

आरएसआई संकेतकों को अधिक समय अवधि के साथ संयोजित करें और सर्वोत्तम संयोजन संकेतों की तलाश करें

संक्षेप

आरएसआई बहु-अवकाश व्यापार रणनीति आरएसआई सूचक और कीमत के बीच बहु-अवकाश की घटना की पहचान करके, मूल्य आंदोलन के मोड़ को समझने के लिए, और उसके आधार पर एक व्यापार संकेत स्थापित करने के लिए। यह रणनीति सरल व्यावहारिक है, और पैरामीटर सेटिंग को अनुकूलित करके और फ़िल्टर की शर्तों को बढ़ाकर, लाभप्रदता को और बढ़ाया जा सकता है। कुल मिलाकर, आरएसआई बहु-अवकाश व्यापार रणनीति एक बहुत ही प्रभावी है।

/*backtest

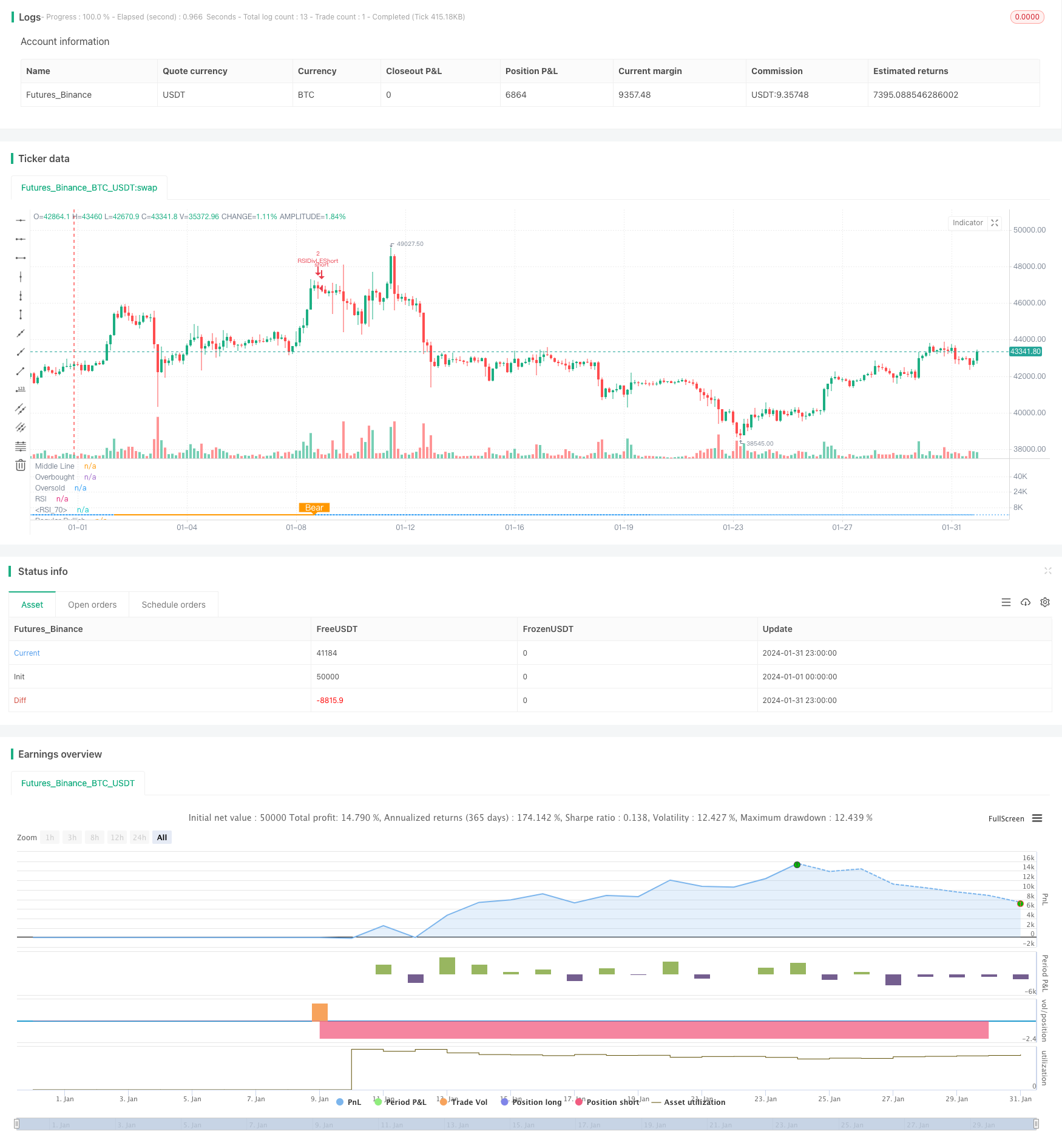

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Nextep

//@version=4

strategy(title="RSI top&bottom destroy ", overlay=false, pyramiding=4, default_qty_value=2, default_qty_type=strategy.fixed, initial_capital=10000, currency=currency.USD)

// INPUT Settings --------------------------------------------------------------------------------------------------------------------------------------------------

len = input(title="RSI Period", minval=1, defval=13)

src = input(title="RSI Source", defval=close)

// defining the lookback range for shorts

lbRshort = input(title="Short Lookback Right", defval=1)

lbLshort = input(title="Short Lookback Left", defval=47)

// defining the lookback range for longs

lbRlong = input(title="Long Lookback Right", defval=2)

lbLlong = input(title="Long Lookback Left", defval=14)

rangeUpper = input(title="Max of Lookback Range", defval=400)

rangeLower = input(title="Min of Lookback Range", defval=1)

// take profit levels

takeProfitLongRSILevel = input(title="Take Profit at RSI Level", minval=0, defval=75)

takeProfitShortRSILevel = input(title="Take Profit for Short at RSI Level", minval=0, defval=25)

// Stop loss settings

longStopLossType = input("PERC", title="Long Stop Loss Type", options=['ATR','PERC', 'FIB', 'NONE'])

shortStopLossType = input("PERC", title="Short Stop Loss Type", options=['ATR','PERC', 'FIB', 'NONE'])

longStopLossValue = input(title="Long Stop Loss Value", defval=14, minval=0)

shortStopLossValue = input(title="Short Stop Loss Value", defval=5, minval=-10)

// PLOTTING THE CHARTS --------------------------------------------------------------------------------------------------------------------------------------------------

// Plotting the Divergence

plotBull = input(title="Plot Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

bearColor = color.orange

bullColor = color.green

textColor = color.white

noneColor = color.new(color.white, 100)

// Adding the RSI oscillator

osc = rsi(src, len)

ma_len = 14 // Length for the moving average

rsi_ma = sma(osc, ma_len) // Calculate the moving average of RSI

plot(osc, title="RSI", linewidth=1, color=color.purple)

plot(rsi_ma, color=color.blue, title="RSI MA") // Plot the RSI MA

// Adding the lines of the RSI oscillator

plot(osc, title="RSI", linewidth=1, color=color.purple)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(75, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(25, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=color.purple, transp=80)

atrLength = input(14, title="ATR Length (for Trailing stop loss)")

atrMultiplier = input(3.5, title="ATR Multiplier (for Trailing stop loss)")

// RSI PIVOTS --------------------------------------------------------------------------------------------------------------------------------------------------

// Define a condition for RSI pivot low

isFirstPivotLowlong = not na(pivotlow(osc, lbLlong, lbRlong))

// Define a condition for RSI pivot high

isFirstPivotHighlong = not na(pivothigh(osc, lbLlong, lbRlong))

// Define a condition for the first RSI value

firstPivotRSIValuelong = isFirstPivotLowlong ? osc[lbRlong] : na

// Define a condition for the second RSI value

secondPivotRSIValuelong = isFirstPivotLowlong ? valuewhen(isFirstPivotLowlong, osc[lbRlong], 1) : na

// Define a condition for RSI pivot low

isFirstPivotLowshort = not na(pivotlow(osc, lbLshort, lbRshort))

// Define a condition for RSI pivot high

isFirstPivotHighshort = not na(pivothigh(osc, lbLshort, lbRshort))

// Define a condition for the first RSI value

firstPivotRSIValueshort = isFirstPivotLowshort ? osc[lbRshort] : na

// Define a condition for the second RSI value

secondPivotRSIValueshort = isFirstPivotLowshort ? valuewhen(isFirstPivotLowshort, osc[lbRshort], 1) : na

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

// ADDITIONAL ENTRY CRITERIA --------------------------------------------------------------------------------------------------------------------------------------------------

// RSI crosses RSI MA up by more than 2 points and subsequently down

rsiUpCross = crossover(osc, rsi_ma + 1)

rsiDownCross = crossunder(osc, rsi_ma - 1)

// Calculate the daily RSI

rsiDaily = security(syminfo.ticker, "D", rsi(src, 14))

// BULLISH CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

// LOWER LOW PRICE & HIGHER LOW OSC

// Price: Lower Low

priceLL = na(isFirstPivotLowlong[1]) ? false : (low[lbRlong] < valuewhen(isFirstPivotLowlong, low[lbRlong], 1))

// Osc: Higher Low

oscHL = na(isFirstPivotLowlong[1]) ? false : (osc[lbRlong] > valuewhen(isFirstPivotLowlong, osc[lbRlong], 1) and _inRange(isFirstPivotLowlong[1]))

// BULLISH PLOT

bullCond = plotBull and priceLL and oscHL and isFirstPivotLowlong

plot(

isFirstPivotLowlong ? osc[lbRlong] : na,

offset=-lbRlong,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? osc[lbRlong] : na,

offset=-lbRlong,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

// BEARISH CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

// HIGHER HIGH PRICE & LOWER LOW OSC

// Osc: Lower High

oscLH = na(isFirstPivotHighshort[1]) ? false : (osc[lbRshort] < valuewhen(isFirstPivotHighshort, osc[lbRshort], 1) and _inRange(isFirstPivotHighshort[1]))

// Price: Higher High

priceHH = na(isFirstPivotHighshort[1]) ? false : (high[lbRshort] > valuewhen(isFirstPivotHighshort, high[lbRshort], 1))

// BEARISH PLOT

bearCond = plotBear and priceHH and oscLH and isFirstPivotHighshort

plot(

isFirstPivotHighshort ? osc[lbRshort] : na,

offset=-lbRshort,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? osc[lbRshort] : na,

offset=-lbRshort,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

// ENTRY CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

longCondition = false

shortCondition = false

// Entry Conditions

longCondition := bullCond

shortCondition := bearCond

// Conditions to prevent entering trades based on daily RSI

longCondition := longCondition and rsiDaily >= 23

shortCondition := shortCondition and rsiDaily <= 80

// STOPLOSS CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

// Stoploss Conditions

long_sl_val =

longStopLossType == "ATR" ? longStopLossValue * atr(atrLength)

: longStopLossType == "PERC" ? close * longStopLossValue / 100 : 0.00

long_trailing_sl = 0.0

long_trailing_sl := strategy.position_size >= 1 ? max(low - long_sl_val, nz(long_trailing_sl[1])) : na

// Calculate Trailing Stop Loss for Short Entries

short_sl_val =

shortStopLossType == "ATR" ? 1 - shortStopLossValue * atr(atrLength)

: shortStopLossType == "PERC" ? close * (shortStopLossValue / 100) : 0.00 //PERC = shortstoplossvalue = -21300 * 5 / 100 = -1065

short_trailing_sl = 0.0

short_trailing_sl := strategy.position_size <= -1 ? max(high + short_sl_val, nz(short_trailing_sl[1])) : na

// RSI STOP CONDITION

rsiStopShort = (strategy.position_avg_price != 0.0 and close <= strategy.position_avg_price * 0.90) or (strategy.position_avg_price != 0.0 and rsi(src, 14) >= 75)

rsiStopLong = (strategy.position_avg_price != 0.0 and close >= strategy.position_avg_price * 1.10) or (strategy.position_avg_price != 0.0 and rsi(src, 14) <= 25)

// LONG CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

strategy.entry(id="RSIDivLELong", long=true, when=longCondition)

strategy.entry(id="RSIDivLEShort", long=false, when=shortCondition)

// Close Conditions

shortCloseCondition = bullCond // or cross(osc, takeProfitShortRSILevel)

strategy.close(id="RSIDivLEShort", comment="Close All="+tostring(-close + strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) <= -1 and shortStopLossType == "NONE" and shortCloseCondition )

strategy.close(id="RSIDivLEShort", comment="TSL="+tostring(-close + strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) >= -1 and ((shortStopLossType == "PERC" or shortStopLossType == "ATR") and cross(short_trailing_sl,high))) // or rsiStopShort)// or rsiStopShort)

longCloseCondition = bearCond

strategy.close(id="RSIDivLELong", comment="Close All="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) >= 1 and longStopLossType == "NONE" and longCloseCondition)

strategy.close(id="RSIDivLELong", comment="TSL="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) >= 1 and ((longStopLossType == "PERC" or longStopLossType == "ATR") and cross(long_trailing_sl,low))) //or rsiStopLong