डॉन अंकी कछुआ ट्रेडिंग रणनीति

अवलोकन

डोंगची समुद्री डाकू ट्रेडिंग रणनीति एक बहुत ही सरल समुद्री डाकू ट्रेडिंग रणनीति है। यह मूल समुद्री डाकू ट्रेडिंग रणनीति से बहुत अलग है। यह रणनीति दो डोंगची चैनल, तेज चैनल और धीमी चैनल का उपयोग करती है। चैनल चक्र उपयोगकर्ता द्वारा सेट किया जाता है, डिफ़ॉल्ट रूप से 20 के लाइन के लिए तेज चैनल और 50 के लाइन के लिए धीमी चैनल। रणनीति धीमी चैनल के ऊपर और नीचे के ट्रैक का उपयोग करके प्रवेश करती है, तेज चैनल के मध्य ट्रैक को नुकसान पहुंचाने के लिए सेट करती है।

रणनीति सिद्धांत

इस रणनीति का मूल तर्क हैः

त्वरित मार्ग की गणना करेंः निकटतम फास्ट रूट K लाइन के उच्चतम मूल्य को चैनल के ऊपर की ओर और निम्नतम को चैनल के नीचे की ओर लें। चैनल के बीच की ओर ऊपर की ओर और नीचे की ओर का औसत लें।

धीमी मार्ग की गणना करेंः निकटतम धीमी रूट K लाइन का उच्चतम मूल्य मार्ग के ऊपर और निम्नतम मार्ग के नीचे है।

जब कोई स्थिति नहीं होती है, तो अधिक सिग्नल के लिए कीमत धीमी गति से चैनल को छूती है; रिक्त सिग्नल के लिए कीमत धीमी गति से चैनल को छूती है।

स्टॉक खोलने के बाद, स्टॉप लॉस लाइन के रूप में फास्ट ट्रैक के माध्यम से।

स्थिति रखने के दौरान, ट्रेडिंग सिग्नल स्थिति खोलने के सिग्नल के विपरीत होता है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

नियम सरल और लागू करने में आसान हैं। डोंगचीआन चैनल और मोबाइल स्टॉपलॉस को समझना आसान है, जो शुरुआती लोगों के लिए उपयुक्त है।

अनुकूलन योग्य पैरामीटर. उपयोगकर्ता विभिन्न बाजार स्थितियों के लिए व्यापार प्रकार और समय अवधि के आधार पर पैरामीटर को समायोजित कर सकते हैं.

कम टकराव वाले ट्रेडिंग सिग्नल। केवल कीमतों पर भरोसा करें चैनल को तोड़ने के लिए ट्रैक करें और झूठे संकेतों को उत्पन्न करने वाले सामान्य संकेतकों से बचें।

स्वचालित स्टॉप लॉस मैनेजमेंट जोखिम. तेज मार्ग के बीच में चलती स्टॉप लॉस, एकल स्टॉप लॉस को सीमित किया जा सकता है.

जोखिम विश्लेषण

इस रणनीति में निम्नलिखित जोखिम हैं:

जब कीमतों में उतार-चढ़ाव के रुझान स्पष्ट नहीं होते हैं, तो अधिक स्टॉप लॉस उत्पन्न होते हैं। यह रणनीति की लाभप्रदता को प्रभावित करता है।

जब रुझान में बदलाव होता है, तो अग्रिम गति की दिशा में उतार-चढ़ाव भी वास्तविक नुकसान में बदल जाता है।

अनुचित पैरामीटर सेटिंग से अति-आक्रामक या रूढ़िवादी हो सकते हैं। इसके लिए बार-बार परीक्षण के माध्यम से उपयुक्त मान प्राप्त करना आवश्यक है।

स्वचालित लेनदेन पर निर्भरता उच्च है। सर्वर की स्थिरता सुनिश्चित करने की आवश्यकता है, असामान्यताओं से बचने के लिए जो स्वचालित लेनदेन को ठीक से करने में असमर्थ हैं।

उपरोक्त जोखिमों को कम करने के लिए, पैरामीटर सेटिंग को अनुकूलित करके, स्थिति आकार को उचित रूप से सीमित करके, और वेंडर नियंत्रण मॉड्यूल को जोड़कर सुधार किया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

प्रवृत्ति सूचकांक जैसे संकेतक के साथ प्रवृत्ति विश्लेषण जैसे प्रवृत्ति परिवर्तन के संकेतों को याद करने से बचने के लिए स्थिति फ़िल्टर शर्तें जोड़ें।

पैरामीटर सेटिंग को अनुकूलित करें ताकि यह विभिन्न प्रकार के ट्रेडों के लिए उपयुक्त हो। जैसे कि तेज और धीमी चैनल चक्र, स्थिति आकार आदि।

जोखिम नियंत्रण मॉड्यूल जोड़ें। जैसे अधिकतम निकासी, प्रति दिन हानि सीमा, आदि। जोखिम की घटनाओं से बचें जो बड़े नुकसान का कारण बनती हैं।

ट्रेलिंग स्टॉप जैसे गतिशील स्टॉप को अनुकूलित करें ताकि स्टॉप बाजार के रुझानों के अनुकूल हो सके।

संक्षेप

डोंग एची समुद्री डाकू ट्रेडिंग रणनीति समग्र रूप से एक बहुत ही सरल प्रवृत्ति ट्रैकिंग रणनीति है। इसका लाभ यह है कि यह समझने में आसान है, इसे स्वचालित रूप से निष्पादित करना आसान है, और यह प्रोग्रामेटिक ट्रेडिंग के लिए उपयुक्त है। लेकिन इसमें कुछ जोखिम भी हैं, जिन्हें इसके मापदंडों को वास्तविक बाजार की स्थिति के अनुरूप बनाने के लिए और अधिक अनुकूलित करने की आवश्यकता है। पैरामीटर को समायोजित करने, सिग्नल खोलने को अनुकूलित करने, जोखिम नियंत्रण मॉड्यूल को जोड़ने आदि के माध्यम से, इस रणनीति की वास्तविक युद्ध प्रभावशीलता को बेहतर बनाया जा सकता है।

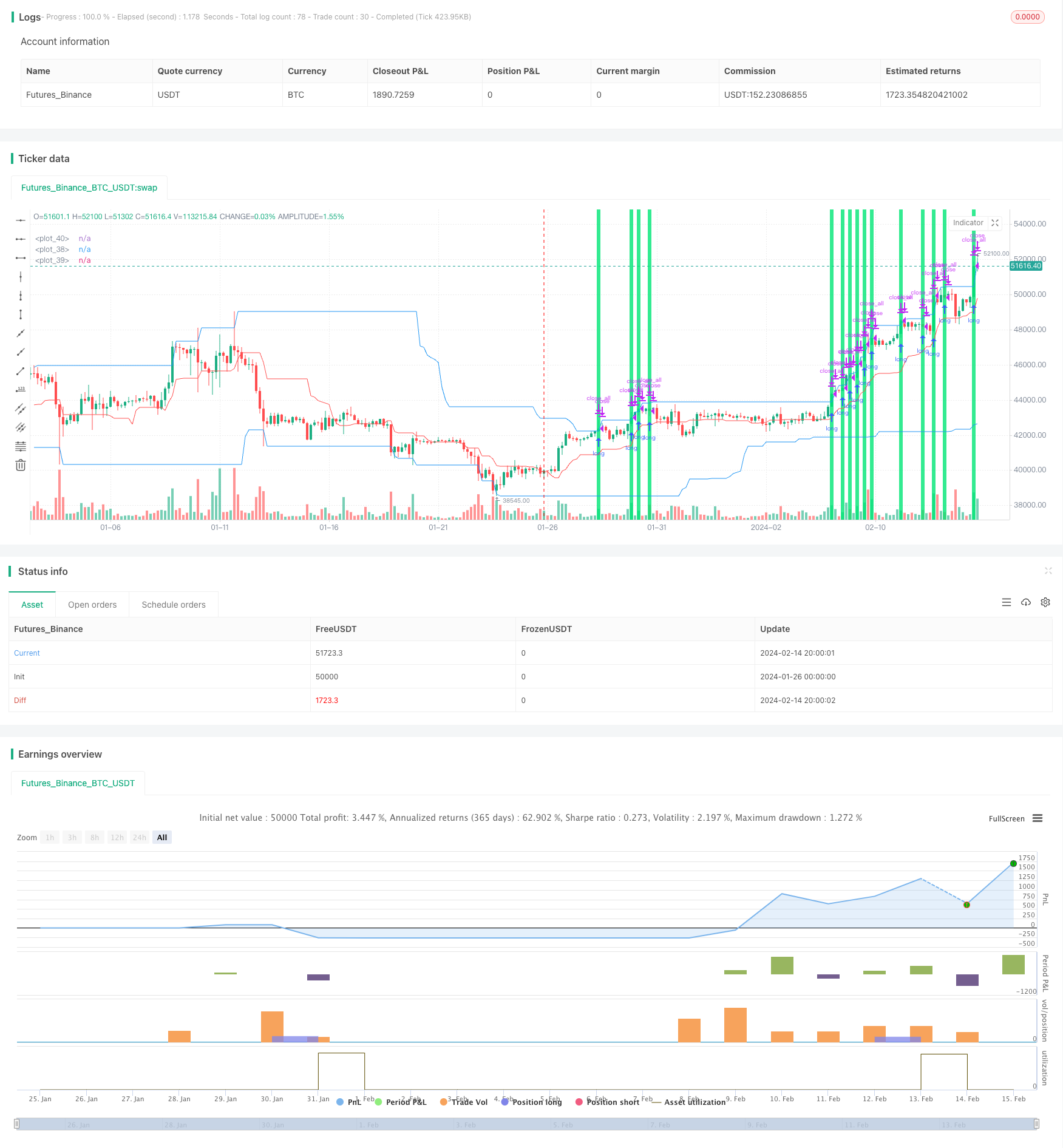

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-15 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's SimpleTurtle Strategy", shorttitle = "SimpleTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

sizelong = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot long, %")

sizeshort = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot short, %")

fast = input(20, minval=1)

slow = input(50, minval=1)

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(false, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc)

plot(ls, offset = offset, color = colorpc)

plot(center, offset = offset, color = colorsl)

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Orders

truetime = true

lotlong = 0.0

lotshort = 0.0

lotlong := size != size[1] ? strategy.equity / close * sizelong / 100 : lotlong[1]

lotshort := size != size[1] ? strategy.equity / close * sizeshort / 100 : lotshort[1]

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and truetime)

strategy.exit("Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if true

strategy.close_all()

strategy.cancel("fast L")

strategy.cancel("fast S")

strategy.cancel("slow L")

strategy.cancel("slow S")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Label

min := round(min * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)