ट्रेंड रिवर्सल क्रॉस-टाइमफ़्रेम विशिष्ट अस्थिरता ट्रेडिंग रणनीति

अवलोकन

इस रणनीति के द्वारा विभिन्न समय खिड़कियों के भीतर लेन-देन की मात्रा के लिए बेचने और खरीदने के दबाव के अंतर की गणना, MACD सूचक के साथ संयुक्त रूप से बहुमुखी संकेतों, डिजाइन एक व्यापार रणनीति है कि एक प्रवृत्ति उलट है. इस रणनीति के मुख्य रूप से प्रवृत्ति उलट का फैसला करने के लिए संकेत के रूप में लेन-देन की मात्रा में विषमता का उपयोग करता है, और MACD के बहुमुखी संकेतों के माध्यम से सत्यापित, ताकि पलटाव के अवसरों को पकड़ने.

रणनीति सिद्धांत

इस रणनीति का मूल तर्क निम्नलिखित पर आधारित हैः

विभिन्न समय खिड़कियों के भीतर लेनदेन की मात्रा की गणना करें (लंबी और छोटी खिड़कियां) दबाव खरीदें और बेचें। खरीद और बिक्री दबाव के अंतर से भविष्य की प्रवृत्ति की दिशा का आकलन करें।

MACD के अंतर का उपयोग करके ((MACD लाइन और सिग्नल लाइन के अंतर) बहु-खाली स्थिति का आकलन करें। एक संश्लेषित लेन-देन की मात्रा के साथ-साथ दबाव के संकेतों को मिलाकर, प्रवृत्ति को बदलने की पुष्टि करें।

जब लेन-देन की मात्रा खरीदने के लिए दबाव की गतिशीलता बढ़ जाती है, और MACD लाइन पार हो जाती है, तो यह माना जाता है कि शून्य से अधिक की प्रवृत्ति उलट सकती है।

जब लेन-देन की मात्रा बेचने के दबाव में परिवर्तनशीलता को बढ़ाता है, और एमएसीडी लाइन के माध्यम से गुजरता है, तो यह माना जाता है कि व्यापार में अधिक हवा से प्रवृत्ति उलट हो सकती है।

रिवर्स सिग्नल के बाद, स्टॉप-स्टॉप-लॉस रणनीति का उपयोग करके जोखिम को नियंत्रित करें।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैं:

लेन-देन की मात्रा में बहु-अंतर अंतर का उपयोग करके प्रवृत्ति के उलट बिंदु का निर्धारण करें, केवल प्रवृत्ति के निर्धारण के संकेतकों जैसे कि समान रेखा पर निर्भर होने से बचें और लेन-देन की भूमिका को अनदेखा करें।

MACD सूचकांक के साथ संयोजन में मल्टी-फ्लोर सिग्नल सत्यापन रिवर्स, निर्णय की सटीकता में सुधार कर सकता है।

लंबी और छोटी समय खिड़की का उपयोग करके, ट्रांसमिशन की गतिशील दिशा को निर्धारित करने के लिए, रिवर्स सिग्नल को अधिक विश्वसनीय बनाया जाता है।

प्रति-परिवर्तन रणनीतियों की औसत लाभप्रदता अधिक होती है।

जोखिम विश्लेषण

इस रणनीति के साथ निम्नलिखित जोखिम भी हैं:

लेन-देन की मात्रा और MACD सिग्नल दोनों में गलत सिग्नल हो सकते हैं, जिससे रिवर्स फैसले की त्रुटि का खतरा होता है।

रिवर्स सिग्नल जारी होने के बाद, बाजार फिर से समायोजित हो सकता है, सीधे रिवर्स करने में असमर्थता का जोखिम।

स्टॉपलॉस को गलत तरीके से सेट करने से नुकसान बढ़ सकता है।

उच्च निकासी दर के कारण, निवेशक स्थिर आय की तलाश में नहीं हैं।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

लंबी और छोटी समय खिड़की के अंतराल को अनुकूलित करें, ताकि उलटा निर्णय अधिक सटीक हो।

MACD पैरामीटर को अनुकूलित करें और बहु-खाली निर्णय की सटीकता में सुधार करें

स्टॉप लॉस एल्गोरिदम को अनुकूलित करना और नुकसान के जोखिम को कम करना

अधिक निष्क्रियता के साथ निर्णय लेने के लिए, सफलता की दर में सुधार।

स्थिति नियंत्रण और धन प्रबंधन मॉड्यूल जोड़ा।

संक्षेप

इस रणनीति के लिए कुल मिलाकर एक विशिष्ट प्रवृत्ति उलटा एल्गोरिथ्म व्यापार रणनीति है. यह मुख्य रूप से व्यापार की मात्रा के विसंगति को बढ़ाने के लिए और MACD संकेतों के सत्यापन पर निर्भर करता है, निर्णय लेने और कीमतों के कई सिर से एक खाली सिर में या एक खाली सिर से एक बहु सिर के लिए एक पलटाव की संभावना को पकड़ने. इस रणनीति में उच्च निर्णय सटीकता और बेहतर रिटर्न दर के फायदे हैं, लेकिन कुछ जोखिम भी हैं. पैरामीटर अनुकूलन और कार्यक्षमता विस्तार के माध्यम से, इस रणनीति के प्रदर्शन को और अधिक उत्कृष्ट बनाया जा सकता है.

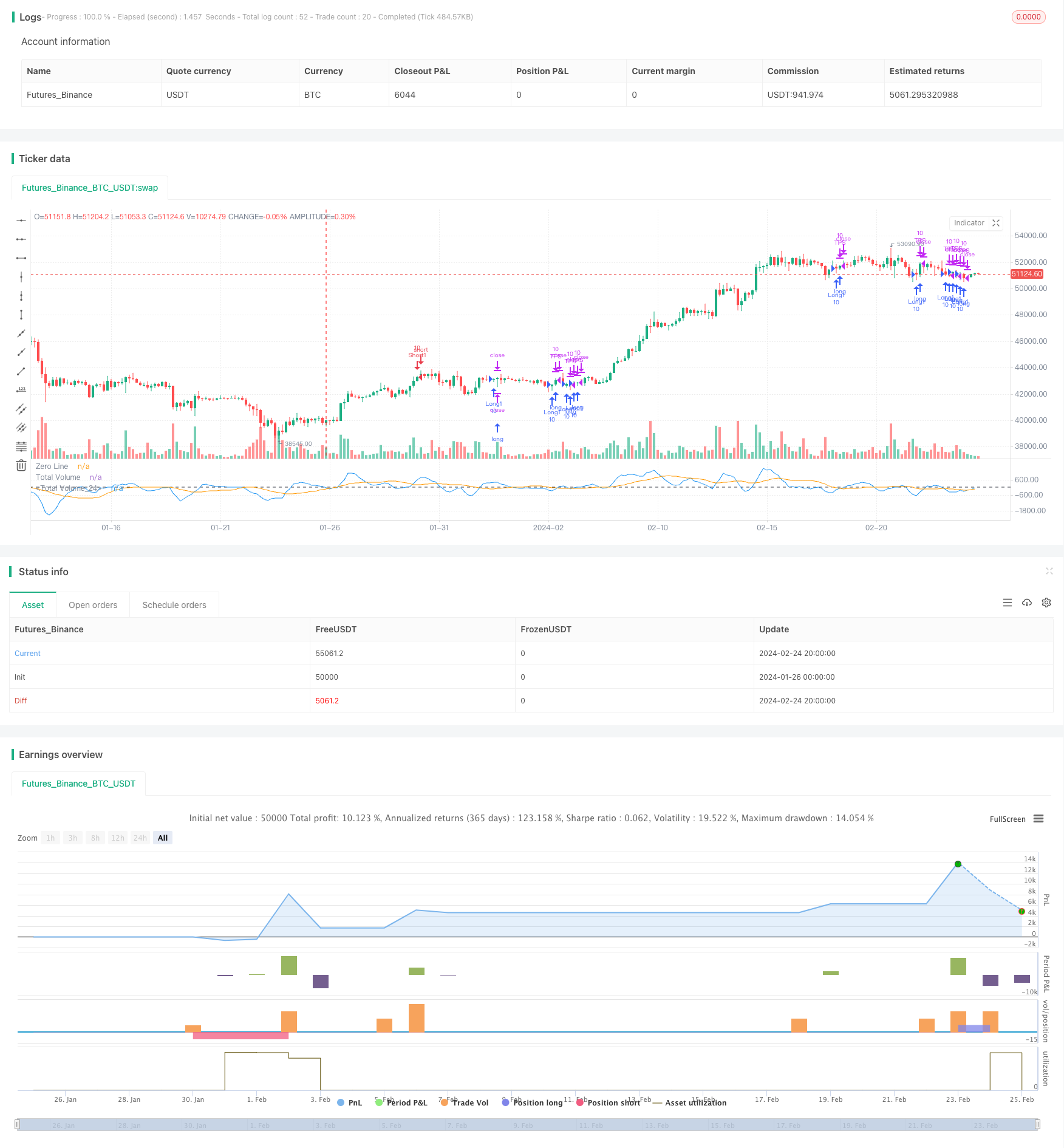

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10 Oscillator Profile Flagging", shorttitle="3 10 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10)

takeProfit = input( title="Take Profit", defval=0.75)

stopLoss = input( title="Stop Loss", defval=0.5)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

intrabarRange = high - low

getLookBackSlope(lookBack) => signal - signal[lookBack]

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0

float s = 0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0 and signalSlope[1] > 0

bool isNegativeMacdReversal = macdSlope < 0 and macdSlope[1] > 0

bool isPositiveSignalReversal = signalSlope > 0 and signalSlope[1] < 0

bool isPositiveMacdReversal = macdSlope > 0 and macdSlope[1] < 0

bool hasBearInversion = signalSlope > 0 and macdSlope < 0

bool hasBullInversion = signalSlope < 0 and macdSlope > 0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0

bool hasSignalSellerBias = hasSignalBias and signal < 0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 7.48 Profit 52.5%

if ( hasSignificantBuyerVolBias and getPriceRising(shortLookBack) == shortLookBack and getBuyerVolBias(shortLookBack) == shortLookBack and hasPositiveMACDBias and hasBullInversion)

strategy.entry("Short1", strategy.short, qty=10)

strategy.exit("TPS", "Short1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 32.53 Profit 47.91%

if ( getPriceFalling(shortLookBack) and (getVolBias(shortLookBack) == false) and signalSlope < 0 and hasSignalSellerBias)

strategy.entry("Long1", strategy.long, qty=10)

strategy.exit("TPS", "Long1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)