डायनेमिक ट्रेलिंग स्टॉप लॉन्ग पोजीशन और मौसमी फ़िल्टर के साथ मूल्य ब्रेकआउट रणनीति

अवलोकन

इस रणनीति को गतिशील गतिशील संकेतक (डीएमआई) के आधार पर डिज़ाइन किया गया है, जो केवल बहु-हेड लंबी लाइन रणनीति है, जबकि औसत वास्तविक तरंग दैर्ध्य (एटीआर) के साथ अनुवर्ती हानियों को रोकने के लिए, नुकसान के जोखिम को नियंत्रित करने के लिए। आगे के अनुकूलन के लिए, इस रणनीति में व्यापार के समय और एसटीपी 500 सूचकांक की मौसमी फ़िल्टरिंग शर्तों को शामिल किया गया है, जिसमें कुछ फायदे हैं।

रणनीति सिद्धांत

यह रणनीति केवल निर्दिष्ट ट्रेडिंग दिनों (सोमवार से शुक्रवार) और ट्रेडिंग समय (डिफ़ॉल्ट स्थानीय समय 9:30 से 20:30 बजे) के लिए है।

जब ADX 27 से बड़ा होता है, तो यह दर्शाता है कि यह वर्तमान में मूल्य प्रवृत्ति की स्थिति में है। इस समय यदि + डीआई लाइन में डीआई लाइन होती है, तो एक बहु सिग्नल उत्पन्न होता है।

स्थिति खोलने के बाद, एटीआर के 5.5 गुना पर स्टॉप लॉस सेट करें, और स्टॉप लॉस लाइन कीमतों में वृद्धि के साथ ऊपर की ओर बढ़ेगी, जिससे लाभ सुनिश्चित होगा।

स्टैंडर्ड 500 सूचकांक के मौसमी नियम को वैकल्पिक रूप से लागू करें, केवल उन समयों में स्थिति खोलें जो इतिहास में बेहतर प्रदर्शन करते हैं।

श्रेष्ठता विश्लेषण

ट्रेंड इंडिकेटर और स्टॉप लॉस तंत्र के संयोजन के साथ, ट्रेंड को प्रभावी ढंग से ट्रैक करने और प्रत्येक स्थिति के नुकसान को नियंत्रित करने में सक्षम।

ट्रेडिंग के समय और मौसमी फ़िल्टरिंग की शर्तों का उपयोग करके, बाजार में असामान्य उतार-चढ़ाव की अवधि से बचा जा सकता है और गलत रिपोर्टिंग की दर को कम किया जा सकता है।

डीएमआई और एटीआर दोनों परिपक्व तकनीकी संकेतक हैं, पैरामीटर को अनुकूलित करने के लिए अनुकूलित किया गया है।

जोखिम विश्लेषण

डीएमआई और एटीआर मापदंडों को गलत तरीके से सेट करने से सिग्नल बहुत अधिक या बहुत कम हो सकता है। परीक्षण के लिए मापदंडों को समायोजित करने की आवश्यकता है।

स्टॉप लॉस की सीमा में अनावश्यक स्टॉप लॉस की संभावना को बढ़ाया गया है। स्टॉप लॉस की सीमा में अनावश्यक स्टॉप लॉस की संभावना को घटाया गया है।

व्यापार के समय और मौसमी नियमों से लाभ के कुछ अवसरों को फ़िल्टर किया जा सकता है। फ़िल्टर प्रभावों का मूल्यांकन करने की आवश्यकता है।

अनुकूलन दिशा

अन्य मापदंडों जैसे कि मैकड, ब्रिन बैंड आदि के संयोजन पर विचार किया जा सकता है।

विभिन्न एटीआर गुणांक रोकथाम विधियों का परीक्षण किया जा सकता है, और रोकथाम दर को गतिशील रूप से समायोजित करने पर विचार किया जा सकता है।

आप परीक्षण कर सकते हैं व्यापार के समय को समायोजित करने के लिए, या अनुकूलन के लिए मौसमी व्यापार की शुरुआत और समाप्ति के समय.

स्वचालित रूप से पैरामीटर अनुकूलित करने के लिए मशीन सीखने के तरीकों को लागू करने का प्रयास करें।

संक्षेप

इस रणनीति में प्रवृत्ति विश्लेषण और जोखिम नियंत्रण तकनीक को एकीकृत किया गया है, जो कुछ हद तक प्रवृत्ति ट्रैकिंग रणनीति की तीव्र उतार-चढ़ाव की समस्या को दूर करता है। ट्रेडिंग समय और मौसमी फ़िल्टरिंग को जोड़ने के साथ, गलत संकेतों को कम किया जा सकता है। इस रणनीति को पैरामीटर अनुकूलन और कार्यक्षमता विस्तार के माध्यम से बेहतर स्थिर रिटर्न प्राप्त किया जा सकता है।

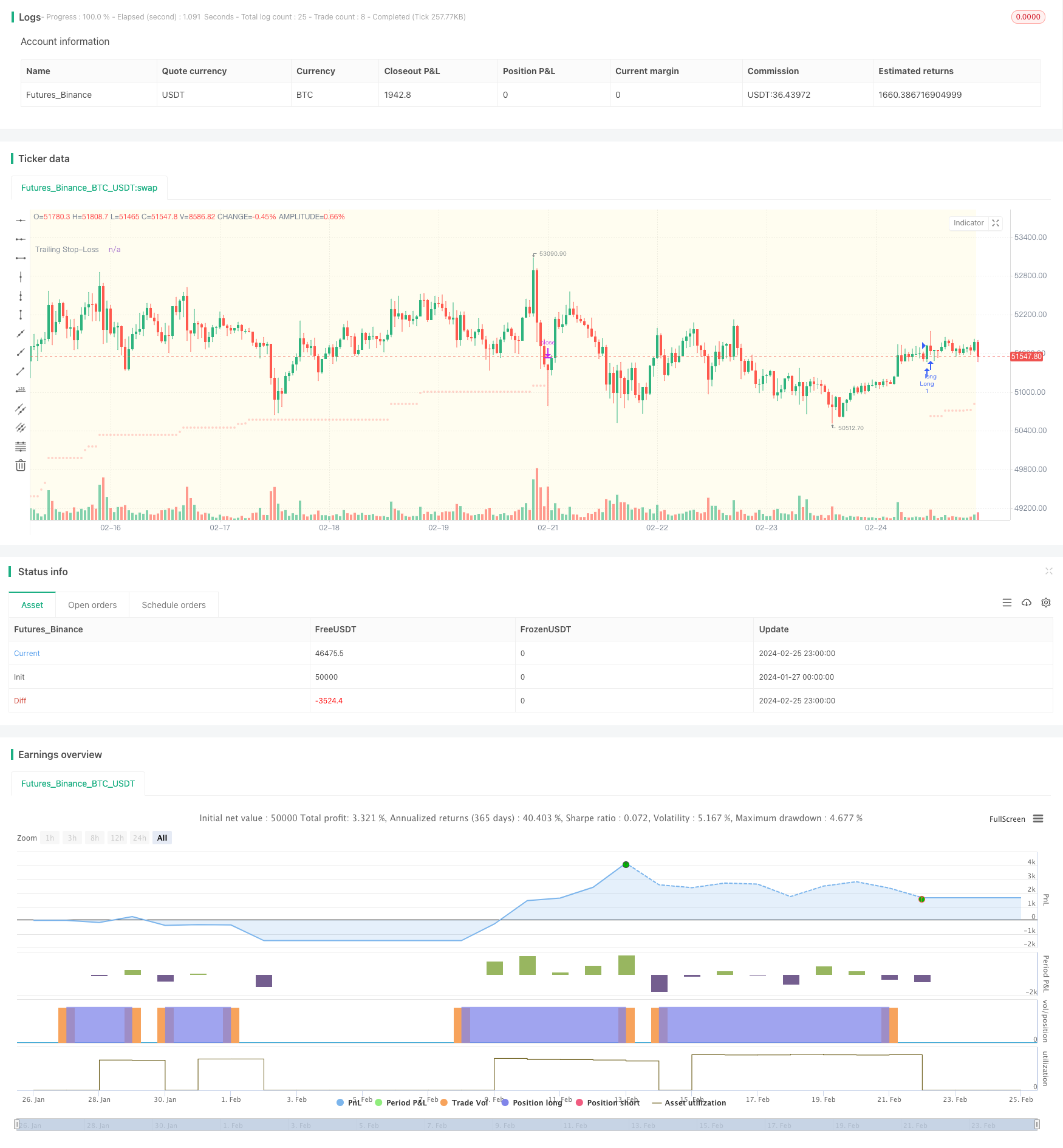

/*backtest

start: 2024-01-27 00:00:00

end: 2024-02-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="DMI Strategy with ADX and ATR-based Trailing SL (Long Only) and Seasonality", shorttitle="MBV-SP500-CLIMBER", overlay=true)

// Eingabeparameter für Long-Positionen

len = input.int(14, minval=1, title="DI Length")

lensig = input.int(14, title="ADX Smoothing", minval=1, maxval=50)

adxLongThreshold = input.float(27.0, title="ADX Threshold for Long", minval=0)

atrLength = input.int(14, title="ATR Length")

atrLongMultiplier = input.float(5.5, title="ATR Multiplier for Trailing SL (Long)")

startTimeHH = input.int(09, title="startTime hh")

startTimeMM = input.int(30, title="startTime mm")

endTimeHH = input.int(20, title="endTime hh")

endTimeMM = input.int(30, title="endTime mm")

// Zeitzone des Nutzers als Eingabeparameter

timezoneOffset = input.int(1, title="Timezone Offset (Hours from UTC)", minval=-12, maxval=14)

// Zusätzliche Einstellung für SP500-Saisonalität

enableSeasonality = input.bool(false, title="Enable SP500 Seasonality")

seasonColor = color.new(color.blue, 90)

activeTimeColor = color.new(color.yellow, 90) // Farbe für aktive Handelszeiten

// Handelstage und -zeiten

tradeMonday = input.bool(true, title="Trade on Monday")

tradeTuesday = input.bool(true, title="Trade on Tuesday")

tradeWednesday = input.bool(true, title="Trade on Wednesday")

tradeThursday = input.bool(true, title="Trade on Thursday")

tradeFriday = input.bool(true, title="Trade on Friday")

// Konvertierung der Uhrzeit in Unix-Zeitstempel

getUnixTime(hour, minute) =>

adjustedHour = hour - timezoneOffset

sessionDate = timestamp(year, month, dayofmonth, 0, 0)

sessionDate + adjustedHour * 60 * 60000 + minute * 60000

// Start- und Endzeit als Unix-Zeitstempel

// + 1 Stunde wegen UTC

startTime = getUnixTime(startTimeHH, startTimeMM)

endTime = getUnixTime(endTimeHH, endTimeMM)

// Überprüfen, ob der aktuelle Zeitpunkt innerhalb der Handelszeit liegt

isTradingTime() => true

// Saisonale Zeiträume definieren

isSeason(time) =>

m = month(time)

d = dayofmonth(time)

(m == 1 and d >= 1) or (m == 2 and d <= 15) or (m == 3 and d >= 23) or (m == 4 and d <= 17) or (m == 5 and d >= 12) or (m == 6 and d >= 27 and d <= 8) or (m == 7 and d <= 29) or (m == 10 and d >= 15) or (m == 11 and d >= 1) or (m == 12 and d <= 2) or (m == 12 and d >= 20 and d <= 27)

// Hintergrundfarbe für saisonale Bereiche und aktive Handelszeiten

bgcolor(enableSeasonality and isSeason(time) ? seasonColor : na)

bgcolor(isTradingTime() ? color.new(activeTimeColor, 90) : na)

// Berechnung von +DM, -DM, ATR

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = ta.rma(ta.tr, len)

atr = ta.atr(atrLength)

// Berechnung von +DI, -DI und ADX

plus = fixnan(100 * ta.rma(plusDM, len) / trur)

minus = fixnan(100 * ta.rma(minusDM, len) / trur)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), lensig)

// Logik für LONG Signale unter Berücksichtigung der Saisonalität und Zeitfilter

longSignal = ta.crossover(adx, adxLongThreshold) and plus > minus and isTradingTime()

longSignal := longSignal and (not enableSeasonality or (enableSeasonality and isSeason(time)))

// Variable für Trailing Stop-Loss

var float longTrailingSL = na

// Variablen für die Eröffnungszeit und den Eröffnungspreis der Position

var int openBarIndex = na

var float openPrice = na

// Handelslogik für Long-Positionen

// ohne strategy.position_size == 0 gilt die Kondition für ALLE Signale und nicht nur für das erste

if (longSignal and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

openBarIndex := bar_index

openPrice := close

longTrailingSL := close - atr * atrLongMultiplier

//if (longSignal)

//longTrailingSL := close - atr * atrLongMultiplier

// Aktualisierung des Trailing Stop-Loss

if strategy.position_size > 0

longTrailingSL := math.max(longTrailingSL, close - atr * atrLongMultiplier)

// Ausstieg aus Long-Positionen

strategy.exit("Close Long", "Long", stop=longTrailingSL)

// Anzeige des ATR-basierten Trailing Stops für Long-Positionen

//plot(strategy.position_size > 0 ? longTrailingSL : na, color=color.red, title="ATR Trailing Stop Long")

// Anzeige des ATR-basierten Trailing Stops für Long-Positionen

plot(strategy.position_size > 0 ? longTrailingSL : na, color=color.new(color.red, 75), style=plot.style_circles, linewidth=1, title="Trailing Stop-Loss")

// Wenn eine Position geschlossen wird, zeichnen Sie die Linie

// if strategy.position_size[1] > 0 and strategy.position_size == 0

// lineColor = longTrailingSL > openPrice ? color.new(color.green, 50) : color.new(color.red, 50) // Hellgrün für Gewinne, Hellrot für Verluste

// line.new(openBarIndex, openPrice, bar_index, longTrailingSL, width=3, color=lineColor)