डबल मूविंग एवरेज और एक्सेलेरेशन इंडिकेटर संयोजन ट्रेडिंग रणनीति

अवलोकन

एक द्वि-समान रेखा और त्वरण संकेतक संयोजन ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जिसमें एक साथ चलती औसत और गतिशीलता संकेतक का उपयोग करके ट्रेडिंग सिग्नल उत्पन्न और सत्यापित किया जाता है। यह रणनीति, एक समान रेखा की प्रवृत्ति ट्रैकिंग क्षमता और गतिशीलता संकेतक की गतिशीलता विशेषताओं को जोड़ती है, सख्त प्रवेश और निकास शर्तों के माध्यम से बाजार की प्रवृत्ति की रूपरेखा को प्रभावी ढंग से पकड़ने में सक्षम है, जबकि प्रवृत्ति की पुष्टि करते हुए, व्यापार लाभ क्षेत्र के संकुचन या बाजार में उतार-चढ़ाव के कारण कम मुनाफे या नुकसान के जोखिम से बचें।

रणनीति सिद्धांत

इस रणनीति का उपयोग 20 चक्रों की सरल चलती औसत (एसएमए) और 5 चक्रों की सूचकांक चलती औसत (ईएमए) के संयोजन में किया जाता है। इसमें, 20 चक्र एसएमए लाइन बाजार में उतार-चढ़ाव को प्रभावी ढंग से चिकना कर सकती है और मध्यम और दीर्घकालिक मूल्य प्रवृत्ति को निर्धारित कर सकती है। 5 चक्र ईएमए लाइन, हाल की कीमतों को अधिक वजन देकर, इसे अल्पकालिक मूल्य परिवर्तन प्रवृत्ति को अधिक लचीले ढंग से पकड़ने में सक्षम बनाती है। जब कीमत 5 चक्र रेखा को पार करती है और 20 चक्र रेखा से ऊपर होती है, तो एक खरीद संकेत उत्पन्न होता है; जब कीमत 5 चक्र रेखा को पार करती है और 20 चक्र समय रेखा से नीचे होती है, तो एक बिक्री संकेत उत्पन्न होता है। इस तरह के दोहरे समतुल्य संयोजन ने यह सुनिश्चित किया कि व्यापारिक संकेत मुख्य प्रवृत्ति की दिशा का पालन करते हैं, और संक्षिप्त समतुल्य रेखा के माध्यम से संकेत की संवेदनशीलता और समय परता में वृद्धि हुई है।

ट्रेडिंग सिग्नल उत्पन्न करने के बाद, रणनीति में MACD संकेतक को भी ट्रेंड की पुष्टि करने के लिए पेश किया जाता है। विशेष रूप से, खरीद सिग्नल उत्पन्न करने के लिए, MACD के DIFF लाइन को डीईए लाइन के साथ एक पीतल के कांटे की घटना की आवश्यकता होती है और यह पुष्टि करने के लिए कई चक्रों को बनाए रखता है कि यह वर्तमान में एक खरीद में है। इसके विपरीत, एक बेच सिग्नल उत्पन्न करने के लिए एक गिरावट की प्रवृत्ति को देखना आवश्यक है जो MACD के गठन के बाद एक निश्चित चक्र को बनाए रखता है। यह ऑपरेशन शोर ट्रेडों को प्रभावी ढंग से फ़िल्टर कर सकता है और पूरे आघात में लगातार स्थिति खोलने से बचा सकता है।

अंत में, यह रणनीति एक उचित स्टॉप-लॉस सेट करती है, चाहे वह ओवर या डाउन हो। विशेष रूप से, ओवर स्टॉप-लॉस लाइन को प्रवेश बिंदु के नीचे न्यूनतम मूल्य से नीचे रखा जाता है; ओवर-स्टॉप-लॉस लाइन को प्रवेश बिंदु के ऊपर अधिकतम मूल्य से ऊपर रखा जाता है। और, स्टॉप-लॉस बिंदु को कीमतों में उतार-चढ़ाव के साथ वास्तविक समय में अपडेट किया जाता है। इस तरह के स्टॉप-लॉस को अधिकतम लाभ पर लॉक किया जा सकता है और बाजार को गंभीर उलटफेर से बचाया जा सकता है जिससे वहनीय सीमा से परे नुकसान हो सकता है।

श्रेष्ठता विश्लेषण

- दोहरी एकसमान फ़िल्टर प्रभावी रूप से व्यापार की दिशा की पहचान करता है और बाजार के शोर से बाधित नहीं होता है;

- एमएसीडी सत्यापन एक प्रवृत्ति की पुष्टि करता है, जो अक्सर उतार-चढ़ाव के समापन के दौरान पदों को खोलने से रोकता है;

- एक सख्त स्टॉप-लॉस रणनीति लाभ को अधिकतम करने और बाजार के जोखिम को नियंत्रित करने में मदद करती है;

- बाजार और नस्ल विशेषताओं के आधार पर पैरामीटर को अनुकूलित किया जा सकता है।

जोखिम विश्लेषण

- यदि MACD के पैरामीटर को गलत तरीके से चुना जाता है, तो छोटे रुझान या अक्सर हस्तक्षेप वाले ट्रेडों को याद किया जा सकता है;

- औसत पैरामीटर को अनुकूलित करने के लिए विशिष्ट किस्मों के लिए परीक्षण की आवश्यकता होती है;

- मजबूत बाजारों में, स्टॉप लॉस को तोड़ दिया जा सकता है, जिससे कुछ नुकसान हो सकता है।

MACD सूचकांक के पैरामीटर को समायोजित करके बेहतर सहयोग प्राप्त किया जा सकता है। इसके अलावा, विभिन्न किस्मों की विशेषताओं के अनुसार औसत चक्र पैरामीटर को अनुकूलित किया जाना चाहिए। अंत में, स्टॉप लॉस को उचित रूप से ढीला किया जा सकता है ताकि यह सुनिश्चित किया जा सके कि व्यापक दिशा में लाभ पर्याप्त रूप से जारी हो।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में और अनुकूलित किया जा सकता हैः

स्व-अनुकूली सम-रेखा एल्गोरिदम की शुरूआत। गतिशील चक्रों के सम-रेखा संयोजनों को बाजार में परिवर्तन के लिए स्वचालित रूप से अनुकूलित किया जा सकता है, बिना मैन्युअल हस्तक्षेप के अनुकूलन पैरामीटर की आवश्यकता होती है।

मशीन लर्निंग मॉडल के साथ संयुक्त। गहरी सीखने जैसे एल्गोरिदम का उपयोग करके विभिन्न किस्मों के बाजार की विशेषताओं को स्वचालित रूप से पहचानने और वास्तविक समय में इष्टतम पैरामीटर सेटिंग्स को आउटपुट करने के लिए।

अतिरिक्त फ़िल्टरिंग शर्तें जोड़ें। अन्य तकनीकी संकेतकों को मौजूदा ट्रेडिंग सिग्नल के आधार पर एक सहायक निर्णय मानदंड के रूप में जोड़ा जा सकता है, जैसे कि लेनदेन कारक आदि की शुरूआत।

जोखिम को नियंत्रित करते हुए अधिक लाभ प्राप्त करने के लिए ब्रेकआउट स्टॉप, ट्रैक स्टॉप आदि जैसे अधिक बुद्धिमान स्टॉप के तरीकों पर शोध किया जा सकता है।

संक्षेप

दोहरी औसत रेखा और MACD संयोजन रणनीति व्यापक रूप से प्रवृत्ति विशेषताओं, गति कारक, जोखिम नियंत्रण के कई आयामों पर विचार करती है, एक एकल तकनीकी संकेतक की सीमाओं को कुछ हद तक पार करती है, जो मात्रात्मक व्यापार की स्थिरता को प्रभावी ढंग से बढ़ा सकती है। यह रणनीति विभिन्न बाजार स्थितियों के लिए पैरामीटर को अच्छी तरह से अनुकूलित कर सकती है, जो वास्तविक समय में लागू करने और निरंतर अनुकूलन के लायक है। साथ ही, अधिक बुद्धिमान साधनों को पेश करने के लिए अभी भी बहुत अधिक अनुकूलन स्थान है, जो कि स्वचालित अनुकूलन और कृत्रिम बुद्धिमत्ता एल्गोरिदम के साथ रणनीति को अधिकतम करने की उम्मीद कर सकता है।

/*backtest

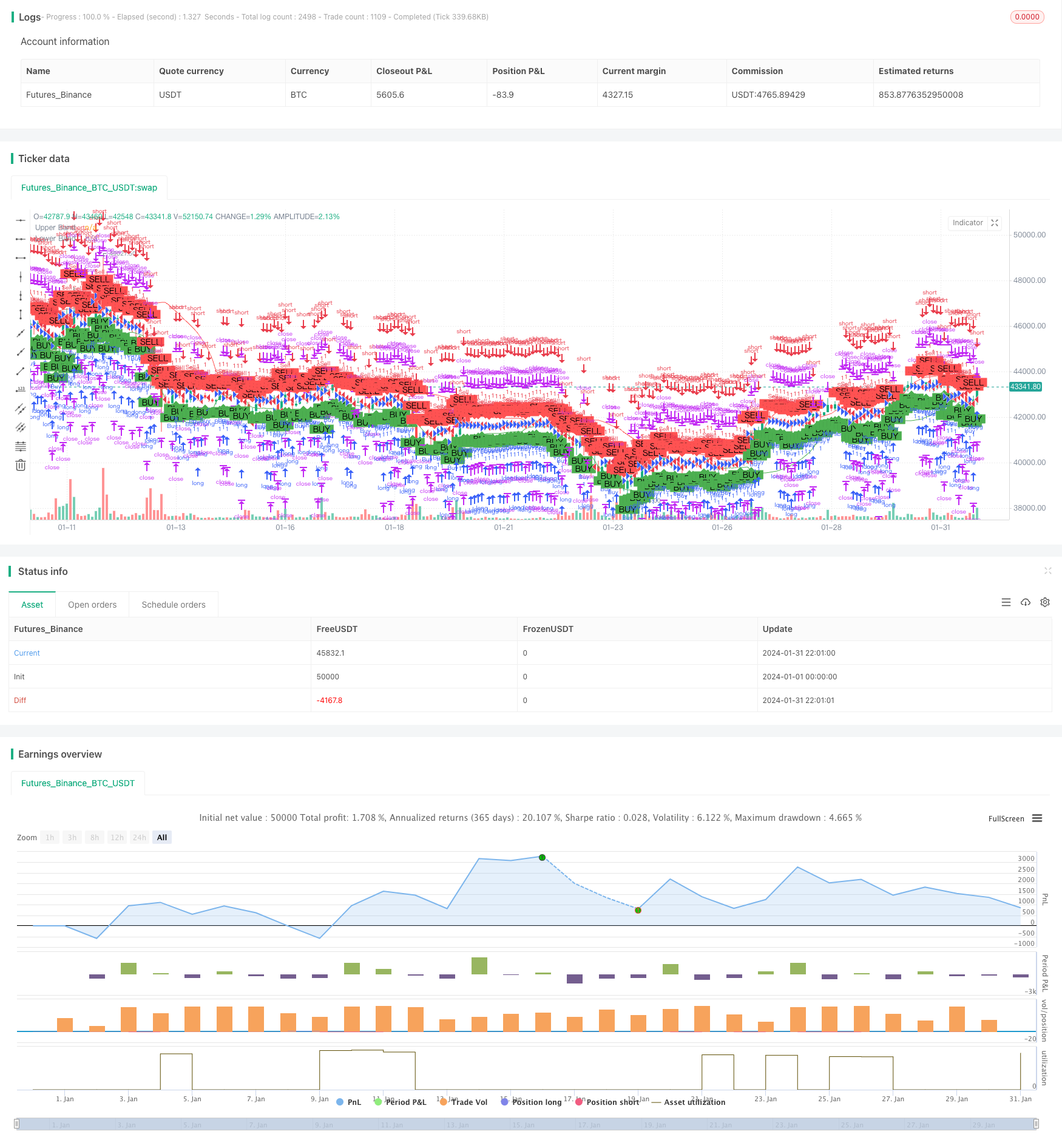

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger Band Strategy with Early Signal (v5)", overlay=true)

// Inputs

length = 20

mult = 1.5

src = close

riskRewardRatio = input(3.0, title="Risk-Reward Ratio")

// Calculating Bollinger Bands

basis = ta.ema(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Plotting Bollinger Bands

plot(upper, "Upper Band", color=color.red)

plot(lower, "Lower Band", color=color.green)

// Tracking Two Candles Ago Crossing Bollinger Bands

var float twoCandlesAgoUpperCrossLow = na

var float twoCandlesAgoLowerCrossHigh = na

if (close[2] > upper[2])

twoCandlesAgoUpperCrossLow := low[2]

if (close[2] < lower[2])

twoCandlesAgoLowerCrossHigh := high[2]

// Entry Conditions

longCondition = (not na(twoCandlesAgoLowerCrossHigh)) and (high > twoCandlesAgoLowerCrossHigh)

shortCondition = (not na(twoCandlesAgoUpperCrossLow)) and (low < twoCandlesAgoUpperCrossLow)

// Plotting Entry Points

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Strategy Execution

if (longCondition)

stopLoss = low - (high - low) * 0.05

takeProfit = close + (close - stopLoss) * riskRewardRatio

strategy.entry("Buy", strategy.long)

strategy.exit("Exit Buy", "Buy", stop=stopLoss, limit=takeProfit)

if (shortCondition)

stopLoss = high + (high - low) * 0.05

takeProfit = close - (stopLoss - close) * riskRewardRatio

strategy.entry("Sell", strategy.short)

strategy.exit("Exit Sell", "Sell", stop=stopLoss, limit=takeProfit)