ट्रिपल बी बी बैंड क्लोजिंग ब्रेकथ्रू और आरएसआई इंडिकेटर की संयुक्त ट्रेडिंग रणनीति

अवलोकन

यह रणनीति बुरिन बैंड इंडिकेटर और अपेक्षाकृत मजबूत सूचकांक आरएसआई के संयोजन का उपयोग करके ट्रेडिंग सिग्नल का उत्पादन करती है। यह निगरानी करता है कि क्या तीनों के-लाइनों के समापन मूल्य एक साथ ट्रैक या ट्रैक को तोड़ते हैं और ट्रेडिंग सिग्नल को पुष्टि करने के लिए टर्नकी इंडिकेटर और आरएसआई के संयोजन के साथ।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से निम्नलिखित सिद्धांतों पर आधारित हैः

- 20 की लंबाई के साथ ब्रिन बैंड का उपयोग करना, जब कीमत बंद होने पर एक अपट्रेल या डाउनट्रेल को तोड़ने पर ट्रेडिंग सिग्नल देने पर विचार करें

- तीनों K लाइनों के समापन मूल्य को एक साथ तोड़ने के लिए कहा गया है, ताकि झूठे ब्रेक से बचा जा सके

- टर्नओवर सूचकांक के साथ संयुक्त, जब वीआईपी> 1.25 जब वीआईपी> 1.25 जब वीआईएम> 1.25 जब वीआईएम> 1.25

- आरएसआई के साथ संयोजन में यह निर्धारित करने के लिए कि क्या ओवरबॉट ओवरसोल्ड है, आरएसआई 70 से अधिक पर विचार करें, और आरएसआई 30 से अधिक पर विचार करें

- ऊपर की शर्तों को पूरा करते समय, अधिक या कम सिग्नल उत्पन्न करें

श्रेष्ठता विश्लेषण

इस रणनीति के मुख्य फायदे हैंः

- ट्रिपल बीबी बैंड्स फ़िल्टर झूठी दरारें, दरार की विश्वसनीयता सुनिश्चित करें

- टर्नओवर सूचकांक बाजार की ताकत का आकलन करता है और प्रतिकूल ट्रेडों से बचता है

- आरएसआई सूचकांक ओवरबॉय ओवरसोल्ड क्षेत्र का आकलन करता है, जो कि ब्रीनिंग बैंड सूचकांक के साथ प्रवेश करता है

- विभिन्न सूचकांकों का संयोजन, बाजार की स्थिति का समग्र आकलन, उच्च संकेत विश्वसनीयता

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

- ब्रिन बैंड सूचकांक पैरामीटर के प्रति संवेदनशील है और लंबाई और StdDev गुणांक को अनुकूलित करने की आवश्यकता है

- टर्नओवर सूचकांक भी चक्रीय मापदंडों के प्रति संवेदनशील है, विभिन्न बाजारों में समायोजन की आवश्यकता है

- आरएसआई सूचकांक विचलन के लिए अतिसंवेदनशील है, और शायद रुझान से चूक जाए

- यदि तीनों सूचकांकों में कोई मतभेद है, तो वे प्रवेश नहीं कर पाएंगे और कुछ अवसरों को खो देंगे।

जोखिम नियंत्रण उपायों में शामिल हैंः

- ऑप्टिमाइज़ेशन पैरामीटर, tested सबसे अधिक जीतने वाले पैरामीटर

- अन्य संकेतकों के साथ, जैसे कि लेनदेन फ़िल्टर

- सूचकांक के निर्णय के तर्क में उचित छूट, अवसरों की कमी को रोकने के लिए

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

- सबसे अच्छा पैरामीटर खोजने के लिए ब्रिन बैंड इंडिकेटर की लंबाई और StdDev गुणांक का अनुकूलन करें

- विभिन्न बाजारों के लिए टर्नओवर सूचकांक के चक्र को अनुकूलित करना

- अन्य सूचकांकों को जोड़ें जैसे कि लेनदेन की मात्रा, एमएसीडी आदि, विविधता के लिए एक समृद्ध संकेत

- सूचकांक के निर्णय के तर्क को समायोजित करें ताकि सूचकांक में असमानता के कारण प्रवेश न हो सके

- एकल लेनदेन के अधिकतम नुकसान को नियंत्रित करने के लिए स्टॉप लॉस रणनीति में वृद्धि

संक्षेप

इस रणनीति में कई तरह के सूचकांकों का व्यापक रूप से उपयोग किया जाता है, जिससे संकेत की विश्वसनीयता सुनिश्चित होती है, लेकिन साथ ही साथ कुछ समस्याएं भी होती हैं। पैरामीटर अनुकूलन, संकेत स्रोतों को समृद्ध करना, निर्णय तर्क को समायोजित करना और रोकना जैसे तरीकों से रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है। यह एक अच्छा विचार प्रदान करता है।

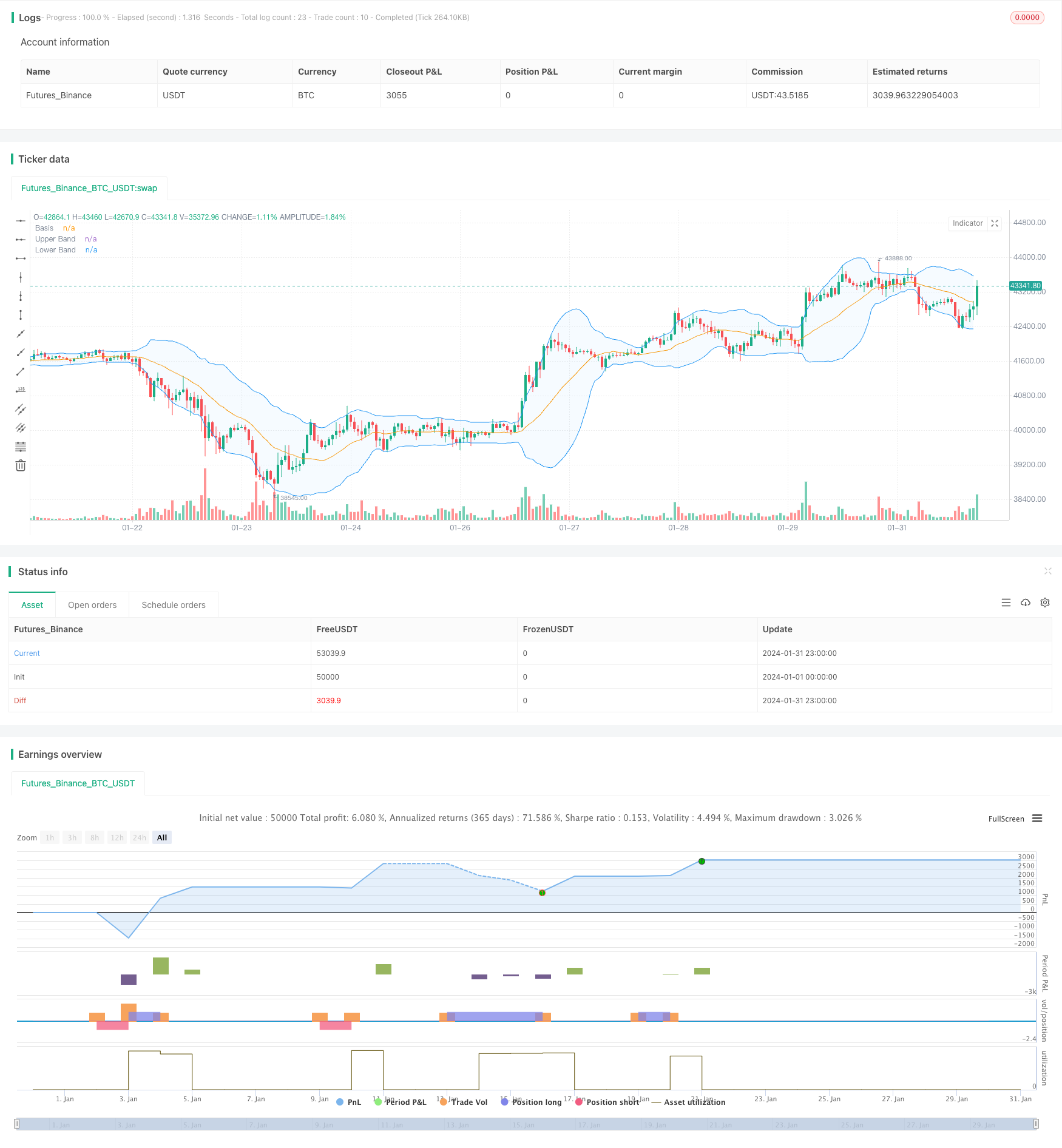

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Noway0utstorm

//@version=5

strategy(title='RSI + BB over 3 bar+--- vortex0.71.3 ', shorttitle='NoWaytruongphuthinh', format=format.price, precision=4,overlay = true)

length = input(20, title="Length")

mult = input(2.0, title="Multiplier")

source = close

basis = ta.sma(source, length)

dev = mult * ta.stdev(source, length)

upperBand = basis + dev

lowerBand = basis - dev

isClosedBar = ta.change(time("15"))

var bool closeAboveUpperBand = false

var bool closeBelowLowerBand = false

// Vortex Indicator Settings

period_ = input.int(14, title='Period', minval=2)

VMP = math.sum(math.abs(high - low[1]), period_)

VMM = math.sum(math.abs(low - high[1]), period_)

STR = math.sum(ta.atr(1), period_)

VIP = VMP / STR

VIM = VMM / STR

//

lengthrsi = input(14, title="RSI Length")

overboughtLevel = input(70, title="Overbought Level")

oversoldLevel = input(30, title="Oversold Level")

sourcersi = close

rsiValue = ta.rsi(sourcersi, lengthrsi)

shouldShort = rsiValue > overboughtLevel

shouldLong = rsiValue < oversoldLevel

if bool(isClosedBar[1]) and bool(isClosedBar[2]) and bool(isClosedBar[3])

if close[1] > upperBand[1] and close[2] > upperBand[2] and close[3] > upperBand[3] and VIP > 1.25 and VIM < 0.7 and rsiValue > overboughtLevel

strategy.entry("Short", strategy.short)

closeAboveUpperBand := false // Reset the condition when entering a new Short position

if close[1] < lowerBand[1] and close[2] < lowerBand[2] and close[3] < lowerBand[3] and VIP < 0.7 and VIM > 1.25 and rsiValue < oversoldLevel

strategy.entry("Long", strategy.long)

closeBelowLowerBand := false // Reset the condition when entering a new Long position

if strategy.position_size > 0 // Check if there is an open Long position

closeAboveUpperBand := close > upperBand // Update the condition based on close price

if closeAboveUpperBand

strategy.close("Long",disable_alert=true) // Close the Long position if close price is above upper band

if strategy.position_size < 0 // Check if there is an open Short position

closeBelowLowerBand := close < lowerBand // Update the condition based on close price

if closeBelowLowerBand

strategy.close("Short",disable_alert=true) // Close the Short position if close price is below lower band

// Plots

plot(basis, color=color.orange, title="Basis")

p1 = plot(upperBand, color=color.blue, title="Upper Band")

p2 = plot(lowerBand, color=color.blue, title="Lower Band")

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))