लंबी-छोटी रैखिक क्रॉसओवर रणनीति

अवलोकन

एक बहुआयामी रैखिक क्रॉसिंग रणनीति एक तकनीकी विश्लेषण रणनीति है जो स्टॉक की भविष्य की कीमतों की भविष्यवाणी करने के लिए एक रैखिक प्रतिगमन मॉडल पर आधारित है। रणनीति का मूल सिद्धांत यह है कि स्टॉक की कीमतों की चाल अक्सर एक निश्चित रैखिक प्रवृत्ति का पालन करती है। कीमतों की रैखिक प्रतिगमन की गणना करके, भविष्य की कीमतों की भविष्यवाणी की जा सकती है।

रणनीति सिद्धांत

यह रणनीति पहले समय की अवधि में शेयर की कीमतों की एक रैखिक वापसी की गणना करती है। रैखिक वापसी न्यूनतम द्विगुणित का उपयोग करके एक सीधी रेखा को संरेखित करती है जो समय के साथ कीमतों में बदलाव की प्रवृत्ति का प्रतिनिधित्व करती है। रणनीति फिर एक चार्ट पर अनुमानित मूल्य रेखा और वर्तमान कीमतों को रेखांकित करती है।

इस नीति में दो संकेत दिए गए हैं:

- मल्टी सिग्नलः वर्तमान मूल्य पर पूर्वानुमानित मूल्य ट्रिगर करें

- रिक्त सिग्नलः जब पूर्वानुमानित मूल्य वर्तमान मूल्य से नीचे जाता है तो ट्रिगर किया जाता है

जब एक अधिक संकेत होता है, तो रणनीति अधिक होती है; जब एक कम संकेत होता है, तो स्थिति कम होती है।

रणनीति के प्रमुख कदम इस प्रकार हैं:

- एक समय अवधि में मूल्य की एक रैखिक वापसी की गणना करें

- एक चार्ट पर अनुमानित मूल्य रेखा और वर्तमान मूल्य को रेखांकित करें

- अधिक और कम संकेतों को परिभाषित करें

- अधिक संकेत ट्रिगर के साथ अधिक खोलने के लिए

- हवा के संकेत के साथ स्थिति को बंद करें

श्रेष्ठता विश्लेषण

मल्टी-फ्लोर लाइनर क्रॉसिंग रणनीतियों के निम्नलिखित फायदे हैंः

- सरल और प्रभावीः यह रणनीति तर्कसंगत है, इसे लागू करना आसान है, और यह कीमतों के रैखिक रुझानों को पकड़ सकता है।

- व्यापक उपयोगिताः रणनीति ट्रेडिंग सिग्नल उत्पन्न कर सकती है, चाहे वह ट्रेंडिंग हो या अस्थिर।

- अनुकूलनशीलता: रणनीति में कुछ महत्वपूर्ण पैरामीटर शामिल हैं, जैसे कि रैखिक रिटर्न चक्र, चलती औसत, आदि। इन पैरामीटर को अनुकूलित करके रणनीति के प्रदर्शन को बढ़ाया जा सकता है।

जोखिम विश्लेषण

हालांकि बहु-स्थानिक रैखिक क्रॉसिंग रणनीतियों के कई फायदे हैं, लेकिन इसके कुछ जोखिम भी हैंः

- रुझान पहचान जोखिमः जब कीमतों की चाल एक रैखिक प्रवृत्ति का पालन नहीं करती है, उदाहरण के लिए, उतार-चढ़ाव की स्थिति में, रणनीति गलत संकेत दे सकती है। अन्य संकेतकों जैसे कि एमएसीडी के साथ संयोजन करके जोखिम को कम किया जा सकता है।

- पैरामीटर सेटिंग जोखिमः रणनीति प्रदर्शन पैरामीटर सेटिंग के प्रति संवेदनशील है, गलत पैरामीटर से नुकसान हो सकता है। इसलिए वास्तविक समय से पहले पैरामीटर का पर्याप्त परीक्षण और अनुकूलन करने की आवश्यकता है।

- ओवरफिटिंग जोखिमः यदि पैरामीटर को अत्यधिक अनुकूलित किया जाता है, तो यह भविष्य में खराब प्रदर्शन के लिए ऐतिहासिक डेटा को ओवरफिट करने के लिए एक रणनीति का कारण बन सकता है। ओवरफिटिंग से बचने के तरीकों में सरलता, डेटासेट के बाहर परीक्षण आदि शामिल हैं।

अनुकूलन दिशा

- अन्य संकेतकों के साथ संयोजनः रैखिक प्रतिगमन संकेतों को अन्य तकनीकी संकेतकों जैसे कि मैकड, ब्रिन बैंड आदि के साथ संयोजित किया जा सकता है, जिससे संकेत की सटीकता बढ़ जाती है।

- गतिशील पैरामीटर अनुकूलनः एक पैरामीटर अनुकूलन तंत्र का एक सेट डिजाइन किया जा सकता है, जो बाजार की स्थिति के अनुसार पैरामीटर को गतिशील रूप से समायोजित करता है, जिससे अनुकूलनशीलता में सुधार होता है।

- जोखिम नियंत्रण मॉड्यूल को शामिल करेंः रणनीति में जोखिम नियंत्रण उपायों को शामिल करें जैसे कि रोकथाम, धन प्रबंधन, एकल व्यापार जोखिम को कम करें, और संचयी आय में सुधार करें।

- मशीन लर्निंग ऑप्टिमाइज़ेशनः मशीन लर्निंग एल्गोरिदम का उपयोग करके रैखिक रिग्रेशन मॉडल को लगातार अनुकूलित किया जा सकता है ताकि इसकी भविष्यवाणी अधिक सटीक हो सके।

संक्षेप

मल्टीफोकस लाइनर क्रॉसिंग रणनीति मूल्य की रैखिक रिग्रेशन पर आधारित है, कीमतों और वर्तमान कीमतों की तुलना करके व्यापार संकेत उत्पन्न करती है। रणनीति तर्क सरल और स्पष्ट है, कीमतों की रैखिक प्रवृत्ति को पकड़ सकता है, सभी प्रकार के मामलों के लिए उपयुक्त है। साथ ही, रणनीति को लागू करना और अनुकूलित करना आसान है, पैरामीटर को लचीले ढंग से समायोजित किया जा सकता है, अन्य संकेतकों के साथ संयोजन किया जा सकता है, जोखिम नियंत्रण मॉड्यूल आदि को शामिल किया जा सकता है, रणनीति के प्रदर्शन को लगातार बढ़ाया जा सकता है। लेकिन रणनीति में प्रवृत्ति की पहचान की त्रुटि, पैरामीटर की गलत सेटिंग, ऐतिहासिक डेटा के जोखिम का अनुकरण, आदि हैं, वास्तविक उपयोग में सावधानी बरतने की आवश्यकता है। कुल मिलाकर, मल्टीफोकस लाइनर क्रॉसिंग रणनीति एक सरल और प्रभावी मात्रात्मक व्यापार रणनीति है, जो आगे की खोज और अनुकूलन के लायक है।

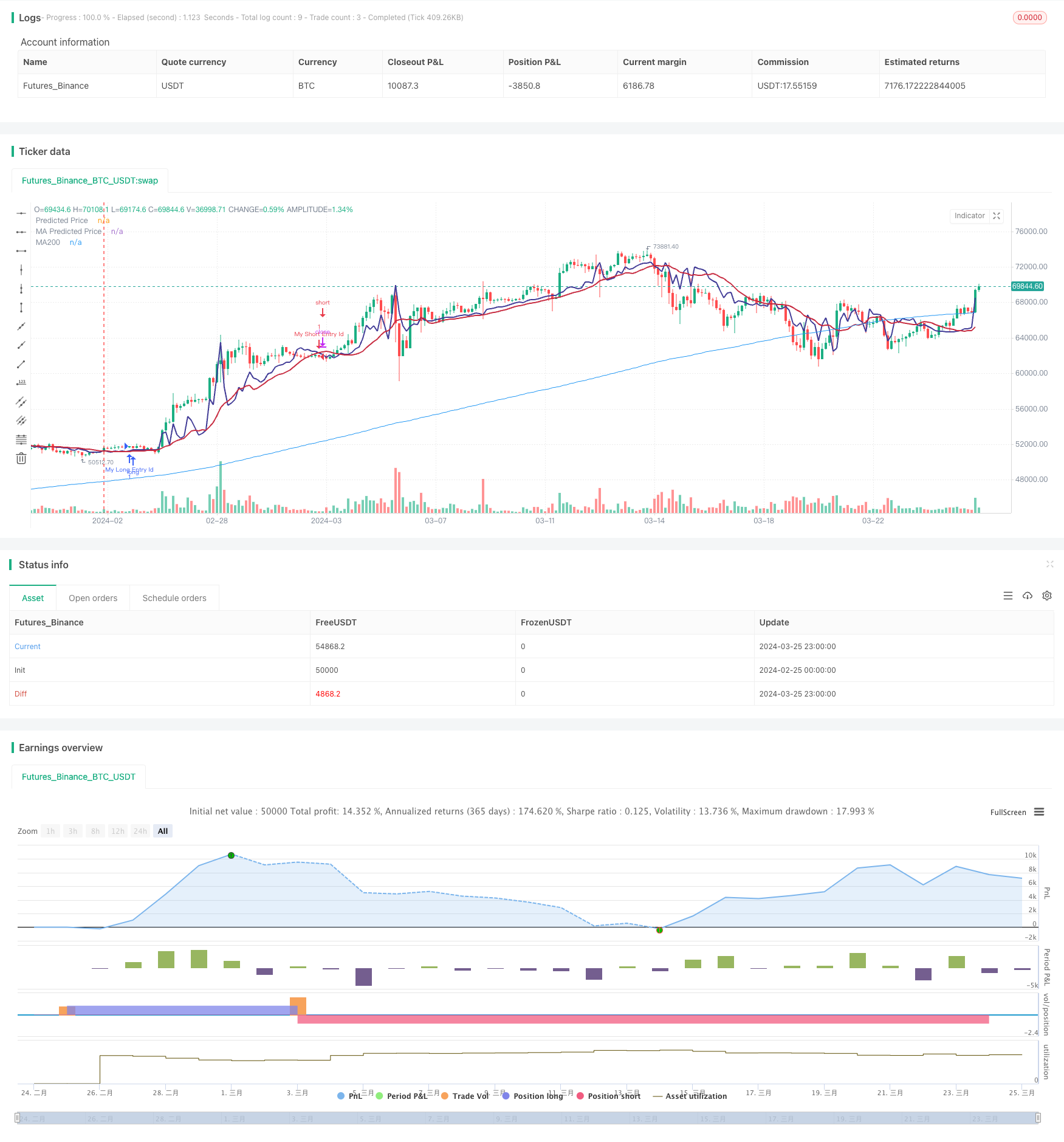

/*backtest

start: 2024-02-25 00:00:00

end: 2024-03-26 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © stocktechbot

//@version=5

strategy("Linear Cross", overlay=true, margin_long=100, margin_short=0)

//Linear Regression

vol = volume

// Function to calculate linear regression

linregs(y, x, len) =>

ybar = math.sum(y, len)/len

xbar = math.sum(x, len)/len

b = math.sum((x - xbar)*(y - ybar),len)/math.sum((x - xbar)*(x - xbar),len)

a = ybar - b*xbar

[a, b]

// Historical stock price data

price = close

// Length of linear regression

len = input(defval = 21, title = 'Strategy Length')

linearlen=input(defval = 9, title = 'Linear Lookback')

[a, b] = linregs(price, vol, len)

// Calculate linear regression for stock price based on volume

//eps = request.earnings(syminfo.ticker, earnings.actual)

//MA For double confirmation

out = ta.sma(close, 200)

outf = ta.sma(close, 50)

outn = ta.sma(close, 90)

outt = ta.sma(close, 21)

outthree = ta.sma(close, 9)

// Predicted stock price based on volume

predicted_price = a + b*vol

// Check if predicted price is between open and close

is_between = open < predicted_price and predicted_price < close

//MACD

//[macdLine, signalLine, histLine] = ta.macd(close, 12, 26, 9)

// Plot predicted stock price

plot(predicted_price, color=color.rgb(65, 59, 150), linewidth=2, title="Predicted Price")

plot(ta.sma(predicted_price,linearlen), color=color.rgb(199, 43, 64), linewidth=2, title="MA Predicted Price")

//offset = input.int(title="Offset", defval=0, minval=-500, maxval=500)

plot(out, color=color.blue, title="MA200")

[macdLine, signalLine, histLine] = ta.macd(predicted_price, 12, 26, 9)

//BUY Signal

longCondition=false

mafentry =ta.sma(close, 50) > ta.sma(close, 90)

//matentry = ta.sma(close, 21) > ta.sma(close, 50)

matwohun = close > ta.sma(close, 200)

twohunraise = ta.rising(out, 2)

twentyrise = ta.rising(outt, 2)

macdrise = ta.rising(macdLine,2)

macdlong = ta.crossover(predicted_price, ta.wma(predicted_price,linearlen)) and (signalLine < macdLine)

if macdlong and macdrise

longCondition := true

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

//Sell Signal

lastEntryPrice = strategy.opentrades.entry_price(strategy.opentrades - 1)

daysSinceEntry = len

daysSinceEntry := int((time - strategy.opentrades.entry_time(strategy.opentrades - 1)) / (24 * 60 * 60 * 1000))

percentageChange = (close - lastEntryPrice) / lastEntryPrice * 100

//trailChange = (ta.highest(close,daysSinceEntry) - close) / close * 100

//label.new(bar_index, high, color=color.black, textcolor=color.white,text=str.tostring(int(trailChange)))

shortCondition=false

mafexit =ta.sma(close, 50) < ta.sma(close, 90)

matexit = ta.sma(close, 21) < ta.sma(close, 50)

matwohund = close < ta.sma(close, 200)

twohunfall = ta.falling(out, 3)

twentyfall = ta.falling(outt, 2)

shortmafall = ta.falling(outthree, 1)

macdfall = ta.falling(macdLine,1)

macdsell = macdLine < signalLine

if macdfall and macdsell and (macdLine < signalLine) and ta.falling(low,2)

shortCondition := true

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)