बोलिंगर बैंड और आरएसआई ट्रेडिंग रणनीति

अवलोकन

इस रणनीति में बुरिन बैंड और अपेक्षाकृत मजबूत सूचक (आरएसआई) के संयोजन से खरीदारी और बिक्री के संकेतों का आकलन किया जाता है। जब कीमत बुरिन बैंड को पार करती है और आरएसआई निर्धारित निचले सीमा से नीचे होती है, तो एक खरीद संकेत उत्पन्न होता है; जब कीमत बुरिन बैंड को पार करती है और आरएसआई निर्धारित ऊपरी सीमा से ऊपर होती है, तो एक बेचने का संकेत उत्पन्न होता है। साथ ही, इस रणनीति में एक खरीद-अंतराल पैरामीटर भी शामिल है, जो बार-बार व्यापार से बचता है और पिरामिड पोजीशन प्रबंधन को लागू करने में मदद करता है।

रणनीति सिद्धांत

- आरएसआई का उपयोग कीमतों के ओवरबॉट और ओवरसोल्ड को मापने के लिए किया जाता है।

- बुलिन बैंड के ऊपर और नीचे की गणना की जाती है ताकि यह पता लगाया जा सके कि कीमतों में क्या बदलाव आया है।

- आरएसआई और ब्रिन बैंड के संयोजन ने खरीद और बिक्री संकेतों को निर्धारित कियाः

- खरीद संकेत तब उत्पन्न होता है जब समापन मूल्य बुलिन बैंड डाउनट्रेल से नीचे होता है और आरएसआई निर्धारित निचले स्तर से नीचे होता है।

- एक बेचने का संकेत तब उत्पन्न होता है जब बंद होने की कीमत बुलिन बैंड से ऊपर होती है और आरएसआई निर्धारित ऊपरी सीमा से ऊपर होता है।

- पिरामिड-आधारित स्थिति प्रबंधन को लागू करने के लिए क्रमिक खरीद की आवृत्ति को सीमित करने के लिए खरीद-इन-अंतराल पैरामीटर की शुरुआत की गई।

रणनीतिक लाभ

- दोहरी पुष्टिकरणः रणनीति एक साथ ब्रिन बैंड और आरएसआई दोनों संकेतकों का उपयोग करती है, जिससे रुझान के मोड़ को अधिक विश्वसनीय रूप से पकड़ने और झूठे संकेतों के जोखिम को कम करने में मदद मिलती है।

- पिरामिड पोजीशन बिल्डिंगः खरीद-इन-अंतराल पैरामीटर सेट करके, रणनीति एक प्रवृत्ति की स्थापना के बाद धीरे-धीरे स्थिति बढ़ा सकती है, जो जोखिम को नियंत्रित करने और रिटर्न को अनुकूलित करने के लिए फायदेमंद है।

- पैरामीटर लचीलापनः उपयोगकर्ता बाजार विशेषताओं और व्यक्तिगत वरीयताओं के आधार पर आरएसआई ऊपरी-नीचे सीमा और खरीद अंतराल जैसे पैरामीटर को लचीले ढंग से सेट कर सकते हैं।

रणनीतिक जोखिम

- रुझान की निरंतरता का जोखिमः यदि बुरिन बैंड को तोड़ने के बाद कीमत में एक छोटी सी वापसी होती है, तो यह रणनीति को जल्द से जल्द बंद करने और बाद की प्रवृत्ति को याद करने का कारण बन सकता है।

- पैरामीटर अनुकूलन जोखिमः विभिन्न बाजार स्थितियों में, सर्वोत्तम पैरामीटर संयोजन में काफी भिन्नता हो सकती है, और रणनीति को ओवरफैट होने का जोखिम हो सकता है।

- ब्लैक स्वानः रणनीतियों को ऐतिहासिक आंकड़ों के आधार पर बनाया गया है, जो चरम परिस्थितियों के लिए प्रभावी नहीं हो सकता है।

रणनीति अनुकूलन दिशा

- स्टॉप-लॉस लॉजिस्टिक्स को शामिल करेंः एकल-व्यापार जोखिम को और अधिक नियंत्रित करने के लिए रणनीति में एक चलती रोक या एक निश्चित स्टॉप-लॉजिस्टिक्स को शामिल करें।

- गतिशील पैरामीटर अनुकूलनः बाजार की स्थिति में परिवर्तन के आधार पर, गतिशील रूप से आरएसआई को ऊपर और नीचे और खरीद अंतराल जैसे मापदंडों को समायोजित करने के लिए, रणनीति को अनुकूलित करने के लिए।

- अन्य तकनीकी संकेतक के साथ संयोजनः अन्य प्रवृत्ति या अस्थिरता संकेतक को सहायक निर्णय के रूप में पेश करना, रणनीति की स्थिरता में सुधार करना।

संक्षेप

इस रणनीति में ब्रिन बैंड और आरएसआई के दो क्लासिक तकनीकी संकेतकों का चतुराई से संयोजन किया गया है, जो दोहरे पुष्टिकरण तंत्र के माध्यम से ट्रेंडिंग अवसरों को पकड़ने के लिए है। साथ ही, इस रणनीति में पिरामिड-आधारित पोजीशन बिल्डिंग विधि का परिचय दिया गया है, जो जोखिम को नियंत्रित करते हुए रिटर्न को अनुकूलित करने का प्रयास करता है। लेकिन रणनीति में ट्रेंडिंग निरंतरता जोखिम, पैरामीटर अनुकूलन जोखिम और ब्लैक स्वान्ड घटना जोखिम भी है, जिसे आगे स्टॉपलॉस, डायनामिक पैरामीटर अनुकूलन और अन्य संकेतकों के संयोजन के माध्यम से आगे बढ़ाया जा सकता है। कुल मिलाकर, यह एक स्पष्ट, तर्कसंगत और सख्त मात्रात्मक व्यापार रणनीति है, जो आगे की खोज और अभ्यास के लायक है।

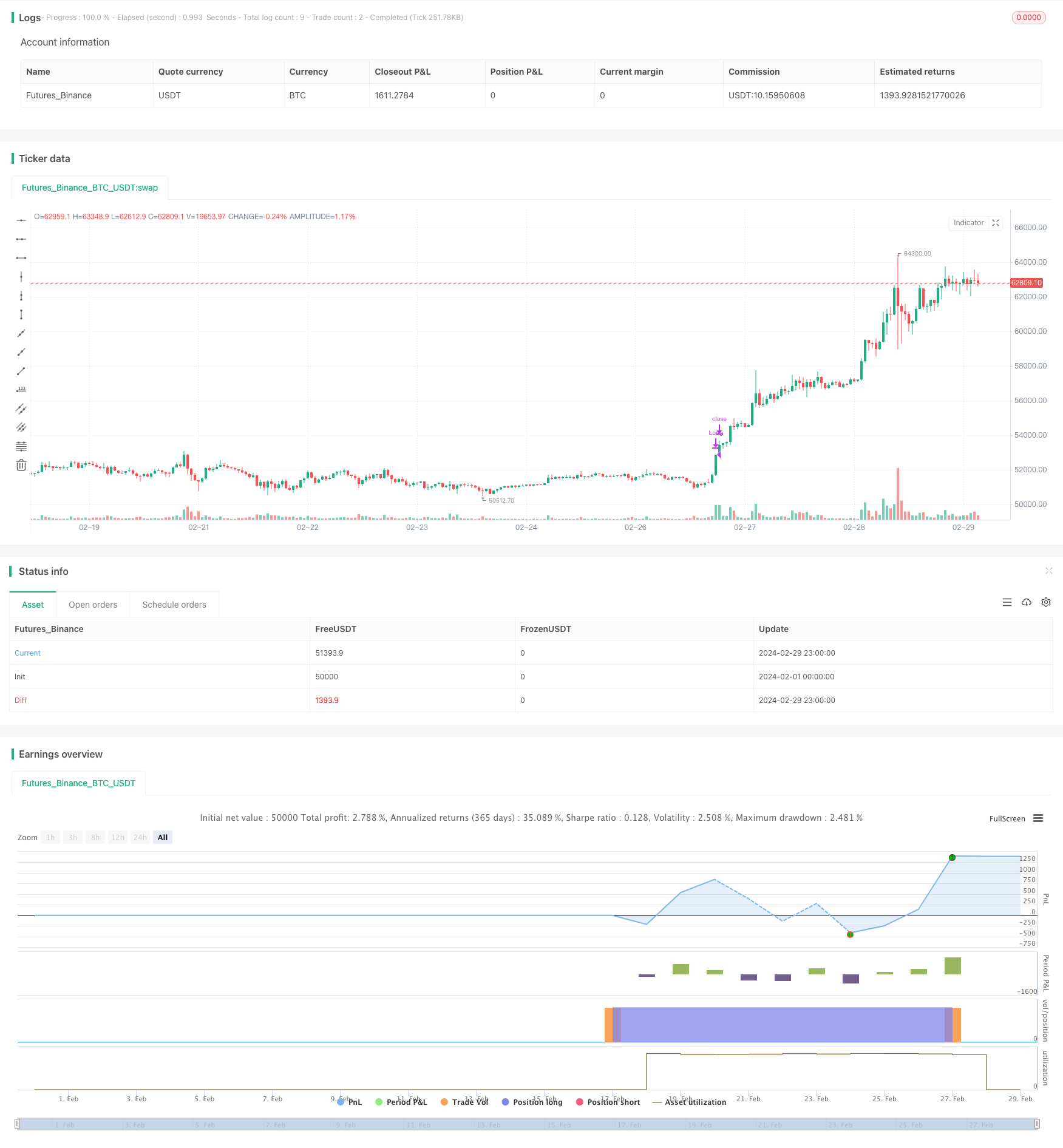

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=4

strategy(overlay=true, shorttitle="cakes'Strategy For RSI", default_qty_type = strategy.percent_of_equity, initial_capital = 100000, default_qty_value = 100, pyramiding = 0, title="cakes'Strategy", currency = 'USD')

////////// ** Inputs ** //////////

// Stoploss and Profits Inputs

v1 = input(true, title="GoTradePlz")

////////// ** Indicators ** //////////

// RSI

len = 14

src = close

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

// Bollinger Bands

length1 = 20

src1 = close

mult1 = 1.0

basis1 = sma(src1, length1)

dev1 = mult1 * stdev(src1, length1)

upper1 = basis1 + dev1

lower1 = basis1 - dev1

////////// ** Triggers and Guards ** //////////

// 输入

RSILowerLevel1 = input(30, title="RSI 下限水平")

RSIUpperLevel1 = input(70, title="RSI 上限水平")

// 购买间隔

buyInterval = input(5, title="购买间隔(K线数量)")

// 跟踪购买间隔

var int lastBuyBar = na

lastBuyBar := na(lastBuyBar[1]) ? bar_index : lastBuyBar

// 策略信号

BBBuyTrigger1 = close < lower1

BBSellTrigger1 = close > upper1

rsiBuyGuard1 = rsi < RSILowerLevel1

rsiSellGuard1 = rsi > RSIUpperLevel1

Buy_1 = BBBuyTrigger1 and rsiBuyGuard1 and (bar_index - lastBuyBar) >= buyInterval

Sell_1 = BBSellTrigger1 and rsiSellGuard1

if (Buy_1)

lastBuyBar := bar_index

strategy.entry("Long", strategy.long, when = Buy_1, alert_message = "Buy Signal!")

strategy.close("Long", when = Sell_1, alert_message = "Sell Signal!")