ट्रिपल एक्सपोनेंशियल मूविंग एवरेज और रिलेटिव स्ट्रेंथ इंडेक्स को मिलाकर 1 मिनट के चार्ट पर आधारित क्रिप्टोकरेंसी क्वांटिटेटिव ट्रेडिंग रणनीति

अवलोकन

इस रणनीति का मुख्य विचार है कि विभिन्न चक्रों के मापदंडों के साथ MACD संकेतक का उपयोग करके बाजार में बहुआयामी परिवर्तनों को पकड़ना, जबकि RSI संकेतक का उपयोग करके प्रवृत्ति की ताकत की पुष्टि करना। तीन MACD संकेतों का औसत करके, स्लाइडिंग शोर को प्रभावी ढंग से कम किया जा सकता है, जिससे ट्रेडिंग सिग्नल की विश्वसनीयता बढ़ जाती है। साथ ही, रणनीति बाजार के पूरे चरण की पहचान करने के लिए रैखिक वापसी तकनीक का भी उपयोग करती है, ताकि उतार-चढ़ाव के दौरान बार-बार व्यापार से बचा जा सके। पूरी रणनीति ग्रिड ट्रेडिंग रोबोट के लिए उपयुक्त है, जो क्रिप्टोकरेंसी बाजार की तेज लहरों में स्थिर लाभ प्राप्त कर सकती है।

रणनीति सिद्धांत

इस रणनीति में तीन अलग-अलग मापदंडों के लिए MACD संकेतकों का उपयोग किया गया है, क्रमशः 5/13/34 और 8/21/144 के लिए, और उनके बीच के अंतर को MACD मान के रूप में गणना की गई है। फिर इन तीन MACD का औसत किया जाता है, औसत के बाद के MACD मान को घटाकर सिग्नल मान (अर्थात MACD का NEMA चक्र) और अंतिम MACD स्तंभ आरेख प्राप्त किया जाता है। साथ ही 14 चक्रों के लिए RSI संकेतकों की गणना की जाती है, जो प्रवृत्ति की ताकत का आकलन करने में मदद करते हैं। औसत MACD स्तंभ आरेख में नकारात्मक से सकारात्मक, RSI 55 से कम और बहु-सिरों के साथ एक बहु-सिग्नल उत्पन्न होता है; इसके विपरीत, औसत MACD स्तंभ आरेख में सकारात्मक से नकारात्मक, RSI 45 से अधिक और खाली सिरों के साथ एक सम-स्तरीय संकेत उत्पन्न होता है। इसके अलावा, रणनीति में 11 चक्रों के लिए एक K-लाइन रिटर्न का उपयोग किया जाता है।

श्रेष्ठता विश्लेषण

- बहु-आयामी पैरामीटर के साथ MACD सूचकांक का संयोजन, विभिन्न समय-मानकों के तहत बाजार के रुझान में परिवर्तन को निष्पक्ष रूप से प्रतिबिंबित करने में सक्षम है, जिससे रुझान निर्णय की सटीकता में सुधार होता है।

- एमएसीडी को आरएसआई सूचकांक के साथ संयोजित करके, सख्त स्थिति खोलने की शर्तें बनाई जाती हैं, जो रणनीतिक लाभ को बढ़ाने और पीछे हटने को नियंत्रित करने में मदद करती हैं।

- औसत MACD सिग्नल सूचकांक के लगातार उतार-चढ़ाव के कारण होने वाले झूठे संकेतों को प्रभावी ढंग से समाप्त कर सकता है, जिससे ट्रेडिंग सिग्नल अधिक विश्वसनीय हो जाते हैं।

- रैखिक वापसी का उपयोग करने के लिए निर्णय लेने के लिए स्थिति को संरेखित करने के लिए, आप अनिश्चितता के दौरान प्रवेश से बच सकते हैं, जिससे नुकसान के व्यापार को कम किया जा सके।

- तेजी से बदलते क्रिप्टोक्यूरेंसी बाजार में, 1 मिनट के स्तर पर एक मात्रात्मक ट्रेडिंग रणनीति बाजार में उतार-चढ़ाव के कारण व्यापार के अवसरों को समय पर पकड़ने में मदद करती है।

जोखिम विश्लेषण

- रणनीति एकतरफा रुझानों में बेहतर प्रदर्शन करती है, और यदि बाजार लंबे समय तक व्यापक उतार-चढ़ाव की स्थिति में रहता है, तो ट्रेडिंग सिग्नल अक्सर विफल हो सकते हैं।

- क्रिप्टोक्यूरेंसी बाजार में भारी उतार-चढ़ाव के कारण, यदि स्थिति में थोड़ी देर के लिए अत्यधिक असामान्य उतार-चढ़ाव होता है, तो यह एक बड़ी वापसी का कारण बन सकता है।

- रणनीति के पैरामीटर का चयन समग्र लाभ पर स्पष्ट प्रभाव डालता है, और पैरामीटर की गलत सेटिंग से रणनीति विफल हो सकती है। इसलिए, विभिन्न किस्मों के लिए पर्याप्त पैरामीटर अनुकूलन और परीक्षण सत्यापन की आवश्यकता होती है।

अनुकूलन दिशा

- बाजार में असामान्य उतार-चढ़ाव से होने वाले नुकसान को कम करने के लिए एटीआर जैसे मूल्य उतार-चढ़ाव से संबंधित संकेतों को पेश करने पर विचार किया जा सकता है।

- स्थिति को समेकित करने के लिए, रैखिक रिग्रेशन के अलावा, अन्य तरीकों जैसे कि समर्थन प्रतिरोध बिट्स, ब्रीनिंग बैंड चैनल आदि का उपयोग करके पहचान की सटीकता को और बेहतर बनाने की कोशिश की जा सकती है।

- प्रवृत्ति के दौरान, एक एकल व्यापार के लाभ को अधिकतम करने के लिए, एक गतिशील स्टॉप की शुरूआत के माध्यम से पीओपी को अनुकूलित किया जा सकता है।

- विभिन्न व्यापारिक किस्मों की विभिन्न विशेषताओं को ध्यान में रखते हुए, विभिन्न किस्मों के लिए अलग-अलग रणनीति पैरामीटर सेट किए जा सकते हैं, जिससे समग्र रणनीति की अनुकूलनशीलता और स्थिरता में सुधार होता है।

संक्षेप

यह रणनीति तीन बार MACD को RSI के साथ जोड़ती है और रैखिक रिवर्सन तकनीक का उपयोग करके स्टॉक समेकन की पहचान करती है, जिससे एक पूर्ण उच्च आवृत्ति की मात्रा ट्रेडिंग रणनीति बनती है। रणनीति की सख्त स्थिति खोलने की शर्तों और औसत MACD संकेतों के आवेदन से ट्रेडिंग की सटीकता में सुधार और वापसी को नियंत्रित करने में मदद मिलती है। हालांकि रणनीति एकतरफा रुझान की स्थिति में बेहतर प्रदर्शन करती है, तरलता फ़िल्टर को शामिल करके, स्टॉक समेकन की पहचान करने की विधि को अनुकूलित करके, मोबाइल स्टॉप सेट करके और विभिन्न प्रकारों के लिए स्वतंत्र पैरामीटर सेट करके, रणनीति की अनुकूलता और स्थिरता को और बढ़ाया जा सकता है। कुल मिलाकर, यह एक बहुत ही संभावित क्रिप्टोक्यूरेंसी मात्रा ट्रेडिंग रणनीति है, जो आगे अनुकूलन और स्टॉक अनुप्रयोगों के लायक है।

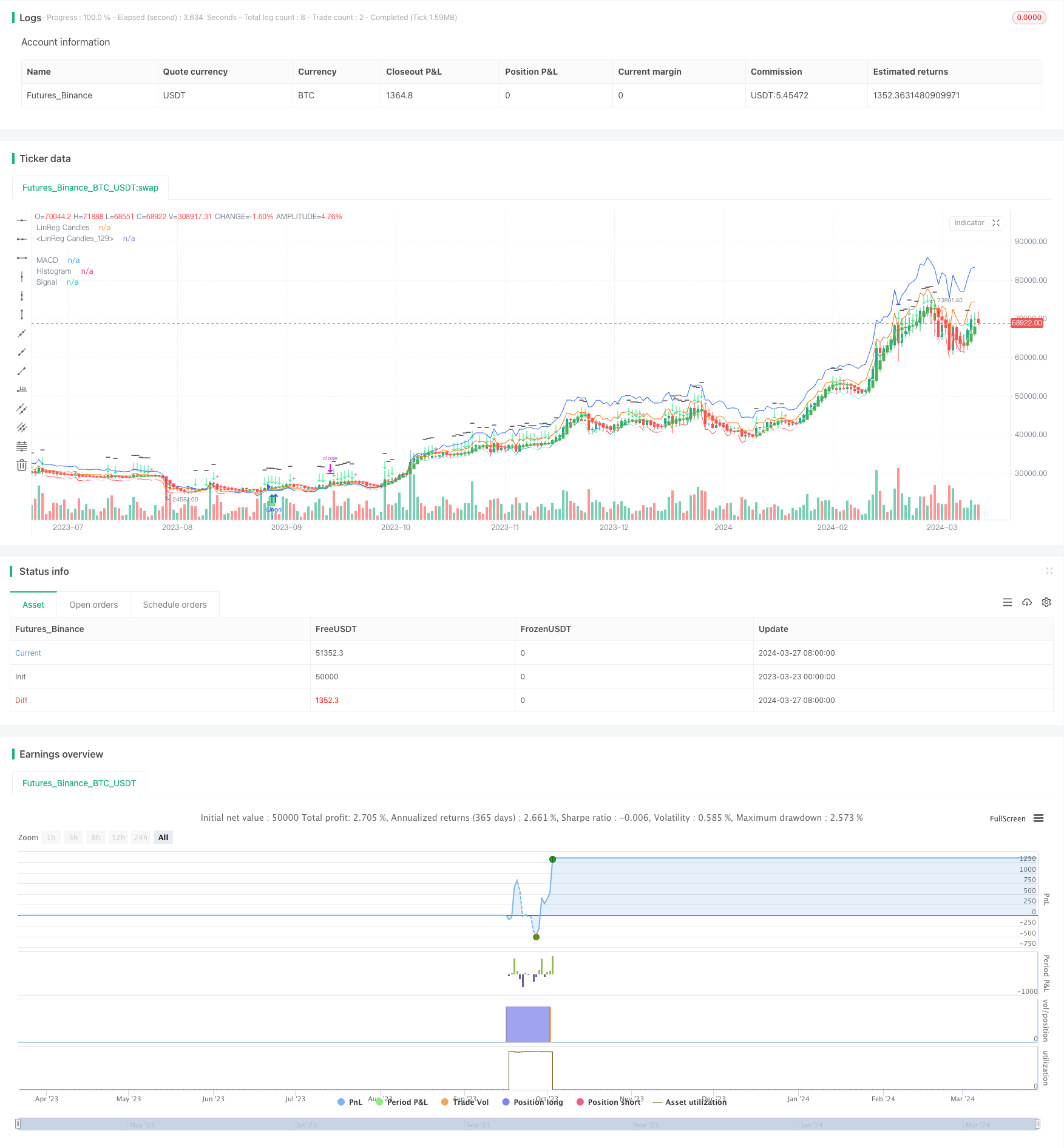

/*backtest

start: 2023-03-23 00:00:00

end: 2024-03-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="TrippleMACD", shorttitle="TrippleMACD + RSI strategy", format=format.price, precision=4, overlay=true)

// RSI

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"Bollinger Bands" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

rsiLengthInput = input.int(14, minval=1, title="RSI Length", group="RSI Settings")

rsiSourceInput = input.source(close, "Source", group="RSI Settings")

maTypeInput = input.string("SMA", title="MA Type", options=["SMA", "Bollinger Bands", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="MA Settings")

maLengthInput = input.int(14, title="MA Length", group="MA Settings")

bbMultInput = input.float(2.0, minval=0.001, maxval=50, title="BB StdDev", group="MA Settings")

showDivergence = input.bool(false, title="Show Divergence", group="RSI Settings")

up = ta.rma(math.max(ta.change(rsiSourceInput), 0), rsiLengthInput)

down = ta.rma(-math.min(ta.change(rsiSourceInput), 0), rsiLengthInput)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsiMA = ma(rsi, maLengthInput, maTypeInput)

isBB = maTypeInput == "Bollinger Bands"

bbUpperBand = plot(isBB ? rsiMA + ta.stdev(rsi, maLengthInput) * bbMultInput : na, title = "Upper Bollinger Band", color=color.green)

bbLowerBand = plot(isBB ? rsiMA - ta.stdev(rsi, maLengthInput) * bbMultInput : na, title = "Lower Bollinger Band", color=color.green)

// Divergence

lookbackRight = 5

lookbackLeft = 5

rangeUpper = 60

rangeLower = 5

bearColor = color.red

bullColor = color.green

textColor = color.white

noneColor = color.new(color.white, 100)

plFound = na(ta.pivotlow(rsi, lookbackLeft, lookbackRight)) ? false : true

phFound = na(ta.pivothigh(rsi, lookbackLeft, lookbackRight)) ? false : true

_inRange(cond) =>

bars = ta.barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// rsi: Higher Low

rsiHL = rsi[lookbackRight] > ta.valuewhen(plFound, rsi[lookbackRight], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lookbackRight] < ta.valuewhen(plFound, low[lookbackRight], 1)

bullCondAlert = priceLL and rsiHL and plFound

bullCond = showDivergence and bullCondAlert

// rsi: Lower High

rsiLH = rsi[lookbackRight] < ta.valuewhen(phFound, rsi[lookbackRight], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lookbackRight] > ta.valuewhen(phFound, high[lookbackRight], 1)

bearCondAlert = priceHH and rsiLH and phFound

bearCond = showDivergence and bearCondAlert

// Getting inputs

stopLuse = input(1.040)

fast_length = input(title = "Fast Length", defval = 5)

slow_length = input(title = "Slow Length", defval = 8)

fast_length2 = input(title = "Fast Length2", defval = 13)

slow_length2 = input(title = "Slow Length2", defval = 21)

fast_length3 = input(title = "Fast Length3", defval = 34)

slow_length3 = input(title = "Slow Length3", defval = 144)

fast_length4 = input(title = "Fast Length3", defval = 68)

slow_length4 = input(title = "Slow Length3", defval = 288)

src = input(title = "Source", defval = close)

signal_length2 = input.int(title="Signal Smoothing", minval = 1, maxval = 200, defval = 11)

signal_length = input.int(title = "Signal Smoothing", minval = 1, maxval = 50, defval = 9)

sma_source = input.string(title = "Oscillator MA Type", defval = "EMA", options = ["SMA", "EMA"])

sma_signal = input.string(title = "Signal Line MA Type", defval = "EMA", options = ["SMA", "EMA"])

// Calculating

fast_ma = sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length)

slow_ma = sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length)

fast_ma2 = sma_source == "SMA2" ? ta.sma(src, fast_length2) : ta.ema(src, fast_length2)

slow_ma2 = sma_source == "SMA2" ? ta.sma(src, slow_length2) : ta.ema(src, slow_length2)

fast_ma3 = sma_source == "SMA3" ? ta.sma(src, fast_length3) : ta.ema(src, fast_length3)

slow_ma3 = sma_source == "SMA3" ? ta.sma(src, slow_length3) : ta.ema(src, slow_length3)

fast_ma4 = sma_source == "SMA3" ? ta.sma(src, fast_length3) : ta.ema(src, fast_length3)

slow_ma4 = sma_source == "SMA3" ? ta.sma(src, slow_length3) : ta.ema(src, slow_length3)

macd = fast_ma - slow_ma

macd2 = fast_ma2 - slow_ma2

macd3 = fast_ma3 - slow_ma3

macd4 = fast_ma4 - slow_ma4

signal = sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length)

signal2 = sma_signal == "SMA" ? ta.sma(macd2, signal_length) : ta.ema(macd2, signal_length)

signal3 = sma_signal == "SMA" ? ta.sma(macd3, signal_length) : ta.ema(macd3, signal_length)

signal4 = sma_signal == "SMA" ? ta.sma(macd4, signal_length) : ta.ema(macd4, signal_length)

//hist = (macd + macd2 + macd3)/1 - (signal + signal2 + signal3)/1

hist = (macd + macd2 + macd3 + macd4)/4 - (signal + signal2 + signal3 + signal4)/4

signal5 = (signal + signal2 + signal3)/3

sma_signal2 = input.bool(title="Simple MA (Signal Line)", defval=true)

lin_reg = input.bool(title="Lin Reg", defval=true)

linreg_length = input.int(title="Linear Regression Length", minval = 1, maxval = 200, defval = 11)

bopen = lin_reg ? ta.linreg(open, linreg_length, 0) : open

bhigh = lin_reg ? ta.linreg(high, linreg_length, 0) : high

blow = lin_reg ? ta.linreg(low, linreg_length, 0) : low

bclose = lin_reg ? ta.linreg(close, linreg_length, 0) : close

shadow = (bhigh - bclose) + (bopen - blow)

body = bclose - bopen

perc = (shadow/body)

cond2 = perc >=2 and bclose+bclose[1]/2 > bopen+bopen[1]/2

r = bopen < bclose

//signal5 = sma_signal2 ? ta.sma(bclose, signal_length) : ta.ema(bclose, signal_length)

plotcandle(r ? bopen : na, r ? bhigh : na, r ? blow: na, r ? bclose : na, title="LinReg Candles", color= color.green, wickcolor=color.green, bordercolor=color.green, editable= true)

plotcandle(r ? na : bopen, r ? na : bhigh, r ? na : blow, r ? na : bclose, title="LinReg Candles", color=color.red, wickcolor=color.red, bordercolor=color.red, editable= true)

//alertcondition(hist[1] >= 0 and hist < 0, title = 'Rising to falling', message = 'The MACD histogram switched from a rising to falling state')

//alertcondition(hist[1] <= 0 and hist > 0, title = 'Falling to rising', message = 'The MACD histogram switched from a falling to rising state')

green = hist >= 0 ? (hist[1] < hist ? "G" : "GL") : (hist[1] < hist ? "RL" : "R")

Buy = green == "G" and green[1] != "G" and green[1] != "GL" and bopen < bclose and rsi < 55.0 //and not cond2

//StopBuy = (green == "R" or green == "RL" or green == "RL") and bopen > bclose and bopen[1] < bclose[1]

StopBuy = bopen > bclose and bopen[1] < bclose[1] and (green == "G" or green == "GL" or green == "R") and bopen[2] < bclose[2] and bopen[3] < bclose[3]

hists = close[3] < close[2] and close[2] < close[1]

//Buy = green == "RL" and hist[0] > -0.07 and hist[0] < 0.00 and rsi < 55.0 and hists

//StopBuy = green == "GL" or green == "R"

alertcondition(Buy, "Long","Покупка в лонг")

alertcondition(StopBuy, "StopLong","Закрытие сделки")

//hline(0, "Zero Line", color = color.new(#787B86, 50))

plot(hist + (close - (close * 0.03)), title = "Histogram", style = plot.style_line, color = (hist >= 0 ? (hist[1] < hist ? #26A69A : #B2DFDB) : (hist[1] < hist ? #FFCDD2 : #FF5252)))

plotshape(Buy ? low : na, 'Buy', shape.labelup, location.belowbar , color=color.new(#0abe40, 50), size=size.small, offset=0)

plotshape(StopBuy ? low : na, 'Buy', shape.cross, location.abovebar , color=color.new(#be0a0a, 50), size=size.small, offset=0)

plot(macd4 + (close - (close * 0.01)), title = "MACD", color = #2962FF)

plot(signal5 + (close - (close * 0.01)), title = "Signal", color = #FF6D00)

plotchar(cond2 , char='↓', color = color.rgb(0, 230, 119), text = "-")

if (Buy)

strategy.entry("long", strategy.long)

// if (startShortTrade)

// strategy.entry("short", strategy.short)

profitTarget = strategy.position_avg_price * stopLuse

strategy.exit("Take Profit", "long", limit=profitTarget)

// strategy.exit("Take Profit", "short", limit=profitTarget)