अवलोकन

इस रणनीति में मुख्य ट्रेडिंग सिग्नल के रूप में समानांतर और MACD संकेतक का उपयोग किया जाता है। यह रणनीति तेजी से समानांतर और कई धीमी समानांतर लाइनों के साथ एक क्रॉसिंग को स्थिति के संकेत के रूप में लेती है, जबकि MACD समानांतर स्तंभ के चार्ट के पॉजिटिव-नकारात्मक को प्रवृत्ति के आधार के रूप में निर्धारित करती है। यह रणनीति एक ही समय में कई स्तरों पर स्टॉप और स्टॉपलॉस सेट करती है, और स्थिति रखने के समय के साथ लगातार स्टॉपलॉस स्थिति को संशोधित करती है ताकि मुनाफे को लॉक किया जा सके।

रणनीति सिद्धांत

- तेजी से औसत और धीमी गति से औसत 1 से ऊपर की ओर, और धीमी गति से औसत 2 के ऊपर बंद होने की कीमत, MACD स्तंभ चित्र 0 से बड़ा है;

- तेजी से औसत और धीमी गति से औसत 1 नीचे की ओर, जबकि धीमी गति से औसत 2 के नीचे बंद होने की कीमत, MACD स्तंभ चित्र 0 से कम है;

- एक ही समय में कई स्तरों पर स्टॉप और स्टॉप-लॉस सेट करें, स्टॉप-लॉस को जोखिम वरीयताओं के अनुसार सेट करें, और स्टॉप-लॉस को स्थिति रखने के समय के साथ लगातार समायोजित करें, धीरे-धीरे मुनाफे को लॉक करें;

- औसत चक्र, MACD पैरामीटर, स्टॉप-स्टॉप-लॉस, आदि को विभिन्न बाजार स्थितियों के लिए लचीलापन से समायोजित किया जा सकता है।

यह रणनीति प्रवृत्ति के लिए विश्वसनीयता को बढ़ाने के लिए MACD संकेतकों के साथ दिशा की पुष्टि करते हुए समानांतर क्रॉस-कैप्चर प्रवृत्ति का उपयोग करती है। मल्टी-लेवल स्टॉप-लॉस सेटिंग्स जोखिम और मुनाफे को बेहतर ढंग से नियंत्रित कर सकती हैं।

रणनीतिक लाभ

- समानांतर क्रॉसिंग एक क्लासिक ट्रेंड ट्रैकिंग विधि है जो समय पर ट्रेंड के गठन को पकड़ने में सक्षम है।

- मल्टी लेवल एवरेज के उपयोग से रुझानों की ताकत और निरंतरता का अधिक व्यापक रूप से आकलन किया जा सकता है;

- MACD संकेतक प्रवृत्ति की पहचान करने और गतिशीलता का आकलन करने के लिए एक शक्तिशाली पूरक के रूप में कार्य करता है;

- मल्टी-लेवल स्टॉप और डायनामिक स्टॉप लॉस सेटिंग्स जो जोखिम को नियंत्रित करते हैं, मुनाफे को चलाने और सिस्टम की स्थिरता को बढ़ाने में मदद करते हैं;

- पैरामीटर समायोज्य, अनुकूलनशील और विभिन्न किस्मों और चक्रों के लिए लचीलापन से समायोजित किया जा सकता है।

रणनीतिक जोखिम

- औसत रेखा के पार होने पर संकेत के पीछे रहने का जोखिम होता है, जो शुरुआती रुझानों को याद कर सकता है या ऊपर की ओर जा सकता है;

- अनुचित पैरामीटर सेट करने से अत्यधिक व्यापार या लंबे समय तक स्थिति रखने की संभावना होती है, जिससे लागत और जोखिम बढ़ जाता है;

- स्टॉप-लॉस सेटिंग्स में अति-आक्रामकता के कारण समय से पहले स्टॉप-लॉस हो सकता है, और स्टॉप-लॉस सेटिंग्स में अति-संरक्षात्मकता के कारण लाभ प्रभावित हो सकता है;

- रुझान में बदलाव या बाजार में उतार-चढ़ाव से रणनीति विफल हो सकती है।

इन जोखिमों को मापदंडों को अनुकूलित करके, स्थिति को समायोजित करके, अतिरिक्त शर्तों को सेट करके नियंत्रित किया जा सकता है। लेकिन कोई भी रणनीति जोखिम से पूरी तरह से बच नहीं सकती है और निवेशकों को सावधानी बरतने की आवश्यकता है।

रणनीति अनुकूलन दिशा

- रुझानों और संकेतों को और अधिक पुष्टि करने के लिए आरएसआई, ब्रिन बैंड आदि जैसे अधिक संकेतकों को शामिल करने पर विचार किया जा सकता है;

- स्टॉप लॉस की सेटिंग्स को अधिक परिष्कृत किया जा सकता है, जैसे कि एटीआर या प्रतिशत स्टॉप लॉस को ध्यान में रखना;

- बाजार में उतार-चढ़ाव की गतिशीलता के आधार पर पैरामीटर को समायोजित करने की क्षमता, अनुकूलनशीलता में सुधार;

- एक स्थिति प्रबंधन मॉड्यूल जो स्थिति के आकार को जोखिम की स्थिति के अनुसार समायोजित कर सकता है;

- रणनीतियों को समूहबद्ध किया जा सकता है और जोखिमों को विभाजित करने के लिए रणनीतियों का एक समूह बनाया जा सकता है।

निरंतर अनुकूलन और सुधार के माध्यम से, रणनीति को अधिक स्थिर और विश्वसनीय बनाया जा सकता है और बदलते बाजार के वातावरण के लिए बेहतर रूप से अनुकूलित किया जा सकता है। हालांकि, अनुकूलन को सावधानी से किया जाना चाहिए और अत्यधिक अनुकूलन से बचा जाना चाहिए।

संक्षेप

इस रणनीति के माध्यम से सम-रेखा क्रॉस और MACD संकेतक के संयोजन से एक अपेक्षाकृत पूर्ण व्यापार प्रणाली का निर्माण किया गया है। बहु-स्तरीय सम-रेखा और बहु-हेड ऑपरेशन की डिजाइन प्रणाली की प्रवृत्ति पकड़ने की क्षमता और जोखिम नियंत्रण क्षमता को बढ़ाता है। रणनीति तर्क स्पष्ट है, इसे समझना और लागू करना आसान है, आगे अनुकूलन और सुधार के लिए उपयुक्त है। लेकिन वास्तविक अनुप्रयोगों में अभी भी सावधानी और जोखिम नियंत्रण पर ध्यान देने की आवश्यकता है। उचित अनुकूलन और विन्यास के साथ, यह रणनीति एक स्थिर और प्रभावी व्यापार उपकरण बनने की उम्मीद है।

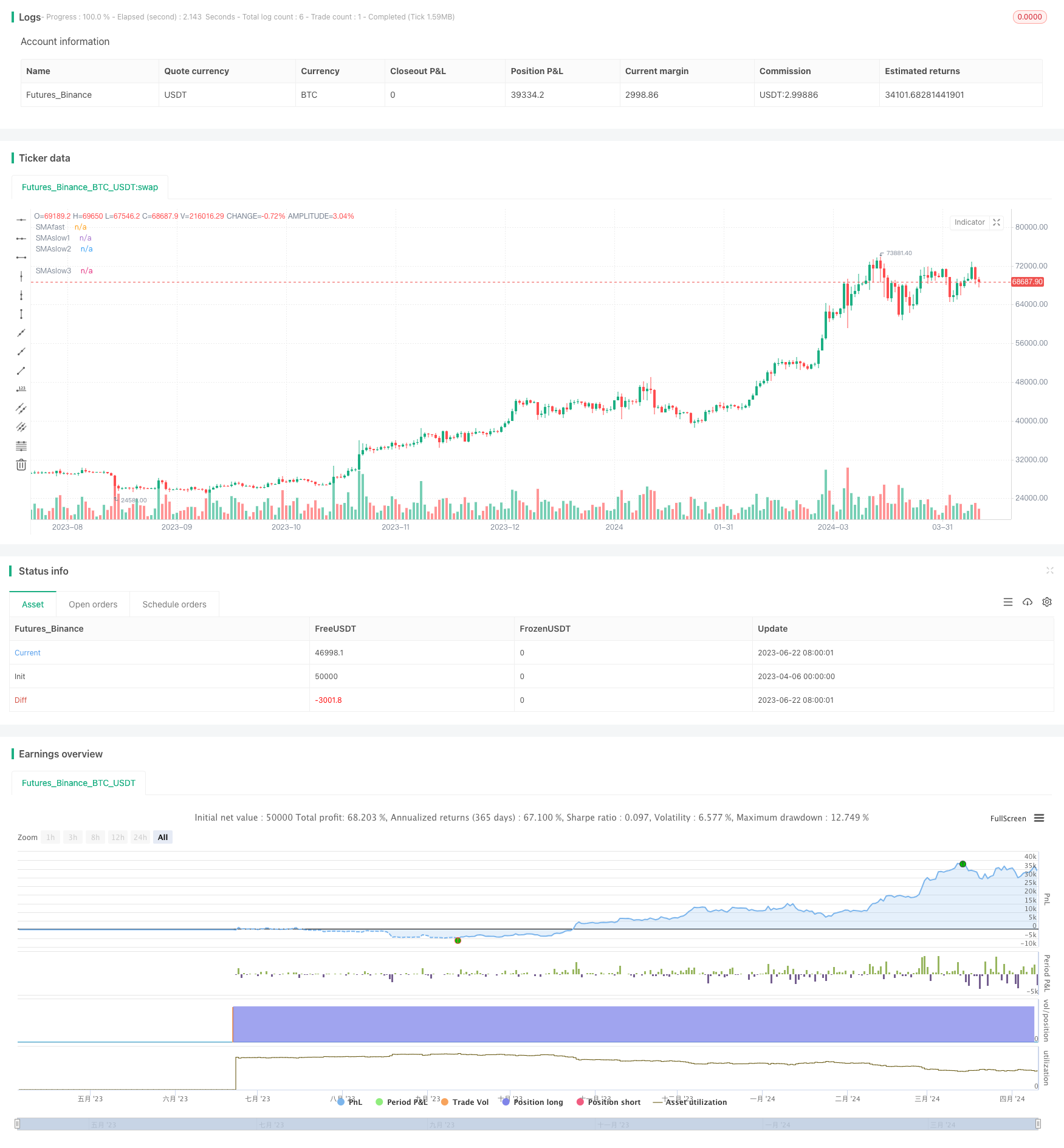

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © maxmirus

//@version=5

strategy("My strategy_Cross_SMA(EMA)+Macd,slow3",overlay=true)

// ver 4

// Date Inputs

startDate = input(timestamp('2019-01-01T00:00:00+0300'), '' , inline='time1',

tooltip=' Время первого бара расчета стратегии. Первый ордер может быть выставлен на следующем баре после стартового.')

finishDate = input(timestamp('2044-01-01T00:00:00+0300'), '' , inline='time2',

tooltip=' Время после которого больше не будут размещаться ордера входа в позицию.')

// Calculate start/end date and time condition

time_cond = true

//SMA(EMA) Inputs

fast=input.int(12, title="Fastlength",group="MA")

slow1=input.int(54,title="Slowlength1",group="MA")

slow2=input.int(100, title="Slowlength2",group="MA")

slow3=input.int(365, title="Slowlength3",group="MA")

fastma=input.string(title="Fastlength", defval="EMA",options=["SMA","EMA"],group="MA")

slowma1=input.string(title="Slowlength1", defval="EMA",options=["SMA","EMA"],group="MA")

slowma2=input.string(title="Slowlength2", defval="EMA",options=["SMA","EMA"],group="MA")

slowma3=input.string(title="Slowlength3", defval="EMA",options=["SMA","EMA"],group="MA")

fastlength = fastma == "EMA" ? ta.ema(close, fast) : ta.sma(close, fast)

slowlength1 = slowma1 == "EMA" ? ta.ema(close, slow1) : ta.sma(close, slow1)

slowlength2 = slowma2 == "EMA" ? ta.ema(close, slow2) : ta.sma(close, slow2)

slowlength3 = slowma3 == "EMA" ? ta.ema(close, slow3) : ta.sma(close, slow3)

//Macd Inputs

macdfastline = input.int(12, title="FastMacd",group="MACD")

macdslowline = input.int(26,title="SlowMacd",group="MACD")

macdhistline = input.int(9,title="HistMacd",group="MACD")

src=input(defval=close,title="Source",group="MACD")

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"],group="MACD")

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"],group="MACD")

fast_ma = sma_source == "SMA" ? ta.sma(src, macdfastline) : ta.ema(src, macdfastline)

slow_ma = sma_source == "SMA" ? ta.sma(src, macdslowline) : ta.ema(src, macdslowline)

macd = fast_ma - slow_ma

signal = sma_signal == "SMA" ? ta.sma(macd, macdhistline) : ta.ema(macd, macdhistline)

hist = macd - signal

//fastMACD = ta.ema(close, macdline) - ta.ema(close, signalline)

//signalMACD = ta.ema(MACD, histline)

//histMACD = MACD - aMACD

//EMA Plot

plot(fastlength,title="SMAfast",color=color.blue)

plot(slowlength1,title="SMAslow1",color=color.orange)

plot(slowlength2,title="SMAslow2",color=color.red)

plot(slowlength3,title="SMAslow3",color=color.black)

//Macd plot

//col_macd = input(#2962FF, "MACD Line ", group="Color Settings", inline="MACD")

//col_signal = input(#FF6D00, "Signal Line ", group="Color Settings", inline="Signal")

//col_grow_above = input(#26A69A, "Above Grow", group="Histogram", inline="Above")

//col_fall_above = input(#B2DFDB, "Fall", group="Histogram", inline="Above")

//col_grow_below = input(#FFCDD2, "Below Grow", group="Histogram", inline="Below")

//col_fall_below = input(#FF5252, "Fall", group="Histogram", inline="Below")

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below)))

//plot(macd, title="MACD", color=col_macd)

//plot(signal, title="Signal", color=col_signal)

//Take profit

tp1=input.float(5.1,title="Take Profit1_%",step=0.1)/100

tp2=input.float(10.1,title="Take Profit2_%",step=0.1)/100

//Stop loss

sl1=input.float(5.1,title="Stop loss1_%",step=0.1)/100

sl2=input.float(0.1,title="Stop loss2_%",step=0.1)/100

sl3=input.float(-5.5,title="Stop loss3_%", step=0.1)/100

//Qty closing position

Qty1 = input.float(0.5, title="QtyClosingPosition1",step=0.01)

Qty2 = input.float(0.25, title="QtyClosingPosition2",step=0.01)

//Take profit Long and Short

LongTake1=strategy.position_avg_price*(1+tp1)

LongTake2=strategy.position_avg_price*(1+tp2)

ShortTake1=strategy.position_avg_price*(1-tp1)

ShortTake2=strategy.position_avg_price*(1-tp2)

//Plot Levels Take

plot(strategy.position_size > 0 ? LongTake1 : na,color=color.green,style=plot.style_linebr)

plot(strategy.position_size > 0 ? LongTake2 : na,color=color.green,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortTake1 : na,color=color.green,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortTake2 : na,color=color.green,style=plot.style_linebr)

//Stop loss long and short

LongStop1=strategy.position_avg_price*(1-sl1)

LongStop2=strategy.position_avg_price*(1-sl2)

LongStop3=strategy.position_avg_price*(1-sl3)

ShortStop1=strategy.position_avg_price*(1+sl1)

ShortStop2=strategy.position_avg_price*(1+sl2)

ShortStop3=strategy.position_avg_price*(1+sl3)

//Stop=strategy.position_avg_price

//Plot Levels Stop

plot(strategy.position_size > 0 ? LongStop1 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size > 0 ? LongStop2 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size > 0 ? LongStop3 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortStop1 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortStop2 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortStop3 : na,color=color.red,style=plot.style_linebr)

//Entry condition

LongCondition1 = ta.crossover(fastlength, slowlength1)

LongCondition2 = close>slowlength2

LongCondition3 = time_cond

LongCondition4=close>slowlength3

//LongCondition5=slowlength100>slowlength3

LongCondition6 = hist > 0

buy=(LongCondition1 and LongCondition2 and LongCondition3 and LongCondition4 and LongCondition6 ) and strategy.position_size<=0

//longCondition3 = nz(strategy.position_size) == 0//если отсутствует открытая позиция

ShortCondition1 = ta.crossunder(fastlength, slowlength1)

ShortCondition2 = close<slowlength2

ShortCondition3 = time_cond

ShortCondition4=close<slowlength3

//ShortCondition5=slowlength100<slowlength3

ShortCondition6=hist < 0

sell=(ShortCondition1 and ShortCondition2 and ShortCondition3 and ShortCondition4 and ShortCondition6 ) and strategy.position_size>=0

//Strategy entry

strategy.cancel_all(not strategy.position_size)

if(buy)

strategy.cancel_all()

strategy.entry("Buy",strategy.long)

if(sell)

strategy.cancel_all()

strategy.entry("Sell",strategy.short)

//Strategy Long exit

var int exitCounter=0

exitCounter := not strategy.position_size or strategy.position_size > 0 and strategy.position_size[1] < 0 or strategy.position_size < 0 and strategy.position_size[1] > 0 ? 0:

strategy.position_size > 0 and strategy.position_size[1]>strategy.position_size? exitCounter[1] + 1:

strategy.position_size < 0 and strategy.position_size[1]<strategy.position_size? exitCounter[1] - 1:

exitCounter[1]

if strategy.position_size > 0 and strategy.position_size[1]<=0

strategy.order("Take Long1",strategy.short, qty=math.abs(strategy.position_size*Qty1), limit=LongTake1, oca_name='Long1', oca_type=strategy.oca.cancel)

if strategy.position_size > 0 and strategy.position_size[1]<=0

strategy.order("Take Long2",strategy.short, qty=math.abs(strategy.position_size*Qty2), limit=LongTake2, oca_name='Long2', oca_type=strategy.oca.cancel)

if strategy.position_size > 0 and strategy.position_size[1]<=0

strategy.order("Stop Long1",strategy.short, qty=math.abs(strategy.position_size),stop=LongStop1,oca_name='Long1',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==1

strategy.order("Stop Long2",strategy.short, qty=math.abs(strategy.position_size),stop=LongStop2,oca_name='Long2',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==2

strategy.order("Stop Long3",strategy.short, qty=math.abs(strategy.position_size),stop=LongStop3)

// Strategy Short exit

if strategy.position_size < 0 and strategy.position_size[1]>=0

strategy.order("Take Short1", strategy.long, qty=math.abs(strategy.position_size*Qty1), limit=ShortTake1, oca_name='Short1', oca_type=strategy.oca.cancel)

if strategy.position_size < 0 and strategy.position_size[1]>=0

strategy.order("Take Short2", strategy.long, qty=math.abs(strategy.position_size*Qty2), limit=ShortTake2, oca_name='Short2', oca_type=strategy.oca.cancel)

if strategy.position_size < 0 and strategy.position_size[1]>=0

strategy.order("Stop Short1",strategy.long, qty=math.abs(strategy.position_size),stop=ShortStop1,oca_name='Short1',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==-1

strategy.order("Stop Short2",strategy.long, qty=math.abs(strategy.position_size),stop=ShortStop2,oca_name='Short2',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==-2

strategy.order("Stop Short3",strategy.long,qty=math.abs(strategy.position_size),stop=ShortStop3)