आरएसआई सापेक्ष शक्ति सूचकांक रणनीति

RSI

अवलोकन

यह रणनीति, एक अपेक्षाकृत मजबूत सूचकांक (आरएसआई) पर आधारित है, जो आरएसआई मूल्य और पूर्वनिर्धारित ओवरबॉट और ओवरसोल थ्रेशोल्ड के विश्लेषण के माध्यम से एक्सएयूयूयूएसडी पर ट्रेडिंग सिग्नल उत्पन्न करती है। जब आरएसआई मूल्य ओवरबॉट थ्रेशोल्ड से नीचे गिरता है तो मल्टीहेड पोजीशन खोलें, और जब आरएसआई मूल्य ओवरबॉट थ्रेशोल्ड को तोड़ता है तो खाली पोजीशन खोलें। यह रणनीति जोखिम को नियंत्रित करने के लिए स्टॉप लॉस और खाते के अधिकार-लाभ अनुपात के आधार पर पोजीशन प्रबंधन का भी उपयोग करती है।

रणनीति सिद्धांत

- आरएसआई को किसी दिए गए चक्र के लिए गणना करें।

- आरएसआई की तुलना पूर्वानुमानित ओवरबॉट और ओवरसोल्ड सीमाओं से करेंः

- जब RSI सीमा से अधिक हो जाता है, तो एक ओवरहेड स्थिति खोलें।

- आरएसआई के मूल्य ने खरीद की सीमा को पार कर लिया है, तो एक खाली स्थिति खोलें।

- प्रति लेनदेन की स्थिति के आकार की गणना खाते के हितों के एक निश्चित अनुपात और पूर्वनिर्धारित स्टॉप-लॉस बिंदुओं के आधार पर की जाती है।

- मल्टीहेड स्थितियों के लिए, नीचे की ओर ट्रैक करना बंद करें; खाली स्थितियों के लिए, ऊपर की ओर ट्रैक करना बंद करें।

- जब कीमत ट्रैक स्टॉप या फिक्स्ड स्टॉप पॉइंट को छूती है, तो फिक्सिंग।

श्रेष्ठता विश्लेषण

- आरएसआई संकेतक बाजार में ओवरबॉय और ओवरसोल्ड स्थिति को प्रभावी ढंग से पकड़ने में सक्षम है, जो व्यापार के लिए एक अच्छा प्रवेश समय प्रदान करता है।

- ट्रैक स्टॉप सिस्टम स्वचालित रूप से स्टॉप पोजीशन को समायोजित करने में सक्षम है जब कीमत एक प्रतिकूल दिशा में चलती है, जिससे अधिकतम लाभ की रक्षा होती है।

- खाते के इक्विटी अनुपात के आधार पर पोजीशन मैनेजमेंट, जो वर्तमान खाते के आकार के अनुसार उचित रूप से धन का वितरण करने में सक्षम है, एकल लेनदेन के लिए जोखिम को नियंत्रित करता है।

- रणनीति तर्क स्पष्ट है, समझने और लागू करने में आसान है, और शुरुआती सीखने और लागू करने के लिए उपयुक्त है।

जोखिम विश्लेषण

- आरएसआई संकेतक अक्सर अस्थिर बाजारों में अप्रभावी ट्रेडिंग सिग्नल जारी कर सकते हैं, जिससे ओवरट्रेडिंग और कमीशन के नुकसान हो सकते हैं।

- फिक्स्ड आरएसआई ओवरबॉट और ओवरसोल्ड थ्रेशोल्ड अलग-अलग बाजार स्थितियों के अनुकूल नहीं हो सकते हैं और बाजार विशेषताओं के अनुसार अनुकूलित समायोजन की आवश्यकता होती है।

- ट्रैक स्टॉप को बाजार में अल्पकालिक उतार-चढ़ाव के दौरान जल्दी से ट्रिगर किया जा सकता है, जिसके परिणामस्वरूप लाभदायक ट्रेडों को जल्द से जल्द बंद कर दिया जाता है।

- पोजीशन मैनेजमेंट केवल खाता हक-लाभ और फिक्स्ड स्टॉप-लॉस पॉइंट्स को ध्यान में रखता है, अन्य जोखिम कारकों जैसे कि मूल्य में उतार-चढ़ाव को ध्यान में नहीं रखता है, जो उच्च अस्थिरता वाले बाजारों में अतिरिक्त जोखिम पैदा कर सकता है।

अनुकूलन दिशा

- अन्य तकनीकी संकेतकों या बाजार की स्थिति के निर्णय के साथ, आरएसआई सिग्नल की दूसरी पुष्टि करें, अमान्य संकेतों को फ़िल्टर करने के लिए, व्यापार की गुणवत्ता में सुधार करें।

- आरएसआई ओवरबॉय और ओवरसोल थ्रेशोल्ड के लिए अनुकूलन अनुकूलन, हाल के बाजार में उतार-चढ़ाव के आधार पर थ्रेशोल्ड को गतिशील रूप से समायोजित करने के लिए, विभिन्न बाजार स्थितियों के अनुकूल।

- रोक को ट्रैक करने के लिए ट्रिगर की शर्तों और रोक की मात्रा को अनुकूलित करें, जैसे कि एटीआर सूचक के अनुसार गतिशील रोक, या अधिक लचीली रोक रणनीति जैसे कि समय रोक या गति रोक आदि।

- स्थिति प्रबंधन में अधिक जोखिम नियंत्रण कारक पेश करें, जैसे कि कीमतों की अस्थिरता, व्यापार आवृत्ति आदि पर विचार करें, प्रत्येक व्यापार के लिए जोखिम गेट को गतिशील रूप से समायोजित करें, अधिक व्यापक जोखिम प्रबंधन प्राप्त करें।

संक्षेप

यह रणनीति RSI संकेतक पर आधारित है, जो XAUUSD पर ओवरबॉय और ओवरसोल स्थिति को पकड़कर ट्रेडिंग सिग्नल उत्पन्न करती है। हालांकि रणनीति तर्क सरल और लागू करने में आसान है, लेकिन व्यावहारिक अनुप्रयोगों में ट्रेडिंग सिग्नल, गतिशील समायोजन पैरामीटर, स्टॉपओवर और जोखिम प्रबंधन को अनुकूलित करने के बारे में विचार करने की आवश्यकता है ताकि रणनीति की स्थिरता और लाभप्रदता को बढ़ावा दिया जा सके। निरंतर अनुकूलन और सुधार के साथ, यह रणनीति एक संदर्भ और सीखने के लायक मात्रात्मक ट्रेडिंग रणनीति बन सकती है।

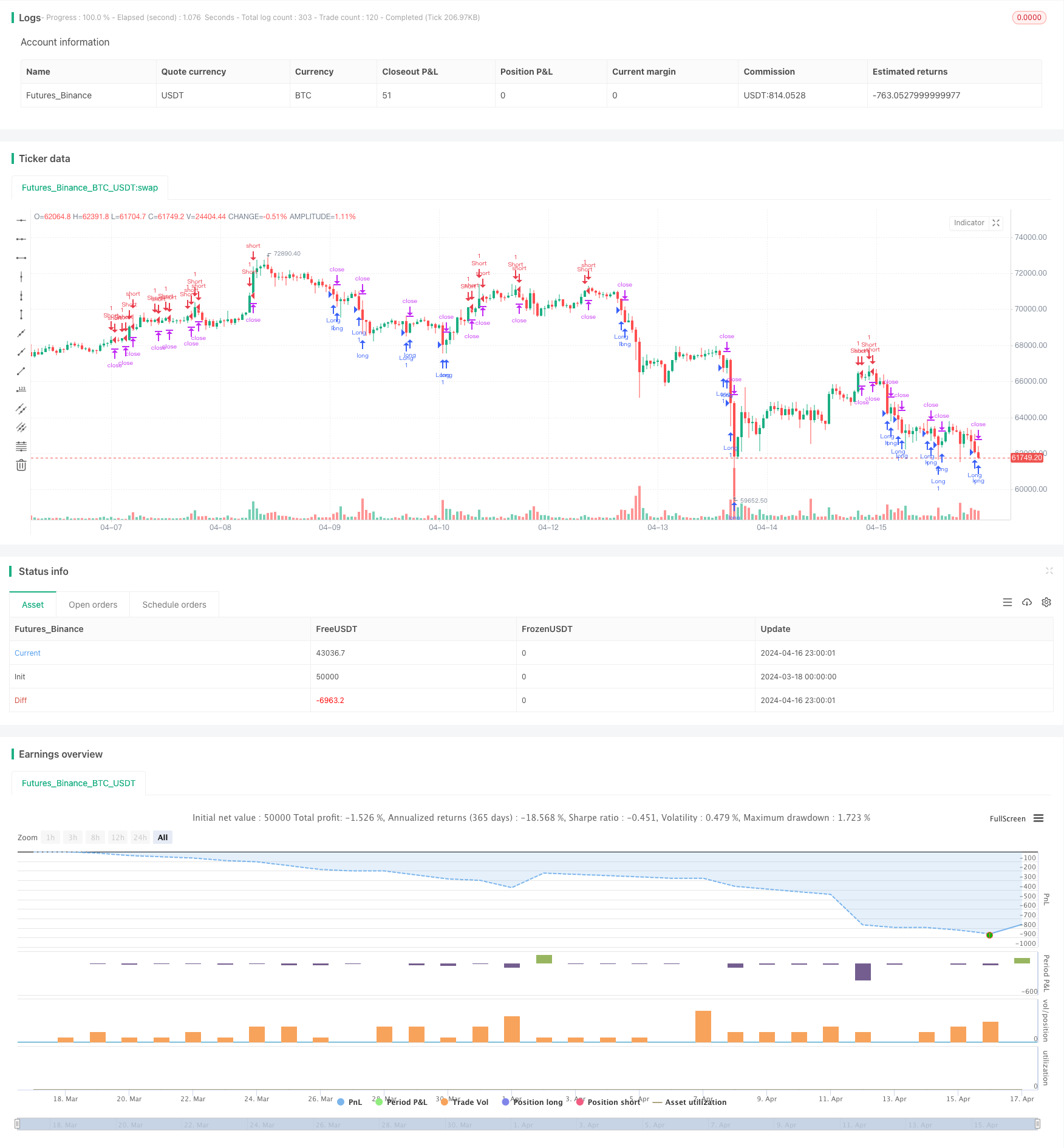

/*backtest

start: 2024-03-18 00:00:00

end: 2024-04-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ds_investimento", overlay=true)

// Parâmetros do RSI

rsi_length = input(7, title="Período do RSI")

rsi_overbought = input(70, title="Overbought (RSI)")

rsi_oversold = input(30, title="Oversold (RSI)")

// Parâmetros do Trailing Stop

trail_offset = input(0.005, title="Trailing Stop Offset")

stop_loss_points = input(10, title="Pontos do Stop Loss")

// Porcentagem da banca a ser arriscada por entrada

risk_percent = input(1, title="Porcentagem de Risco (%)")

// Calcula o tamanho da posição com base na porcentagem de risco, tamanho da banca e pontos de stop loss

equity = strategy.equity

risk_amount = (equity * risk_percent) / 100

lot_size = risk_amount / stop_loss_points

// Calcula o RSI

rsi_value = rsi(close, rsi_length)

// Condições de entrada e saída

long_condition = crossunder(rsi_value, rsi_oversold)

short_condition = crossover(rsi_value, rsi_overbought)

if (long_condition)

strategy.entry("Long", strategy.long, 1)

if (short_condition)

strategy.entry("Short", strategy.short, 1)

// Calcula o Trailing Stop para saída

trail_price_long = close * (1 - trail_offset)

trail_price_short = close * (1 + trail_offset)

// Saída Long/Trailing

strategy.exit("Exit Long/Trailing", from_entry="Long", trail_offset=trail_offset, trail_price=trail_price_long, stop=stop_loss_points)

// Saída Short/Trailing

strategy.exit("Exit Short/Trailing", from_entry="Short", trail_offset=trail_offset, trail_price=trail_price_short, stop=stop_loss_points)