अवलोकन

इस रणनीति में 15 मिनट के चार्ट डेटा का उपयोग किया जाता है, जिसमें कई तकनीकी संकेतकों जैसे कि ब्रिन बैंड (BB), मूविंग एवरेज (MA), मूविंग एवरेज कन्वेंशन एंड स्प्रेड (MACD), रिलेटिव स्ट्रेंथ इंडेक्स (RSI), रैंडम ऑसिलेटर (STOCH) और वॉल्यूम-वेटेड एवरेज प्राइस (VWAP) शामिल होते हैं। उच्च उत्पन्न ट्रेडिंग सिग्नल। जब कई संकेतक एक साथ खरीदने या बेचने के संकेत देते हैं, तो रणनीति अधिक या कम हो जाती है। साथ ही, यह रणनीति जोखिम को नियंत्रित करने और मुनाफे को लॉक करने के लिए स्टॉपलॉस और स्टॉपर भी सेट करती है।

रणनीति सिद्धांत

- 15 मिनट के चार्ट डेटा का उपयोग करके समापन मूल्य प्राप्त करें।

- बुलिन बैंड की ऊपरी और निचली पट्टी की गणना करें, यह निर्धारित करने के लिए कि क्या कीमत ओवरबॉट या ओवरसोल्ड है।

- प्रवृत्ति की दिशा निर्धारित करने के लिए त्वरित और धीमी गति से चलती औसत की गणना करें।

- गति की दिशा निर्धारित करने के लिए MACD और सिग्नल लाइनों की गणना करें।

- आरएसआई का उपयोग यह निर्धारित करने के लिए किया जाता है कि क्या कीमतें ओवरबॉट या ओवरसोल्ड हैं।

- आकस्मिक ऑसिलेटर की% K और% D लाइनों की गणना करें, यह निर्धारित करने के लिए कि क्या कीमत ओवरबॉट या ओवरसोल्ड है।

- VWAP को गणना करें, यह निर्धारित करने के लिए कि कीमतों को वॉल्यूम भारित औसत कीमतों के सापेक्ष कहां रखा गया है।

- एक खरीद संकेत तब उत्पन्न होता है जब एक धीमी गति से चलती औसत, MACD लाइन सिग्नल लाइन से अधिक है, RSI 50 से अधिक है, समापन मूल्य VWAP से अधिक है, और% K लाइन% D लाइन से अधिक है।

- एक बेचने का संकेत तब उत्पन्न होता है जब एक धीमी गति से चलती औसत, MACD लाइन सिग्नल लाइन से कम है, RSI 50 से कम है, समापन मूल्य VWAP से कम है, और% K लाइन% D लाइन से कम है।

- जब खरीदें संकेत दिखाई देते हैं, तो अधिक करें और स्टॉप और स्टॉप लॉस सेट करें।

- जब बेचने का संकेत मिलता है, तो स्थिति को खाली करें और स्टॉप लॉस और स्टॉप को सेट करें।

श्रेष्ठता विश्लेषण

- ट्रेडिंग सिग्नल की विश्वसनीयता बढ़ाने के लिए कई तकनीकी संकेतकों का एकीकृत उपयोग

- 15 मिनट के चार्ट डेटा का उपयोग करके, अल्पकालिक रुझानों और उतार-चढ़ावों को पकड़ना संभव है।

- स्टॉप लॉस और स्टॉप स्टॉप सेट करें, प्रभावी रूप से जोखिम को नियंत्रित करें और मुनाफे को लॉक करें।

- रणनीति तर्क स्पष्ट है, इसे समझना और लागू करना आसान है।

जोखिम विश्लेषण

- अस्थिर बाजारों में, बार-बार ट्रेडिंग सिग्नल के कारण ओवर-ट्रेडिंग और कमीशन के नुकसान हो सकते हैं।

- स्टॉप और स्टॉप लॉस की सेटिंग्स को बाजार की स्थितियों के अनुसार समायोजित करने की आवश्यकता होती है, और अनुचित सेटिंग्स से नुकसान हो सकता है।

- रणनीति ऐतिहासिक आंकड़ों पर निर्भर करती है और आकस्मिक घटनाओं और बाजार की असामान्यताओं के लिए समय पर प्रतिक्रिया नहीं दे सकती है।

अनुकूलन दिशा

- ट्रेडिंग सिग्नल की विश्वसनीयता को और बेहतर बनाने के लिए अन्य तकनीकी संकेतकों जैसे कि ब्रिन बैंडविड्थ, एडीएक्स आदि को शामिल करने पर विचार किया जा सकता है।

- स्टॉप और स्टॉप की सेटिंग्स को अनुकूलित किया जा सकता है, जैसे कि गतिशील स्टॉप और स्टॉप का उपयोग करना, या बाजार की अस्थिरता के अनुसार अनुकूलित करना।

- व्यापारिक संकेतों को फ़िल्टर और अनुकूलित करने के लिए मौलिक विश्लेषण जैसे कि आर्थिक आंकड़े, नीतिगत परिवर्तन आदि के साथ जोड़ा जा सकता है।

संक्षेप

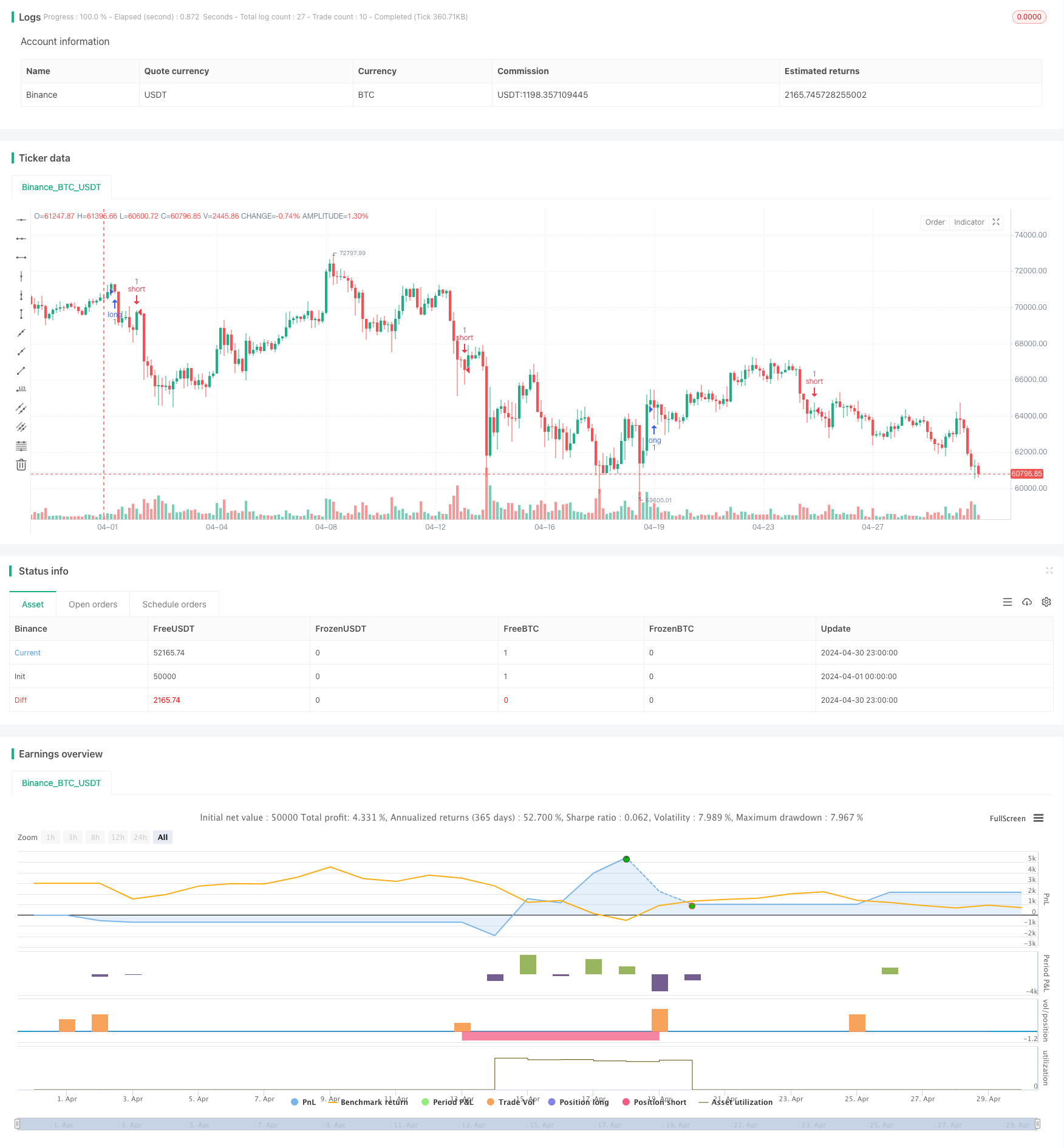

यह रणनीति 15 मिनट के चार्ट पर कई तकनीकी संकेतकों के एकीकृत उपयोग के माध्यम से उन्नत ट्रेडिंग सिग्नल उत्पन्न करती है, साथ ही जोखिम को नियंत्रित करने के लिए स्टॉप और स्टॉप सेट करती है। रणनीति तर्क स्पष्ट है, इसे लागू करना आसान है, लेकिन वास्तविक अनुप्रयोगों में जोखिम कारकों जैसे कि ओवरट्रेडिंग, स्टॉप स्टॉप सेटिंग्स और आकस्मिक घटनाओं की प्रतिक्रिया पर ध्यान देना आवश्यक है। भविष्य में, अन्य संकेतकों को पेश करने, स्टॉप स्टॉप सेटिंग्स को अनुकूलित करने और मौलिक विश्लेषण जैसे तरीकों के साथ संयोजन करने पर विचार किया जा सकता है, जिससे रणनीति की विश्वसनीयता और आय की क्षमता में और सुधार हो सकता है।

/*backtest

start: 2024-04-01 00:00:00

end: 2024-04-30 23:59:59

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gelişmiş Al-Sat Sinyalleri", overlay=true, process_orders_on_close=true)

// 15 dakikalık grafik verileri

fifteen_minute_close = request.security(syminfo.tickerid, "15", close)

// Stop loss ve take profit seviyelerini hesaplamak için kullanılacak oranlar

stop_loss_ratio = input.float(0.01, title="Stop Loss Oranı")

take_profit_ratio = input.float(0.02, title="Take Profit Oranı")

// Bollinger Bantları göstergesi

length = input.int(20, title="BB Dönemi")

mult = input.float(2.0, title="BB Çarpanı")

basis = ta.sma(fifteen_minute_close, length)

dev = mult * ta.stdev(fifteen_minute_close, length)

upper = basis + dev

lower = basis - dev

// Moving Averages (Hareketli Ortalamalar)

fast_ma = ta.sma(fifteen_minute_close, 10)

slow_ma = ta.sma(fifteen_minute_close, 30)

// MACD göstergesi

macd_line = ta.ema(fifteen_minute_close, 12) - ta.ema(fifteen_minute_close, 26)

macd_signal = ta.ema(macd_line, 9)

macd_hist = macd_line - macd_signal

// RSI göstergesi

rsi = ta.rsi(fifteen_minute_close, 14)

// Stochastic Oscillator (Stokastik Osilatör)

kPeriod = input.int(14, title="Stochastic %K Periyodu")

dPeriod = input.int(3, title="Stochastic %D Periyodu")

smoothK = input.int(3, title="Stochastic %K Düzleştirme")

k = ta.stoch(fifteen_minute_close, high, low, kPeriod)

d = ta.sma(k, dPeriod)

// Hacim ağırlıklı hareketli ortalamalar göstergesi (VWAP)

vwap_length = input.int(20, title="VWAP Dönemi")

vwap = ta.sma(volume * (high + low + fifteen_minute_close) / 3, vwap_length) / ta.sma(volume, vwap_length)

// Al-Sat Sinyallerini hesaplayın

long_signal = ta.crossover(fast_ma, slow_ma) and macd_line > macd_signal and rsi > 50 and fifteen_minute_close > vwap and k > d

short_signal = ta.crossunder(fast_ma, slow_ma) and macd_line < macd_signal and rsi < 50 and fifteen_minute_close < vwap and k < d

// Al ve Sat işaretlerini, yanlarında ok işaretleri olan üçgenlerle değiştirin

plotshape(series=long_signal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(series=short_signal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Uzun ve kısa pozisyonlar için girişler

if (long_signal)

strategy.entry("long", strategy.long)

strategy.exit("exit_long", "long", stop=fifteen_minute_close * (1 - stop_loss_ratio), limit=fifteen_minute_close * (1 + take_profit_ratio))

if (short_signal)

strategy.entry("short", strategy.short)

strategy.exit("exit_short", "short", stop=fifteen_minute_close * (1 + stop_loss_ratio), limit=fifteen_minute_close * (1 - take_profit_ratio))