अवलोकन

रणनीति एक मिश्रित मात्रात्मक विश्लेषण पद्धति का उपयोग करती है, जो विभिन्न बाजार स्थितियों की पहचान करने के लिए दो वितरण मॉडल और रिग्रेशन विश्लेषण को जोड़ती है। रणनीति सबसे पहले सरल चलती औसत (एसएमए) और ब्रीज बैंड (बीबी) के संकेतकों की गणना करती है, और फिर ऐतिहासिक रिटर्न के आधार पर औसत और मानक अंतर के आधार पर एक Z स्कोर की गणना करती है। रणनीति अधिक स्थिति खोलती है जब Z स्कोर नीचे की ओर होता है और कीमत नीचे की ओर होती है; रणनीति फ्लैट होती है जब Z स्कोर ऊपर की ओर होती है और कीमत ऊपर की ओर होती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत वर्तमान रिटर्न को ऐतिहासिक रिटर्न के वितरण के स्थान के सापेक्ष मापने के लिए Z स्कोर का उपयोग करना है। Z स्कोर के लिए गणना सूत्र हैः ((वर्तमान रिटर्न - ऐतिहासिक रिटर्न का औसत) / ऐतिहासिक रिटर्न मानक अंतर। Z स्कोर जितना अधिक है, वर्तमान रिटर्न चरम से अधिक है, ओवरबॉय की संभावना अधिक है; Z स्कोर जितना कम है, वर्तमान रिटर्न चरम से अधिक है, ओवरसेलिंग की संभावना अधिक है। साथ ही, रणनीति ब्रिलिन बैंड सूचक के साथ भी जुड़ी हुई है, जो कीमतों को तोड़ने के लिए नीचे की ओर जाता है।

रणनीतिक लाभ

- मात्रात्मक विश्लेषणः यह रणनीति पूरी तरह से मात्रात्मक संकेतकों पर आधारित है, नियम स्पष्ट हैं, इसे लागू करना और वापस मापना आसान है।

- दोहरी पुष्टिकरणः इस रणनीति में एक साथ Z स्कोर और ब्रिन बैंड के दो संकेतकों का उपयोग किया जाता है, जिससे दोहरे फ़िल्टरिंग तंत्र का गठन होता है, जिससे संकेत की सटीकता में सुधार होता है।

- सांख्यिकीय आधारः Z स्कोर सांख्यिकी में सामान्य वितरण सिद्धांत से उत्पन्न होता है, जिसमें एक ठोस सैद्धांतिक आधार होता है, जो वर्तमान रिटर्न की चरम सीमाओं को उद्देश्यपूर्ण रूप से माप सकता है।

- पैरामीटर लचीलापनः उपयोगकर्ता एसएमए चक्र, ब्रीनिंग बैंड गुणांक, Z रेटिंग थ्रेशोल्ड जैसे पैरामीटर को अपनी आवश्यकता के अनुसार समायोजित कर सकते हैं, विभिन्न बाजारों के लिए लचीलापन।

रणनीतिक जोखिम

- पैरामीटर संवेदनशीलः विभिन्न पैरामीटर सेटिंग्स से रणनीति के प्रदर्शन में भारी अंतर हो सकता है, जिसके लिए पर्याप्त पैरामीटर अनुकूलन और स्थिरता परीक्षण की आवश्यकता होती है।

- रुझान जोखिमः जब बाजार में एक मजबूत प्रवृत्ति होती है, तो Z स्कोर लंबे समय तक चरम क्षेत्र में रह सकता है, जिससे रणनीति संकेत दुर्लभ या पूरी तरह से गायब हो जाते हैं।

- ओवरफिट का जोखिमः यदि नीति पैरामीटर को अत्यधिक अनुकूलित किया जाता है, तो यह ओवरफिट का कारण बन सकता है, जो नमूने के बाहर खराब प्रदर्शन करता है।

- ब्लैक स्क्वायर जोखिमः चरम स्थितियों में, ऐतिहासिक सांख्यिकीय नियम विफल हो सकते हैं, और रणनीति को पीछे हटने का अधिक जोखिम होता है।

रणनीति अनुकूलन दिशा

- गतिशील पैरामीटरः बाजार में उतार-चढ़ाव और प्रवृत्ति की ताकत जैसे संकेतकों को ध्यान में रखते हुए, गतिशील रूप से Z रेटिंग थ्रेशोल्ड और बुलिन बैंड गुणांक को समायोजित करें, अनुकूलनशीलता में सुधार करें।

- प्रवृत्ति फ़िल्टर जोड़ेंः मौजूदा तंत्र पर प्रवृत्ति निर्णय करने वाले संकेतकों को ओवरले करें, जैसे कि एमए क्रॉस, डीएमआई आदि, मजबूत प्रवृत्ति के तहत बहुत अधिक अक्षम संकेतों से बचने के लिए।

- संयोजन अनुकूलन: इस रणनीति को अन्य मात्रात्मक रणनीतियों (जैसे गतिज, औसत प्रतिगमन, आदि) के साथ संयोजित करें, ताकि वे अपने फायदे का लाभ उठा सकें और स्थिरता बढ़ा सकें।

- स्टॉप लॉस स्टॉपः एक उचित स्टॉप लॉस स्टॉप तंत्र की शुरूआत, एक एकल व्यापार जोखिम के लिए वॉल्यूम को नियंत्रित करना, और जोखिम के लिए समायोजित रिटर्न में सुधार करना।

संक्षेप

एक मिश्रित द्विध्रुवीय Z स्कोर क्वांटिटेशन रणनीति एक सांख्यिकीय सिद्धांतों पर आधारित एक क्वांटिटेशन ट्रेडिंग रणनीति है, जो संभावित ओवरबॉट और ओवरसोल अवसरों की पहचान करने के लिए वर्तमान रिटर्न और ऐतिहासिक रिटर्न वितरण की तुलना करती है। साथ ही, रणनीति ब्रिन बैंड सूचकांक का उपयोग करती है, जो सिग्नल की विश्वसनीयता को बढ़ाता है। रणनीति नियम स्पष्ट हैं, उन्हें लागू करना और अनुकूलित करना आसान है, लेकिन साथ ही साथ पैरामीटर संवेदनशील, रुझान जोखिम, ओवरफिट जोखिम और अन्य चुनौतियों का सामना करना पड़ता है। भविष्य में रणनीति को गतिशील पैरामीटर, रुझान फ़िल्टर, संयोजन अनुकूलन, स्टॉप लॉस और स्टॉप डाउन से अनुकूलित किया जा सकता है ताकि इसकी अनुकूलता और स्थिरता को बढ़ावा दिया जा सके। कुल मिलाकर, यह रणनीति क्वांटिटेशन ट्रेडिंग के लिए एक सरल और प्रभावी विचार प्रदान करती है, जो आगे की खोज और सुधार के लायक है।

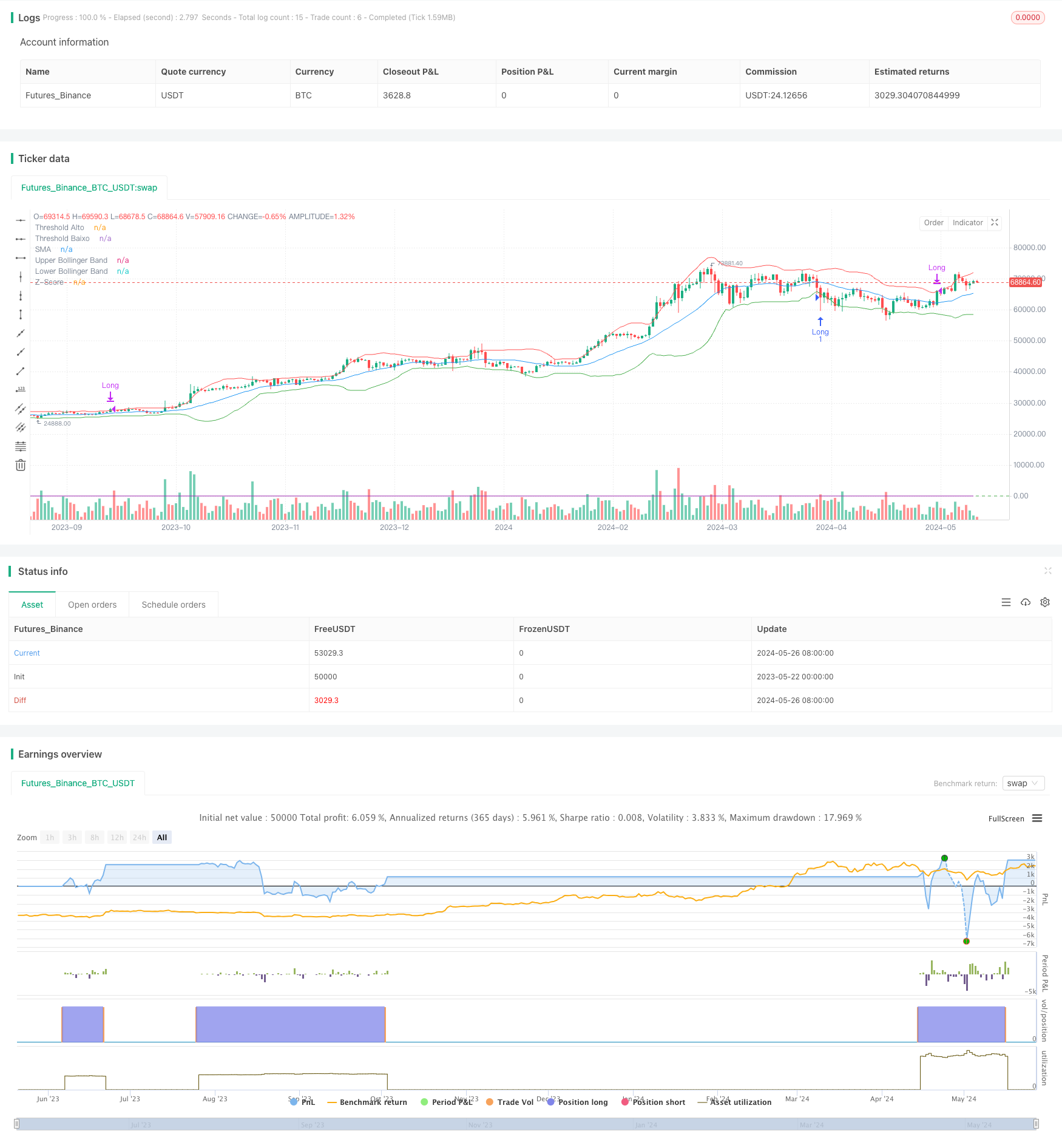

/*backtest

start: 2023-05-22 00:00:00

end: 2024-05-27 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Estratégia Híbrida Quantitativa", overlay=true)

// Definição de parâmetros

sma_length = input.int(20, title="Período da SMA")

threshold_high = input.float(1.5, title="Threshold Alto")

threshold_low = input.float(-1.5, title="Threshold Baixo")

lookback_period = input.int(252, title="Período de Retorno Histórico (dias)")

// Funções auxiliares

f_sma(source, length) =>

ta.sma(source, length)

f_bollinger_band(source, length, mult) =>

basis = ta.sma(source, length)

dev = mult * ta.stdev(source, length)

[basis + dev, basis - dev]

// Cálculo dos indicadores

sma = f_sma(close, sma_length)

[upper_band, lower_band] = f_bollinger_band(close, sma_length, 2)

// Regime de Mercado: Binomial

retornos = ta.change(close, 1)

media_retornos = ta.sma(retornos, lookback_period)

desvio_padrao_retornos = ta.stdev(retornos, lookback_period)

// Indicador de Regime: Z-Score

z_score = (retornos - media_retornos) / desvio_padrao_retornos

// Sinal de Compra e Venda

sinal_compra = z_score < threshold_low and close < lower_band

sinal_venda = z_score > threshold_high and close > upper_band

// Execução de Ordem

if (sinal_compra)

strategy.entry("Long", strategy.long)

if (sinal_venda)

strategy.close("Long")

// Plotagem dos Indicadores

plot(sma, title="SMA", color=color.blue)

plot(upper_band, title="Upper Bollinger Band", color=color.red)

plot(lower_band, title="Lower Bollinger Band", color=color.green)

hline(threshold_high, "Threshold Alto", color=color.red, linestyle=hline.style_dashed)

hline(threshold_low, "Threshold Baixo", color=color.green, linestyle=hline.style_dashed)

plot(z_score, title="Z-Score", color=color.purple)