गतिशील जोखिम प्रबंधन प्रणाली के साथ संयुक्त समर्थन और प्रतिरोध रणनीति

ATR

अवलोकन

यह क्वांटिटेटिव ट्रेडिंग रणनीति समर्थन और प्रतिरोध की अवधारणा पर आधारित है और एक गतिशील जोखिम प्रबंधन प्रणाली के साथ संयुक्त है। यह संभावित समर्थन और प्रतिरोध स्तरों को निर्धारित करने के लिए pivot points का उपयोग करता है और जब कीमतें इन महत्वपूर्ण स्तरों को छूती हैं, तो व्यापार करता है। यह रणनीति वास्तविक तरंगों के लिए एटीआर (ATR) को गतिशील रूप से समायोजित करने के लिए रोकथाम और लाभ के स्तर को गतिशील रूप से समायोजित करने के लिए भी शामिल करती है। इसके अलावा, यह रणनीति पूंजी प्रबंधन और जोखिम नियंत्रण को ध्यान में रखती है, जो प्रति लेनदेन की अधिकतम राशि और लीवरेज के उपयोग को सीमित करके पूंजी उपयोगिता को अनुकूलित करती है।

रणनीति सिद्धांत

समर्थन और प्रतिरोध की पहचान करेंः

- संभावित समर्थन और प्रतिरोध स्तरों को निर्धारित करने के लिए केंद्र बिंदु गणना का उपयोग करें।

- एक्सल पॉइंट गणना सूत्रः (पिछले दिन की उच्चतम कीमत + पिछले दिन की निम्नतम कीमत + पिछले दिन की समापन कीमत) / 3

प्रवेश सिग्नल:

- जब कीमत समर्थन को छूती है या तोड़ती है, तो एक मल्टी सिग्नल उत्पन्न होता है।

- जब कीमत प्रतिरोध को छूती है या तोड़ती है, तो एक शून्य संकेत उत्पन्न होता है।

जोखिम प्रबंधन:

- एटीआर संकेतक का उपयोग रोक और लाभ स्तरों को गतिशील रूप से सेट करने के लिए करें।

- स्टॉप लॉस वर्तमान मूल्य +/- (2 * एटीआर) पर सेट है।

- लाभ लक्ष्य वर्तमान मूल्य +/- (3 * एटीआर) ।

स्थिति का आकारः

- पोजीशन का आकार जोखिम प्रतिशत और अधिकतम लेनदेन राशि के आधार पर गणना की जाती है।

- लीवरेज फैक्टर को ध्यान में रखते हुए, फंड का इष्टतम उपयोग किया जा सकता है।

लेनदेन निष्पादनः

- प्रविष्टि () फ़ंक्शन का उपयोग करके लेनदेन करें।

- Exit () फ़ंक्शन का उपयोग करके स्टॉपलॉस और प्रॉफिट प्रबंधित करें।

रणनीतिक लाभ

गतिशील अनुकूलनशीलताः एटीआर सूचकांक का उपयोग करके, रणनीति बाजार की अस्थिरता के आधार पर स्वचालित रूप से रोक और लाभ के स्तर को समायोजित करने में सक्षम है, जिससे रणनीति विभिन्न बाजार स्थितियों में प्रभावी रह सकती है।

जोखिम प्रबंधनः रणनीति में गतिशील स्टॉपलॉस, निश्चित जोखिम प्रतिशत और अधिकतम व्यापार राशि सीमा सहित जोखिम नियंत्रण के कई स्तर शामिल हैं, जो धन की सुरक्षा में मदद करते हैं।

लीवरेज ऑप्टिमाइज़ेशनः लीवरेज के उचित उपयोग के माध्यम से, रणनीति जोखिम को नियंत्रित करते हुए धन के उपयोग की दक्षता में सुधार कर सकती है।

तकनीकी संकेतक का संयोजनः रणनीति क्लासिक तकनीकी विश्लेषण अवधारणाओं (समर्थन प्रतिरोध) और आधुनिक मात्रात्मक संकेतक (एटीआर) को एक व्यापक व्यापार प्रणाली के रूप में जोड़ती है।

लचीलापनः रणनीति पैरामीटर को विभिन्न बाजारों और व्यक्तिगत जोखिम वरीयताओं के अनुसार समायोजित किया जा सकता है, अच्छी अनुकूलनशीलता के साथ।

रणनीतिक जोखिम

झूठी दरार का जोखिमः पारदर्शी बाजारों में, कीमतें अक्सर समर्थन प्रतिरोध को छू सकती हैं लेकिन वास्तविक दरार नहीं बनती हैं, जिससे अक्सर झूठे संकेत मिलते हैं।

प्रवृत्ति बाजार प्रदर्शनः मजबूत प्रवृत्ति वाले बाजारों में, रणनीतियों को बहुत जल्दी बंद कर दिया जा सकता है, जिससे बड़े पैमाने पर घटनाओं से चूक जाती है।

धन प्रबंधन जोखिमः हालांकि रणनीति प्रति लेनदेन की अधिकतम राशि को सीमित करती है, लगातार नुकसान के मामले में बड़ी निकासी की संभावना है।

लीवरेज जोखिमः उच्च लीवरेज का उपयोग करने से नुकसान बढ़ सकता है, खासकर जब बाजार में भारी उतार-चढ़ाव होता है।

स्लिप पॉइंट और लेनदेन की लागतः रणनीति स्लिप पॉइंट और लेनदेन की लागत को ध्यान में नहीं रखती है, जो वास्तविक लेनदेन के परिणामों को प्रभावित कर सकती है।

रणनीति अनुकूलन दिशा

रुझान फ़िल्टरिंगः ट्रेडिंग सिग्नल को फ़िल्टर करने के लिए रुझान संकेतक (जैसे कि एक चलती औसत) का परिचय दें, केवल ट्रेंड की दिशा में ट्रेड करें ताकि झूठे ब्रेक को कम किया जा सके।

बहु-समय चक्र विश्लेषणः उच्च समय चक्र के समर्थन प्रतिरोध स्तर के साथ, ट्रेडिंग सिग्नल की विश्वसनीयता में सुधार।

गतिशील समायोजन पैरामीटरः एटीआर गुणांक और जोखिम प्रतिशत को अनुकूलन एल्गोरिदम का उपयोग करके गतिशील रूप से समायोजित करें ताकि यह विभिन्न बाजार स्थितियों के अनुकूल हो सके।

लेनदेन फ़िल्टर जोड़ा गयाः लेनदेन की गुणवत्ता में सुधार के लिए अतिरिक्त शर्तें जैसे कि लेनदेन की पुष्टि, अस्थिरता फ़िल्टर।

धन प्रबंधन का अनुकूलन करेंः खाता लाभप्रदता के अनुसार जोखिम स्तर को समायोजित करने के लिए गतिशील धन प्रबंधन रणनीति लागू करें।

रिवर्स ट्रेडिंग में शामिल होंः समर्थन पर अधिक व्यापार करते हुए, बाजार के अवसरों का लाभ उठाने के लिए प्रतिरोध पर खाली करने पर विचार करें।

बुनियादी बातों पर विचार करेंः आर्थिक कैलेंडर डेटा को एकीकृत करें और महत्वपूर्ण समाचारों के पहले और बाद में लेनदेन से बचें।

संक्षेप

एक गतिशील जोखिम प्रबंधन प्रणाली के साथ प्रतिरोध रणनीति का समर्थन एक व्यापक मात्रात्मक व्यापार रणनीति है जो पारंपरिक तकनीकी विश्लेषण और आधुनिक मात्रात्मक तरीकों को कुशलता से जोड़ती है। यह रणनीति महत्वपूर्ण मूल्य स्तरों की पहचान करने के लिए एक्सल बिंदुओं का उपयोग करके और गतिशील जोखिम प्रबंधन के लिए एटीआर का उपयोग करके विभिन्न बाजार स्थितियों के अनुकूल होने की क्षमता प्रदर्शित करती है। हालांकि, रणनीति की मजबूती और लाभप्रदता को और बढ़ाने के लिए, कई तरह के अनुकूलन की सिफारिश की जाती है, जिसमें ट्रेंड फिल्टरिंग, बहु-चक्र विश्लेषण और अधिक जटिल धन प्रबंधन तकनीक शामिल है। निरंतर सुधार और पुनः माप के माध्यम से, इस रणनीति में एक विश्वसनीय व्यापार प्रणाली बनने की क्षमता है, जो मात्रात्मक व्यापारियों के लिए मूल्य प्रदान करती है।

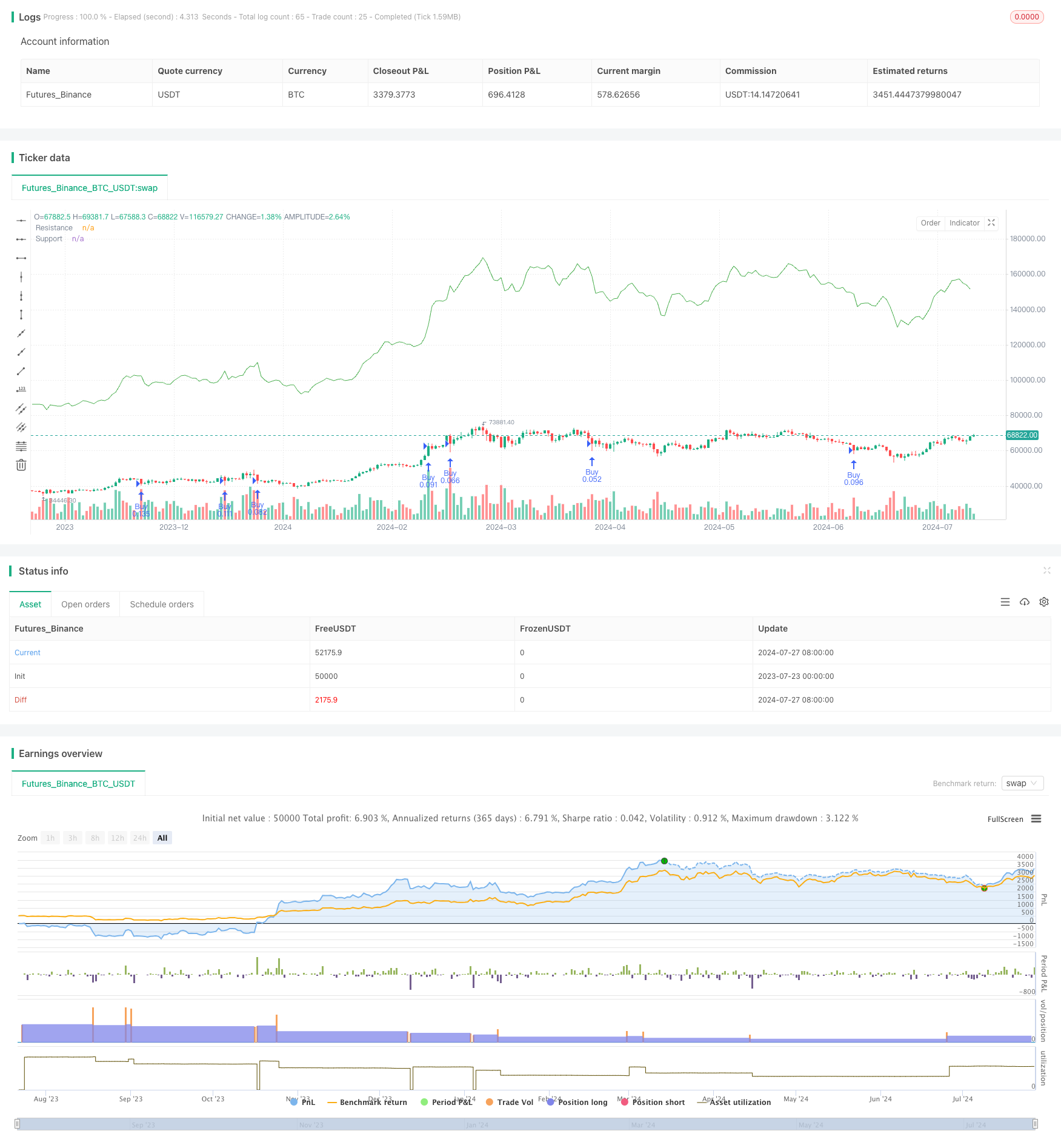

/*backtest

start: 2023-07-23 00:00:00

end: 2024-07-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Mon Robot de Trading', overlay=true)

// Paramètres

capital = 2000 // Capital initial de 2000 euros

maxAmountPerTrade = 2000 // Montant maximum à utiliser par trade

leverage = 20 // Effet de levier de 1:20

spread = 0.5 // Spread moyen en pips

riskPerTrade = 0.2 // 20% du capital initial par transaction

atrLength = 14 // Longueur de l'ATR pour le trailing stop

// Calcul des points de pivot

pivotHigh = high[1] + low[1] + close[1] / 3

pivotLow = high[1] + low[1] + close[1] / 3

// Plot des points de pivot sur le graphique

plot(pivotHigh, color=color.new(color.red, 0), linewidth=1, title='Resistance')

plot(pivotLow, color=color.new(color.green, 0), linewidth=1, title='Support')

// Calcul de l'ATR pour la gestion du risque et du trailing stop

atrValue = ta.atr(atrLength)

// Calcul de la taille de la position basée sur le pourcentage de risque du capital et le montant maximum par trade

riskAmount = capital * riskPerTrade

positionSize = math.min(maxAmountPerTrade * leverage / (atrValue * 2), riskAmount / (atrValue * 2)) // Taille de la position en lots limitée par le montant maximum par trade et le risque autorisé

// Implémentation de la stratégie avec trailing stop et take-profit

if low <= pivotLow

strategy.entry('Buy', strategy.long, qty=positionSize)

// Définition de l'exit pour les achats (longs)

stopLossPrice = close - (atrValue * 2 + spread / 10)

takeProfitPrice = close + atrValue * 3 - spread / 10

strategy.exit('Exit Buy', 'Buy', stop=stopLossPrice, limit=takeProfitPrice)

if high >= pivotHigh

strategy.entry('Sell', strategy.short, qty=positionSize)

// Définition de l'exit pour les ventes (courts)

stopLossPrice = close + atrValue * 2 + spread / 10

takeProfitPrice = close - (atrValue * 3 - spread / 10)

strategy.exit('Exit Sell', 'Sell', stop=stopLossPrice, limit=takeProfitPrice)