अवलोकन

मल्टी पीरियड हॉल मूविंग एवरेज क्रॉसिंग रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जो हॉल मूविंग एवरेज (एचएमए) पर आधारित है। यह रणनीति विभिन्न समय अवधि के एचएमए संकेतकों का उपयोग करके बाजार की प्रवृत्ति की पहचान करती है और ट्रेडिंग सिग्नल उत्पन्न करती है। रणनीति का मूल प्रवेश और बाहर निकलने के समय को निर्धारित करने के लिए अल्पकालिक एचएमए और मध्यावधि एचएमए के क्रॉसिंग को देखते हुए है, जबकि दीर्घकालिक एचएमए को समग्र प्रवृत्ति के संदर्भ के रूप में उपयोग किया जाता है। यह बहु-चक्र दृष्टिकोण प्रभावी रूप से शोर को फ़िल्टर करने और ट्रेडिंग निर्णयों की सटीकता में सुधार करने में सक्षम है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत हल चलती औसत (एचएमए) की त्वरित प्रतिक्रिया और बहु-चक्र विश्लेषण के लाभों का उपयोग करना है। इसे निम्नानुसार लागू किया गया हैः

तीन अलग-अलग चक्रों के लिए HMA की गणना करेंः

- एचएमए 1: 25 मिनट चक्र

- एचएमए 2: 75 मिनट का चक्र

- एचएमए 3: 125 मिनट चक्र

ट्रेडिंग सिग्नल उत्पन्नः

- बहु सिग्नल करेंः जब एचएमए 1 पर एचएमए 2 पहनें

- रिक्त सिग्नलः एचएमए 1 के नीचे एचएमए 2 के माध्यम से

एचएमए 3 एक दीर्घकालिक प्रवृत्ति सूचक के रूप में, हालांकि सिग्नल उत्पादन में सीधे भाग नहीं लेता है, लेकिन समग्र बाजार प्रवृत्ति का आकलन करने के लिए इसका उपयोग किया जा सकता है।

रणनीति एक निश्चित अनुपात के खाते के हिस्सेदारी का उपयोग करती है ((10%) प्रत्येक लेनदेन के लिए धन की राशि के रूप में।

PlotShape फ़ंक्शन के माध्यम से चार्ट पर खरीदारी और बिक्री के संकेतों को चिह्नित करें, दृश्य प्रभाव को बढ़ाने के लिए।

बाजार के अवसरों की वास्तविक समय की निगरानी के लिए, लंबी और छोटी स्थिति के लिए अलार्म की स्थिति स्थापित की गई है।

रणनीतिक लाभ

कम विलंबता: हल्ल मूविंग एवरेज में स्वयं कम विलंबता होती है और यह पारंपरिक मूविंग एवरेज की तुलना में कीमतों में बदलावों के लिए अधिक तेजी से प्रतिक्रिया करता है।

बहु-चक्र विश्लेषणः विभिन्न समय चक्रों के एचएमए के संयोजन के माध्यम से, रणनीति एक साथ अल्पकालिक, मध्यम और दीर्घकालिक रुझानों को पकड़ने में सक्षम है, जिससे व्यापार की सटीकता और स्थिरता में सुधार होता है।

शोर फ़िल्टरिंगः लंबी अवधि (75 मिनट और 125 मिनट) का उपयोग करके एचएमए प्रभावी रूप से अल्पकालिक बाजार शोर को फ़िल्टर कर सकता है और झूठे संकेतों को कम कर सकता है।

लचीलापनः रणनीति उपयोगकर्ताओं को विभिन्न बाजार स्थितियों और व्यापारिक शैलियों के लिए प्रत्येक एचएमए की लंबाई और डेटा स्रोत को अनुकूलित करने की अनुमति देती है।

जोखिम प्रबंधनः खाता अधिकारों और हितों के निश्चित अनुपात का उपयोग करके व्यापार करें, जो जोखिम को नियंत्रित करने में मदद करता है।

विज़ुअलाइज़ेशन: चार्ट पर एक सहज ज्ञान युक्त खरीद और बिक्री संकेत प्रदर्शित करके, व्यापारियों को रणनीति तर्क को बेहतर ढंग से समझने और सत्यापित करने में मदद करता है।

लाइव अलर्टः ट्रेडिंग सिग्नल अलर्ट सेट किए गए हैं, जिससे ट्रेडरों को बाजार के अवसरों को समय पर पकड़ने में मदद मिलती है।

रणनीतिक जोखिम

रुझान में बदलाव का जोखिमः मजबूत रुझान वाले बाजारों में, रणनीतियों से अक्सर संकेत मिल सकते हैं, जिससे अत्यधिक व्यापार और अनावश्यक लागत होती है।

क्षैतिज बाजार का जोखिमः बाजारों में जहां कोई स्पष्ट प्रवृत्ति नहीं है, एचएमए क्रॉसिंग से रणनीतिक प्रदर्शन को प्रभावित करने के लिए बहुत सारे झूठे संकेत मिल सकते हैं।

पैरामीटर संवेदनशीलताः रणनीति का प्रदर्शन चयनित एचएमए की लंबाई और समय अवधि पर अत्यधिक निर्भर करता है, और विभिन्न पैरामीटर संयोजनों से बहुत अलग परिणाम हो सकते हैं।

स्लिप पॉइंट और लेन-देन की लागतः अक्सर लेन-देन से स्लिप पॉइंट और लेन-देन की लागत बढ़ सकती है, खासकर कम तरलता वाले बाजारों में।

तकनीकी निर्भरता: रणनीतियाँ पूरी तरह से तकनीकी संकेतकों पर निर्भर करती हैं, बुनियादी कारकों को अनदेखा करती हैं, और महत्वपूर्ण समाचार या घटनाओं के दौरान खराब प्रदर्शन कर सकती हैं।

ओवरफिट जोखिमः यदि ऐतिहासिक डेटा पर पैरामीटर को अत्यधिक अनुकूलित किया जाता है, तो रणनीति वास्तविक समय में खराब प्रदर्शन कर सकती है।

रणनीति अनुकूलन दिशा

प्रवृत्ति फ़िल्टर को शामिल करेंः एचएमए 3 को प्रवृत्ति फ़िल्टर के रूप में उपयोग करने पर विचार किया जा सकता है, केवल लंबी अवधि की प्रवृत्ति की दिशा में स्थितियों को खोलने के लिए, विपरीत ट्रेडिंग को कम करने के लिए।

गतिशील समायोजन पैरामीटरः एक अनुकूलन तंत्र को लागू करने के लिए, विभिन्न बाजार स्थितियों के अनुकूल एचएमए की लंबाई और समय चक्र को बाजार की अस्थिरता की गतिशीलता के अनुसार समायोजित करें।

बढ़ी हुई रोक और रोक-टोक व्यवस्थाः एटीआर या निश्चित प्रतिशत के आधार पर रोक और रोक-टोक नियम पेश किए गए ताकि जोखिम को बेहतर तरीके से नियंत्रित किया जा सके और मुनाफे को लॉक किया जा सके।

स्थिति प्रबंधन का अनुकूलन करेंः अधिक जटिल स्थिति प्रबंधन रणनीतियों को लागू करने के लिए, जैसे कि अस्थिरता या खाता घाटा के आधार पर गतिशील रूप से स्थिति आकार को समायोजित करना।

अन्य तकनीकी संकेतकों को एकीकृत करेंः आरएसआई, एमएसीडी जैसे अन्य तकनीकी संकेतकों के साथ संयोजन में, प्रवेश और बाहर निकलने की अधिक व्यापक शर्तों का निर्माण करें।

प्रतिक्रिया और अनुकूलन: विभिन्न बाजार स्थितियों और समय-सीमाओं के तहत इष्टतम पैरामीटर संयोजन खोजने के लिए व्यापक प्रतिक्रिया।

मौलिक कारकों पर विचार करें: महत्वपूर्ण आर्थिक आंकड़ों के प्रकाशन या कंपनी की घटनाओं पर विचार करें, विशेष अवधि में रणनीतिक कार्यों को समायोजित करें।

आंशिक स्थिति ट्रेडिंग को लागू करनाः यह रणनीति को सिग्नल की ताकत के आधार पर आंशिक स्थिति ट्रेडिंग को लागू करने की अनुमति देता है, न कि हर बार पूरी स्थिति में प्रवेश करना।

संक्षेप

एक बहु-चक्र हुल चलती औसत क्रॉसिंग रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जो हुल चलती औसत की तेजी से प्रतिक्रियाशील विशेषताओं और बहु-चक्र विश्लेषण के लाभों को जोड़ती है। विभिन्न समय अवधि के एचएमए के बीच क्रॉसिंग संबंधों को देखकर, रणनीति बाजार की प्रवृत्तियों को प्रभावी ढंग से पहचानने और ट्रेडिंग सिग्नल उत्पन्न करने में सक्षम है। इसका लाभ पारंपरिक चलती औसत की पिछड़ेपन को कम करने में है, जबकि बहु-चक्र विश्लेषण के माध्यम से सिग्नल की विश्वसनीयता में वृद्धि हुई है। हालांकि, रणनीति को ट्रेंड रिवर्स, पैरामीटर संवेदनशीलता और अन्य जोखिमों का भी सामना करना पड़ता है।

रणनीति की स्थिरता और लाभप्रदता को और बेहतर बनाने के लिए, प्रवृत्ति फिल्टर, गतिशील पैरामीटर समायोजन, स्थिति प्रबंधन का अनुकूलन आदि में सुधार करने पर विचार किया जा सकता है। साथ ही, अन्य तकनीकी संकेतकों और मौलिक कारकों के साथ मिलकर, एक अधिक व्यापक और विभिन्न बाजार स्थितियों के लिए अधिक अनुकूल ट्रेडिंग प्रणाली का निर्माण किया जा सकता है।

कुल मिलाकर, यह रणनीति व्यापारियों के लिए एक संभावित ढांचा प्रदान करती है, जो निरंतर अनुकूलन और सुधार के साथ एक शक्तिशाली मात्रात्मक व्यापारिक उपकरण बनने की उम्मीद है। हालांकि, व्यावहारिक अनुप्रयोगों में, व्यापारियों को अभी भी बाजार के जोखिम का सावधानीपूर्वक आकलन करने और व्यक्तिगत जोखिम सहनशीलता और व्यापारिक लक्ष्यों के आधार पर तदनुसार समायोजन करने की आवश्यकता है।

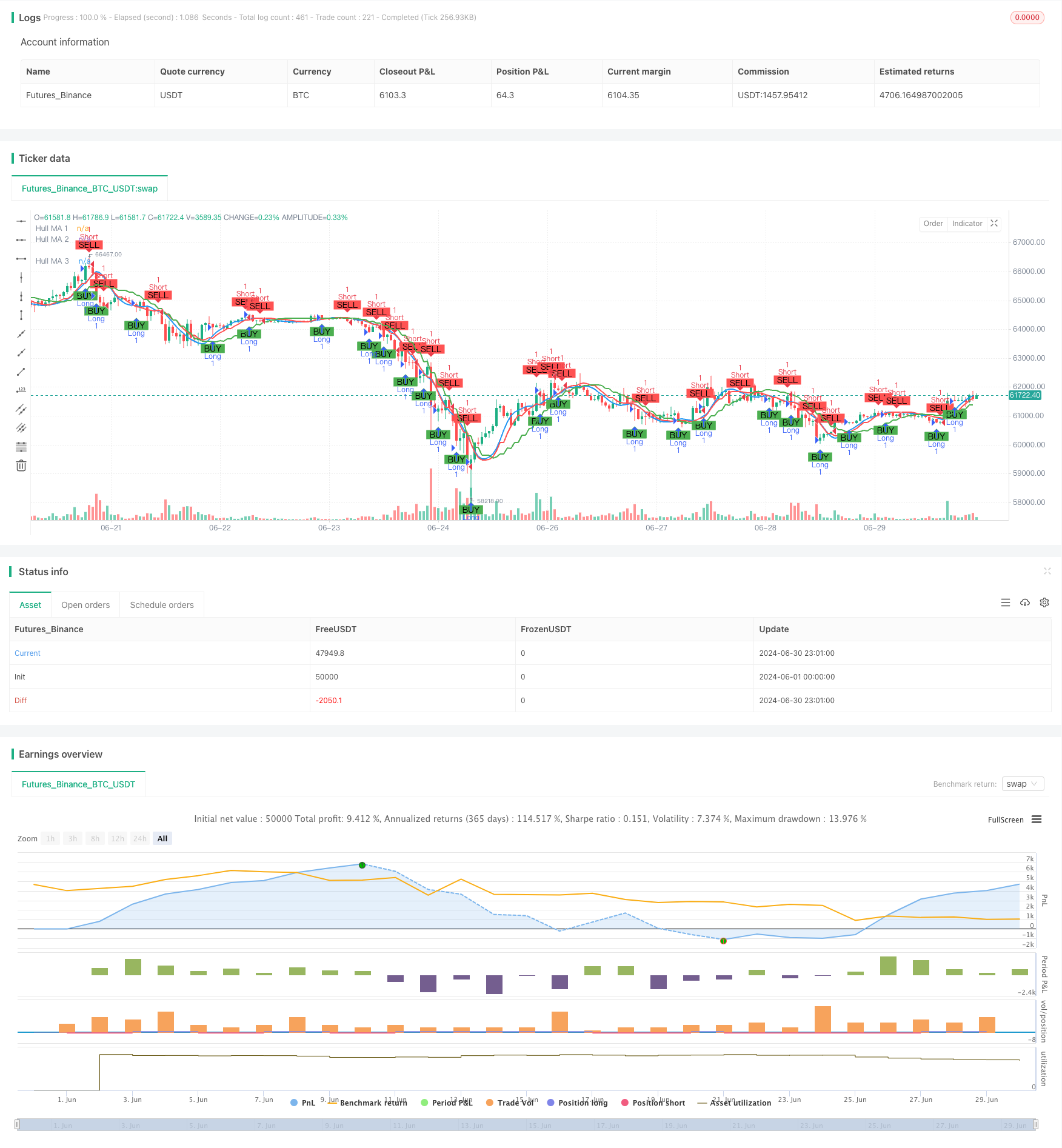

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='Hull v2 Strategy', shorttitle='V2 HMA', overlay=true)

// Hull MA 1

length_1 = input.int(20, minval=1, title="Length 1")

src_1 = input(close, title='Source 1')

timeframe_1 = input.timeframe('25')

hullma_1 = request.security(syminfo.tickerid, timeframe_1, ta.wma(2 * ta.wma(src_1, length_1 / 2) - ta.wma(src_1, length_1), math.round(math.sqrt(length_1))))

plot(hullma_1, title='Hull MA 1', color=color.blue, linewidth=2)

// Hull MA 2

length_2 = input.int(20, minval=1, title="Length 2")

src_2 = input(close, title='Source 2')

timeframe_2 = input.timeframe('75')

hullma_2 = request.security(syminfo.tickerid, timeframe_2, ta.wma(2 * ta.wma(src_2, length_2 / 2) - ta.wma(src_2, length_2), math.round(math.sqrt(length_2))))

plot(hullma_2, title='Hull MA 2', color=color.red, linewidth=2)

// Hull MA 3

length_3 = input.int(20, minval=1, title="Length 3")

src_3 = input(close, title='Source 3')

timeframe_3 = input.timeframe('125')

hullma_3 = request.security(syminfo.tickerid, timeframe_3, ta.wma(2 * ta.wma(src_3, length_3 / 2) - ta.wma(src_3, length_3), math.round(math.sqrt(length_3))))

plot(hullma_3, title='Hull MA 3', color=color.green, linewidth=2)

// Cross Strategy

longCondition = ta.crossover(hullma_1, hullma_2)

shortCondition = ta.crossunder(hullma_1, hullma_2)

// Entry and Exit

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Plot Buy/Sell Signals

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, title='Buy Signal', text='BUY')

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, title='Sell Signal', text='SELL')

// Alerts

alertcondition(longCondition, title='Long Alert', message='Long Condition Met')

alertcondition(shortCondition, title='Short Alert', message='Short Condition Met')