अवलोकन

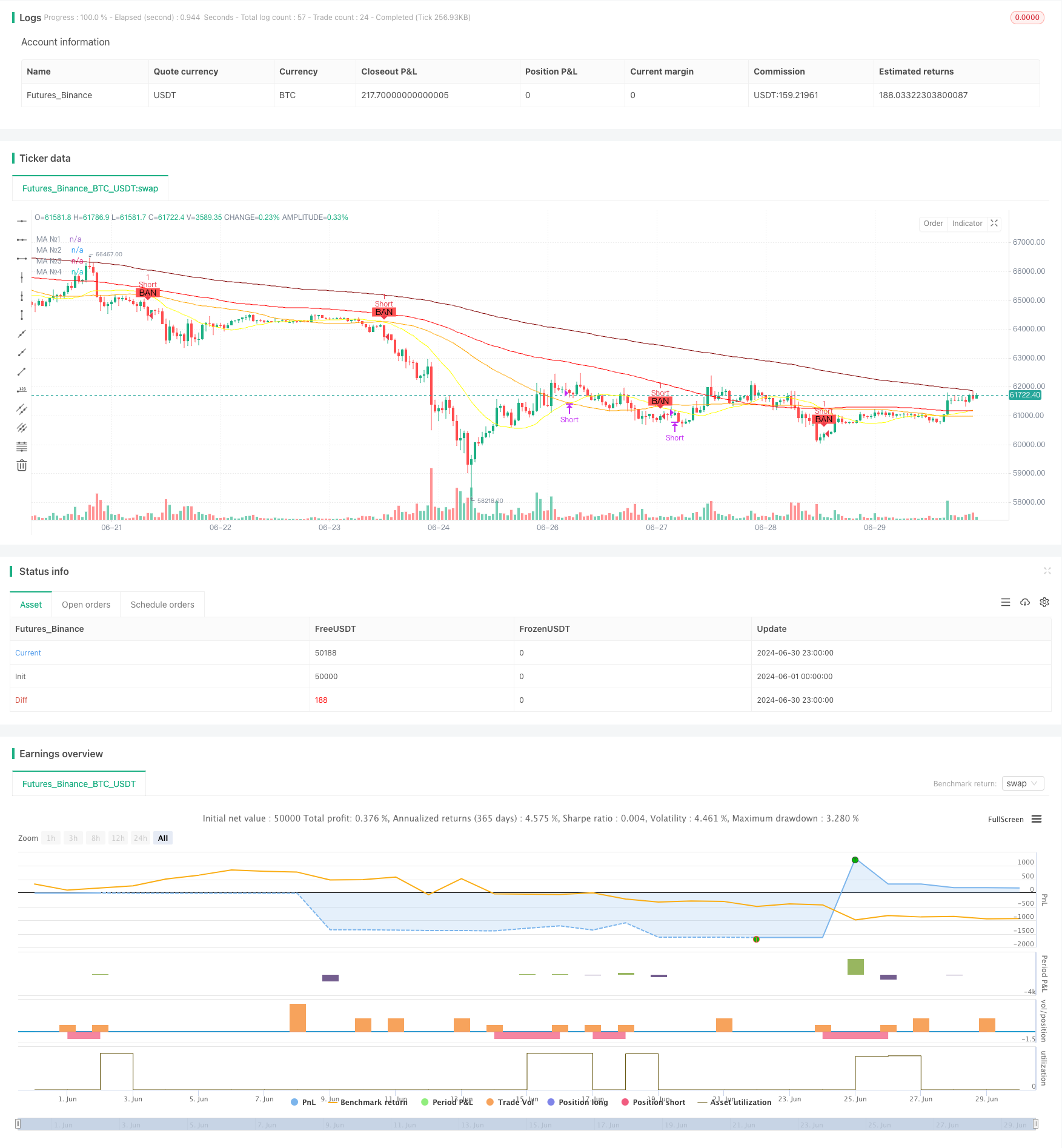

यह रणनीति एक ट्रेडिंग सिस्टम है जो एक बहु-आयामी औसत रेखा के क्रॉसिंग पर आधारित है। यह चार अलग-अलग चक्रों की चलती औसत का उपयोग करके बाजार की प्रवृत्ति की पहचान करता है और एक ट्रेडिंग सिग्नल उत्पन्न करता है जब एक छोटी अवधि की औसत रेखा और एक मध्यम अवधि की औसत रेखा का क्रॉसिंग होता है। इस रणनीति में एक जोखिम प्रबंधन तंत्र भी शामिल है, जो स्टॉप लॉस सेट करके डाउनसाइड जोखिम को नियंत्रित करता है। यह विधि मध्यम और दीर्घकालिक बाजार की प्रवृत्ति को पकड़ने के लिए बनाई गई है, और साथ ही साथ कई औसत रेखाओं के संयोजन के माध्यम से अल्पकालिक बाजार के शोर को फ़िल्टर करती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत बाजार के रुझानों में बदलाव के लिए कई चलती औसत का उपयोग करना है। विशेष रूप सेः

- चार चलती औसत का उपयोग करेंः MA1 ((20 चक्र), MA2 ((50 चक्र), MA3 ((100 चक्र) और MA4 ((200 चक्र)) ।

- जब एमए 1 पर एमए 2 होता है, और समापन मूल्य एमए 4 से अधिक होता है, तो एक खरीद संकेत उत्पन्न होता है।

- जब MA1 MA2 के नीचे से गुजरता है और MA4 से नीचे बंद होता है, तो यह एक बेचने का संकेत देता है।

- प्रवेश के बाद, स्टॉप लॉस को प्रवेश बिंदु पर सबसे कम कीमत पर सेट करें (बहु-हेड) या उच्चतम मूल्य (खाली-हेड) ।

- जब विपरीत क्रॉस सिग्नल आता है या स्टॉप लॉस को छूता है, तो ब्लीच आउट हो जाता है।

इस डिजाइन ने बाजार में बदलाव के लिए संवेदीता का उपयोग किया है, जबकि मध्यवर्ती औसत (एमए 2) और दीर्घकालिक औसत (एमए 4) के माध्यम से समग्र प्रवृत्ति की पुष्टि की गई है, जिससे झूठे ब्रेक के जोखिम को कम किया जा सकता है।

रणनीतिक लाभ

प्रवृत्ति का पालन करने की क्षमता मजबूत: मध्यम और दीर्घकालिक बाजार रुझानों को प्रभावी ढंग से पकड़ने और अल्पकालिक उतार-चढ़ाव के प्रभाव को कम करने के लिए कई समान रेखाओं के संयोजन के माध्यम से।

जोखिम प्रबंधन में सुधारः गतिशील स्टॉप-लॉस तंत्र स्थापित किया गया है, जो प्रत्येक लेनदेन के लिए जोखिम को नियंत्रित करने में मदद करता है।

उच्च लचीलापनः रणनीति उपयोगकर्ता को औसत प्रकार और पैरामीटर को अनुकूलित करने की अनुमति देती है, जो विभिन्न बाजारों और व्यापार प्रकारों के अनुसार अनुकूलित की जा सकती है।

अच्छा दृश्य प्रभावः विभिन्न रंगों के समानांतर रेखा और पृष्ठभूमि के मार्करों के माध्यम से, व्यापारी बाजार की स्थिति और व्यापारिक संकेतों को देखने में सक्षम होते हैं।

अनुकूलनशीलता: यह कई प्रकार के समय चक्रों और लेनदेन प्रकारों के लिए लागू किया जा सकता है, और इसका व्यापक उपयोग होता है।

उच्च स्तर की स्वचालनः रणनीतियों को पूरी तरह से स्वचालित रूप से निष्पादित किया जा सकता है, जिससे मानवीय भावनात्मक हस्तक्षेप कम हो जाता है।

रणनीतिक जोखिम

पिछड़ापनः चलती औसत एक पिछड़ा सूचक है, जो प्रवृत्ति में बदलाव की शुरुआत में एक बड़ी वापसी का कारण बन सकता है।

अस्थिर बाजारों पर लागू नहीं होता है: अस्थिर बाजारों में, बार-बार औसत रेखा पार करने से अत्यधिक व्यापार और लगातार नुकसान हो सकता है।

झूठी दरार का खतरा: बहु-औसत रेखा पुष्टिकरण का उपयोग करने के बावजूद, अल्पकालिक उतार-चढ़ाव में झूठे संकेत उत्पन्न हो सकते हैं।

स्टॉप लॉस सेटिंग्स बहुत सख्त हो सकती हैं: प्रवेश बिंदु के उच्चतम/न्यूनतम मूल्य का उपयोग स्टॉप लॉस के रूप में किया जाता है, जिससे अस्थिर बाजारों में समय से पहले स्टॉप लॉस हो सकता है।

अन्य बाजार कारकों को अनदेखा किया गयाः केवल कीमत और औसत पर निर्भरता, लेनदेन की मात्रा, मूल बातें और अन्य महत्वपूर्ण कारकों के बारे में कोई विचार नहीं।

पैरामीटर संवेदनशीलताः विभिन्न औसत रेखा पैरामीटर के कारण परिणामों में काफी अंतर हो सकता है, जिससे ओवरफिटिंग का खतरा होता है।

रणनीति अनुकूलन दिशा

गतिशील स्टॉप का परिचयः बाजार की अस्थिरता में बदलाव के लिए एक अधिक उचित स्टॉप स्थिति स्थापित करने के लिए एटीआर (औसत वास्तविक तरंगों) का उपयोग करने पर विचार किया जा सकता है

प्रवृत्ति की ताकत को फ़िल्टर करेंः प्रवृत्ति की ताकत को मापने के लिए ADX (औसत प्रवृत्ति सूचक) जैसे संकेतकों को पेश करें, केवल मजबूत प्रवृत्ति वाले बाजारों में स्थितियां खोलें।

लेन-देन की मात्रा को ध्यान में रखेंः लेन-देन की मात्रा को लेन-देन संकेतों की पुष्टि की शर्त के रूप में लें, जिससे संकेतों की विश्वसनीयता बढ़े।

प्रवेश का समय अनुकूलित करेंः प्रवेश बिंदु को अनुकूलित करने के लिए एक निश्चित पुष्टि अवधि के लिए प्रतीक्षा करें जब औसत रेखा पार हो जाती है, या अन्य तकनीकी संकेतकों (जैसे आरएसआई) के साथ संयोजन में।

मोबाइल स्टॉप जोड़ेंः ट्रेंडिंग स्टॉप सेट करें ताकि ट्रेंड जारी रहने पर अधिक मुनाफा हो सके।

पैरामीटर अनुकूलनः एक अनुकूलन पैरामीटर विधि का उपयोग करने पर विचार करें, जैसे कि बाजार में उतार-चढ़ाव की गतिशीलता के आधार पर औसत चक्र को समायोजित करना।

मौलिक विश्लेषण के साथ संयोजनः महत्वपूर्ण आर्थिक आंकड़ों की रिलीज़ या विशेष घटनाओं के दौरान संभावित असामान्य उतार-चढ़ाव के लिए रणनीतिक व्यवहार को समायोजित करना।

संक्षेप

बहु-आयामी औसत रेखा क्रॉस-ट्रेंड ट्रैकिंग रणनीति एक क्लासिक और प्रभावी मात्रात्मक ट्रेडिंग विधि है। यह मध्यम और दीर्घकालिक रुझानों को पकड़ने के साथ-साथ अल्पकालिक शोर को कुछ हद तक फ़िल्टर करने के लिए कई औसत रेखाओं के संयोजन का उपयोग करता है। इस रणनीति का मुख्य लाभ इसकी प्रवृत्ति की संवेदनशीलता और जोखिम प्रबंधन की अखंडता में है। हालांकि, एक शुद्ध तकनीकी विश्लेषण-संचालित प्रणाली के रूप में, यह पिछड़ेपन और अस्थिर बाजार प्रदर्शन जैसे अंतर्निहित कमियों का भी सामना करती है।

भविष्य के अनुकूलन दिशा संकेत की गुणवत्ता में सुधार, जोखिम प्रबंधन में सुधार और रणनीति की अनुकूलनशीलता को बढ़ाने पर ध्यान केंद्रित करना चाहिए। अधिक तकनीकी संकेतकों और बाजार कारकों को पेश करके, एक अधिक व्यापक और अधिक स्थिर व्यापार प्रणाली का निर्माण किया जा सकता है। साथ ही, रणनीति के पैरामीटर अनुकूलन और अनुकूलन तंत्र भी प्रदर्शन को बढ़ाने के लिए महत्वपूर्ण हैं।

कुल मिलाकर, यह रणनीति ट्रेंड ट्रैकिंग ट्रेडिंग के लिए एक ठोस बुनियादी ढांचा प्रदान करती है। निरंतर अनुकूलन और सुधार के साथ, इसमें एक कुशल और विश्वसनीय स्वचालित ट्रेडिंग सिस्टम बनने की क्षमता है। हालांकि, निवेशकों को इस रणनीति का उपयोग करते समय बाजार की स्थिति का सावधानीपूर्वक आकलन करने और व्यक्तिगत जोखिम वरीयताओं और निवेश लक्ष्यों के अनुसार उचित समायोजन करने की आवश्यकता है।

//@version=5

strategy("Moving Average Ribbon with Orders", shorttitle="MA Ribbon Orders", overlay=true)

// Hàm tính toán các loại MA

ma(source, length, type) =>

type == "SMA" ? ta.sma(source, length) :

type == "EMA" ? ta.ema(source, length) :

type == "SMMA (RMA)" ? ta.rma(source, length) :

type == "WMA" ? ta.wma(source, length) :

type == "VWMA" ? ta.vwma(source, length) :

na

// MA1

show_ma1 = input(true , "MA №1", inline="MA #1")

ma1_type = input.string("SMA" , "" , inline="MA #1", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma1_source = input(close , "" , inline="MA #1")

ma1_length = input.int(20 , "" , inline="MA #1", minval=1)

ma1_color = input(color.new(color.yellow, 0), "" , inline="MA #1")

ma1 = ma(ma1_source, ma1_length, ma1_type)

plot(show_ma1 ? ma1 : na, color = ma1_color, title="MA №1")

// MA2

show_ma2 = input(true , "MA №2", inline="MA #2")

ma2_type = input.string("SMA" , "" , inline="MA #2", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma2_source = input(close , "" , inline="MA #2")

ma2_length = input.int(50 , "" , inline="MA #2", minval=1)

ma2_color = input(color.new(color.orange, 0), "" , inline="MA #2")

ma2 = ma(ma2_source, ma2_length, ma2_type)

plot(show_ma2 ? ma2 : na, color = ma2_color, title="MA №2")

// MA3

show_ma3 = input(true , "MA №3", inline="MA #3")

ma3_type = input.string("SMA" , "" , inline="MA #3", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma3_source = input(close , "" , inline="MA #3")

ma3_length = input.int(100 , "" , inline="MA #3", minval=1)

ma3_color = input(color.new(color.red, 0), "" , inline="MA #3")

ma3 = ma(ma3_source, ma3_length, ma3_type)

plot(show_ma3 ? ma3 : na, color = ma3_color, title="MA №3")

// MA4

show_ma4 = input(true , "MA №4", inline="MA #4")

ma4_type = input.string("SMA" , "" , inline="MA #4", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma4_source = input(close , "" , inline="MA #4")

ma4_length = input.int(200 , "" , inline="MA #4", minval=1)

ma4_color = input(color.new(color.maroon, 0), "" , inline="MA #4")

ma4 = ma(ma4_source, ma4_length, ma4_type)

plot(show_ma4 ? ma4 : na, color = ma4_color, title="MA №4")

// Điều kiện điểm MUA và BAN

buy_signal = ta.crossover(ma1, ma2) and close > ma4

sell_signal = ta.crossunder(ma1, ma2) and close < ma4

// Vẽ các điểm MUA và BAN

plotshape(series=buy_signal, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="MUA")

plotshape(series=sell_signal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="BAN")

// Quản lý trạng thái lệnh

var float entry_price_long = na

var float stop_price_long = na

var float entry_price_short = na

var float stop_price_short = na

if (buy_signal)

entry_price_long := close

stop_price_long := low

strategy.entry("Long", strategy.long)

if (sell_signal)

entry_price_short := close

stop_price_short := high

strategy.entry("Short", strategy.short)

// Điều kiện thoát lệnh

exit_condition_long = ta.crossunder(ma1, ma2) or close < stop_price_long

exit_condition_short = ta.crossover(ma1, ma2) or close > stop_price_short

if (exit_condition_long)

strategy.exit("Exit Long", "Long", stop=stop_price_long)

strategy.close("Long")

if (exit_condition_short)

strategy.exit("Exit Short", "Short", stop=stop_price_short)

strategy.close("Short")

// Vẽ vùng MUA và BAN

var float buy_price = na

var float sell_price = na

if (buy_signal)

buy_price := close

if (sell_signal)

sell_price := close

bgcolor(buy_price and na(sell_price) ? color.new(color.green, 90) : na)

bgcolor(sell_price and na(buy_price) ? color.new(color.red, 90) : na)