अवलोकन

मल्टीपल रैंडम शॉक रणनीति और गतिशीलता विश्लेषण प्रणाली एक मात्रात्मक ट्रेडिंग रणनीति है जो मल्टीपल रैंडम संकेतक और गतिशीलता विश्लेषण पर आधारित है। यह रणनीति 8 अलग-अलग पैरामीटर सेट के साथ रैंडम शॉक संकेतक लाइनों का उपयोग करती है, ताकि इन संकेतक लाइनों के बीच की स्थिति और गतिशीलता का विश्लेषण करके बाजार की प्रवृत्ति और गतिशीलता का न्याय किया जा सके। रणनीति का मुख्य विचार यह है कि जब सभी संकेतक लाइनें एक निश्चित क्रम में होती हैं, तो यह दर्शाता है कि बाजार में एक मजबूत ऊपर या नीचे की प्रवृत्ति है, जिसके लिए एक बहुमुखी या खाली ट्रेड किया जाता है।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत बाजार की गतिशीलता और रुझानों का विश्लेषण करने के लिए कई यादृच्छिक आघात संकेतकों का उपयोग करना है। इसे निम्नानुसार लागू किया गया हैः

- 8 यादृच्छिक कंपन संकेतक रेखाओं की गणना करें ((k1 से k8)), प्रत्येक पंक्ति में विभिन्न पैरामीटर सेटिंग्स का उपयोग करें।

- सभी सूचकांक लाइनों की गणना एचएलसी 3 (उच्चतम मूल्य, निम्नतम मूल्य और समापन मूल्य का औसत) के आधार पर की जाती है।

- प्रत्येक सूचकांक लाइन को SMA (सरल चलती औसत) और EMA (सूचकांक चलती औसत) के दोहरे चिकनाई के माध्यम से संसाधित किया जाता है।

- रणनीति बाजार के रुझानों का आकलन करने के लिए आसन्न सूचकांक रेखाओं के स्थान संबंधों की तुलना करती हैः

- और अगर k1 >= k2 >= k3 >= k4 >= k5 >= k6 >= k7 >= k8 >= k8[1] जब, मल्टीहेड सिग्नल ट्रिगर करें।

- जब k1 < k2 < k3 < k4 < k5 < k6 < k7 < k8 < k8[1] जब, ट्रिगर हेड सिग्नल

- रणनीति में ओवरबॉय (80%) और ओवरसोल (२०) क्षैतिज रेखाएं और मध्य क्षैतिज रेखा (५०) भी हैं, जो बाजार की स्थिति का आकलन करने में सहायक हैं।

रणनीतिक लाभ

बहु सूचक संलयनः 8 अलग-अलग मापदंडों के साथ यादृच्छिक अस्थिरता सूचक का उपयोग करके, रणनीति बाजार के कई समय-फ्रेमों में गतिशील परिवर्तनों को पूरी तरह से पकड़ने में सक्षम है, जिससे एकल सूचक द्वारा संभावित झूठे संकेतों को कम किया जा सकता है।

गति पकड़नाः रणनीति डिजाइन बाजार के मजबूत रुझानों को प्रभावी ढंग से पकड़ने में मदद करता है, विशेष रूप से रुझानों के शुरुआती चरणों में।

दृश्य निर्णय समर्थनः रणनीति विभिन्न सूचक रेखाओं को विभिन्न रंगों में प्रदर्शित करती है, जो बाजार की स्थिति को दर्शाता है, जिससे व्यापारियों को बाजार की गति का त्वरित निर्णय लेने में मदद मिलती है।

लचीलापनः रणनीति के पैरामीटर को समायोजित किया जा सकता है, उपयोगकर्ता विभिन्न बाजार स्थितियों और ट्रेडिंग किस्मों के अनुसार अनुकूलित कर सकते हैं।

जोखिम प्रबंधनः रणनीति ओवरबॉट ओवरसोल स्तर रेखा स्थापित करके अतिरिक्त जोखिम नियंत्रण प्रदान करती है।

रणनीतिक जोखिम

ओवर-ट्रेडिंग जोखिमः अस्थिर बाजारों में, रणनीतियों से बार-बार ट्रेडिंग सिग्नल उत्पन्न हो सकते हैं, जिससे ओवर-ट्रेडिंग और ट्रेडिंग लागत में वृद्धि होती है।

विलंबताः बहु चलती औसत के उपयोग के कारण, रणनीति तेजी से उलटा चलने की स्थिति में धीमी प्रतिक्रिया दे सकती है।

झूठी ब्रेकआउट जोखिमः ट्रेडों को गलत तरीके से करने के लिए, ट्रेडों को ट्रेंड के रूप में शुरू करने के लिए एक छोटे से उतार-चढ़ाव को गलत तरीके से समझने के लिए।

पैरामीटर संवेदनशीलताः रणनीति की प्रभावशीलता अत्यधिक पैरामीटर सेटिंग पर निर्भर करती है और विभिन्न बाजार स्थितियों में पैरामीटर को अक्सर समायोजित करने की आवश्यकता हो सकती है।

स्टॉप-लॉस तंत्र की कमीः कोड में स्पष्ट रूप से स्टॉप-लॉस शर्तें सेट नहीं की गई हैं, जिससे गलत निर्णय लेने पर अधिक नुकसान हो सकता है।

रणनीति अनुकूलन दिशा

अनुकूली पैरामीटर का परिचयः अनुकूली एल्गोरिदम का उपयोग करके गतिशील रूप से विभिन्न बाजार स्थितियों के अनुकूल आकस्मिक उतार-चढ़ाव के संकेतकों को समायोजित करने के लिए पैरामीटर पर विचार किया जा सकता है।

अतिरिक्त फ़िल्टरिंग शर्तेंः अन्य तकनीकी संकेतकों (जैसे एटीआर, आरएसआई, आदि) के साथ मिलकर सहायक फ़िल्टरिंग शर्तों के रूप में, झूठे संकेतों को कम करें।

जोखिम प्रबंधन में सुधारः एटीआर-आधारित गतिशील स्टॉपलॉस जैसे स्टॉपलॉस और स्टॉपऑफ तंत्र जोड़े गए हैं, जो पहले से किए गए मुनाफे की सुरक्षा और संभावित नुकसान को सीमित करते हैं।

प्रवेश समय का अनुकूलन करेंः प्रवेश के समय को बढ़ाने के लिए सभी सूचक रेखाओं के पूरी तरह से संरेखित होने की प्रतीक्षा करने के बजाय सूचक रेखाओं के पार होने पर प्रवेश पर विचार किया जा सकता है।

लेन-देन विश्लेषण की शुरूआतः लेन-देन के संकेतकों के संयोजन, रुझानों की प्रभावशीलता को सत्यापित करना, व्यापारिक संकेतों की विश्वसनीयता में सुधार करना।

समय फ़िल्टरिंग जोड़ेंः अधिक अस्थिर या कम तरलता वाले समय से बचने के लिए ट्रेडिंग समय विंडो की सीमा जोड़ें।

आंशिक स्थिति प्रबंधन को लागू करेंः स्थिति को सिग्नल की ताकत के अनुसार आकार में समायोजित करें, और मजबूत संकेत होने पर स्थिति बढ़ाएं।

संक्षेप

मल्टीपल रैंडम शॉक रणनीति और गतिशीलता विश्लेषण प्रणाली एक अभिनव मात्रात्मक व्यापार पद्धति है जो बाजार की गतिशीलता और रुझानों को प्रभावी ढंग से पकड़ने के लिए मल्टीपल रैंडम शॉक संकेतकों को जोड़ती है। यह रणनीति स्पष्ट रूप से ट्रेंडिंग बाजारों में उत्कृष्ट प्रदर्शन करती है, बड़ी प्रवृत्तियों को जल्दी पहचानने और उनका पालन करने में सक्षम है। हालांकि, रणनीति में कुछ संभावित जोखिम भी हैं, जैसे कि अत्यधिक व्यापार और पैरामीटर संवेदनशीलता। अनुकूलन पैरामीटर, बढ़ी हुई फ़िल्टरिंग शर्तों और बेहतर जोखिम प्रबंधन जैसे अनुकूलन उपायों को पेश करके रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है।

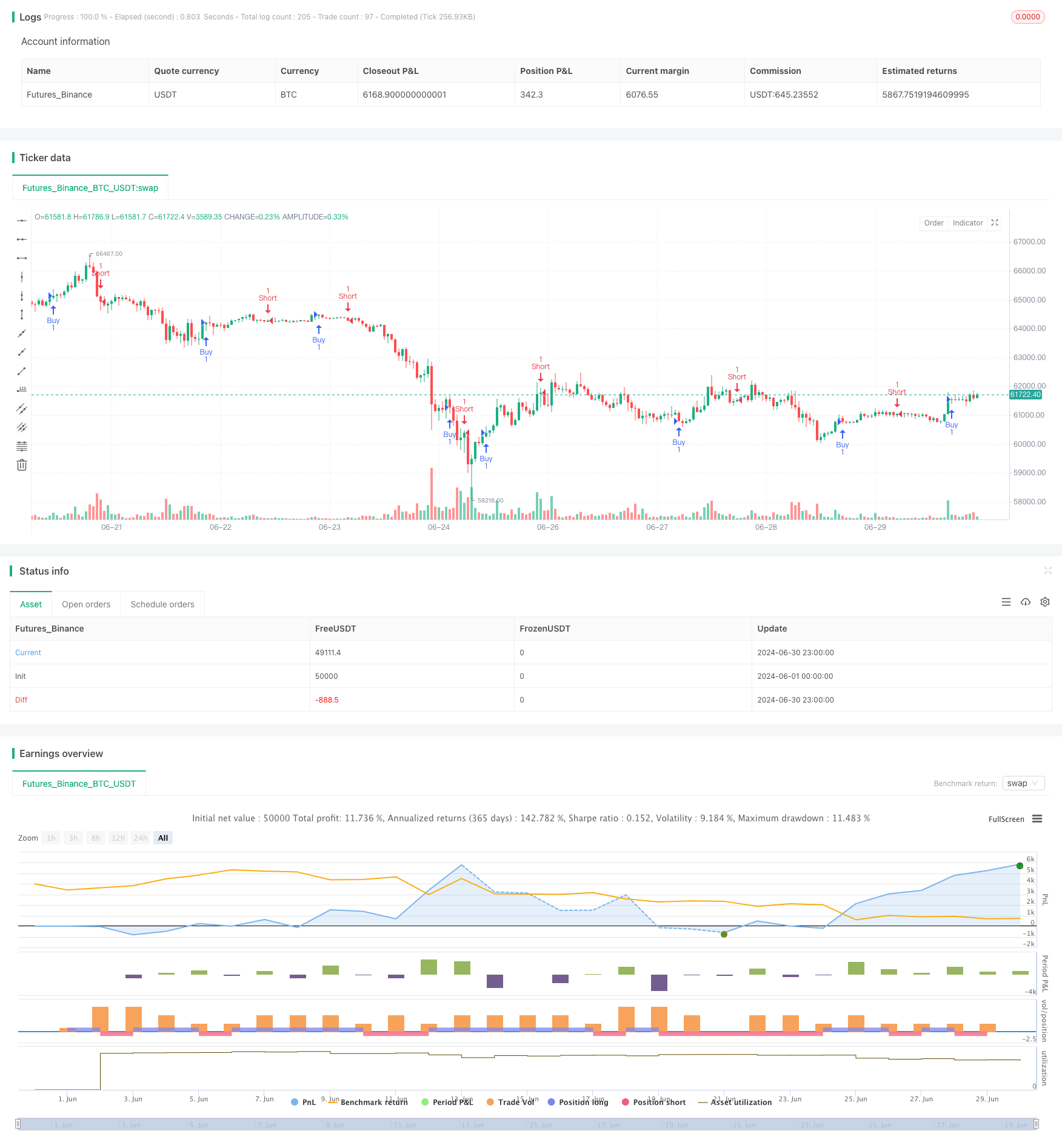

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochaholic Strategy", shorttitle="Stochaholic Strat", overlay=true)

// Indicator parameters

length = input.int(14, "Length")

// Source

src = hlc3

// Calculations for the Stochaholic indicator

k1 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 3), 3)

k2 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 4), 3)

k3 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 5), 3)

k4 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 6), 3)

k5 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 7), 3)

k6 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 8), 3)

k7 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 9), 3)

k8 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 10), 3)

// Plotting the Stochaholic lines

// plot(k1, linewidth=2, color=k1 >= k2 ? color.lime : color.red)

// plot(k2, linewidth=2, color=k2 >= k3 ? color.lime : color.red)

// plot(k3, linewidth=2, color=k3 >= k4 ? color.lime : color.red)

// plot(k4, linewidth=2, color=k4 >= k5 ? color.lime : color.red)

// plot(k5, linewidth=2, color=k5 >= k6 ? color.lime : color.red)

// plot(k6, linewidth=2, color=k6 >= k7 ? color.lime : color.red)

// plot(k7, linewidth=2, color=k7 >= k8 ? color.lime : color.red)

// plot(k8, linewidth=2, color=k8 >= k8[1] ? color.lime : color.red)

// Overbought and Oversold Levels

// hline(80, color=color.red, title="OB Level")

// hline(50, linewidth=1, title="Mid Level")

// hline(20, color=color.green, title="OS Level")

// Strategy logic

longCondition = (k1 >= k2 and k2 >= k3 and k3 >= k4 and k4 >= k5 and k5 >= k6 and k6 >= k7 and k7 >= k8 and k8 >= k8[1])

shortCondition = (k1 < k2 and k2 < k3 and k3 < k4 and k4 < k5 and k5 < k6 and k6 < k7 and k7 < k8 and k8 < k8[1])

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)