अवलोकन

यह रणनीति दोहरे आरएसआई (सापेक्ष रूप से कमजोर सूचकांक) पर आधारित एक अनुकूलन ट्रेडिंग प्रणाली है। यह बाजार की रुझानों और व्यापार के अवसरों की पहचान करने के लिए विभिन्न समय अवधि के आरएसआई संकेतक के साथ संयुक्त है, और धन प्रबंधन और जोखिम नियंत्रण तंत्र के माध्यम से व्यापार के प्रदर्शन को अनुकूलित करता है। इस रणनीति का मूल यह है कि यह बहु-चक्र आरएसआई के सामंजस्यपूर्ण संयोजन के माध्यम से लाभप्रदता को बढ़ाता है, जबकि व्यापार की सुरक्षा सुनिश्चित करता है।

रणनीति सिद्धांत

रणनीति 7 चक्र आरएसआई को मुख्य ट्रेडिंग सिग्नल के रूप में उपयोग करती है, जबकि ट्रेंड फिल्टर के रूप में डेली आरएसआई के साथ संयुक्त होती है। जब शॉर्ट-पीरियड आरएसआई 40 से नीचे और डेली आरएसआई 55 से अधिक होता है, तो सिस्टम कई सिग्नल देता है। यदि पोजीशन के दौरान कीमतें पहली पोजीशन की कीमत से कम हो जाती हैं, तो सिस्टम स्वचालित रूप से औसत लागत को कम करने के लिए पोजीशन बढ़ाता है। जब आरएसआई 60 से ऊपर से नीचे की ओर टूट जाता है, तो सिस्टम पोजीशन लाभ के साथ-साथ 5% की हानि को नियंत्रित करने के लिए सेट करता है। रणनीति में फंड मॉड्यूल प्रबंधन भी शामिल है, जो कुल पूंजी और पूर्व निर्धारित जोखिम अनुपात के आधार पर प्रत्येक व्यापार के लिए स्थिति आकार की स्वचालित गणना करता है।

रणनीतिक लाभ

- बहु-चक्र आरएसआई संयोजन संकेत की विश्वसनीयता में सुधार करता है

- अनुकूलन योग्य जमा तंत्र के साथ, जो प्रभावी रूप से जमा रखने की लागत को कम करता है

- जोखिम वरीयताओं के आधार पर स्वचालित रूप से स्थिति को समायोजित करने के लिए एक अच्छा धन प्रबंधन प्रणाली

- फिक्स्ड स्टॉप लॉस प्रोटेक्शन, प्रत्येक ट्रेड पर सख्त नियंत्रण

- लेनदेन की लागत को ध्यान में रखते हुए, वास्तविक लेनदेन के लिए अधिक उपयुक्त

रणनीतिक जोखिम

- आरएसआई संकेतकों में तेजी से उतार-चढ़ाव वाले बाजारों में झूठे संकेत हो सकते हैं

- बढ़त के तंत्र से लगातार गिरावट के दौरान अधिक नुकसान हो सकता है

- उच्च अस्थिरता अवधि के दौरान निश्चित प्रतिशत स्टॉप लॉस बहुत अधिक हो सकता है

- लेन-देन की लागत अक्सर लेन-देन के साथ आय पर महत्वपूर्ण प्रभाव डाल सकती है

- पर्याप्त तरलता समर्थन रणनीति की आवश्यकता

रणनीति अनुकूलन दिशा

- अस्थिरता दर संकेतक (जैसे एटीआर) को रोक के स्थान को गतिशील रूप से समायोजित करने के लिए पेश करना

- अस्थिर बाजारों में झूठे संकेतों को कम करने के लिए प्रवृत्ति की ताकत फिल्टर में वृद्धि

- बाजार में उतार-चढ़ाव को ध्यान में रखते हुए गतिशील समायोजन के लिए अधिभार तर्क का अनुकूलन

- अधिक समय चक्र के लिए RSI पुष्टिकरण संकेत जोड़ें

- अनुकूलित स्टॉक मैनेजमेंट सिस्टम विकसित करना

संक्षेप

यह तकनीकी विश्लेषण और जोखिम प्रबंधन के संयोजन के साथ एक पूर्ण व्यापार प्रणाली है। यह बहु-चक्र आरएसआई के समन्वय के माध्यम से व्यापार संकेत प्रदान करता है, और धन प्रबंधन और स्टॉपलॉस तंत्र के माध्यम से जोखिम को नियंत्रित करता है। यह रणनीति स्पष्ट रूप से ट्रेंडिंग बाजारों में काम करने के लिए उपयुक्त है, लेकिन वास्तविक बाजार की स्थिति के आधार पर पैरामीटर अनुकूलन की आवश्यकता है। सिस्टम अच्छी तरह से स्केलेबल है, और आगे अनुकूलन के लिए जगह आरक्षित है।

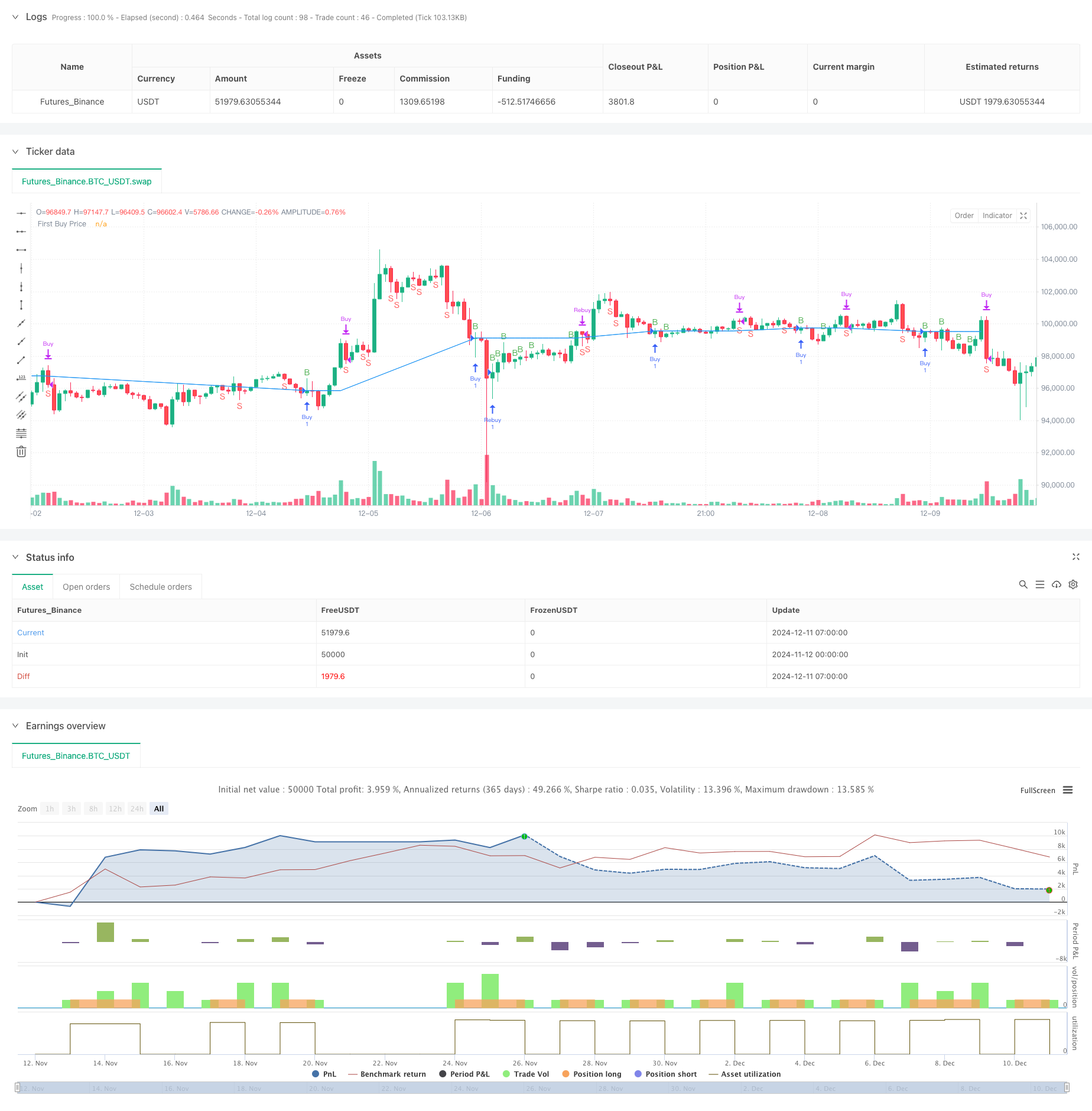

/*backtest

start: 2024-11-12 00:00:00

end: 2024-12-11 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Dual RSI with Rebuy Logic + Capital, Commission, and Stop Loss", overlay=true)

// Parameter

rsi_length = input.int(7, title="RSI Length")

daily_rsi_length = input.int(7, title="Daily RSI Length")

capital = input.float(10000, title="Initial Capital", minval=0) // Kapital

risk_per_trade = input.float(0.01, title="Risk per Trade (%)", minval=0.01, maxval=1.0) // Risikogröße in Prozent

commission = input.float(0.1, title="Commission (%)", minval=0, maxval=100) // Kommission in Prozent

stop_loss_pct = input.float(5, title="Stop Loss (%)", minval=0.1, maxval=100) // Stop-Loss in Prozent

// Ordergröße berechnen

risk_amount = capital * risk_per_trade

order_size = risk_amount / close // Größe der Order basierend auf Risikogröße und Preis

// Daily RSI

day_rsi = request.security(syminfo.tickerid, "D", ta.rsi(close, daily_rsi_length), lookahead=barmerge.lookahead_on)

// RSI auf aktuellem Timeframe

rsi = ta.rsi(close, rsi_length)

// Kauf- und Verkaufsbedingungen

buy_condition = rsi[1] < 40 and rsi > rsi[1] and day_rsi > 55

sell_condition = rsi[1] > 60 and rsi < rsi[1]

// Variablen, um den Preis des ersten Kaufs zu speichern

var float first_buy_price = na

var bool is_position_open = false

// Kauf-Logik

if buy_condition

if not is_position_open

// Initiales Kaufsignal

strategy.entry("Buy", strategy.long, qty=1)

first_buy_price := close

is_position_open := true

else if close < first_buy_price

// Rebuy-Signal, nur wenn Preis niedriger als erster Kaufpreis

strategy.entry("Rebuy", strategy.long, qty=1)

// Verkaufs-Logik

if sell_condition and is_position_open

strategy.close("Buy")

strategy.close("Rebuy")

first_buy_price := na // Zurücksetzen des Kaufpreises

is_position_open := false

// Stop-Loss-Bedingung

if is_position_open

// Stop-Loss-Preis berechnen (5% unter dem Einstiegspreis)

stop_loss_price = first_buy_price * (1 - stop_loss_pct / 100)

// Stop-Loss für "Buy" und "Rebuy" festlegen

strategy.exit("Stop Loss Buy", from_entry="Buy", stop=stop_loss_price)

strategy.exit("Stop Loss Rebuy", from_entry="Rebuy", stop=stop_loss_price)

// Performance-Metriken berechnen (mit Kommission)

gross_profit = strategy.netprofit / capital * 100

commission_cost = commission / 100 * strategy.closedtrades

net_profit = gross_profit - commission_cost

// Debug-Plots

plot(first_buy_price, title="First Buy Price", color=color.blue, linewidth=1)

plotchar(buy_condition, title="Buy Condition", char='B', location=location.abovebar, color=color.green)

plotchar(sell_condition, title="Sell Condition", char='S', location=location.belowbar, color=color.red)

// Debugging für Performance