अवलोकन

यह रणनीति टिलसन टी3 संकेतक और ट्विन ऑप्टिमाइज्ड ट्रेंड फॉलोअर (टीओटीटी) पर आधारित एक ट्रेंड फॉलोइंग प्रणाली है। यह गति ऑसिलेटर विलियम्स %आर के साथ संयोजन करके व्यापारिक संकेतों के उत्पादन को अनुकूलित करता है। यह रणनीति अलग-अलग खरीद और बिक्री पैरामीटर सेटिंग्स का उपयोग करती है, जो विभिन्न बाजार स्थितियों के अनुसार संवेदनशीलता को लचीले ढंग से समायोजित कर सकती है और रणनीति की अनुकूलनशीलता में सुधार कर सकती है।

रणनीति सिद्धांत

इस रणनीति में तीन मुख्य घटक शामिल हैं:

- टिलसन टी3 सूचक - यह एक अनुकूलित घातीय मूविंग एवरेज (ईएमए) संस्करण है जो एकाधिक ईएमए को भारित करके एक चिकनी प्रवृत्ति रेखा उत्पन्न करता है।

- डबल ऑप्टिमाइज्ड ट्रेंड ट्रैकर (TOTT) - एक ट्रेंड ट्रैकिंग टूल जो खरीद और बिक्री की स्थितियों के लिए क्रमशः ऊपरी और निचले बैंड की गणना करने के लिए मूल्य क्रिया और अस्थिरता गुणांक को अनुकूल रूप से समायोजित करता है।

- विलियम्स %आर सूचक - एक गति दोलक जिसका उपयोग अतिखरीद और अतिबिक्री स्थितियों की पहचान करने के लिए किया जाता है।

ट्रेडिंग सिग्नल जनरेशन लॉजिक:

- खरीद की शर्तें: जब T3 लाइन ऊपरी TOTT ट्रैक को तोड़ती है और विलियम्स %R -20 (ओवरसोल्ड) से अधिक है

- बिक्री की शर्तें: जब T3 लाइन निचले TOTT ट्रैक से नीचे गिरती है और विलियम्स %R -70 से अधिक होता है

रणनीतिक लाभ

- मजबूत सिग्नल स्थिरता - टी 3 संकेतकों के कई चौरसाई प्रसंस्करण के माध्यम से, झूठी सफलताओं का जोखिम प्रभावी रूप से कम हो जाता है

- अच्छी अनुकूलनशीलता - खरीद और बिक्री मापदंडों का पृथक्करण विभिन्न बाजार स्थितियों के लिए स्वतंत्र अनुकूलन की अनुमति देता है

- बेहतर जोखिम नियंत्रण - लेनदेन विश्वसनीयता में सुधार के लिए विलियम्स %R को द्वितीयक पुष्टिकरण के रूप में एकीकृत करें

- स्पष्ट दृश्यावलोकन - यह रणनीति विश्लेषण और निर्णय को सुविधाजनक बनाने के लिए व्यापक चार्ट दृश्यावलोकन सहायता प्रदान करती है

रणनीतिक जोखिम

- ट्रेंड रिवर्सल लैग्स - T3 इंडिकेटर की कई बार स्मूथिंग करने से सिग्नल में देरी हो सकती है

- अस्थिर बाजारों के लिए उपयुक्त नहीं - साइडवेज ट्रेडिंग के दौरान बहुत अधिक ट्रेडिंग सिग्नल उत्पन्न हो सकते हैं

- उच्च पैरामीटर संवेदनशीलता - विभिन्न बाजार परिवेशों के लिए पैरामीटरों को बार-बार समायोजित करने की आवश्यकता होती है

जोखिम नियंत्रण सुझाव:

- स्टॉप लॉस तंत्र का परिचय

- लेन-देन की मात्रा सीमा निर्धारित करें

- प्रवृत्ति पुष्टिकरण फ़िल्टर जोड़ा गया

रणनीति अनुकूलन दिशा

- गतिशील पैरामीटर अनुकूलन - अनुकूली पैरामीटर समायोजन तंत्र विकसित करना

- बाजार संदर्भ पहचान में सुधार - प्रवृत्ति शक्ति संकेतक लागू करें

- जोखिम प्रबंधन में सुधार करें - गतिशील स्टॉप लॉस और लाभ लें

- उन्नत सिग्नल फ़िल्टरिंग - पुष्टि के लिए अधिक तकनीकी संकेतकों को एकीकृत करना

संक्षेप

यह एक पूर्ण संरचना और स्पष्ट तर्क के साथ एक प्रवृत्ति-अनुसरण रणनीति है। टी3 इंडिकेटर और टीओटीटी को संयोजित करके, और विलियम्स %आर के साथ फ़िल्टर करके, यह ट्रेंडिंग बाजारों में अच्छा प्रदर्शन करता है। यद्यपि इसमें कुछ अंतराल है, फिर भी इस रणनीति का व्यावहारिक मूल्य अच्छा है तथा पैरामीटर अनुकूलन और जोखिम प्रबंधन सुधार के माध्यम से इसमें विस्तार की गुंजाइश है।

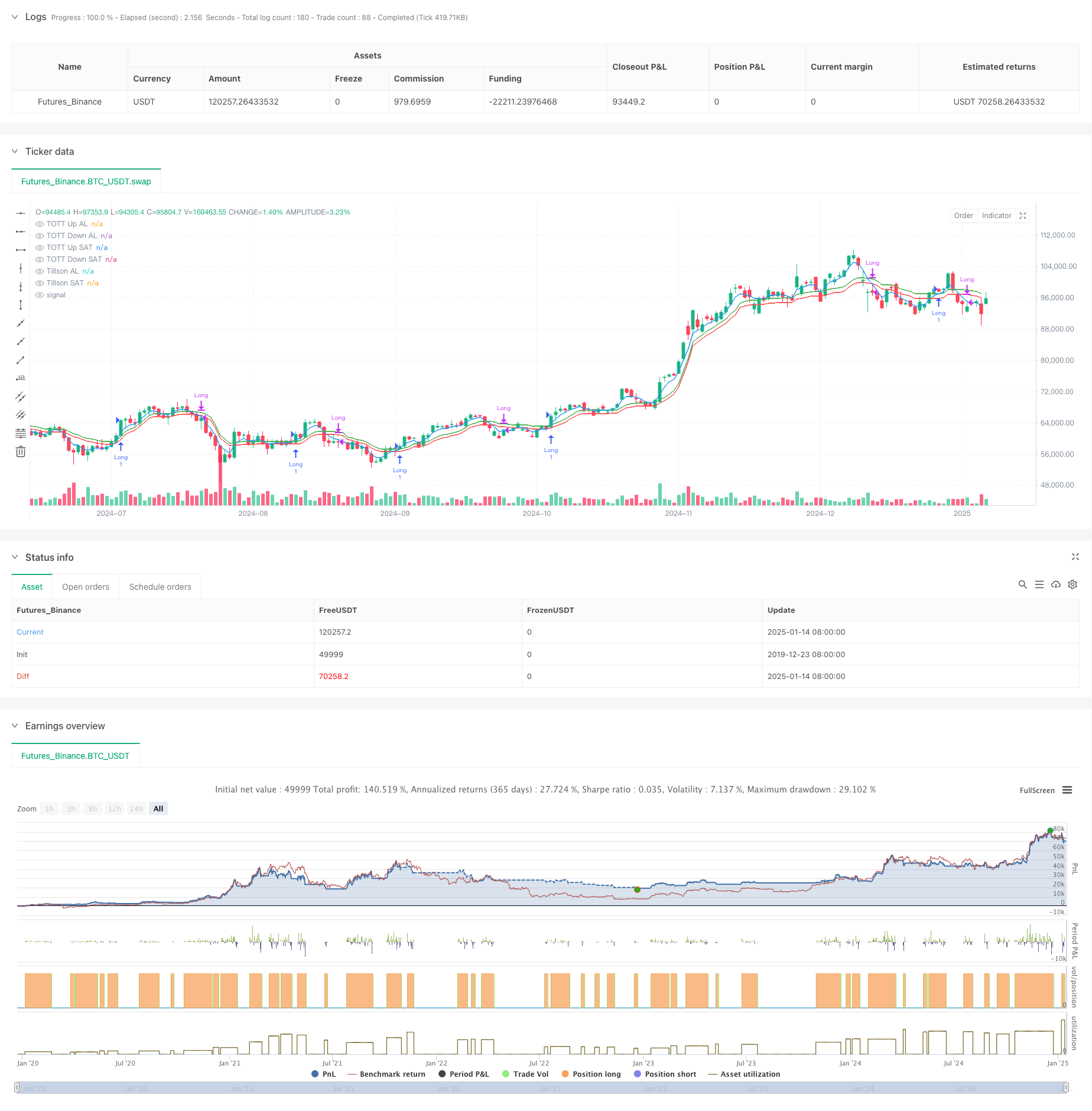

/*backtest

start: 2019-12-23 08:00:00

end: 2025-01-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":49999}]

*/

//@version=6

strategy("FON60DK by leventsah", overlay=true)

// Girdi AL

t3_length = input.int(5, title="Tillson Per AL", minval=1)

t3_opt = input.float(0.1, title="Tillson Opt AL", step=0.1, minval=0)

tott_length = input.int(5, title="TOTT Per AL", minval=1)

tott_opt = input.float(0.1, title="TOTT Opt AL", step=0.1, minval=0)

tott_coeff = input.float(0.006, title="TOTT Coeff AL", step=0.001, minval=0)

//GİRDİ SAT

t3_lengthSAT = input.int(5, title="Tillson Per SAT", minval=1)

t3_optSAT = input.float(0.1, title="Tillson Opt SAT", step=0.1, minval=0)

tott_lengthSAT = input.int(5, title="TOTT Per SAT", minval=1)

tott_opt_SAT = input.float(0.1, title="TOTT Opt SAT", step=0.1, minval=0)

tott_coeff_SAT = input.float(0.006, title="TOTT Coeff SAT", step=0.001, minval=0)

william_length = input.int(3, title="William %R Periyodu", minval=1)

// Tillson T3 AL

t3(src, length, opt) =>

k = 2 / (length + 1)

ema1 = ta.ema(src, length)

ema2 = ta.ema(ema1, length)

ema3 = ta.ema(ema2, length)

ema4 = ta.ema(ema3, length)

c1 = -opt * opt * opt

c2 = 3 * opt * opt + 3 * opt * opt * opt

c3 = -6 * opt * opt - 3 * opt - 3 * opt * opt * opt

c4 = 1 + 3 * opt + opt * opt * opt + 3 * opt * opt

t3_val = c1 * ema4 + c2 * ema3 + c3 * ema2 + c4 * ema1

t3_val

t3_value = t3(close, t3_length, t3_opt)

t3_valueSAT = t3(close, t3_lengthSAT, t3_optSAT)

// TOTT hesaplaması (Twin Optimized Trend Tracker)

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = math.max(src - src[1], 0)

vdd1 = math.max(src[1] - src, 0)

vUD = math.sum(vud1, 9)

vDD = math.sum(vdd1, 9)

vCMO = (vUD - vDD) / (vUD + vDD)

var float VAR = na

VAR := valpha * math.abs(vCMO) * src + (1 - valpha * math.abs(vCMO)) * nz(VAR[1], src)

VAR

VAR = Var_Func(close, tott_length)

VAR_SAT = Var_Func(close, tott_lengthSAT)

//LONG

MAvg = VAR

fark = MAvg * tott_opt * 0.01

longStop = MAvg - fark

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? math.max(longStop, longStopPrev) : longStop

shortStop = MAvg + fark

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? math.min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

MT = dir == 1 ? longStop : shortStop

OTT = MAvg > MT ? MT * (200 + tott_opt) / 200 : MT * (200 - tott_opt) / 200

OTTup = OTT * (1 + tott_coeff)

OTTdn = OTT * (1 - tott_coeff)

//CLOSE

MAvgS = VAR_SAT

farkS = MAvgS * tott_opt_SAT * 0.01

longStopS = MAvgS - farkS

longStopPrevS = nz(longStopS[1], longStopS)

longStopS := MAvgS > longStopPrevS ? math.max(longStopS, longStopPrevS) : longStopS

shortStopS = MAvgS + farkS

shortStopPrevS = nz(shortStopS[1], shortStopS)

shortStopS := MAvgS < shortStopPrevS ? math.min(shortStopS, shortStopPrevS) : shortStopS

dirS = 1

dirS := nz(dirS[1], dirS)

dirS := dirS == -1 and MAvgS > shortStopPrevS ? 1 : dirS == 1 and MAvgS < longStopPrevS ? -1 : dirS

MTS = dirS == 1 ? longStopS : shortStopS

OTTS = MAvgS > MTS ? MTS * (200 + tott_opt_SAT) / 200 : MTS * (200 - tott_opt_SAT) / 200

OTTupS = OTTS * (1 + tott_coeff_SAT)

OTTdnS = OTTS * (1 - tott_coeff_SAT)

// Calculation of Williams %R

williamsR = -100 * (ta.highest(high, william_length) - close) / (ta.highest(high, william_length) - ta.lowest(low, william_length))

// Alım koşulu

longCondition = (t3_value > OTTup) and (williamsR > -20)

// Short koşulu (long pozisyonunu kapatmak için)

shortCondition = (t3_valueSAT < OTTdnS) and (williamsR > -70)

// Alım pozisyonu açma

if (longCondition)

strategy.entry("Long", strategy.long)

// Short koşulu sağlandığında long pozisyonunu kapama

if (shortCondition)

strategy.close("Long")

// Alım pozisyonu boyunca barları yeşil yapma

barcolor(strategy.position_size > 0 ? color.green : na)

// Grafikte göstergeleri çizme

plot(t3_value, color=color.blue, linewidth=1, title="Tillson AL")

plot(OTTup, color=color.green, linewidth=1, title="TOTT Up AL")

plot(OTTdn, color=color.red, linewidth=1, title="TOTT Down AL")

// Grafikte göstergeleri çizme

plot(t3_valueSAT, color=color.blue, linewidth=1, title="Tillson SAT")

plot(OTTupS, color=color.green, linewidth=1, title="TOTT Up SAT")

plot(OTTdnS, color=color.red, linewidth=1, title="TOTT Down SAT")