एक्सपोनेंशियल मूविंग एवरेज कैंडलस्टिक स्टॉप ट्रेडिंग रणनीति

EMA RSI SUPPORT RESISTANCE BREAKOUT

अवलोकन

सूचकांक चलती औसत पट्टी स्टॉप ट्रेडिंग रणनीति एक परिमाणित ट्रेडिंग प्रणाली है जो पट्टी पैटर्न और चलती औसत ट्रेंड की पुष्टि पर आधारित है। यह रणनीति मुख्य रूप से एक विशेष पट्टी पैटर्न की पहचान करके (यानी, “पट्टी स्टॉप” सिग्नल) एक प्रवेश बिंदु के रूप में, जबकि ईएमए के साथ संयुक्त है (सूचकांक चलती औसत) समग्र बाजार की प्रवृत्ति की क्रॉस-कन्फर्मेशन, और बाजार के ब्रेकआउट की पहचान करने के लिए गतिशील समर्थन और प्रतिरोध का उपयोग करता है। यह रणनीति सख्त जोखिम प्रबंधन तंत्र को अपनाती है, जिसमें पूर्व निर्धारित स्टॉप-लॉस पोजीशन और जोखिम-लाभ अनुपात-आधारित स्टॉप-स्टॉप रणनीति शामिल है, जिससे यह सुनिश्चित होता है कि प्रत्येक ट्रेड के लिए जोखिम नियंत्रित हो।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत बाजार में विशिष्ट मंदी के रूपों की पहचान करना है, जो आमतौर पर बाजार में अल्पकालिक पलटाव की संभावना का प्रतिनिधित्व करते हैं। रणनीति का संचालन इस प्रकार हैः

प्रवृत्ति का निर्णयः ईएमए 20 और ईएमए 90 की तुलनात्मक स्थिति की तुलना करके बाजार की प्रवृत्ति का निर्णय लें। ईएमए 20 को ईएमए 90 के ऊपर होने पर इसे एक उछाल प्रवृत्ति के रूप में माना जाता है; ईएमए 20 को ईएमए 90 के नीचे होने पर इसे एक गिरावट प्रवृत्ति के रूप में माना जाता है।

सिग्नल पहचानना बंद कर दिया गयाः

- उछाल प्रवृत्ति में गिरावट को रोकने के लिए संकेत की आवश्यकताः नीचे की छाया रेखा की लंबाई कम से कम 0.8 गुना है, ऊपर की छाया रेखा इकाई से छोटी है, और समापन मूल्य खोलने की कीमत से अधिक है (सूर्य रेखा) ।

- गिरावट की प्रवृत्ति में गिरावट को रोकने के लिए सिग्नल की आवश्यकता होती हैः अपशैडो लाइन की लंबाई कम से कम 0.8 गुना होती है, डाउनशैडो लाइन इकाई से छोटी होती है, और क्लोज-ऑफ की कीमत ओपन-ऑफ की कीमत से कम होती है।

ब्रेकडाउन का पता लगानाः समर्थन / प्रतिरोध स्तरों के साथ वर्तमान समापन मूल्य की तुलना करके बाजार में ब्रेकडाउन की पहचान करना (कम से कम 30 चक्रों के आधार पर न्यूनतम / उच्चतम मूल्य की गणना) ।

प्रवेश की शर्तेंः यदि बाजार एक विशिष्ट प्रवृत्ति में है और टूटने की स्थिति में नहीं है, तो यदि एक ब्रेकडाउन स्टॉप सिग्नल होता है, तो रणनीति पूर्वनिर्धारित जोखिम पैरामीटर के अनुसार प्रवेश करती है (प्रति व्यापार 2.5% जोखिम) ।

स्टॉप लॉस सेटिंग्सः मल्टी हेड पोजीशन के लिए, स्टॉप लॉस को प्रवेश मूल्य के नीचे 2.5% पर सेट करें; खाली हेड पोजीशन के लिए, स्टॉप लॉस को प्रवेश मूल्य के ऊपर 2.5% पर सेट करें।

रोकथाम की शर्तें: मुनाफे की प्रतिशतता और जोखिम के प्रतिफल अनुपात पर आधारित संयोजन की शर्तें। मल्टीहेड को कम से कम 7% लाभ और 3 से कम जोखिम-प्रतिफल अनुपात की आवश्यकता होती है; खाली सिर को कम से कम 6% लाभ और 3 से कम जोखिम-प्रतिफल अनुपात की आवश्यकता होती है।

रणनीतिक लाभ

स्पष्ट प्रवेश और निकास सिग्नलः एक स्पष्ट व्यापारिक संकेत प्रदान करने के लिए, एक विशिष्ट मंदी के रूप और एक चलती औसत प्रवृत्ति के माध्यम से, जो व्यक्तिपरक निर्णयों के भावनात्मक प्रभाव को कम करता है।

एकीकृत प्रवृत्ति पुष्टि तंत्रः बाजार की प्रवृत्ति की पुष्टि करने के लिए कई समय अवधि के ईएमए संकेतकों का उपयोग करना, व्यापारिक संकेतों की विश्वसनीयता में सुधार करना।

गतिशील समर्थन और प्रतिरोध की पहचान करेंः गतिशील समर्थन और प्रतिरोध की गणना करें जो कि रोलिंग विंडो का उपयोग करके की जाती है ताकि रणनीति को विभिन्न बाजार चरणों के लिए अनुकूलित किया जा सके।

सख्त जोखिम प्रबंधनः पूर्व निर्धारित जोखिम पैरामीटर (प्रति लेनदेन 2.5% जोखिम) और जोखिम-लाभ अनुपात पर आधारित रोक की शर्तें, धन प्रबंधन की तर्कसंगतता सुनिश्चित करती हैं।

विभेदित बहु-अधूरा व्यापार मानदंडः बहु-अधूरा और शून्य-अधूरा व्यापार के लिए अलग-अलग प्रवेश शर्तें और लाभ लक्ष्य निर्धारित करें, बाजार की असममितता विशेषताओं के अनुकूल।

गतिशील पोजीशन गणनाः स्टॉप लॉस दूरी के आधार पर स्वचालित रूप से उचित पोजीशन आकार की गणना, प्रत्येक व्यापार के लिए जोखिम की एकरूपता सुनिश्चित करना।

रणनीतिक जोखिम

सूचक पिछड़ापनः ईएमए, एक पिछड़ा सूचक के रूप में, तेजी से बदलते बाजारों में देरी के संकेत दे सकता है, जिससे प्रवेश का समय खराब हो सकता है।

झूठी दरार का जोखिमः बाजार में झूठी दरारें हो सकती हैं, जिससे गलत संकेत उत्पन्न होते हैं। समाधान लेनदेन की मात्रा की पुष्टि करने या दरार की पुष्टि करने की अवधि बढ़ाने के लिए है।

संवेदनशीलता समायोजन चुनौतीः स्टॉप सिग्नल के लिए पैरामीटर (जैसे कि छायांक रेखा और इकाई अनुपात) को विभिन्न बाजारों और चक्रों के अनुसार समायोजित करने की आवश्यकता होती है, बहुत संवेदनशीलता से अधिक व्यापार हो सकता है, जबकि बहुत सख्त अवसर को याद कर सकता है।

रुझान परिवर्तन अवधि जोखिमः रुझान परिवर्तन के दौरान, रणनीति के परिणामस्वरूप संभावित रूप से हानिकारक ट्रेडों की एक श्रृंखला हो सकती है। इसका समाधान रुझान ताकत फ़िल्टर को बढ़ाना या ट्रेडों की आवृत्ति को कम करना है जब रुझान अनिश्चित हो।

फिक्स्ड स्टॉप लॉस की अनुपयोगिताः सभी ट्रेडों के लिए एक ही प्रतिशत स्टॉप लॉस का उपयोग करना (उदाहरण के लिए, 2.5%) विभिन्न बाजार उतार-चढ़ाव के लिए उपयुक्त नहीं हो सकता है। गतिशील स्टॉप लॉस का उपयोग करने पर विचार किया जा सकता है जो अस्थिरता पर आधारित है।

आरएसआई फ़िल्टरिंग शर्तों की सीमाएंः आरएसआई फ़िल्टरिंग का उपयोग केवल खाली ट्रेडों के लिए असंतुलित ट्रेडिंग आवृत्ति का कारण बन सकता है। एक समान फ़िल्टरिंग तंत्र को लागू करने या वर्तमान आरएसआई पैरामीटर को अनुकूलित करने पर विचार किया जा सकता है।

रणनीति अनुकूलन दिशा

अस्थिरता दर अनुकूलन पैरामीटरः अस्थिरता दर संकेतक (जैसे एटीआर) को पेश करने से स्टॉप सिग्नल के शेड लाइन अनुपात की आवश्यकताओं और स्टॉप लॉस की दूरी को गतिशील रूप से समायोजित किया जाता है, जिससे रणनीति को विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूलित किया जा सकता है।

बहु समय सीमा की पुष्टिः उच्च समय सीमा को फिर से शुरू करने की प्रवृत्ति की पुष्टि (जैसे 1-घंटे के चार्ट), ट्रेडिंग सिग्नल की विश्वसनीयता में सुधार और झूठे संकेतों के प्रभाव को कम करना।

प्रवेश का समय अनुकूलनः प्रवेश का समय अनुकूलित करें और अतिरिक्त फ़िल्टर शर्तों को जोड़कर व्यापार की सफलता दर में सुधार करें (जैसे प्रवृत्ति की ताकत संकेतक, लेनदेन की मात्रा की पुष्टि) ।

आंशिक रोकथाम तंत्रः जोखिम और रिटर्न को बेहतर ढंग से संतुलित करने के लिए एक आंशिक रोकथाम तंत्र की शुरूआत, एक निश्चित लाभ प्राप्त करने के बाद लागत मूल्य पर रोक या आंशिक लाभ को लॉक करने के लिए।

प्रतिक्रिया चक्र का विस्तारः रणनीति की स्थिरता और अनुकूलनशीलता को सत्यापित करने के लिए विभिन्न बाजार चक्रों और स्थितियों के तहत अधिक व्यापक प्रतिक्रिया।

मशीन लर्निंग ऑप्टिमाइज़ेशनः मशीन लर्निंग विधियों का उपयोग करके रणनीति पैरामीटर को स्वचालित रूप से अनुकूलित करने के लिए, किसी विशेष बाजार के लिए सबसे अच्छा पैरामीटर संयोजन खोजने के लिए।

ट्रेडिंग आवृत्ति नियंत्रणः अनुचित बाजार स्थितियों में अत्यधिक ट्रेडिंग से बचने के लिए ट्रेडिंग आवृत्ति सीमा या शीतलन अवधि तंत्र की शुरुआत करें।

संक्षेप

सूचकांक गतिशील समानांतर पतन स्टॉप ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जो तकनीकी विश्लेषण और जोखिम प्रबंधन के साथ मिलकर विशिष्ट पतन पैटर्न की पहचान करके और प्रवृत्ति की पुष्टि के साथ ट्रेडिंग सिग्नल उत्पन्न करती है। इस रणनीति का मुख्य लाभ स्पष्ट ट्रेडिंग नियमों और सख्त जोखिम नियंत्रण तंत्र में है, जो ट्रेडिंग निर्णय को अधिक व्यवस्थित और अनुशासित बनाता है। हालांकि, किसी भी तकनीकी विश्लेषण रणनीति के रूप में, यह संकेतकों की पिछड़ी स्थिति और बाजार में परिवर्तन के लिए अनुकूलन जैसी चुनौतियों का सामना करता है।

उतार-चढ़ाव के आत्म-अनुकूलन पैरामीटर, बहु-समय सीमा की पुष्टि और प्रवेश के समय को अनुकूलित करने जैसे दिशाओं में सुधार को शामिल करके, इस रणनीति में विभिन्न बाजार स्थितियों में अधिक स्थिर प्रदर्शन करने की क्षमता है। विशेष रूप से, पैरामीटर के अनुकूलन के लिए मशीन सीखने के तरीकों को लागू करने से रणनीति की अनुकूलन क्षमता और समग्र प्रदर्शन में काफी वृद्धि हो सकती है। वैसे भी, वास्तविक बाजार स्थितियों के तहत इसके प्रदर्शन को सत्यापित करने के लिए रणनीति की वास्तविक तैनाती से पहले पर्याप्त बैक-टच और आगे की जांच की सिफारिश की जाती है।

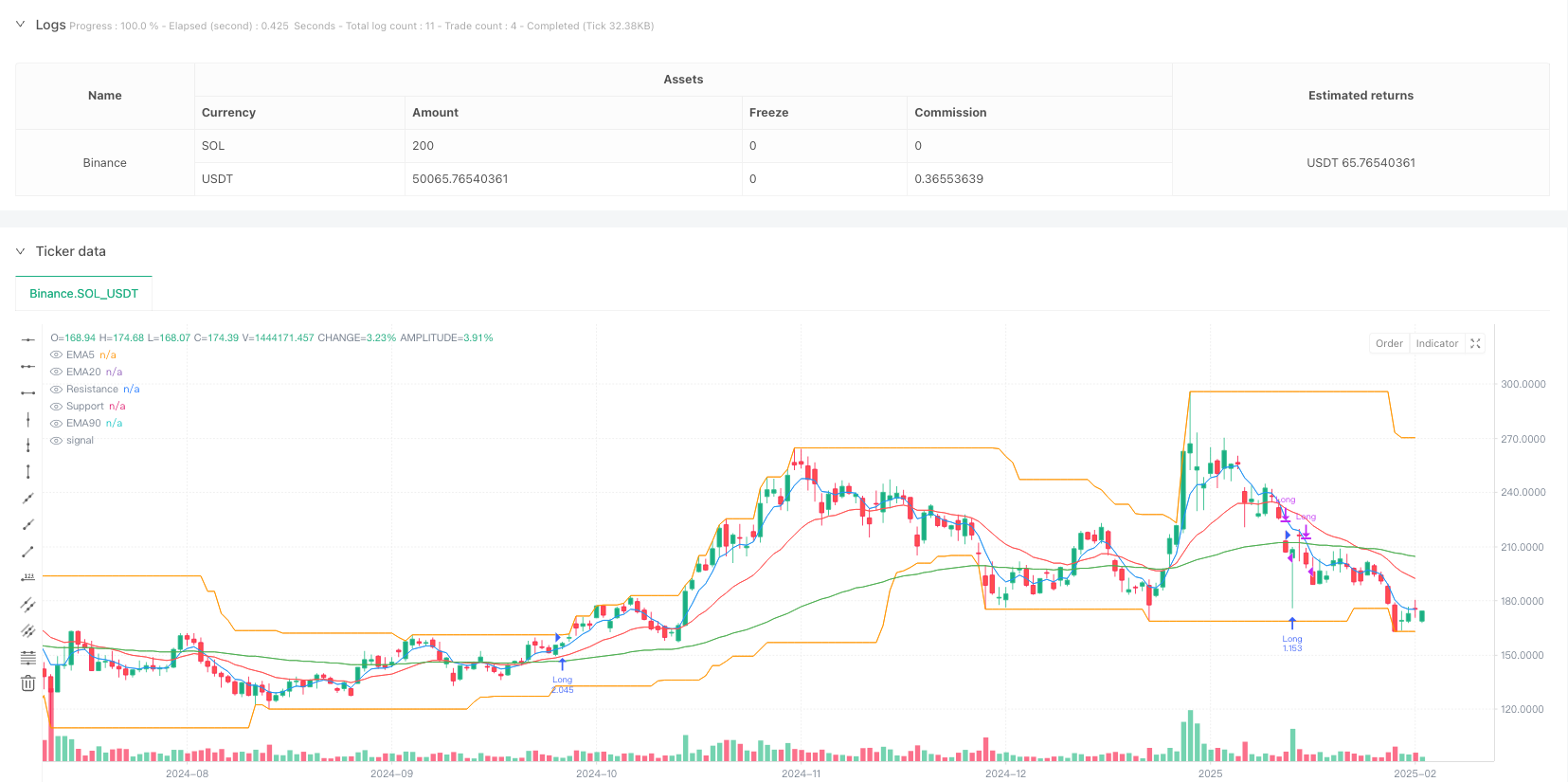

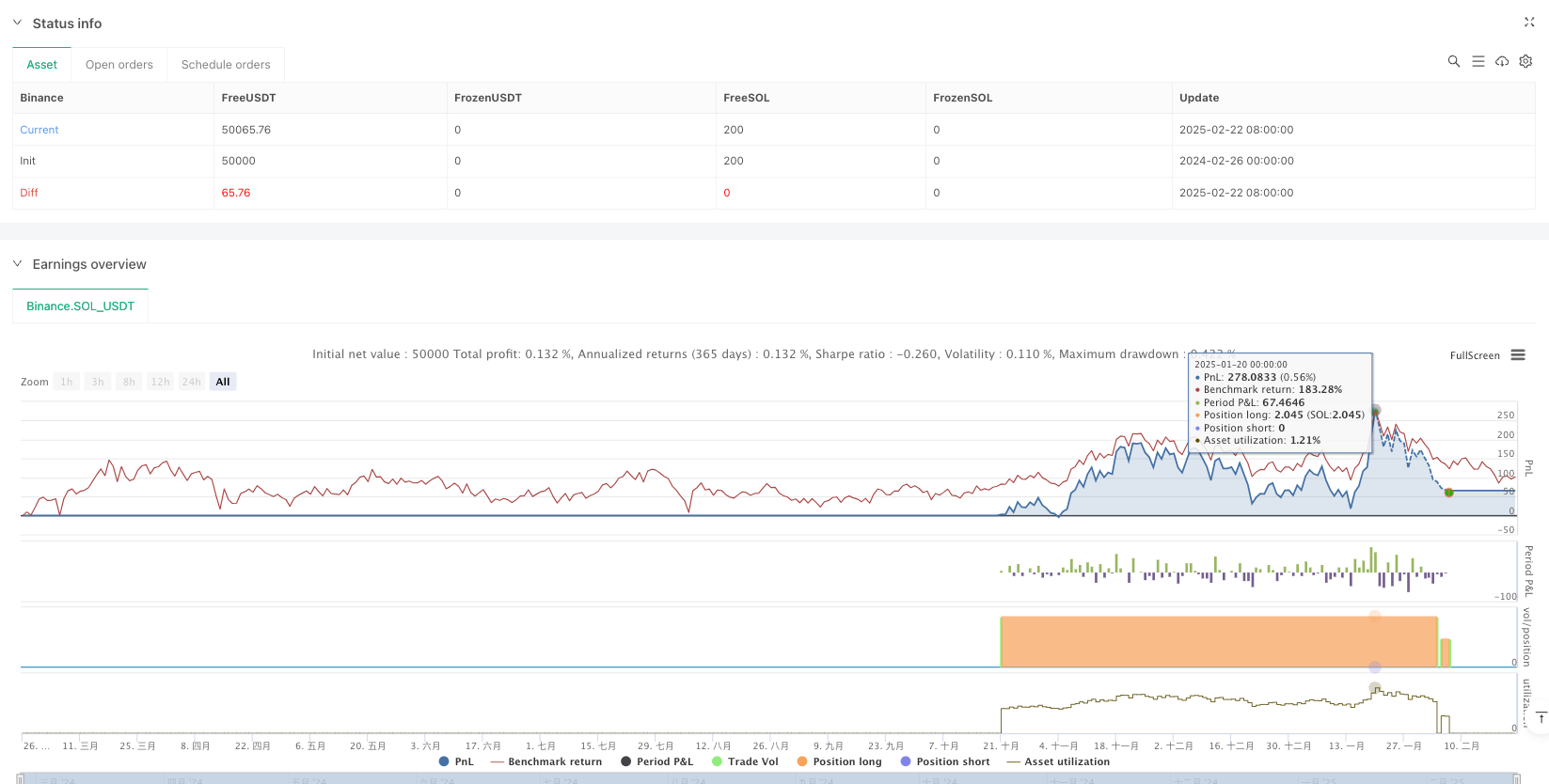

/*backtest

start: 2024-02-26 00:00:00

end: 2025-02-23 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=6

strategy("Advanced Candle Stop Strategy Backtest - Tuned v9 - Max Trades", overlay=true)

// --- EMA Variables ---

ema5_length = 5

ema20_length = 20

ema90_length = 90

ema5 = ta.ema(close, ema5_length)

ema20 = ta.ema(close, ema20_length)

ema90 = ta.ema(close, ema90_length)

// --- Support, Resistance, and Volume Calculation ---

lookback_support_resistance = 30

support_level = ta.lowest(low, lookback_support_resistance)

resistance_level = ta.highest(high, lookback_support_resistance)

// --- Volume Condition for Short (Removed) ---

avg_volume_lookback = 20

avg_volume = ta.sma(volume, avg_volume_lookback)

// --- RSI Condition for Short (Removed) ---

rsi_length = 14

rsi_overbought = 70

rsi = ta.rsi(close, rsi_length)

// --- Candle Stop Function ---

is_candle_stop(trend) =>

body = math.abs(close - open)

upper_shadow = high - math.max(open, close)

lower_shadow = math.min(open, close) - low

if trend == "up"

lower_shadow >= 0.8 * body and upper_shadow < body and close > open // Shadow ratio reduced to 0.8 for longs

else if trend == "down"

upper_shadow >= 0.8 * body and lower_shadow < body and close < open // Shadow ratio reduced to 0.8 for shorts - EMA5 and Volume conditions removed

else

false

// --- Trend Determination (only 15m, no 1H confirmation) ---

trend = ema20 > ema90 ? "up" : ema20 < ema90 ? "down" : "neutral"

final_trend = trend // حذف تأیید با تایمفریم 1H

// --- Breakout Detection ---

var bool breakout_detected = false

if final_trend == "up" and close > resistance_level

breakout_detected := true

alert("شکست صعودی تشخیص داده شد! منتظر پولبک 🚀", alert.freq_once_per_bar)

else if final_trend == "down" and close < support_level

breakout_detected := true

alert("شکست نزولی تشخیص داده شد! منتظر پولبک 📉", alert.freq_once_per_bar)

// --- Entry and Exit Conditions ---

var float position = 0.0

var float entry_price = 0.0

var float stop_loss_price = na

var bool take_profit_long = false // Declare take_profit_long

var bool stop_loss_hit_long = false // Declare stop_loss_hit_long

var bool take_profit_short = false // Declare take_profit_short

var bool stop_loss_hit_short = false // Declare stop_loss_hit_short

risk_per_trade_percent = 2.5 // افزایش ریسک به 2.5٪ برای موقعیتهای بیشتر

if not breakout_detected

if position == 0 and is_candle_stop(final_trend)

risk_amount_usd = strategy.initial_capital * (risk_per_trade_percent / 100)

if final_trend == "up"

stop_loss_price := close * 0.975 // Stop loss at 2.5% below entry for longs

if (close - stop_loss_price) != 0

position_size_usd = risk_amount_usd / (close - stop_loss_price)

amount = position_size_usd / close

strategy.entry("Long", strategy.long, qty=amount)

position := amount

entry_price := close

else if final_trend == "down"

stop_loss_price := close * 1.025 // Stop loss at 2.5% above entry for shorts

if (stop_loss_price - close) != 0

position_size_usd = risk_amount_usd / (stop_loss_price - close)

amount = position_size_usd / close

if rsi >= rsi_overbought // RSI condition for short entry - No Change, still using RSI but not enforcing it for now - Consider removing RSI condition as well for max trades

strategy.entry("Short", strategy.short, qty=amount)

position := amount

entry_price := close

if position > 0

profit_percent_long = (close - entry_price) / entry_price * 100

profit_percent_short = (entry_price - close) / entry_price * 100

loss_percent_long = (entry_price - close) / entry_price * 100

loss_percent_short = (close - entry_price) / entry_price * 100

risk_reward_long = loss_percent_long != 0 ? profit_percent_long / loss_percent_long : (profit_percent_long != 0 ? 99999 : 0)

risk_reward_short = loss_percent_short != 0 ? profit_percent_short / loss_percent_short : (profit_percent_short != 0 ? 99999 : 0)

take_profit_long := profit_percent_long >= 7 and risk_reward_long >= 3

stop_loss_hit_long := close <= stop_loss_price

take_profit_short := profit_percent_short >= 6 and risk_reward_short >= 3 // Reduced Take Profit for Shorts to 6% - No Change

stop_loss_hit_short := close >= stop_loss_price

if (final_trend == "up" and (take_profit_long or stop_loss_hit_long)) or (final_trend == "down" and (take_profit_short or stop_loss_hit_short))

if final_trend == "up"

strategy.close("Long")

else

strategy.close("Short")

position := 0

entry_price := 0.0

breakout_detected := false

// --- Plotting EMAs and Support/Resistance Levels ---

plot(ema5, color=color.blue, title="EMA5")

plot(ema20, color=color.red, title="EMA20")

plot(ema90, color=color.green, title="EMA90")

plot(resistance_level, color=color.orange, style=plot.style_line, title="Resistance")

plot(support_level, color=color.orange, style=plot.style_line, title="Support")