अवलोकन

एसएसएल चैनल दो-स्तरीय लाभ रणनीति एक एसएसएल चैनल पर आधारित एक मात्रात्मक ट्रेडिंग प्रणाली है, जो ट्रेंड ट्रैकिंग और परिष्कृत स्थिति प्रबंधन को जोड़ती है। इस रणनीति का मूल एसएसएल चैनल को पार करने वाले संकेतों के माध्यम से बाजार की प्रवृत्ति की दिशा निर्धारित करना है, और जब रुझान उलट जाता है तो व्यापार में प्रवेश करना है। इसकी विशिष्टता दो-स्तरीय बाहर निकलने की प्रणाली का उपयोग करके है। यह स्थिति को दो भागों में विभाजित करता हैः पहला भाग निश्चित लाभ लक्ष्य तक पहुंचने पर बाहर निकलता है, और दूसरा भाग ट्रेंड कैप्चर को अधिकतम करने के लिए चलती स्टॉपलॉस के माध्यम से किया जाता है। इसके अलावा, रणनीति औसत वास्तविक तरंगता (एटीआर) संकेतक को गतिशील जोखिम प्रबंधन के लिए एकीकृत करती है, जिससे बाजार में उतार-चढ़ाव के लिए जोखिम नियंत्रण अधिक सटीक हो जाता है।

रणनीति सिद्धांत

एसएसएल चैनल डबल सीढ़ी लाभप्रदता रणनीति के तकनीकी सिद्धांत में मुख्य रूप से निम्नलिखित कुछ महत्वपूर्ण घटक शामिल हैंः

एसएसएल गेटवे निर्माणरणनीतिः सबसे पहले, उच्च और निम्न कीमतों के सरल चलती औसत की गणना करें (SMA), क्रमशः SSL चैनल के आधार के रूप में। प्रवृत्ति की स्थिति चर Hlv को सेट करके (उच्च और निम्न SMA के संबंध में समापन मूल्य के आधार पर), ऊपरी चैनल लाइन और निचले चैनल लाइन की स्थिति निर्धारित करें।

रुझान पहचान तंत्र: जब समापन मूल्य उच्च SMA को तोड़ता है, तो Hlv मूल्य 1 के रूप में सेट किया जाता है (ऊपर की ओर प्रवृत्ति); जब समापन मूल्य निम्न SMA को तोड़ता है, तो Hlv मूल्य -1 के रूप में सेट किया जाता है (नीचे की ओर प्रवृत्ति) । रणनीति एक खरीद संकेत उत्पन्न करती है जब Hlv -1 से 1 में बदल जाता है और एक बेचने का संकेत उत्पन्न करता है जब Hlv 1 से -1 में बदल जाता है।

डबल सीढ़ी प्रणाली से बाहर निकलें:

- पहली सीढ़ी ((50% स्थिति): 1 गुना एटीआर पर एक निश्चित मुनाफा लक्ष्य निर्धारित करें

- दूसरी सीढ़ी ((अवशिष्ट 50% स्थिति): पहली सीढ़ी के बाद, प्रारंभिक स्टॉप लॉस को प्रवेश मूल्य पर स्थानांतरित किया जाता है ((बैन बेस), और जब कीमत 2 गुना एटीआर लाभ प्राप्त करती है, तो चलती स्टॉप लॉस शुरू होती है

गतिशील जोखिम प्रबंधन:

- एटीआर के 1.5 गुना पर प्रारंभिक स्टॉप सेट करें

- पहली सीढ़ी के लाभ के बाद, स्टॉप लॉस को कैपिटल पोजीशन में ले जाया गया

- मूल्य के आगे के ब्रेकआउट के बाद, एटीआर-आधारित चलती रोक को लागू करें (उच्च या निम्न को ट्रैक करने के लिए एटीआर को घटाएं / 1 गुना एटीआर जोड़ें)

रुझान में बदलावजब एसएसएल चैनल पलट जाता है (यानी, विपरीत दिशा में संकेत उत्पन्न करता है), तो रणनीति तुरंत बंद हो जाती है ताकि लाभ की रक्षा की जा सके, भले ही कीमत स्टॉप-लॉस या स्टॉप-स्टॉप स्थितियों तक पहुंच जाए।

रणनीतिक लाभ

कोड के गहन विश्लेषण से पता चलता है कि इस रणनीति के कई फायदे हैंः

रुझानों को पकड़ने की क्षमतारणनीतिः एसएसएल चैनल संकेतक का उपयोग करके बाजार के रुझान के मोड़ को प्रभावी ढंग से पहचानें, समय पर रुझान के प्रारंभिक चरण को पकड़ने में सक्षम हों, और जब रुझान पलट जाए तो जल्दी से बाहर निकलें, पीछे हटने से बचें।

जोखिम वितरण तंत्रडबल सीढ़ी से बाहर निकलने के डिजाइन ने रणनीति को संरक्षक और अग्रगामी के बीच संतुलन बनाने में सक्षम बनाया है, जो कि लाभ के कुछ हिस्सों को लॉक करने के साथ-साथ निरंतरता के रुझानों को अधिकतम रूप से पकड़ने में सक्षम है।

बाजार में उतार-चढ़ाव के लिए गतिशीलताएटीआर सूचकांक के एकीकरण के माध्यम से, रणनीति को बाजार में वास्तविक उतार-चढ़ाव के आधार पर स्वचालित रूप से रोक और रोक के स्तर को समायोजित करने की अनुमति मिलती है, जिससे यह विभिन्न उतार-चढ़ाव वाले वातावरण में अच्छा प्रदर्शन कर सकता है।

लचीला धन प्रबंधन50% स्थिति के चरणबद्ध प्रबंधन ने स्थिर रिटर्न की गारंटी दी और संभावित लाभ को अधिकतम करने के लिए परिस्थितियां पैदा कीं, जिससे रणनीति को विभिन्न बाजार स्थितियों में प्रतिस्पर्धी बना दिया गया।

अनुकूली सुरक्षा तंत्रजैसे-जैसे कीमतें अनुकूल दिशा में चलती हैं, मोबाइल स्टॉपलॉस सिस्टम स्वचालित रूप से सुरक्षा के स्तर को बढ़ाता है, जिससे यह सुनिश्चित होता है कि बाजार में उलटफेर होने पर अधिकांश लाभ को संरक्षित किया जा सके।

स्पष्ट प्रवेश और निकास तर्क: रणनीतियों के लिए सिग्नल सिस्टम को सरल और स्पष्ट किया गया है, अत्यधिक अनुकूलन और जटिल पैरामीटर सेटिंग से बचा जाता है, जो वास्तविक वातावरण में रणनीतियों की विश्वसनीयता और स्थिरता को बढ़ाता है।

रणनीतिक जोखिम

हालांकि इस रणनीति को अच्छी तरह से डिजाइन किया गया है, लेकिन इसके कुछ संभावित जोखिम और सीमाएं हैंः

बाज़ार में उतार-चढ़ाव: एक प्रवृत्ति का पालन करने की रणनीति के रूप में, लगातार घाटे में व्यापार करने के लिए अनुप्रस्थ बाजार में अक्सर झूठे संकेत उत्पन्न हो सकते हैं। समाधानः सीमा में उतार-चढ़ाव के संकेतकों को फ़िल्टर करने के संकेतों को बढ़ाने या अस्थिर बाजार में व्यापार को निलंबित करने पर विचार करें।

एटीआर गुणांक के जोखिम को स्थिर करनारणनीतिः एक निश्चित एटीआर गुणांक का उपयोग करके रोकें और रोकें, जो चरम बाजार स्थितियों में पर्याप्त लचीला नहीं हो सकता है। समाधानः एटीआर गुणांक को ऐतिहासिक उतार-चढ़ाव के आधार पर गतिशील रूप से समायोजित करने पर विचार करें, या अस्थिरता को समायोजित करने के लिए एक तंत्र बढ़ाएं।

बाज़ार में फ़िल्टर की कमीरणनीतिः विभिन्न बाजार स्थितियों को अलग नहीं किया गया है, जो ट्रेंड ट्रैकिंग के लिए उपयुक्त नहीं हो सकता है। समाधानः बाजार के वातावरण के वर्गीकरण के संकेतकों को पेश करना, जैसे कि एडीएक्स या अस्थिरता सूचकांक, कम प्रवृत्ति की तीव्रता वाले वातावरण में व्यापार की आवृत्ति को कम करना।

पहली सीढ़ी जोखिम से बाहर निकलनासमाधान: प्रवृत्ति की ताकत की गतिशीलता के आधार पर पहली सीढ़ी के लाभ लक्ष्य को समायोजित करने पर विचार किया जा सकता है

स्थिति का आकार अनुकूलन की कमी: कोड में जोखिम के आधार पर पोजीशन आकार को समायोजित करने का कोई तंत्र नहीं है, जो जोखिम के उद्घाटन को असंतुलित कर सकता है। समाधानः अस्थिरता के आधार पर पोजीशन आकार की गणना शुरू करना, यह सुनिश्चित करना कि प्रत्येक व्यापार के लिए जोखिम का खुलासा समान है।

रणनीति अनुकूलन दिशा

कोड विश्लेषण के आधार पर, इस रणनीति में सुधार करने के लिए निम्नलिखित अनुकूलन दिशाएं हैंः

फ़िल्टर शर्तें: ADX (औसत दिशा सूचकांक) या इसी तरह के संकेतक की शुरूआत करें जो प्रवृत्ति की ताकत को मापता है, केवल बाजार के वातावरण में व्यापार करें जहां प्रवृत्ति स्पष्ट है, बाजार में उतार-चढ़ाव के झूठे संकेतों से बचें। इससे संकेत की गुणवत्ता और समग्र जीत की दर में उल्लेखनीय सुधार हो सकता है।

गतिशील रूप से एटीआर गुणांक समायोजित करें: एटीआर गुणांक को ऐतिहासिक अस्थिरता के स्तर के आधार पर स्वचालित रूप से समायोजित करें, कम अस्थिरता वाले वातावरण में बड़े गुणांक का उपयोग करें, उच्च अस्थिरता वाले वातावरण में छोटे गुणांक का उपयोग करें, विभिन्न बाजार स्थितियों के अनुकूल।

पहले चरण के बाहर निकलने की व्यवस्था को अनुकूलित करनाएक मजबूत प्रवृत्ति की पुष्टि के बाद (जैसे कि प्रवृत्ति की अवधि या ताकत एक निश्चित सीमा तक पहुंच जाती है) पहली सीढ़ी के बाहर निकलने के अनुपात को कम करने पर विचार किया जा सकता है, या एक स्थिर 50% के बजाय एक गतिशील बाहर निकलने का लक्ष्य निर्धारित किया जा सकता है।

बहु-समय फ़्रेम पुष्टि में शामिल हों: लंबे समय तक चक्रों की प्रवृत्ति की दिशा को फ़िल्टर शर्त के रूप में एकीकृत करना, मुख्य प्रवृत्ति की दिशा में व्यापार सुनिश्चित करना, सफलता की दर में सुधार करना।

लेन-देन की पुष्टि करें: लेनदेन की मात्रा को एक अतिरिक्त पुष्टिकरण सूचक के रूप में उपयोग करें, केवल लेनदेन की मात्रा में वृद्धि के मामले में रुझान परिवर्तन के संकेतों की पुष्टि करें, झूठे ब्रेक को कम करें।

गतिशील रोकथाम को अनुकूलित करना: वर्तमान में मोबाइल स्टॉप बंद होने की कीमतों पर आधारित है, अधिक पेशेवर मोबाइल स्टॉप सिस्टम जैसे कि चांडेलियर एग्जिट या पैराबोलिक एसएआर का उपयोग करने पर विचार किया जा सकता है, जिससे स्टॉप की संवेदनशीलता और सटीकता में सुधार हो सके।

मौसमी और समय फ़िल्टर: विभिन्न समय अवधि, मौसमी चक्रों में प्रदर्शन का विश्लेषण करने की रणनीति, ऐतिहासिक प्रदर्शन के सर्वोत्तम समय पर स्थिति में वृद्धि, या केवल एक विशिष्ट समय अवधि के भीतर व्यापार करना।

संक्षेप

एसएसएल चैनल डबल सीढ़ी लाभ रणनीति एक व्यापक ट्रेडिंग प्रणाली है जो तकनीकी संकेतकों और परिष्कृत स्थिति प्रबंधन को जोड़ती है। इसका मुख्य लाभ प्रभावी प्रवृत्ति पकड़ने की क्षमता और जोखिम नियंत्रण तंत्र में है, विशेष रूप से डबल सीढ़ी से बाहर निकलने की प्रणाली की डिजाइन, जो धन की सुरक्षा और प्रवृत्ति के लाभ को अधिकतम करने के बीच एक अच्छा संतुलन है।

एसएसएल चैनल संकेतक का उपयोग करके एक ट्रेंड पहचान उपकरण के रूप में, एटीआर डायनामिक रिस्क मैनेजमेंट सिस्टम के साथ, रणनीति को विभिन्न बाजार स्थितियों में उतार-चढ़ाव के परिवर्तन के लिए अनुकूलित किया जा सकता है। डबल सीढ़ी के बाहर निकलने का डिज़ाइन न केवल एक स्थिर मुनाफे को लॉक करने के लिए एक तंत्र प्रदान करता है, बल्कि बड़े रुझानों को पकड़ने की संभावना भी रखता है।

हालांकि यह एक अस्थिर बाजार के माहौल में चुनौतीपूर्ण हो सकता है, लेकिन इस रणनीति में बहुत अधिक सुधार की संभावना है, जैसे कि प्रवृत्ति की ताकत को फ़िल्टर करना, एटीआर पैरामीटर सेटिंग्स को अनुकूलित करना और मोबाइल स्टॉप-लॉस तंत्र में सुधार करना। विशेष रूप से, मल्टी-टाइम फ़्रेम पुष्टि और लेनदेन की मात्रा के विश्लेषण को शामिल करना, सिग्नल की गुणवत्ता और समग्र जीत की दर को और बढ़ा सकता है।

कुल मिलाकर, एसएसएल चैनल डबल-स्टेज मुनाफा रणनीति क्वांटिफाइड ट्रेडिंग सिस्टम डिजाइन के मुख्य तत्वों को प्रदर्शित करती हैः स्पष्ट प्रवेश और निकास नियम, सिस्टम की जोखिम प्रबंधन और बाजार में बदलाव के लिए अनुकूलन क्षमता। प्रवृत्ति-अनुवर्ती रणनीतियों की तलाश करने वाले व्यापारियों के लिए, यह रणनीति एक ठोस बुनियादी ढांचा प्रदान करती है, जिसके आधार पर व्यक्तिगत जोखिम वरीयताओं और व्यापारिक उद्देश्यों के अनुसार आगे अनुकूलन और अनुकूलन किया जा सकता है।

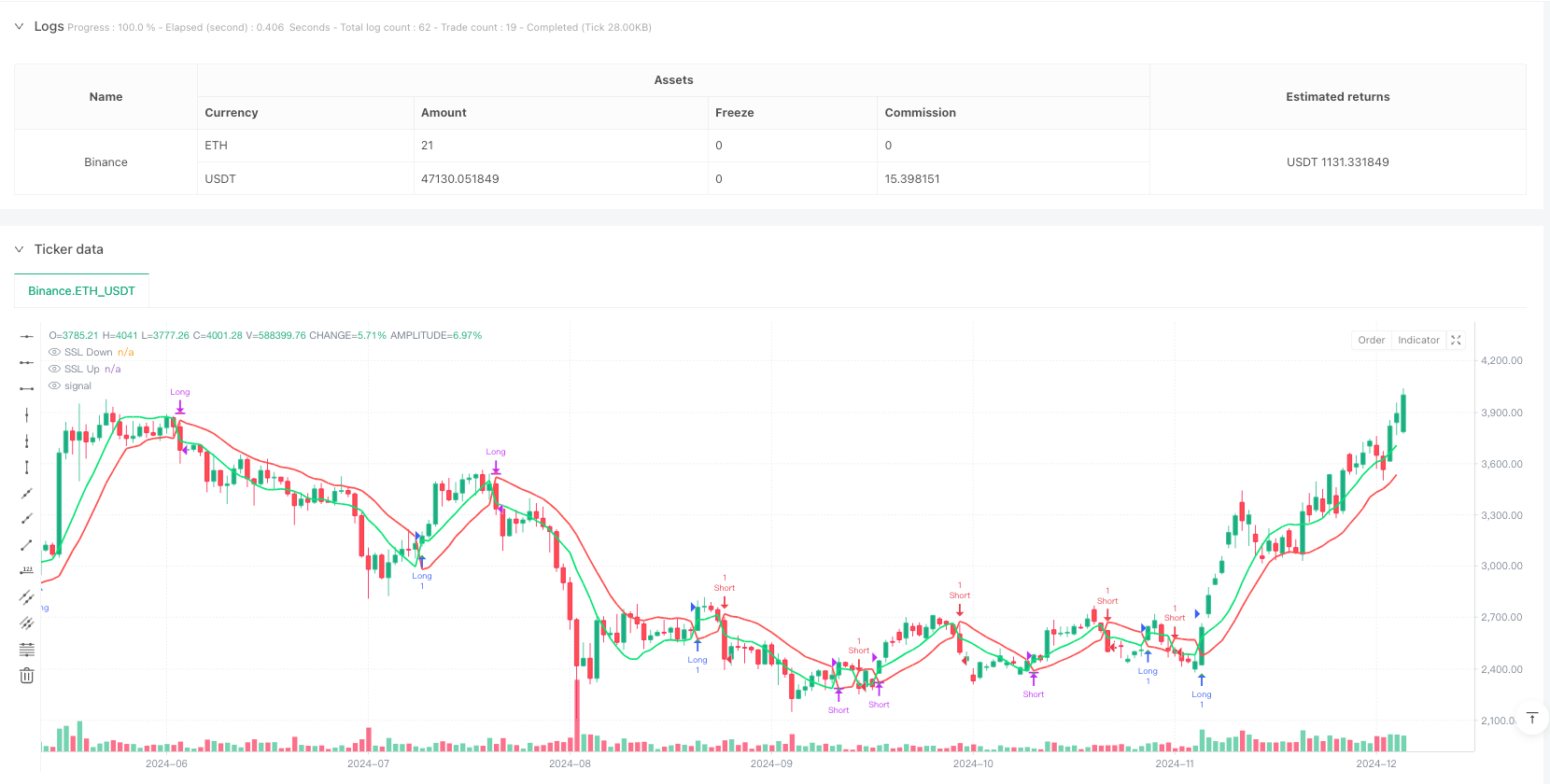

/*backtest

start: 2024-05-05 00:00:00

end: 2024-12-07 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"ETH_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © AlanCaoShengJin

//@version=5

strategy("SSL Channel Strategy with Two-Tranche Exits", overlay=true)

// Inputs

len = input.int(10, title="Period")

atrPeriod = input.int(14, title="ATR Period")

// Calculate SMAs and ATR

smaHigh = ta.sma(high, len)

smaLow = ta.sma(low, len)

atrValue = ta.atr(atrPeriod)

// Trend state (Hlv)

var int Hlv = na

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : Hlv[1]

// SSL channel lines

sslDown = Hlv < 0 ? smaHigh : smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

// Plot SSL lines

plot(sslDown, title="SSL Down", color=color.red, linewidth=2)

plot(sslUp, title="SSL Up", color=color.lime, linewidth=2)

// Trading signals

buySignal = Hlv[1] == -1 and Hlv == 1

sellSignal = Hlv[1] == 1 and Hlv == -1

// Plot signals for debugging

plotshape(buySignal, title="Buy Signal", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, title="Sell Signal", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Variables for long trade management

var float longEntryPrice = na

var float longAtrAtEntry = na

var float longEntryQty = na

var bool longFirstTrancheTaken = false

var float longTrailingStopPrice = na

var int longTrailingStartBar = na

// Variables for short trade management

var float shortEntryPrice = na

var float shortAtrAtEntry = na

var float shortEntryQty = na

var bool shortFirstTrancheTaken = false

var float shortTrailingStopPrice = na

var int shortTrailingStartBar = na

// Reset variables when no position is open

if strategy.position_size == 0

longEntryPrice := na

longAtrAtEntry := na

longEntryQty := na

longFirstTrancheTaken := false

longTrailingStopPrice := na

longTrailingStartBar := na

shortEntryPrice := na

shortAtrAtEntry := na

shortEntryQty := na

shortFirstTrancheTaken := false

shortTrailingStopPrice := na

shortTrailingStartBar := na

// **Long Trade Logic**

// Entry for long trades

if buySignal and strategy.position_size == 0

strategy.entry("Long", strategy.long)

longEntryPrice := close

longAtrAtEntry := atrValue

longEntryQty := strategy.position_size

longFirstTrancheTaken := false

longTrailingStartBar := na

// Set take-profit for first tranche (50%) at 1x ATR

strategy.exit("Long TP1", "Long", limit=longEntryPrice + longAtrAtEntry, qty=longEntryQty / 2)

// Set initial stop-loss at 1.5x ATR below entry

strategy.exit("Long SL", "Long", stop=longEntryPrice - 1.5 * longAtrAtEntry)

// Manage long trade

if strategy.position_size > 0

// Detect if first tranche has been taken

if not longFirstTrancheTaken and strategy.position_size < longEntryQty

longFirstTrancheTaken := true

// Move stop-loss to breakeven

strategy.exit("Long SL", "Long", stop=longEntryPrice)

// Add a label for debugging

label.new(bar_index, high, "First Tranche Taken", color=color.blue, style=label.style_label_down)

// After first tranche, manage the remaining 50%

if longFirstTrancheTaken

// Initiate trailing stop at 2x ATR

if close >= longEntryPrice + 2 * longAtrAtEntry and na(longTrailingStartBar)

longTrailingStartBar := bar_index

// Add a label for debugging

label.new(bar_index, high, "Trailing Stop Initiated", color=color.purple, style=label.style_label_down)

// Update trailing stop

if not na(longTrailingStartBar)

highestCloseSinceTrail = ta.highest(close, bar_index - longTrailingStartBar + 1)

longTrailingStopPrice := highestCloseSinceTrail - longAtrAtEntry

strategy.exit("Long SL", "Long", stop=longTrailingStopPrice)

// Exit long trade on SSL channel flip

if strategy.position_size > 0 and sellSignal

strategy.close("Long", comment="SSL Flip")

// **Short Trade Logic**

// Entry for short trades

if sellSignal and strategy.position_size == 0

strategy.entry("Short", strategy.short)

shortEntryPrice := close

shortAtrAtEntry := atrValue

shortEntryQty := strategy.position_size

shortFirstTrancheTaken := false

shortTrailingStartBar := na

// Set take-profit for first tranche (50%) at 1x ATR below entry

strategy.exit("Short TP1", "Short", limit=shortEntryPrice - shortAtrAtEntry, qty=math.abs(shortEntryQty) / 2)

// Set initial stop-loss at 1.5x ATR above entry

strategy.exit("Short SL", "Short", stop=shortEntryPrice + 1.5 * shortAtrAtEntry)

// Manage short trade

if strategy.position_size < 0

// Detect if first tranche has been taken

if not shortFirstTrancheTaken and strategy.position_size > shortEntryQty

shortFirstTrancheTaken := true

// Move stop-loss to breakeven

strategy.exit("Short SL", "Short", stop=shortEntryPrice)

// Add a label for debugging

label.new(bar_index, low, "First Tranche Taken", color=color.blue, style=label.style_label_up)

// After first tranche, manage the remaining 50%

if shortFirstTrancheTaken

// Initiate trailing stop at 2x ATR

if close <= shortEntryPrice - 2 * shortAtrAtEntry and na(shortTrailingStartBar)

shortTrailingStartBar := bar_index

// Add a label for debugging

label.new(bar_index, low, "Trailing Stop Initiated", color=color.purple, style=label.style_label_up)

// Update trailing stop

if not na(shortTrailingStartBar)

lowestCloseSinceTrail = ta.lowest(close, bar_index - shortTrailingStartBar + 1)

shortTrailingStopPrice := lowestCloseSinceTrail + shortAtrAtEntry

strategy.exit("Short SL", "Short", stop=shortTrailingStopPrice)

// Exit short trade on SSL channel flip

if strategy.position_size < 0 and buySignal

strategy.close("Short", comment="SSL Flip")